扫码打开虎嗅APP

作者:张遥

很少有公司对于自己的亏损如此坦诚。

本周,AI芯片独角兽寒武纪的科创板上市申请获准受理。伴随着招股书的披露,其财务、业务状况浮出水面。

招股书显示,寒武纪2017年、2018年和2019年,营收分别为784.33万元、1.17亿元、4.44亿元。同时,寒武纪连续三年分别亏损3.8亿元、4104万元和11.79亿元,合计约16亿元。

巨额亏损一方面是公司研发支出较大,产品仍在市场拓展阶段;另一方面则是报告期内股权激励计提的股份支付金额较大。寒武纪还在招股书中坦言公司无法保证未来几年内实现盈利,公司上市后亦可能面临退市的风险。

2016年,陈天石、陈云霁创立中科寒武纪科技有限公司,以AI芯片为杀手锏。AI芯片是指搭载着人工智能深度学习框架的芯片,相较于一般的芯片能实现计算的快速运行,常常作为计算加速器而存在。

尽管中国人工智能行业与芯片制造行业在世界上并非绝对领先水平,但凭借世界首款商用深度学习专用处理器——寒武纪1A处理器,寒武纪用AI+芯片的组合弯道超车,成为全球第一个成功流片并拥有成熟产品的智能芯片公司。在短短4年时间里寒武纪也成长为智能芯片领域的独角兽。

寒武纪上市会让其光环褪去吗?在资本市场动荡的当下,寒武纪会在科创板上创造奇迹吗?

少年天才和尖端科技的故事

寒武纪原本是一个地质学的名词,指的是距今5.42亿年前生命多样性大爆发的时代,从那时起,地球进入了生命的新纪元。取名“寒武纪”,是因为希望人工智能也能像生命一样出现大爆发。

寒武纪的前身是中科院计算所2008年组建的“探索处理器架构与人工智能的交叉领域”10人学术团队。创始人陈天石、陈云霁两兄弟都毕业于大名鼎鼎的中科大少年班,是名副其实的天才少年。

作为中国第一个专门从事计算机科学技术综合性研究的学术机构,中科院计算所成功研制了中国首枚通用中央处理器芯片——“龙芯一号”。

当时作为计算所研究员的陈云霁曾是“龙芯”团队的成员。陈云霁14岁考入中国科学技术大学少年班,24岁在中科院计算技术所取得博士学位,25岁时,陈云霁成为8核龙芯3号的主架构师。之后在29岁晋升为研究员,33岁荣获中国青年科技奖和中科院青年科学家奖。

陈天石(左)、陈云霁(右)

2001年,16岁的陈天石追随哥哥的脚步来到中科大少年班。陈天石原本就读数学专业,因成绩太差担心以后“没饭吃”,只能考虑换专业。

百般纠结之后,陈天石通过抓阄的方式在物理和计算机专业中选择了计算机,当时计算机系的导师姚新老师建议他学习人工智能,后来这成为了陈天石的主攻方向。

因为爱人在北京,再加上哥哥陈云霁在中科院计算所跟着胡伟武研究“龙芯”项目,因此陈天石在读博的最后一年,经常跟导师找借口说去北京计算所做基础研究。一来二去,陈天石渐渐熟知了哥哥所负责的龙芯项目,并且得到了胡伟武的赏识,博士毕业后陈天石便加入龙芯。

参与基础研究不久,陈天石冒出一个大胆的想法:既然自己从事人工智能的研究,而且计算所又有芯片研发的基础,能不能把芯片和AI结合在一起?

有了这个念头,陈天石和陈云霁讨论后一拍即合,决定联手做人工智能和芯片设计的交叉研究。论芯片制造,中国不如国外;论人工智能,中国同样与世界顶尖科技公司存在距离,但芯片+AI的组合却是一个始终未获得成功的领域,这个想法后来被人们视为”弯道超车“。

早期的人工神经网络在80年代就已被提出,但当时的规模很小,英特尔还为此特意研发了神经网络硬件。但是,在真正的深度学习时代,人工神经网络的模型十分庞大。如何将神经网络整合在一张芯片上,这成了团队要面对的首要问题。

2012年,陈云霁、陈天石带着几个计算所的师弟,包括后来在寒武纪任高管的刘少礼、郭崎、刘道福、杜子东等,以及首次提出“AI加速器”概念的Olivier Temam教授,启动了神经网络处理器(AI芯片)项目。项目的名称据说是Olivier教授的想法,叫做DianNao(电脑),这个项目成为寒武纪的技术来源。

2014年3月,团队撰写的《DianNao:一种小尺度的高吞吐率机器学习加速器》,在国际顶级学术会议ASPLOS上获得了最佳论文奖;同年12月,DaDianNao(又称寒武纪2号神经网络处理器,面向大规模神经网络的应用)荣获2014年度Micro最佳论文。

两年后,中科寒武纪科技有限公司成立,成立当年发布了世界首款终端人工智能专用处理器寒武纪1A,面向智能手机、安防监控、可穿戴设备、无人机和智能驾驶等各类终端设备。这款处理器后来被集成到华为海思的麒麟970芯片中。麒麟970被公认为全球首款内置独立NPU(神经网络单元)的智能手机AI计算平台,NPU指的就是寒武纪1A处理器。

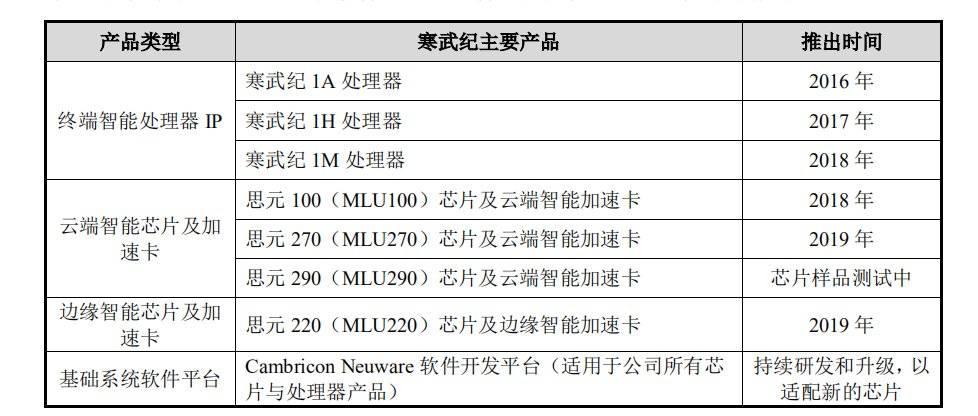

随后于2017年、2018年,寒武纪分别推出了升级版本寒武纪1H和寒武纪1M。2019年发布了第一代云端推理芯片思元MLU100(MLU:机器学习处理器),以及搭载MLU100的云端智能处理卡。MLU100芯片标志着寒武纪成为世界上少数几家,同时也是中国第一家同时拥有终端和云端智能处理器产品的商业公司。

2019 年11月,随着边缘AI系列产品思元220芯片及加速卡产品的发布,标志着公司在云、边、端实现了全方位覆盖,形成了完整的智能芯片产品群。截至2020年2月29日,公司已获授权的专利有65项,正在申请中的专利有1474项。

一家硬核创业公司崭露头角。

巨额亏损背后

寒武纪招股说明书(申报稿)显示,本次拟发行股份不超过4010万股,不低于本次发行后公司总股本的10%融资28.01亿元人民币,中信证券为保荐机构和主承销商,中金公司、国泰君安证券和安信证券为联席主承销商。募集资金用于新一代云端训练芯片、云端推理芯片、边缘端人工智能芯片及系统项目和补充流动资金。

作为尚处于业务拓展和开发阶段的科技公司,寒武纪目前尚未盈利。2017年、2018年和2019年寒武纪的营业收入分别为784.33万元、1.17亿元、4.44亿元,归属于母公司所有者的净利润分别为-3.81亿元、-4104.65万元、-11.79亿元,扣除非经常性损益后归属于母公司所有者的净利润分别为-2886.07万元、-1.72亿元、-3.77亿元。截至2019年12月31日,寒武纪累计未分配利润为-8.55亿元。

巨大的开支主要是用于持续研发,以及报告期内因员工激励股份支付。2017年至2019年三年间,公司研发费用分别为2986.19万元、24011.18万元和54304.54万元,研发费用率分别为380.73%、205.18%和122.32%。当然,与巨额研发费用相对应的是强大的研发力量。

招股书显示,截至2019年12月31日,寒武纪拥有研发人员680人,研发人员在团队占比79.25%,其中,70%以上研发人员拥有硕士及以上学位,核心研发管理团队一直保持稳定,公司核心技术与研发团队进行了早期的学术研究和产业化工作。

除创始人陈氏兄弟外,副总经理刘少礼、首席运营官王在、副总经理刘道福都曾就职于中科院计算机所。公司直接第二大股东中科算源为中科院计算所全资持有。背靠中科院技术背景和在研发上的重点关注,寒武纪创立4年间保持了几乎一年一项新产品的研发速度。

尽管开支巨大,寒武纪的现金流依然充沛。招股书显示,共计46.68亿的资产中,货币资金3.83亿元,其他流动资产(结构性存款及理财)为39.20亿元。

股权方面,公司前三大股东为陈天石、中科算源、艾溪合伙。陈天石作为公司控股股东、实际控制人,持有公司股份33.19%;中科算源(SS)由中科院计算所100%持股,持有公司股份18.24%;艾溪合伙持股8.51%,陈天石为艾溪合伙的普通合伙人,其他高管、与该公司签订劳务合同的人员以及员工为有限合伙人。另外,国投基金和宁波瀚高合计持股7.35%、阿里创投持股1.94%,科大讯飞持股1.19%。

业务板块,寒武纪目前拥有终端智能处理器IP、云端智能芯片及加速卡、边缘智能芯片及加速卡,三大产品线,以及三大产品相对应的基础系统软件平台。

2019年,寒武纪云端智能芯片及加速卡销售收入7888.24万元,占主营业务收入比例为17.77%;智能IP收入6877.25万元,占主营业务收入比例为15.49%;智能计算集群系统2019年实现销售收入2.96亿万元,占主营业务收入比例为66.72%。

相比于一年前,2019年寒武纪在智能计算集群系统业务上的收入显著超过了终端智能处理器IP的业务收入。这与其曾经最大的客户,以及如今重要的对手华为海思有关。

作为寒武纪最大客户,2017、2018年两年间,来自华为的销售额占据公司营业收入的九成。华为推出第一代AI处理器麒麟970,以及最新一代AI处理器麒麟980,两款产品都采用了寒武纪的芯片IP方案(NPU)。这被视为寒武纪商业化初步成功的标志,但这也一度体现出寒武纪对华为业务的依赖性。

2018年10月,华为轮值主席徐直军对外宣布,华为将采取完全自主的“达芬奇” (Da Vinci)AI架构。

2019年,华为发布自研AI手机芯片麒麟810,开始避开支付给寒武纪的技术成本,同时华为海思也与ARM合作开发基于ARM Trillinum框架的AI技术。

相应的,为了摆脱不利影响,在2019年寒武纪来自终端处理器IP业务的收入占比开始减少,智能芯片及加速卡则明显超越前者。

招股书显示,寒武纪已将华为海思列入竞争对手的范围以及风险提示。2018年寒武纪推出云端产品,2019年11月新推出的边缘端产品线。云端和边缘端的产品,都采用芯片或者搭载着芯片的模组这一实体形式,各种动作说明寒武纪正在积极拓宽业务渠道。

2019年,寒武纪与西安沣东仪享科技、上海脑科学与类脑研究中心,以及珠海市横琴新区管理委员会商务局达成相关合作。

从最大客户到竞争对手,上市后的寒武纪竞争将更加激烈。

2018年寒武纪被评为AI芯片TOP24,中国大陆仅有的几家芯片企业中,华为海思居于12位,寒武纪居于23位,地平线居于24位。

对于寒武纪目前的境况来说,在经营模式上,寒武纪采用Fabless模式(只做芯片设计而将制造各步骤分别委托给专业厂商完成)供应商包括IP授权厂商、服务器厂商、晶圆制造厂和封装测试厂等。供应商同样集中。

2017年-2019年,公司向前五名直接供应商合计采购的金额分别为1422.28万元、20315.49 万元和36271.17万元,占同期采购总额的比例分别为92.64%、82.53%和 66.49%,占比相对较高。

其中,晶圆主要向台积电采购,芯片IP及EDA工具主要向Cadence、Synopsys 和ARM等采购,封装测试服务主要向日月光、Amkor和长电科技采购,采购相对集中。

招股书表示,由于集成电路领域专业化分工程度及技术门槛较高,部分供应商的产品具有稀缺性和独占性,如不能与其保持合作关系,公司短时间内难以低成本地切换至新供应商。

此外,未来若供应商业务经营发生不利变化、产能受限或合作关系紧张,或由于其他不可抗力因素不能与公司继续进行业务合作,将对公司生产经营产生不利影响。

上市之后的寒武纪还会面对更加激烈的竞争,不仅是国内新兴的竞争对手,与国外厂商英伟达、英特尔、AMD相比,寒武纪在整体规模、资金实力、研发储备、销售渠道等方面仍然存在着较大的差距。

作为一家硬核科技企业,寒武纪在跑道上能依靠的终究还是技术二字。