扫码打开虎嗅APP

作者|Eastland,虎嗅研究总监

头图|IC photo

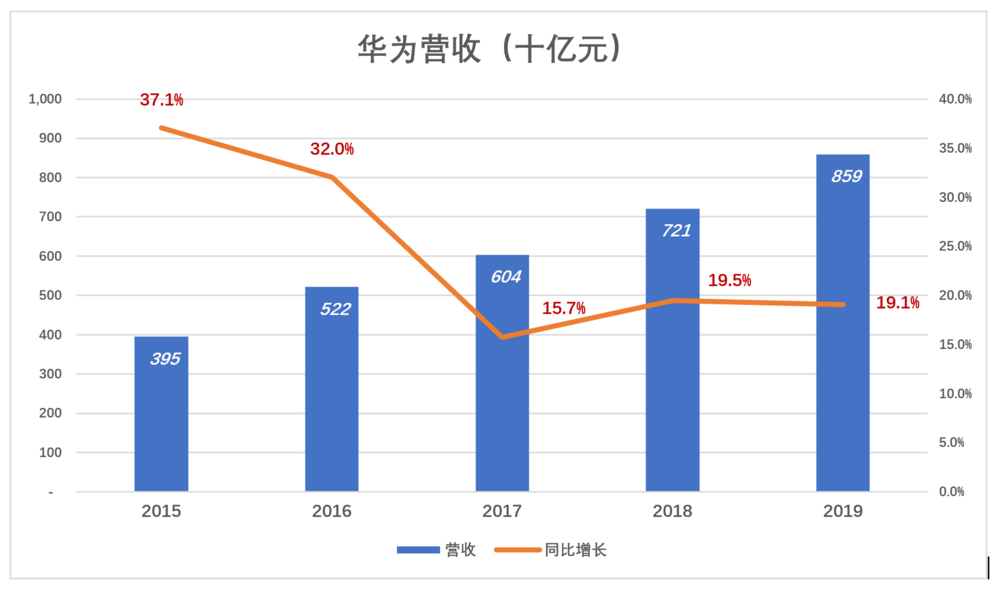

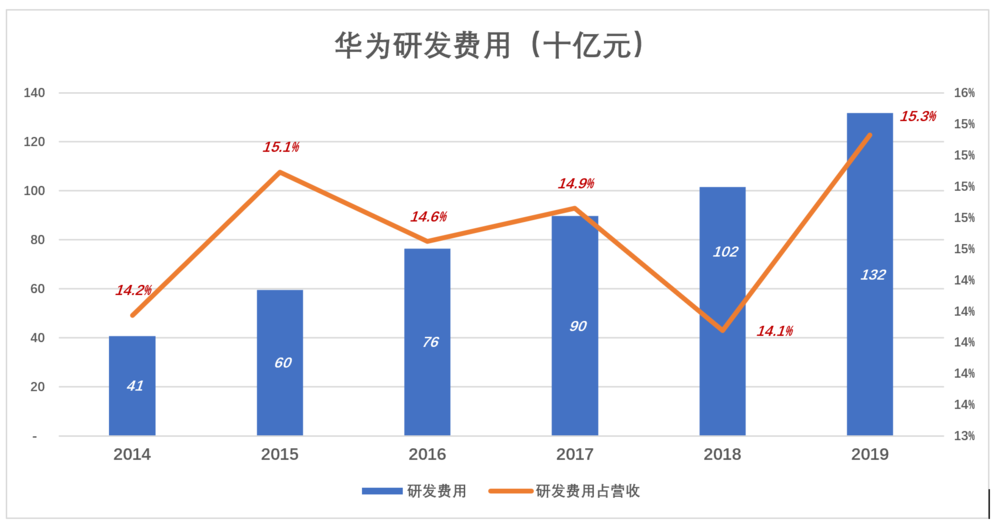

2020年3月31日,华为发布《2019年年度报告》。报告显示,2019年华为营收8588亿,同比增长19.1%;净利润627亿,同比增长5.6%;研发费用1317亿,占营收的比例提高到15.3%;最近四年(2016年~2019年),研发费用累计达4589亿,占同期总营收的14.8%。

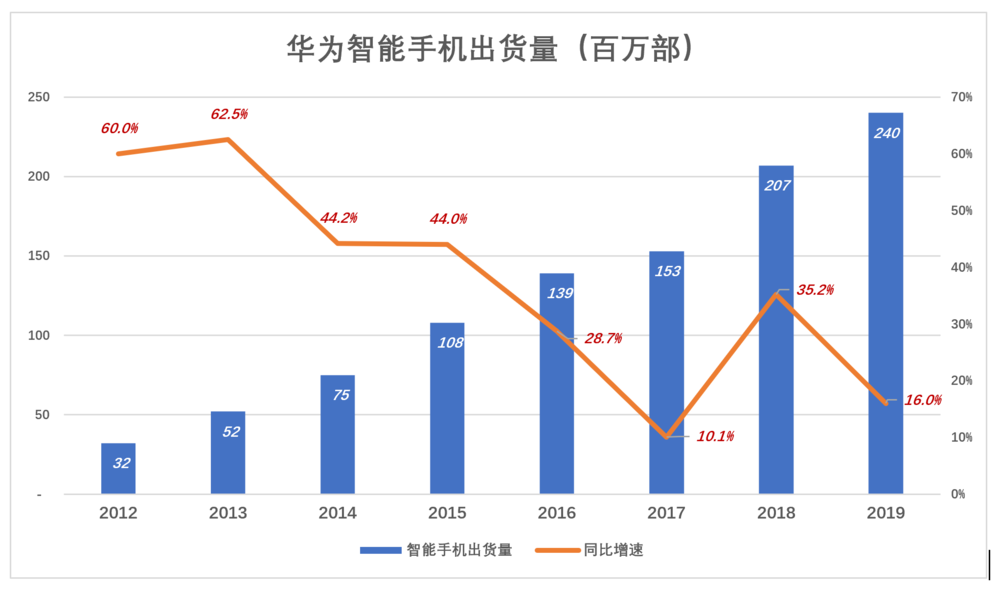

华为从2B业务起家,2002年任正非拍桌子说“华为不做手机这个事,已经早有定论”。但最近三年,运营商业务营收零增长,消费者业务成为首要推动力。2019年,誓不做手机的华为卖出2.4亿部智能手机。

《华为基本法》第一条就是“永不进入信息服务业”,但随着华为智能手机、智能电视保有量日益增长,这一条也有松动的可能。

众多中国企业内战内行、外战外行,华为却在南极洲以外的四大洲攻城略地、屡战屡胜,如今华为的战略重心从海外转向国内,从2C转向2C、2B并重。被华为这头壮牛闯入的领域犹如瓷器店,比如前几年的手机,未来几年的智能电视,乒乒乓乓有得热闹。

营收增长系于消费者业务

1)营收增速起伏

2007年华为营收增速达41%,受美国次贷所引发的全球金融危机的影响,华为增速迅速下滑,2009年跌至19%。2010年反弹到22%后,华为熬过艰难的3年,营收增速徘徊在10%上下;2014年、2015年、2016年同比增速回升,分别为21%、37%和32%;

2017年营收增速回落到16%,随后两年逐步回升。2019年营收8588亿,同比增长19%。

在2017年开始的这个周期,营收已较2016年增长64.7%,年均复合增长率为18.1%。

外部环境越来越严苛,许多人为华为捏一把汗。过往三年,华为营收跌至20%以下,但表现出很强的韧性。在保增长中,立下汗马功劳的是当初华为看不上的消费者业务。

2)营收结构

2010年之前,华为将营收分为销售商品、提供劳务和建造合同三块。2009年,三者在营收中的比例大致为77 : 13 : 10。

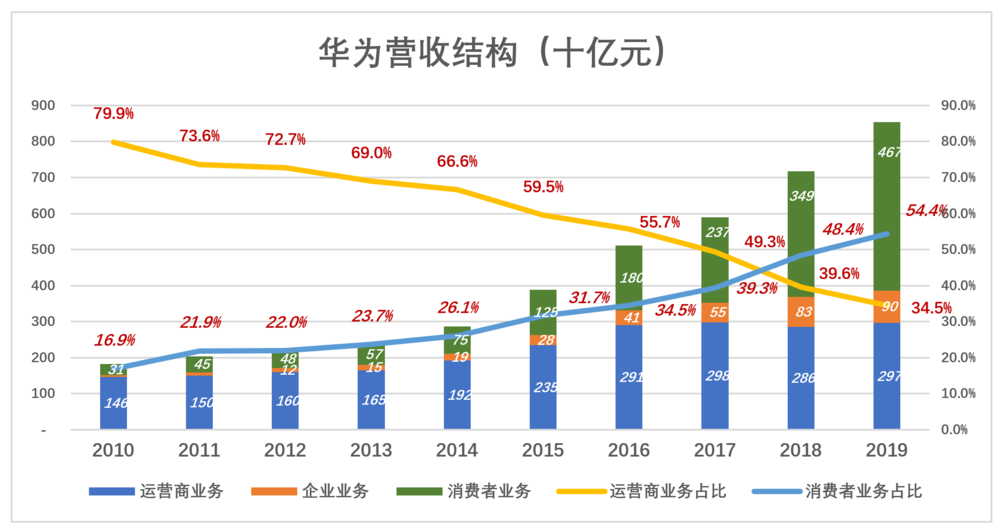

2010年起,华为将营收分为三块:运营商业务、企业业务、消费者业务。

2010年,to C的消费者业务收入309亿,占营收的17%;to B的运营商业务收入1458亿,占营收的80%。

2017年是转折之年,消费者业务收入2373亿,占营收的39%;运营商业务收入2978亿,占营收的49%。

2019年消费者业务收入4673亿,占营收的54.4%;运营商业务收入2967亿,占营收的34.5%。

2011年,运营商业务增速走低,企业业务、消费者业务双双崛起,营收同比增速分别为57%、44%;

2015年、2016年华为运营商业务增速达升20%以上,但2017年回落到3%,2018年负增长,2019年虽然同比增长4%但绝对金额比2017年少11.5亿。

2019年,企业业务收入达897亿,但增速只有9%,略显后劲不足。虎嗅作者老翼说科技发现:

2018年年报中运营商业务销售收入为2940.12亿元,在2019年年报中则调整为2858.30亿元,调减了81.82亿元;与此同时,2018年企业业务的销售收入则相应调增了81.82亿元。这也造成2019年年报的运营商业务的增长率更好一些,而企业业务则更差一些。

消费者业务无疑是最耀眼的明星,2015年收入1250亿,同比增长67%;2017年收入2372亿,同比增长32%;2019年收入4673亿,同比增长34%。

过往十年,华为消费者业务营收从2010年的309亿到2019年的4673亿,累计增长14倍,年均复合增长35.2%。

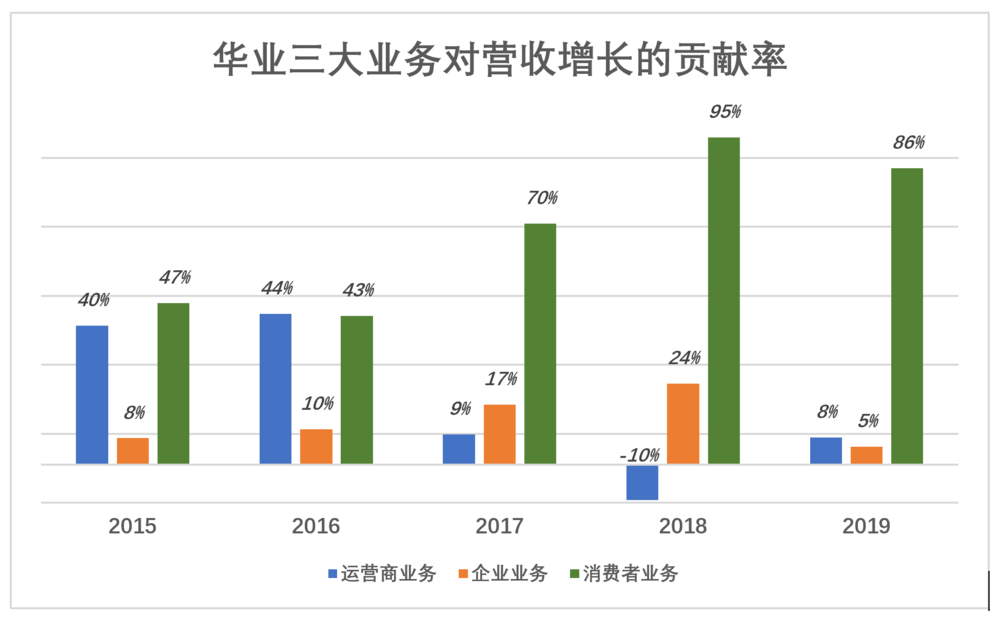

2015年、2016年,运营商业务增速反弹,对营收增长贡献率连续超过40%,但仍稍逊于消费者业务。最近三年(2017、2018、2019),运营商业务对营收增长的贡献率为零。

由于基数小,企业服务对营收增长贡献有限。2018年运营商业务出现负增长,企业业务增长贡献率破天荒达到24%。

2017年,消费者业务贡献率达到70%,2018年、2019年分别为95%、86%。

华为消费者业务既是强劲技术积累的自然延伸,也是分散风险的重要措施。

疫情过后,中国很可能加快5G建设,带动电信产业进一步升级,但海外运营商就不好说了。所以未来两三年,华为营收增长还将系于消费者业务一身。

3)营收地理分布

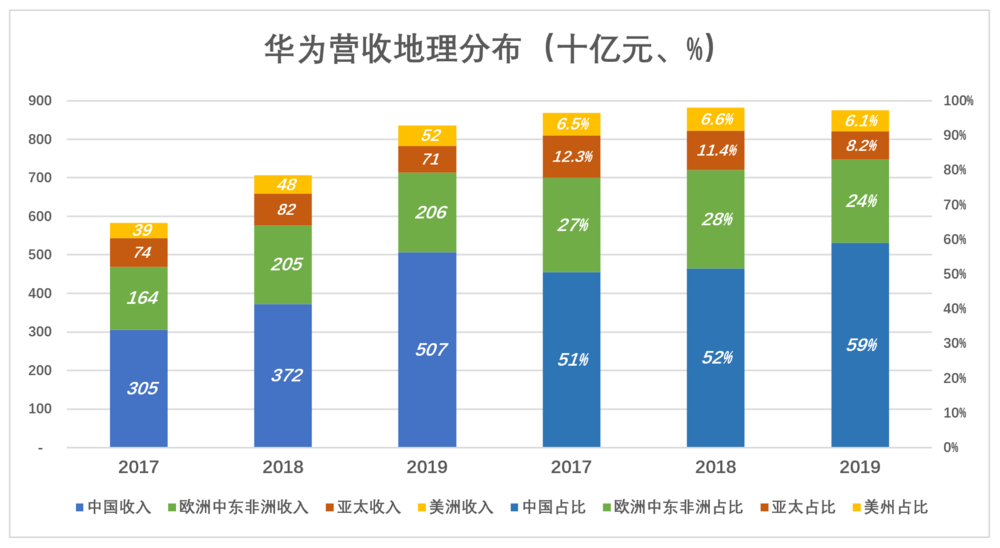

中国始终是华为的主要市场,而且近三年收入及占营收的份额均稳步提高。2017年中国市场收入3051亿,占营收的51%;2019年中国市场收入5067亿,占营收的59%。

欧洲、中东及非洲市场遭遇瓶颈,2019年收入仅比2018年增长14.7亿,在营收中的占比下降了4个百分点。鉴于欧洲是疫情的重灾区,2020年欧洲中东及非洲这个板块的收入大概率将会下滑。

亚太市场则已经开始下滑,2019年收入比2018年少114亿,降幅达13.9%。

美洲市场(更准确地说是南美洲)小有起色,2019年收入较2018年增加46亿,但在营收中的份额却降低了半个百分点。2020年美洲市场大概率也会因疫情而下滑。

4)全场景智慧生活

华为消费者业务概括为“1+8+N全场景智慧生活”战略。1代表智能手机;8代表平板电脑、PC、VR设备、可穿戴设备、智慧屏、智慧音频、智能音箱和车机;N代表泛IoT设备。

全场景智慧生活战略以鸿蒙操作系统和HiAL为核心驱动力,而智能手机是整个板块的龙头。

2013年,华为消费电子产品整体出货量为1.28亿部,其中智能手机5200万部,同比增长60%;

2014年,华为消费电子产品整体出货量微增至1.38亿部,其中智能手机7500万部,同比增长62.5%;

2015年,华为智能手机出货量突破1亿部,同比增长44%。财报从此不再披露消费电子产品的整体出货量。

2019年,华为智能手机出货量达2.4亿部,同比增长16%。根据市场调研机构IDC和Strategy Analytics报告,华为(含荣耀)智能手机全球市场份额为17.6%,稳居全球第二。

除智能手机外,消费者业务板块其它产品在2019年亦取得一定进步,因为基数相对小,同比增速动辄超过100%,但华为没有披露具体出货量。华为PC出货量同比增长超过200%; 智能穿戴业务量增长170%;智能音频出货量增长超过200%;下半年平板在中国市场份额超越苹果居第一位……

由于“天灾人祸”不断,华为海外业务具有明显的不确定性,必然将更多资源“砸”向国内市场。另外,由于to B业务具有周期性且受产业政策等“不可抗力”影响很大,保增长的重点是to C的消费者业务。

由于华为“增兵”国内,早已是一片红海的中国消费电子产品市场必然更加“硝烟弥漫”。

盈利能力强,现金流更强

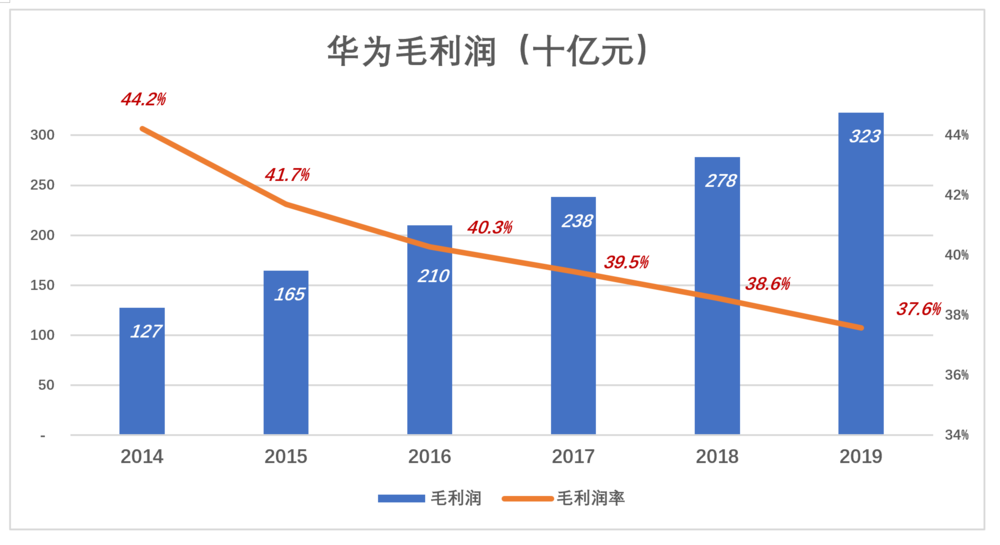

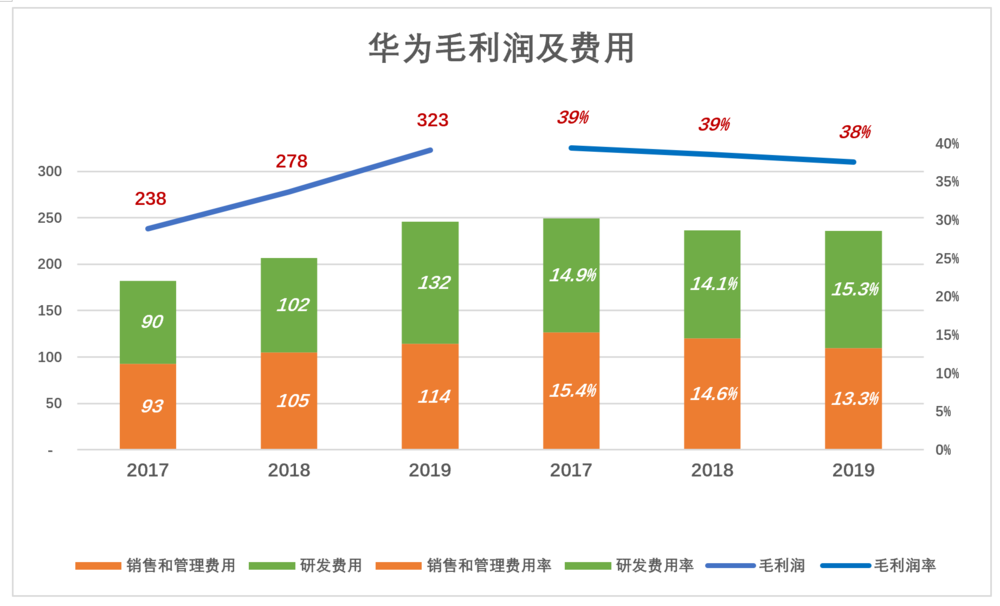

华为运营商业务毛利润率稳步提高、逐步接近极限值,但在营收中的占比亦逐年下滑,新兴的消费者业务毛利润相对较低。多重因素作用下,华为毛利润率拐点出现在2014年,为44.2%,绝对金额达1275亿。此后逐年下滑,2019年跌到37.6%,但绝对金额达3227亿。

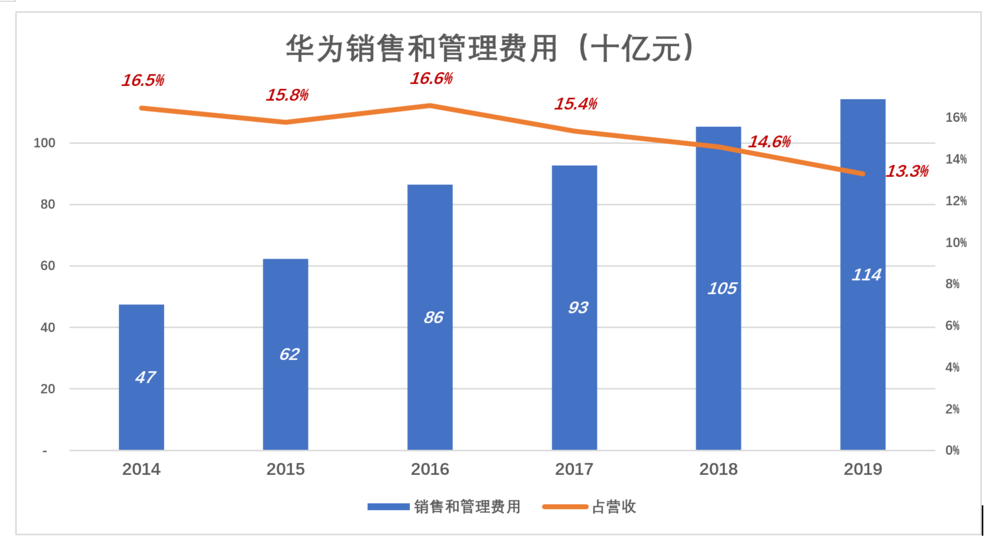

一般情况下,to C的业务需要更多的销售费用,从“ to B一家独大”到“to B+to C混合”,销售费用会大幅提高。

华为的厉害之处在于,转向to C过程中“销售和管理费用率”不升反降:2014年“销售和管理费用”475亿,占营收的16.5%;2019年“销售和管理费用”达1142亿,占营收的比例却降至13.3%。

与2014年相比,2019年的毛利润率“少赚”6.6个百分点,销售和管理费用率“省下”3.2个百分点。

2018年研发费用达1015亿,占营收的14.1%;2019年进一步增至1317亿,占营收的15.3%;最近五年(2016年~2019年),研发费用累计达4589亿,占同期总营收的14.8%。

以蓝色折线代表毛利润、彩色堆叠柱代表费用,蓝色“淹没”彩色才有经营利润。从百分比视图可以更清晰地看到,随着毛利润率微降、费用率得到很好控制,盈利空间并没有被压缩。

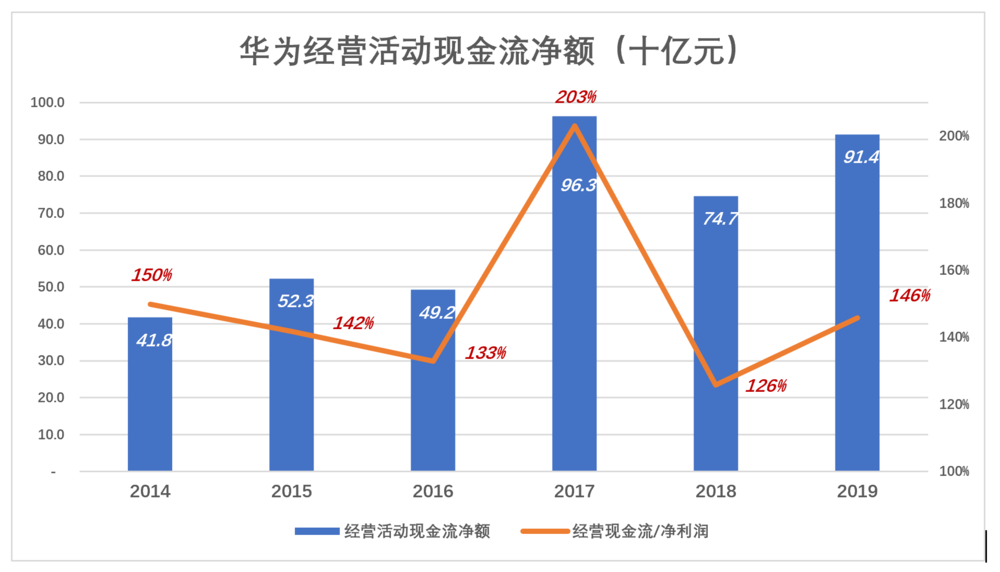

2019年,华为净利润同比上升5.6%,经营活动现金流达914亿,同比上升22.4%。经营活动现金流相当于净利润的146%。2017年这个比例更是达到20.3%。

考虑到两个背景,华为巨额经营现金流的取得更加难能:一是千亿研发投入,二是巨量“囤货”。截至2019年末,账面“存货及合同成本”达1673.9亿,较2018年末净增708.5亿,增幅为73.4%。

2019年经营活动现金流高于净利润的部分有两个主要来源:一是就应付账款及应付票据,截至2019年末余额1422亿,较2018年末增加452.7亿;二是合同负债(即预收客户款项),截至2019年末余额693.3亿,较2018年末增加110亿。

2B业务被客户占压资金是逃不掉的“宿命”。如果不能把资金压力转嫁给供应商,以2B为主营的企业能赚到净利润却赚不到现金流,经常面临资金压力甚至有可能倒闭。华为近半收入来自2B业务,经营现金流居然比净利润高一倍,足见其向上游、下游的议价能力超强。

华为囤的是什么?当然是可能被断供的产品,如芯片。根据摩尔定律,囤积芯片是不智之举,华为“出此下策”也是无奈。不料突然降临的疫情让华为“因祸得福”。

“华为之变”不是按十年、二十年前制定的战略在变,而是因时、因势而变,所谓“兵无常势,水无常形”。没有什么定论不可推翻,没有什么基本法不可更改。可以能定的是,华为进入的领域将发生巨变。

华为如何思考变与不变?虎嗅Pro精选专栏《任正非的生存哲学》曾详细梳理了任正非关于管理变革与战略创新的考量,助你理解华为,破解企业战略、增长、创新的密码。