扫码打开虎嗅APP

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:见闻研究所,题图来自IC photo

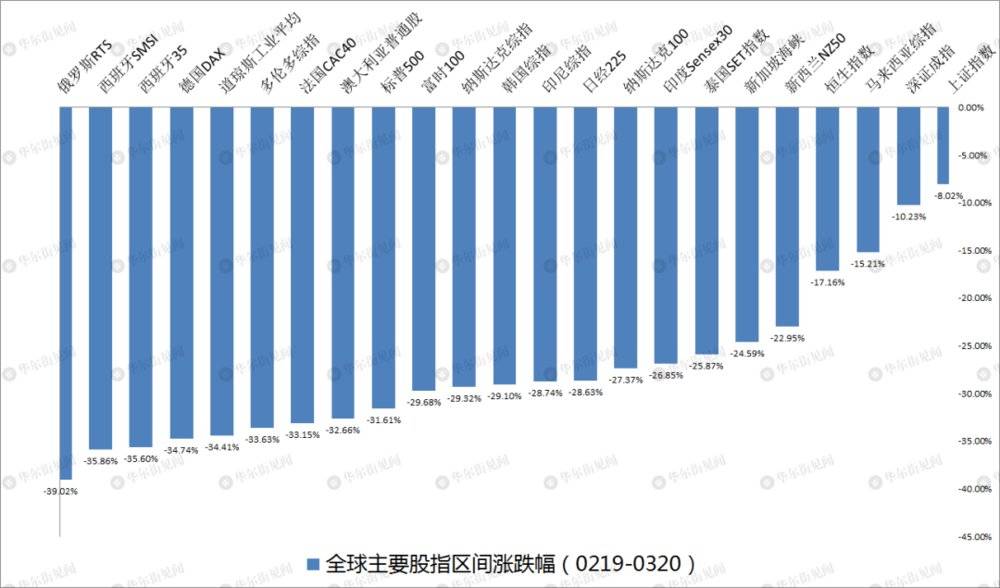

经过几轮史诗级的暴跌,全球主要股市已经打了六七折了,堪称春季大甩卖。

曾经那些高攀不上的公司,眼瞅着都跌出价值了。

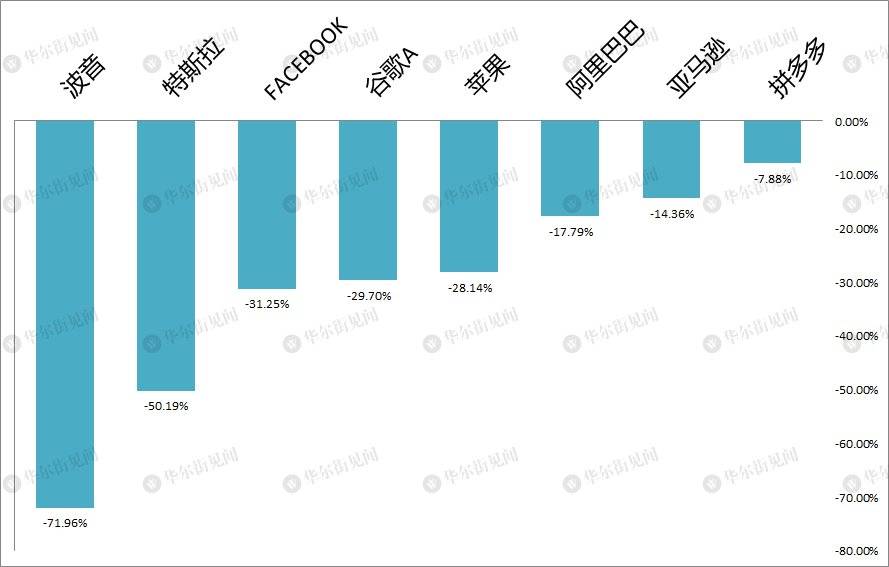

波音市值缩水三分之二,跌回了七年前的水平,前段时间还风光无限的特斯拉,股价直接腰斩,FACEBOOK、谷歌、苹果统统打七折。

你心动了吗?

要知道这样广度和深度的跌幅在历史上也非常罕见,在这一生都遇不到几次的机会面前,抄底的声音甚嚣尘上。

相信不少人已经摩拳擦掌了,你们行动了吗?

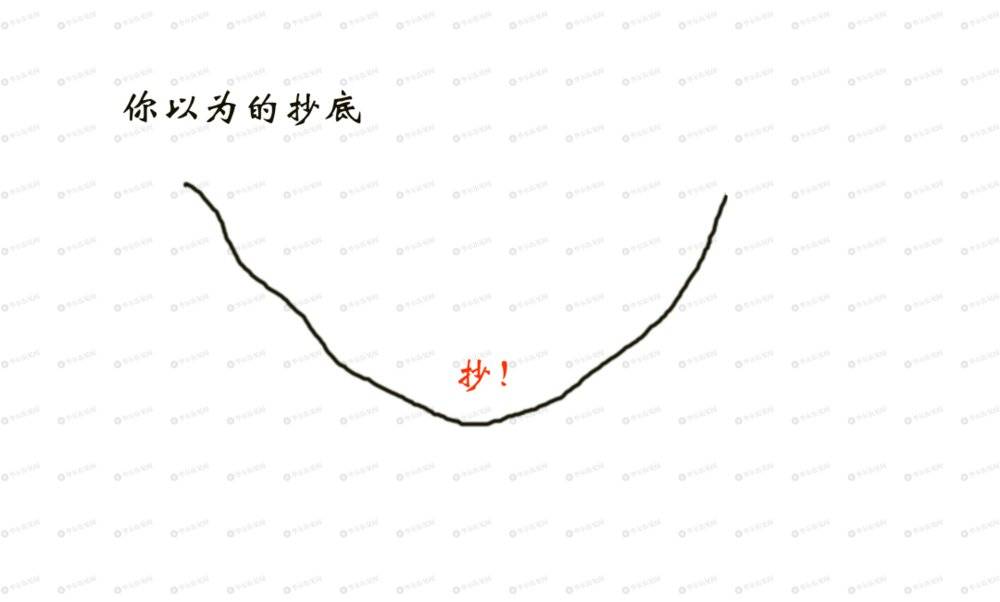

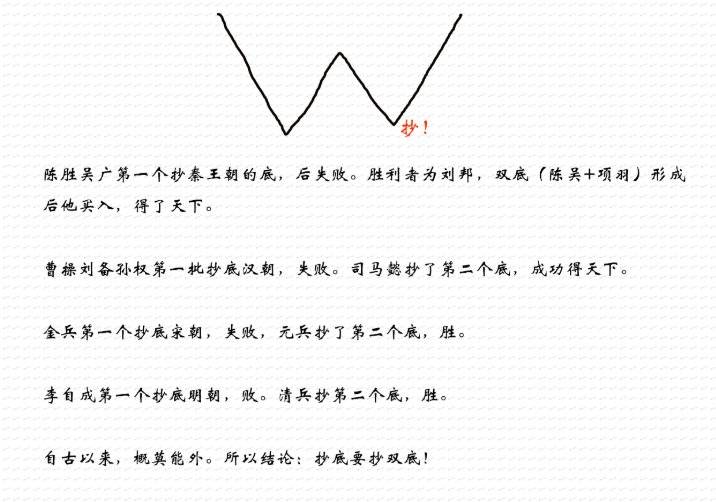

但自古以来,抄底抄在半山腰的事故频频发生。你以为的抄底是这样的:

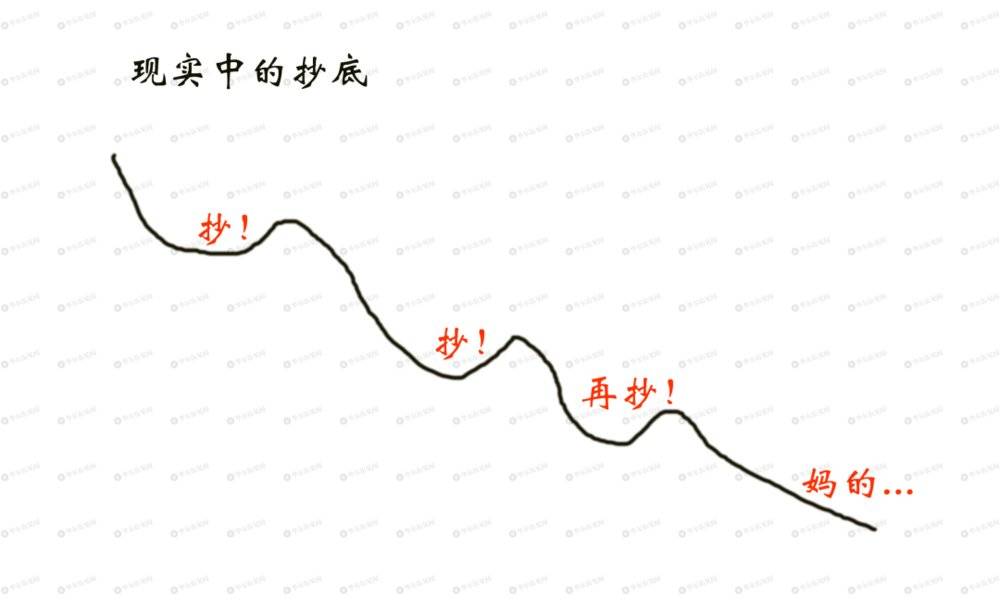

而现实中的抄底往往是这样的:

一批又一批的人杀进市场,总结出一套又一套的抄底经验,比如分批买入,大跌大买,小跌小买。

又比如,抄底要抄双底。历史上这样的例子不胜枚举,比如曹操刘备孙权第一批抄底汉朝,失败。司马懿抄了第二个底,成功得天下,等等。

但在变幻莫测的资本市场里,从来就没有放之四海而皆准的秘籍。

抄底是捡带血的筹码,是去接下落的飞刀,本身就是一件风险极大的事情,连身经百战的华尔街高手们,也难免栽在抄底这件事上。

今天我们就以史为鉴,来聊聊他们的故事。欢迎来到见闻研究所,我是本期UP主微辣叶。

01 “咆哮的20年代”

时间回到1929年。

那时的美国刚刚走过了喧闹狂热的十年,也就是所谓“咆哮的20年代”(Roaring Twenties)。

这十年里,美国经济空前繁荣,从一战前线归来的美国大兵们,用他们怀揣的大量现金助长了消费主义盛行,工业化浪潮中,汽车、电影、无线电收音机开始普及,节奏明快的爵士乐风靡一时,成为这个年代的最佳伴奏。

《了不起的盖茨比》中,豪华宅第里那些纸醉金迷的宴会就是发生在这个时代里的故事。

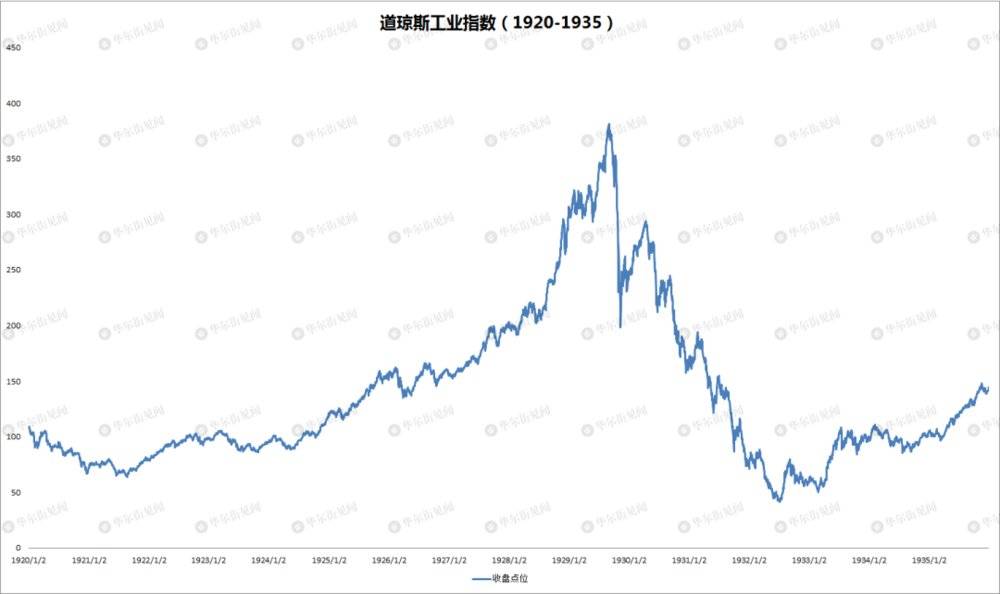

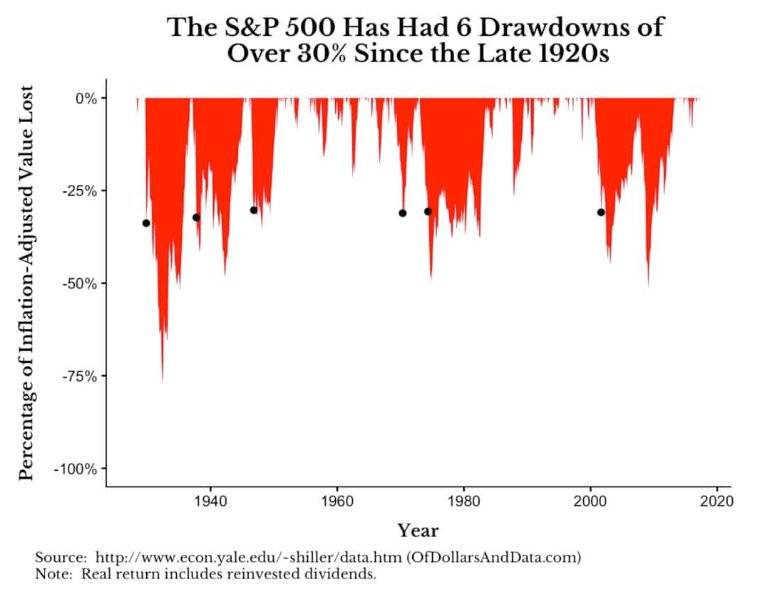

十年里美国经济增长了42%,伴随经济快速扩张,股市也不断创纪录新高,道琼斯指数在这期间上涨了6倍,数百万投资者带着杠杆蜂拥入市,层出不穷的金融创新催生了疯狂的投机活动。

长期牛市会滋长一种自大且无所畏惧的情绪,仿佛市场会永远上涨,逢低买买买就对了。

但一切在1929年戛然而止。

长期繁荣最终走向经济过热和资产泡沫,美联储开始逐渐收紧货币政策。

那一年8月,美联储大幅加息100个基点至6%,狂热的市场犹如被当头浇了一盆冷水。9月英国央行加息,伦敦资金开始大举从美国市场抽离,最终引爆了一场史上罕见的大崩盘。

1929年9月3日,道指升至最高点381.17点,此后就开启连绵不断的下跌趋势。10月24日,史称“黑色星期四”,股市突然从阴跌转向暴跌,10月28日,又一个“黑色星期一”,道指暴跌近13%,紧随而来的是“黑色星期二”,股市进一步下挫12%。

我们要讲的两位投资大师的故事就是发生在这个时代背景下。

02 价投教父折戟抄底

本杰明·格雷厄姆(Benjamin Graham),华尔街教父级的人物,价值投资理论的奠基人。

他20岁就来到华尔街,在一家证券公司从最底层做起,一周薪水12美金,一开始只是个跑腿的,递送股票和支票之类的,一个月后,他就被提拔到债券部门的助理。

几周后,他开始给投资者写每日市场点评,之后开始涉足公司分析,到26岁,他已经是这家公司的正式合伙人了。

1923年,29岁的格雷厄姆决定自立门户,成立了自己的基金,1926年他和杰瑞·纽曼(Jerry Newman)合伙成立公司,这一年道琼斯指数只上涨了0.34%,而格雷厄姆的投资回报达到了32%,到1928年,格雷厄姆靠着他的价值投资方法又创下了60%的惊人回报。

格雷厄姆不仅是投资达人,他还在哥伦比亚大学任教,在这里他培养了一批投资奇才,其中最有名的就是巴菲特,年轻的巴菲特在格雷厄姆的影响下形成自己的投资体系,一生推崇价值投资。

简单来说,价值投资认为股价并不能准确反应一家公司的内在价值。

格雷厄姆笔下的市场先生(Mr. Market)犹如一个躁郁症患者,时而情绪高涨,时而抑郁绝望,于是在这种不稳定情绪主导下的市场是围绕内在价值上下波动,乐观时价格高于价值,悲观时价格低于价值,但长期来看是有向内在价值回归的趋势。所以当股价和内在价值出现偏离时,投资机会就出现了,投资者可以买入被低估的公司,做空被高估的公司,等待价值回归。

格雷厄姆伟大之处就是给了企业在股市中的“价格之锚”,也就是内在价值,并形成了一套精细的理论框架。

用美国作家杰森·茨威格的话来说,在格雷厄姆之前,基金经理的行为很像中世纪的行业工会,主要由迷信、猜测和神秘的仪式引导。

但即便是对待投资如此严谨的格雷厄姆也一度被市场的海啸吞没。

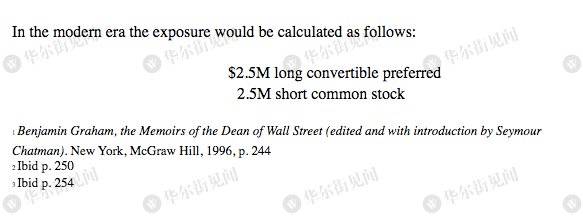

在1929大崩盘的前夕,格雷厄姆其实做了非常好的对冲。在那一年年中,他的投资组合中包括了250万美元的可转换优先股,同时卖空等值的普通股。

这是一种叫关联对冲的策略。在市场上涨过程中,优先股和普通股都会上涨,这个组合可能是不赚甚至微亏的。

但在市场下跌的情况下,虽然优先股和普通股都会下跌,但由于优先股比普通股抗跌,也就是说普通股的跌幅往往大于优先股,所以组合中做空普通股产生的收益就大于做多优先股导致的损失,这样组合的净利润就是正的。

但是,除了上述持仓外,格雷厄姆还加了1.25倍杠杆持有另外450万美元多头仓位。

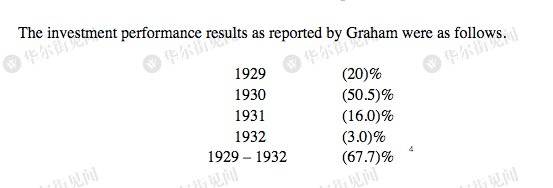

所以,当大崩盘来临时,做了关联对冲的投资组合应该是帮格雷厄姆赚了钱的,但受另外这部分多头仓位的拖累,1929年全年格雷厄姆的基金亏损了20%,大于同期道琼斯指数17%的跌幅。

虽然亏损了,但也没有落后大市多少,顶多算是被绊了一跤,让大佬真正折戟的是抄底。

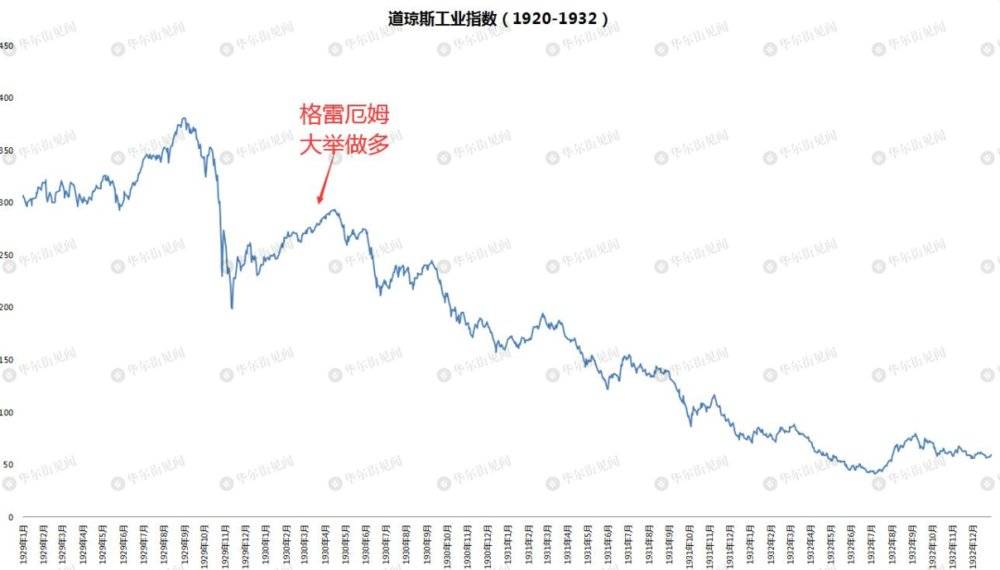

1930年3月,股市经过几个月的下跌,开始出现企稳反弹的迹象。格雷厄姆经过细致严谨的分析,认为最糟糕的时期已经过去,于是他回补了几乎所有的空头头寸,剩下多单裸奔。

更要命的是,他还加了杠杆。

从这张历史走势图可以看到,格雷厄姆在接下来几个月里经历了什么。

那一年4月,道指短暂反弹后继续掉头向下,一浪更比一浪低。

这一年格雷厄姆亏损了50%,是他人生中最糟糕的一年,同期道指跌幅29%。

最终这场熊市持续了三年多,格雷厄姆在这期间累计损失接近70%。由于加了杠杆,格雷厄姆可以说是倾家荡产了。

不过,格雷厄姆只是被打败,没有被击垮。

在接下来三年里他重振旗鼓,到1935年他已经完全从亏损中恢复过来。但这次抄底失败的教训也彻底改变了他,格雷厄姆的投资风格变得更加保守。

1934年,他将自己的投资经验进行反思总结,和戴维·多德(David Dodd)合著了《证券分析》这一经典巨著,在这边书里首次介绍了安全边际的概念。

03 投机之王致命一搏

当35岁的格雷厄姆踏错市场节奏,遭遇着人生低谷的时候,52岁的利弗莫尔(Jesse Livermore)正经历着他人生的巅峰。

与奉行价值投资的格雷厄姆不同,利弗莫尔是个彻彻底底的投机之王,他靠着对数字敏锐的感觉,以及对市场出奇的直觉,单枪匹马在资本市场肆意厮杀,几经大起大落。

关于利弗莫尔极具传奇色彩的交易人生,我们专门出了一期视频,感兴趣的同学可以找来看看。

说回1929年,利弗莫尔没有被美国经济和市场欣欣向荣的景象所催眠,而是看准了市场要下跌,早早布局做空。

当时,他用3000万美元的本金加上20甚至30倍杠杆,卖空了价值近7.5亿美元的股票,而这7.5亿美元约占美国股市当时总市值的1%。

随着市场连环下跌,利弗莫尔不断加码空头头寸。在美国一年税收只有42亿美元的年代,利弗莫尔短短七天之内狂赚了1亿美元,大约相当于今天的15亿美元。

但这笔巨额财富在利弗莫尔的人生里并没有停留多久。五年之后,1934年,利弗莫尔就宣布破产了,并且负债500万美元,这也是他人生里的第二次破产。

这期间发生了什么?利弗莫尔经历了离婚、抑郁,以及一次致命的抄底。

格雷厄姆在下跌后的第一波反弹就入场抄底,相比之下,利弗莫尔已经十分耐心了。他等到了1932年,经过三年的下跌,这时道指从顶峰时期的381.17跌到了最低41点,可以说是已经见底了。

(二者入场点)

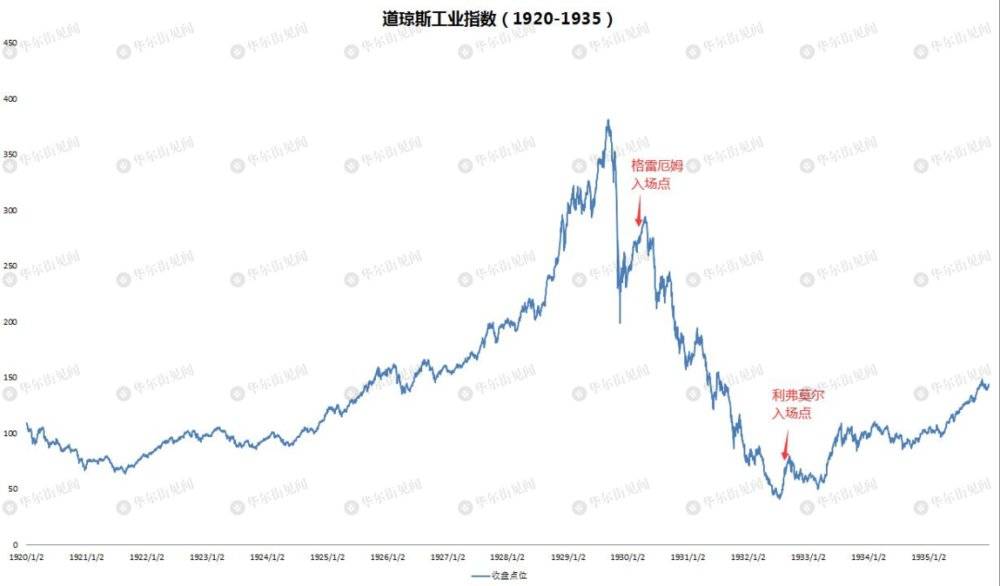

1932年7月见底后,道指展开了一波凌厉的反弹,短短42天里,上涨了93%!看到这个形势,一向擅长做空的利弗莫尔决定抄底一把,开始做多。

但他抄在了这波反弹的山顶上。这次被称作“死猫跳”的反弹只持续了短短两个月,很快再次掉头向下,从1932年9月到1933年2月,道指又跌去了40%,利弗莫尔也在这波下跌中失去了所有。

从道指走势图来看,利弗莫尔如果能挺过这波下跌,那么迎接他的将是一波更加强势的反弹,美股也基本上走出了大崩溃的阴霾。

但市场就是这么无情,身处其中,你永远不知道等着你的是什么。

在接下来几年里,利弗莫尔也曾尝试东山再起,但奇迹再也没有发生。1940年11月29日,重度抑郁的他开枪自杀,留下了10.7万美元的财产,和46.3万美元的负债。

04 抄底是个伪命题

大佬的故事告诉我们,抄底是个伪命题,没有人知道市场底部在哪里。

罗斯柴尔德家族的一位银行家巴伦(Baron Rothschild)说过一句关于抄底时机的话,在华尔街广为流传,这句话是这么说的:

当大街上血流成河的时候,就是买入的时候,即使那是你自己的血。

(Buy when there’s blood in the streets, even if the blood is your own.)

但这位在滑铁卢战役后,抄底大赚一笔的银行家并没有告诉我们,如何量化“血流成河”。是下跌20%,30%,还是50%?

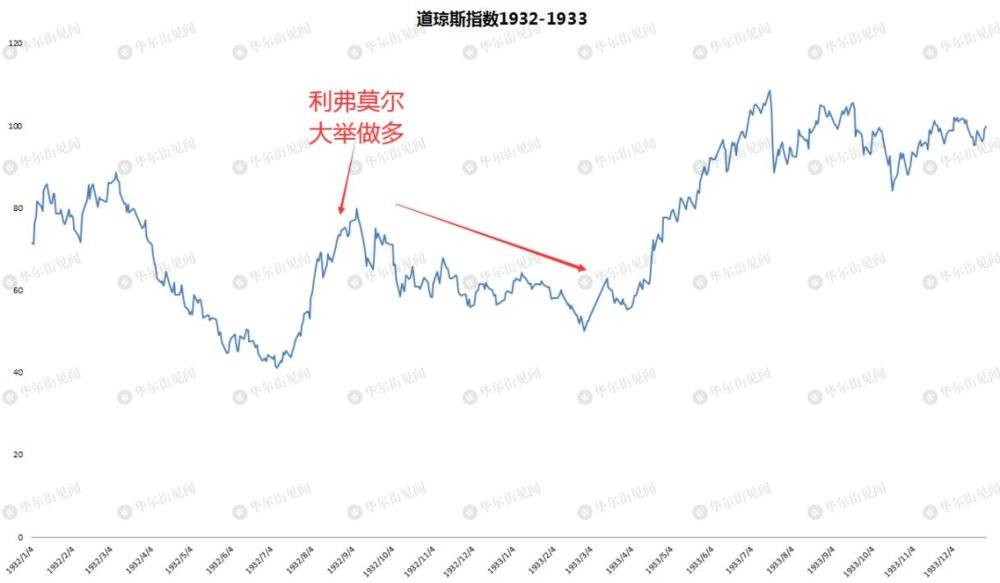

自1920年代以来,美股出现过六次跌幅超过30%的股灾,其中有三次跌幅超过50%。

(图片来源:Yale.edu)

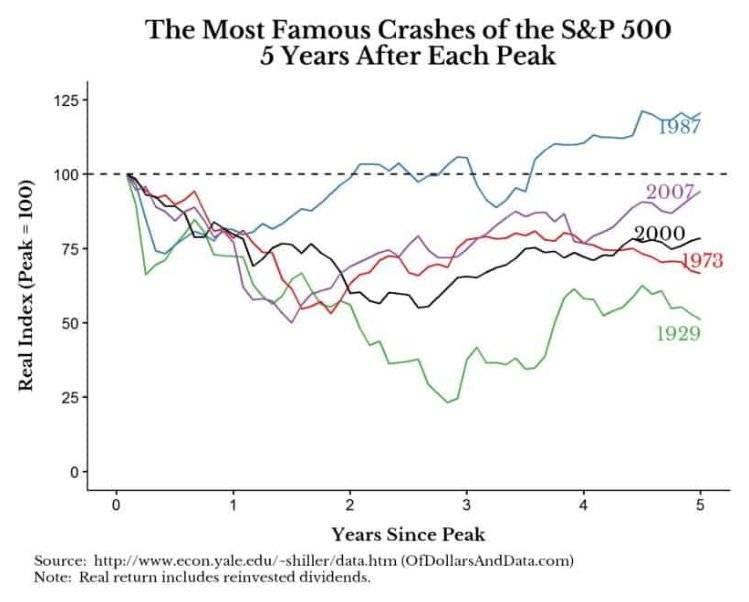

在史上最有名的五次崩盘中,1973年石油危机和2007年金融危机下跌了一年半至两年才探底,1929年大萧条和2000年互联网泡沫都是持续下跌了近三年才找到底部。

(图片来源:Yale.edu)

而我们眼前的暴跌才持续了一个多月,虽然美股已从2月中旬的高位下跌了35%,但历史告诉我们,这或许只是更通往更黑暗深渊的序幕。

所以,永远不要以为自己抓住了低点,于是一把梭,甚至加杠杆,这是格雷厄姆犯下的错误。

危机本质上是打破一切原有秩序,那些岁月静好时行得通的交易理念和技巧,此时可能通通失效。

在写这篇文稿的这两天,各国货币财政政策火力全开,美联储无限量宽松叠加白宫史上最贵财政刺激,美股终于有了几分起色。

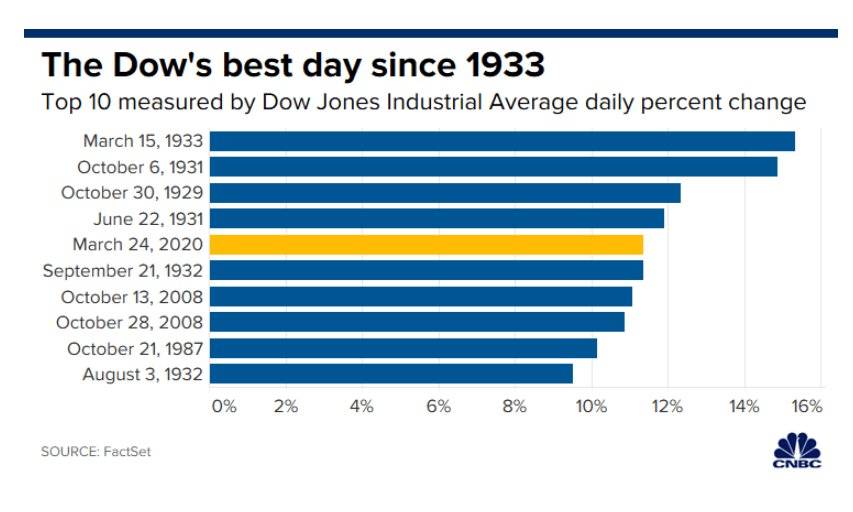

3月24日道指大涨11%,为1929年以来第五大单日涨幅,一时间各种抄底的声音又此起彼伏。

但历史再一次告诉我们,几乎所有的大涨都发生在熊市,而且并非熊市末端。

比如金融危机时期,2008年10月28日,美股大幅反弹超10%,但在接下来两周里继续下挫了近15%,直到89个交易日后才探到了真正的熊市底部。

(图片来源:CNBC)

而且信心的修复需要时间。

还是在金融危机时期,当时美联储降息至近零水平,美国国会通过了7000亿美元的刺激方案,然而这一切却没有立即奏效,股市又跌了4个月,累计下跌40%后,才开始反弹。

更何况眼下正在发生是一场非同寻常的危机。

海外疫情持续蔓延,病毒肆虐之下,人们面对的不仅仅是巨大的经济损失,不断上升的确诊和死亡数字激发出对死亡的恐惧,关乎着自己、亲人和朋友的安危,而这一切都会被市场定价。

当全球疫情越过高峰,经济从停摆中获得喘息,当大部分人已经绝望透顶,不再期待市场快速反弹时,或许就是市场触底的时候。

在这之前,护好本金,省点子弹,才是正经事。

参考资料:

1、Big Mistakes: The Best Investors and Their Worst Investments,Michael Batnick

2、Benjamin Graham: Investor and Person,Horizon Research Group

3、Value Avatar Benjamin Graham,Library of Congress

4、The 1929 Crash and the $100 Million Profit,BENZINGA

5、站在大概率一边,凌鹏

本文来自微信公众号:华尔街见闻(ID:wallstreetcn),作者:见闻研究所