扫码打开虎嗅APP

本文来自:湾区盒子CLUB(ID:BayboxClub),作者:DONG,题图来自:视觉中国

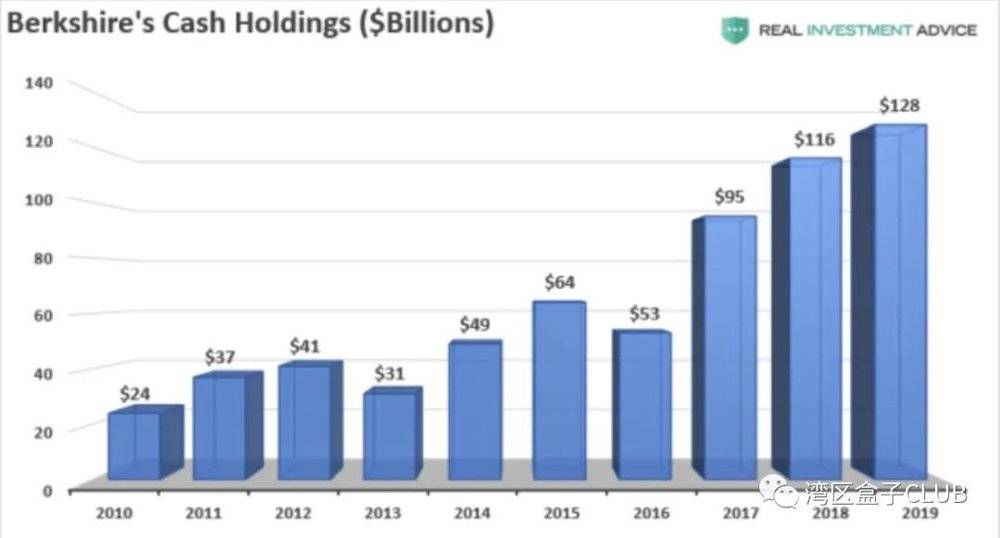

熊市和疫情之下,很多人都眼巴巴的等着手握现金超过1250亿美元的巴菲特(Warren Buffett)老先生出手买点什么,以便判断市场是否见底,并据此来校准自己的投资方向。

在上次金融危机中,老先生那句著名的宣言依然振聋发聩(当别人贪婪时要害怕,而当别人害怕时要贪婪/Be fearful when others are greedy, and be greedy when others arefearful),然而,自从2月19日美股市场见顶之后,两个月中股市一路下行,而巴菲特却一直保持沉默。

上周,巴菲特的老搭档、伯克希尔·哈撒韦公司(Berkshire Hathaway Inc,BRK)副董事长查理·芒格在一次访谈中却说:“每个人都僵住了……每个人都在自己所处的位置僵住了。”

考虑到巴菲特此前的表态(活久见)——芒格所说的“僵住”的人似乎也包括了他们老哥俩儿自己。

期待基于传奇

人们之所以期待巴菲特出手,是基于一个传奇。

众所周知,自从巴菲特和查理·芒格在1965年控股BRK,BRK已经从一家挣扎求生的纺织品制造商发展成为全球市值最高的五家公司之一。回顾过去的50多年,能够带领公司穿越熊市并且持续增长的代表人物,非巴菲特莫属。

BRK基于其“ 护城河 ”理念,在巴菲特时代主政的前四十年(1965~2005)中投资了很多规模不算很大但盈利能力很强的企业,如See's Candies,很多从旧金山回中国的人都会注意到这家巧克力品牌。

从21世纪初开始,BRK大举收购能源、公用事业和铁路等大型基础设施业务。很快,一大波铁路公司、能源公司都成为了BRK的资产。用巴菲特的话说,BRK已经从一个金融投资公司蜕变成为一家强大的、“主要价值在于经营业务”的运营公司。

截至2018年年底,BRK由79家运营公司和近40万名员工组成,而在巴菲特和芒格身边帮助管理这个庞然大物的家庭办公室工作人员不超过30人。

从历史上看,巴菲特及其主掌的BRK公司在全球范围内拥有诸多拥趸,与其强大的现金持有量和巴菲特近乎神谕一般的选股策略密切相关。

在2008年金融危机期间,大家对巴菲特的多笔投资记忆深刻。

首先是在金融领域。

2008年9月美国乃至全球金融体系处于灾难边缘。雷曼兄弟(Lehman Brothers)别无选择,只能申请破产,而美林(Merrill Lynch)被迫投入美国银行(Bankof America)的怀抱。

在这个生死存亡之际,BRK宣布向高盛(Goldman Sachs)投资50亿美元。

当时的媒体报道中都强调,巴菲特本人对高盛这一张信任票与注入的几十亿资本同样重要!

其次是在工业领域,BRK对GE投资30亿美元。

巴菲特说:“通用电气是美国跟世界做生意的象征”,他对GE充满信心。而GE在对外宣布的新闻稿中,刻意用“巴菲特”(而非公司名BRK)作为主导这次关键投资的主语。

如果说,巴菲特对高盛的信任投票是给美国的金融体系注入信心的话,那么,他对通用电气的投资对其所代表的工业体系也带去了类似的强大影响。

除了以上两项投资外,伯克希尔·哈撒韦公司还在那两年里,分别向瑞士再保险(Swiss Re)、陶氏化学、箭牌公司投资了三四十亿美金。

当别人在危机中陷入窘境之时,巴菲特和BRK有能力、而且敢于大笔签出支票做投资,美国经济得以稳住阵脚。

随着金融危机的阴影逐渐散去,人们开始讨论巴菲特巨额投资带来的无形收益,所谓“巴菲特溢价”的说法不胫而走。

出手的时机

在上次危机中再次封神的巴菲特为何迄今尚未出手?可能只有一个理由——他和芒格认为市场仍然被高估了。

在过去的50多年中,巴菲特和BRK通常都会在动荡时期以较低估值收购企业。

眼下全球经济正处于不确定性时期,但说句稍显冷血的话——市场崩盘对大多数投资者来说可能是个坏消息,但对于一家坐拥数千亿美元资产的公司而言,股价下跌可能是个好消息。

巴菲特本人在去年2月接受 CNBC 采访时说:BRK一直在伺机购买那些有着20或30年历史的企业。问题在于,在过去的五年中,BRK几乎没有机会以他们认为合适的价格投资这些公司。

但现在,随着疫情危机的加重,有些公司的估值正在收缩,这为价值投资者创造了投资机会。其次,一些正在贬值的股票正好属于巴菲特的能力圈(巴菲特说过,每个人都有不同的“能力圈”,重要的不是圆圈有多大、重要的是留在圈子里)。

比如金融一向是巴菲特比较喜欢的领域。截至2019年底,金融服务业占BRK公司投资总额的43%。无论是1963年对美国运通(AXP)的投资还是2008年对高盛的投资,都是巴菲特喜欢在该领域进行逆势投资的典型案例。眼下美股中金融行业的收益倍数已急剧下降,估值倍数已经与上一次金融危机期间的估值倍数相似或更低。

也正因此,已经有人在密切关注巴菲特的出手时机。但是,时机真的即将来临了吗?

有资深分析人士提醒,巴菲特推崇的另一个更为宏观的估值标准可能会告诉你不同的答案。

2001年《财富》杂志的一篇文章中,巴菲特在解释网络泡沫最终破裂的原因时,他强调从宏观角度看待市场估值的重要性。

巴菲特表示,从宏观角度看,量化根本不需要太复杂。其中,所有公开交易证券的市场价值占该国GDP的百分比这一数据很可能是“在任何给定时刻判断估值水平的最佳单一度量”。为了使投资者以超过GDP增长的速度获得财富,这一比率必须不断上升。但上涨过快、过高,就会出问题。1999年前后,这一比率上升到前所未有的水平,那就是一个非常强烈的警告信号。

巴菲特说,对他而言,如果这个百分比下降到70%或80%区域,那时可能比较值得出手;但如果该比率接近200%(就像1999年和2000年那样),那说明时机就不太合适。那么,如果按照巴菲特的这个指标,现在美国的这一比率是多少呢?

超过120%!即使现在已经从最近的高位回落,但仍然在危险区域。而在最近的两次衰退中,该比率均降至75%以下。

如此看来,情势就很明了了——除非市场继续下跌至巴菲特认为合理的区域,否则他可能还是不会出手。

当然,除了巴菲特和BRK的判断之外,潜在的卖方在心理上是否愿意接受更低的价格可能还需要一段时间。

万豪酒店首席执行官Arne Sorenson在CNBC的采访中指出,全球酒店业的收入下降了75%以上,而美国的下降幅度接近90%。但正是由于市场大幅降低了资产价格,没有人愿意成为卖方,除非出现一个“绝望的因素”。

事实上,Sorenson对酒店业所做的分析也适用于其他经济领域。比如波音公司,运营遇上问题会首先争取国家救援,而且即便是在争取美国联邦政府的救援方案时,其姿态、口气也是相当硬气的。

传奇能否再续

除了外界迫切的目光之外,需要巴菲特和BRK应对的还有对他们日渐增多的不满。

巴菲特是一个伟大的投资者,但毕竟不是神。在此次疫情危机中,BRK同样损失惨重。

路透社估计BRK在这场危机中的投资组合已经损失了大约600亿美元的价值,这是该公司历史上业绩最糟糕的季度之一。

芒格说:“这将使我们关闭一些业务。我们有一些不好的生意。”

4月初,BRK出售了1300万股达美航空和230万股西南航空,加起来的股票总价值超过3.5亿美元。

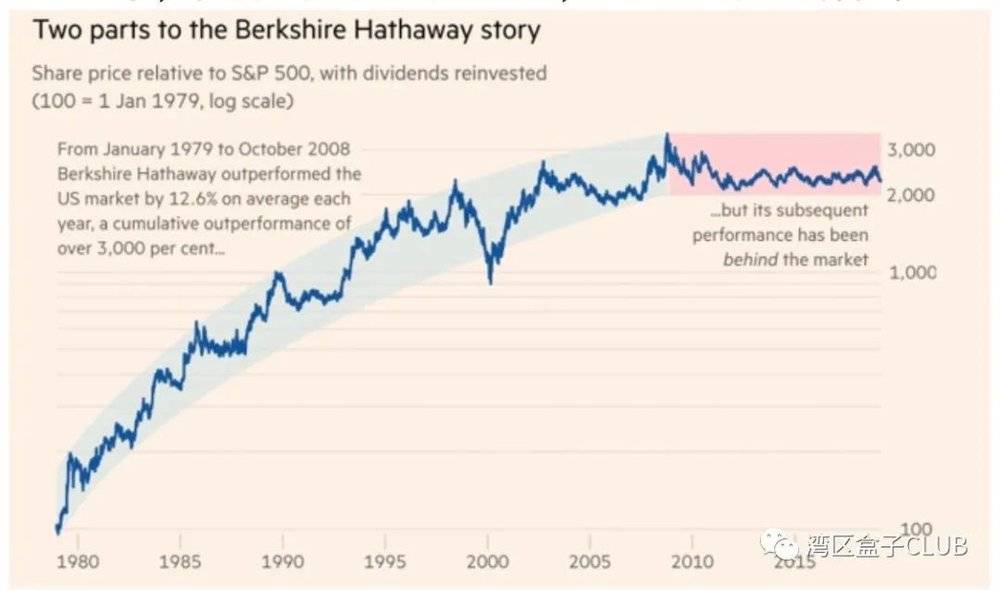

即便是在此次危机之前,也已经有人开始质疑BRK的业绩表现。

从1979年到2008年,BRK平均每年以超过标准普尔500指数12.6%的表现,赢得无数赞誉。但是,在刚刚过去的十年中,BRK在大部分时间里却一直落后于标准普尔500指数。

BRK资产组合中的前十五大持股公司

那么,BRK为何会如此?分析认为,原因大概有两个。

其一, 投资风格过于谨慎。

其实这是巴菲特和BRK一贯的风格,比如持有太多现金。安全保底和激进收益,你不可能总是兼顾,这就是一个硬币的两面。

芒格就说过:“我们将始终站在安全的一边。这并不意味着我们不能做一些具有侵略性的事情或抓住一些机会。但是基本上我们会比较保守。而且,我们也正因此而变得非常强大。”如今在危机期间,就更是如此。

其二,在这个历史上最长的牛市中,主要是基于科技股的带动,而这个领域并非巴菲特“能力圈”的核心区域。虽然BRK的资产组合中已经包含了苹果和IBM等公司,但总量依然不够。

一直有人认为,巴菲特的投资组合过于简单化。他喜欢的可乐饮料人均消费量已达到顶峰,金融行业则充满了骗局。而在另一方面,巴菲特原有的那套估值标准又过于严格,并不适合购买高市盈率股票,这导致BRK错过了很多互联网和电子商务公司。

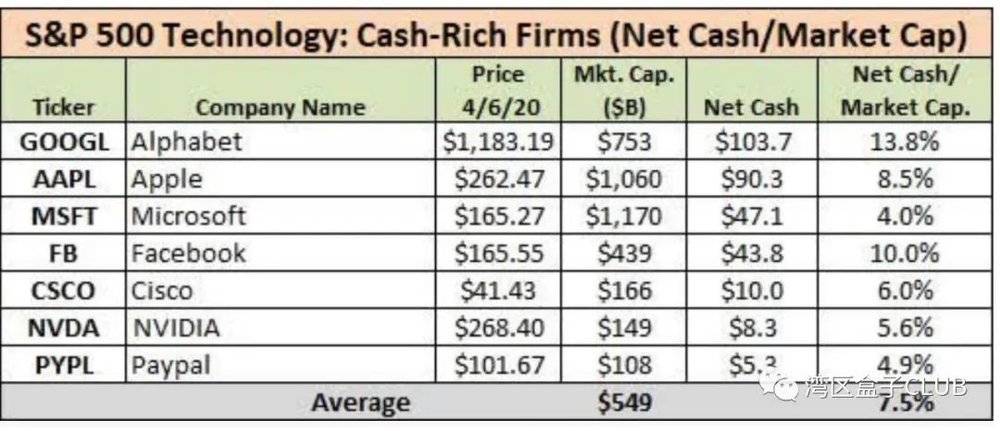

说到高科技公司。其实也有一种观点认为,眼下与其死盯着巴菲特怎么做,还不如多关注一些这些高科技公司(科技版巴菲特?)的动向。

从现金储备上看,BRK的1250亿美元听起来很多,但科技公司持有的现金更多,仅微软、谷歌、苹果、Facebook、思科和NVIDIA、Paypal等这七家技术公司拥有的净现金就超过3000亿美元。

根据德勤的“2020年科技行业展望”报告,他们认为,高科技公司正在越来越多地采用并购策略来拓展新市场并建立他们的客户基础。眼下,因为疫情导致的一些市场动作被迫暂停,一些创新小企业举步维艰,现金充裕的大型科技公司会趁机买下他们。

如今,2020年已经过去四个月,此番疫情引发的危机已经让巴菲特和我们所有人一次又一次的见证了历史。

2020年1月,桥水领袖达利奥(Dalio)公开表示“现金就是垃圾”,结果一个月后,美国市场见顶、行情急转直下,标普500波动率指数升至超过80(2008年秋季以来的最高水平),而桥水自己也出现在爆仓的传闻之中。

铸就传奇总要经历千辛万苦,而要摧毁它可能只需要一次打脸。

在我们看来,巴菲特和BRK与那些闪亮的科技企业相比,就像是龟兔赛跑中的乌龟。作风看起来比较老派,有些方面看起来甚至过于谨慎刻板。但正是这种缓慢而稳定的发挥,或许能再次铸就一段新的传奇。

同样是在在2008年的那封公开信里,巴菲特曾经提醒人们说“如果你一定要等到知更鸟报春(才肯采取行动),那你注定会错过这个春天”。

在普遍的悲观情绪中激发人们的乐观。或许这是我们在盈亏之外,更值得从巴菲特和芒格这两位已经步入鲐背之年的老人身上汲取的另一种精神财富吧。

本文来自:湾区盒子CLUB(ID:BayboxClub),作者:DONG