扫码打开虎嗅APP

本文来自微信公众号:远川商业评论(ID:gh_dc4453e8feed),作者:盛佳荦、姚书恒,题图来自:IC photo

在万民直播的浪潮之下,近期护肤化妆、植发、医美、美颜拍照、MCN、种草平台甚至健身、服装等一系列旨在提升个人外表的“颜值经济”可谓来势汹汹。

2018年,中国化妆品行业突破4000亿元,生活美容市场规模达到3600亿元。然而在这么大的产业和市场中,每个环节能分到的蛋糕大小其实是不一样的。

大S曾经在《揭发女明星》中说过:“如果没有玻尿酸,我一天都活不下去。”近年来越来越火的医美、微整形,让玻尿酸变得逐渐耳熟能详。

玻尿酸本身是一种透明质酸,存在于人体真皮层组织中,在提炼、加工之后,注射到人体中可以去除皱纹、解决面部凹陷等问题,但通常只能维持约6~8个月,因此还需要反复打针。

大众对美的渴望,催生出多家制造玻尿酸的公司:华熙生物、福瑞达、昊海生科等等。跟化妆品赛道被外国大品牌主导不一样,目前中国是世界上最大的玻尿酸生产国,86%的玻尿酸是中国制造。此外,一支玻尿酸的成本不过二三十块钱,但终端售价却少则几千、多则上万。

打针花的钱,可以通过买玻尿酸上市公司赚回来吗?

Part.1 中国逆袭

1934年,哥伦比亚大学的眼科教授卡尔·迈耶在一次实验中意外地从牛眼中提取出一种多糖,将其命名为Hyaluronic acid(HA)。这种物质对皮肤有保水、减缓角质细胞分化和清除自由基的作用,逐渐被用在美容和健康方面。

在1980年代,HA以药品形式出现,当时药品名叫玻璃酸,而在化妆品国家标准中,它被叫做透明质酸。后来台湾学者在翻译时,将Uronic acid(糖醛酸)误看成了Uric acid(尿酸),所以透明质酸被误译为玻尿酸。

中国对玻尿酸的提取、研究也起步于1980年代。最早的时候,山东医学院的研究生、20岁的凌沛学要定期到医院产房取脐带来提取。由于制备成本高昂,而且产量极少,只能用于昂贵精密的眼科手术。

后来,凌沛学扩大收集范围:公鸡冠、猪眼、牛眼都不放过。他曾经找到莱阳生化药厂、济南肉联厂,穿上杀猪的工作服和水鞋,上到生产线把猪和牛的眼睛挖下来。1986年,凌沛学第一次从鸡冠中制备出了化妆品级别的透明质酸。这一年他正好研究生毕业,分配到山东省商业厅商科所工作,开始琢磨把玻尿酸产业化。

1988年,利用凌沛学的技术生产的“永芳高级润肤露”上市销售,透明质酸开始真正走向消费者。当年国外的大牌还没进来,永芳化妆品就是中国最高档的化妆品之一,百货店最好的位置都有永芳的身影,1990年的销售额就高达4亿元。

无色透明的玻尿酸,折射着中国制造和医美行业的崛起之路。时至今日,中国生产了全球86%的玻尿酸,有23种注射用玻尿酸产品通过了国家药品监督管理局认证获批上市。用途包括骨科、眼科、烧伤、护肤、注射整形等。

其中,华熙生物是全球最大玻尿酸生产商。2018年全球透明质酸原料总销量达到500吨,华熙生物产量近180吨,占比近36%,在国内的市场份额约60%。更惊人的是,华熙生物的玻尿酸“润百颜”出厂价260元/支,到了消费者手上,单价往往高达2000元/支。

与此类似,另一家做玻尿酸针的公司昊海生科,在招股书中披露了玻尿酸产品的平均单价和成本,2018年,一支成本为19.22元的玻尿酸产品,出厂单价能达到285.35元,毛利率高达93.26%,堪比茅台。

为什么玻尿酸的制造成本二三十块,却会被一路加价到几千块?

Part.2 定价之谜

2018年,中国医美市场规模达1448亿元人民币,年增速30%,远超全球平均水平。而且从渗透率来看,国内每千人医美诊疗次数约为14.8次,约为日本一半,韩国的六分之一,渗透率增长空间还很大。

在这样一个总体量快速增长、渗透率大有提升空间的千亿市场里,有原料生产商,有诸如MCN、电商平台、种草社区等推广和销售渠道,还有医院诊所等整形机构,每个人分到的蛋糕是不一样的。

在医美行业中,上游是药品原料及药械供应商,主要从事玻尿酸、肉毒素等药品及激光等器械的研发、生产。例如生产玻尿酸的华熙生物,生产肉毒素的兰州生物,生产激光器械的奇致激光等。除了玻尿酸,上游原材料细分领域基本被国外公司垄断。

行业下游则是机构、医院,例如公立医院整容科、大型连锁医美集团以及中小型民营医美机构,以及为整形机构导流的服务平台,例如新氧。目前,国内医美正规市场80%的份额属于民营医院。

与上游出现了华熙生物这样市占率60%的寡头相比,下游的准入门槛、行业集中度低得多。民营资本开设整形诊所十分方便快捷,行业进入壁垒低,大量竞争者的涌入拉低了行业集中度。不管在美国还是中国,最大的整形美容连锁机构的市占率都低于5%。

为了从汪洋大海之中脱颖而出,广告大战难以避免:电梯里女明星的广告,知乎、B站、小红书上的博主,医美APP上的专家,一环扣一环,引发了人们的颜值焦虑。最终,在焦虑的推动和医生的推荐下,最终选择了3000块钱的润百颜,或者10000块钱的乔雅登。

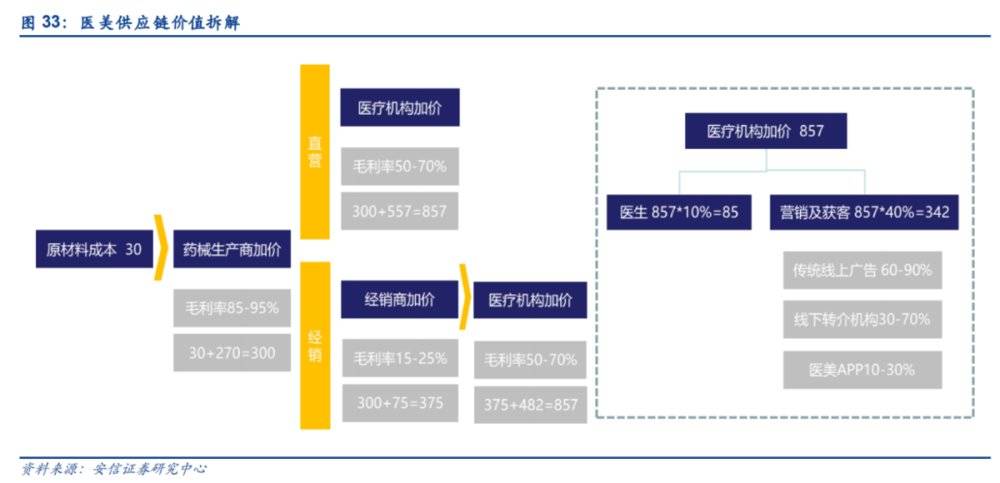

根据安信证券的测算,国内每毫升玻尿酸终端付费约857元,原材料成本才30元。其中,上游的玻尿酸生产商加价270元,毛利率高达85%~95%;经销商及医疗机构加价557元,其中医生提成85元,占10%。而营销及获客最烧钱,花了342元,约占40%。恶劣的竞争格局,让整容医院为了吸引消费者,把通过加价赚到手的钱,又花去了卖广告。

也就是说,你打的每一支玻尿酸,接近一半的钱其实是给了分众传媒、新氧、知乎、B站、小红书这些广告平台。

但奇特的地方在于,最烧钱的环节,却不是最赚钱的环节。

以目前国内最大的在线医美平台新氧为例,2019年营收为11.5亿元,净利润为1.8亿元,市值比起上市时跌掉了50%,只有70亿左右。而上游的华熙生物,2019年营收18.78亿元,净利润5.85亿元,不仅比新氧赚得多,市值超过600亿。

同样是“颜值经济”的风口企业,为什么新氧的利润、市值、走势都远不如华熙生物?

从产业链角度,可以给出两个解答:

一是上游技术壁垒高,掌握议价权,下游获客平台的收入主要靠广告费+提成,比如一个医美机构可以在新氧上花钱投放广告,有用户通过平台预定了服务,新氧抽佣金,本质上还是靠流量赚钱,考验的是商业模式与公司经营手段。

二是新氧处于下游,获客更难,成本更高。做C端用户的生意,业绩基本靠营销烧钱;而原料这块的业务,尤其是医药级原料,还牵涉到成品注册时上下游制剂企业的关联审批,对于供应商的黏性较高,不用费太多心去维护渠道。

而且上游原料商是靠硬本事赚钱。想来分一杯羹的话,就算研发出了技术,医药级原料光审批就得花上2~5年。目前国内具备透明质酸资质的只有6家公司,其中3家实际参与国内竞争,竞争相对少,市场集中度非常高,议价能力也更强。

Part.3 打针不如炒股?

分析完玻尿酸制造商的毛利为什么那么高,下游售价为什么贵,下一个问题是:价格还会不会涨?

不幸的是,答案是:会。

原因有三个——

(1)上游集中、下游分散的格局将长期存在,逐级加价难以避免。

与欧美日韩相比,国内医药监督方面对医美技术与化妆品的有效性评估还比较初步,消费者的评价指标也比较模糊,大多停留在肤感层面。随着供应端的技术实力提升,监管端标准逐步完善,市场准入门槛可能还会更高,也就是,上游还是几家公司垄断的格局,很难产生价格战。

(2)需求极为旺盛,结构也在不断升级调整,业务与产品的销量和价格上涨空间都比较大。

(3)美业容易“上瘾”,用户容易越消费越香,不断追求更高质量的产品与服务,从而出现量价齐的局面。

医美这个东西,打了就容易上瘾。玻尿酸填充本来就是个高频注射产品,享受过脸蛋嘭嘭水润的状态,谁还受得了再看到镜子里玻尿酸吸收后皱纹显现的脸。

Part.4 尾声

新氧科技创始人金星曾在一次公开演讲中这样描述:“医美是美容和医疗的交叉点。它既属于医疗机构,又属于服务机构。医美属于改善性医疗服务,并不是必需品,所以消费者需要医院有很好的沟通、服务、术后关怀等。”

“少即是多的玻尿酸原液”,“敏感肌友好的分肤定制”,“玻尿酸安瓶/次抛”,同样的原料,换着各种法子包装营销,不断刺激着爱美女性的购买欲,鼓吹美即是正义的消费主义。

爱美人之常情,但花的钱,若能在股市上加倍赚回来岂不是更香?

Part.5 参考资料与研报

以下是2份与颜值经济相关的研报:

以下是4份与华熙生物相关的研报:

其他参考资料:

[1]. 新氧刚刚在美国上市,互联网医美领域最先上市的为何是他,新华网,2019.5.2

[2]. 从新氧、更美到美团医美、阿里健康,医美的千亿市场流量之争,动脉网,2019.9.4

[3]. 让你更美的玻尿酸,背后都与他有关,三联生活周刊,2020.6.8

[4]. 华熙生物vs福瑞达:玻尿酸领域的一场奇怪之战,创业公司报道,2020.4.29

[5]. 李佳琦认准的玻尿酸之父另有其人?原来他才是真正的“中国玻尿酸之父”,界面,2020.3.25

本文来自微信公众号:远川商业评论(ID:gh_dc4453e8feed),作者:盛佳荦、姚书恒