扫码打开虎嗅APP

本文来自于微信公众号:未来城市FutureCity(ID:caijingtod),作者:关思滢,编辑:杨中旭,题图来自:视觉中国

自由港香港无与伦比的生产性服务业,尤其是金融业,为内地的改革开放做出了无可替代的历史性贡献。

近日,几轮重磅消息将人们的目光再次聚焦香港,地处中国内地的南大门,从改革开放到大湾区建设,香港是否真的无可替代?

无论你的选择如何,我想,站在改革开放的起点,用十五张图回望“东方之珠”42年,历史已为我们记下“标签”。

一、连接世界的窗口

“自由贸易港”是香港开埠以来的标签,上可追溯到1841年被英国占领,世界各国的商人携带货物、资金开始涌入香港,对外贸易成为香港重要经济支柱,而转口贸易则是其最主要的贸易模式。

为什么商人都会选择在香港“倒一手”再到内地,而内地公司也会选择香港这个“二传手”来转口商品到国外?

全世界都明白香港独有的税务成本低、资金结算便利的优势。

1978年底,中国开启了宏伟壮阔的改革开放新篇章,在内地经济快速增长的需求下,香港是内地贸易的出海要道,香港的企业家充当了内地与外界经济沟通的桥梁。

改革开放初期,在局部开放的背景下,内地出口额缓慢增长,经香港转口出口货值是当时主要的推动力。上世纪80年代后期,经港转口出口货值占总出口额比重一路飙升,进入90年代则持续高达55%以上的占比。经港转口出口货值也从1985年的130亿元人民币,增至1994年的6870亿元人民币,10年间增长50倍之多。在中国对外开放进程中,扮演“窗口”角色的香港功不可没。

至90年代末期,内地基本形成了全方位对外开放的格局。2001年,中国加入WTO后,内地更是全面开放,内地外贸企业可以直接对外贸易,出口总额大幅增加,使得经香港的转口贸易比重萎缩。

近些年,随着内地港口基础设施不断完善,中低端物流和贸易业务已经越来越多地通过离岸贸易形式逐步转移到了深圳和珠三角其他地区。香港对外贸易模式也已完成由转口贸易至离岸贸易为主的转型。

但仅就目前而言,与国际接轨的会计准则、外汇结算制度依旧是香港较内地自贸区的诱人之处,“窗口”一职并未完全脱去。离岸贸易接棒后,香港也被赋予了新的角色——人民币离岸结算中心。

二、招商引资的源泉

贸易带动了香港本地的经济发展,自然也拉动着商品背后的资金。改革开放以来,香港是内地吸收境外投资的最大来源地。

新制度经济学的创始人之一张五常教授将中国经济奇迹的内在逻辑归因于以行政力为主导的县域经济竞争制度。各地通过比拼招商引资进行地方政府竞争,从而推动了中国经济高速发展。而招商引资的一大重要指标则是外商直接投资(FDI)。

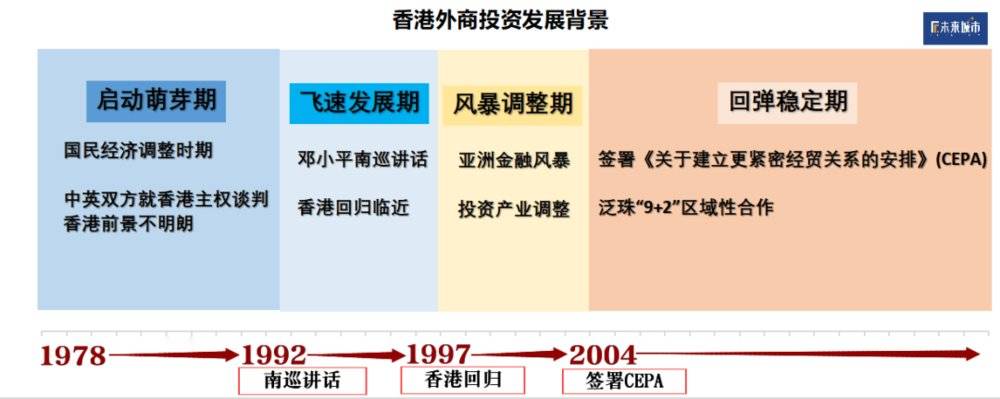

1992年前,国民经济尚处于调整时期,加之中英双方正就香港回归问题进行谈判,香港的前景尚不明朗,我们可以看到在这一阶段来自香港的FDI增长并不快,总量也不多。

但总设计师南巡讲话后,香港对内地的直接投资迸发出一股热潮,1992年,来自香港的FDI达到75.02亿美元,是1991年的三倍之多,在中国整体FDI中的占比更是达到68.20%的峰值。在接下来的几年里,香港对内地直接投资的热情被日益临近的回归日期持续点燃,到1997年,投资额已升至206.32亿美元。

在改革开放进程中,香港与广东逐步形成一种“前店后厂”的产业分工模式,东莞等地因此崛起,即投入与产出“两头在外”,“大进大出”的直接投资和贸易模式。正是投资和贸易二者相互影响相互促进,香港利用其体制优势、资金和市场优势,配合珠三角等地区的廉价劳动力和土地等资源优势,成为中国大陆经济增长的重要发动机。

后因亚洲金融风暴、香港投资产业调整等因素,香港对内投资占比陷入低谷。但2004年《关于建立更紧密经贸关系的安排》(CEPA)的签署,使香港对内投资占比迅速回弹。

CEPA是内地最早对外签署、全面实施并完成WTO审议的自由贸易协议,也是目前内地对外商签的开放程度最高的自由贸易协议。它最大程度地减少了地区内商品和生产要素存在的流动障碍,使投资、商品贸易和服务贸易、生产要素逐渐自由及双向流动。随着补充协议的不断签署,香港对内投资额持续大幅上升,至2019年,来自香港的FDI已升至962.99亿美元,在中国整体FDI中的占比69.71%,回升甚至超过香港回归前的热度。

从“前店后厂”的较低层次到粤港澳大湾区金融、服务、科技全方位的合作,在不断深化的商品和要素市场形成的背景下,资本将依靠敏锐的嗅觉继续流动。

三、金融开放的助推器

以CEPA为契机,内地与香港金融合作呈较快发展势头。两地在银行、证券,保险等领域的顺利合作持续推动中国内地金融市场开放,香港成为内地的融资支点和金融放大器。

目前,中国内地已经向境外合资格的机构投资者开放了银行间债券市场、 合格境外机构投资者(QFII)、人民币合格境外机构投资者(RQFII)、“债券通”的“北向通”等四条主要渠道,而这些渠道与香港密切相关。

先看QFII与RQFII。

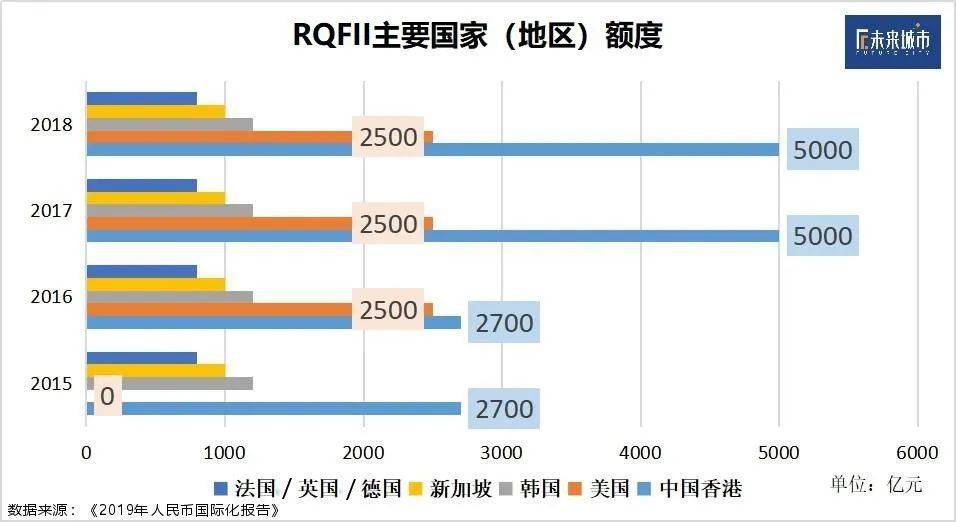

QFII作为中国对外开放资本市场过程中的一项过渡性措施,开辟了香港金融机构投资内地的渠道。而RQFII的设立更是瞄准香港独一无二的“互联互通”的金融开放模式。

RQFII以在香港的内地券商优先申请,自2011年8月17日,李克强在港出席国家“十二五”规划与两地经贸金融合作发展论坛时表示将允许以人民币境外合格机构投资者方式(RQFII)投资境内证券市场以来,香港地区的投资额度不断扩大,持续位居第一。直至2019年9月,额度限制被取消前,香港始终领跑全球。

再看“北向资金”与“债券通”。

由于A股市场的投资管制,不允许外资直接参与,中国内地分别于2014年和2016年开通了沪港通和深港通,形成A股市场和港股市场中的资金互流。由于内地在香港的北面,也形成了北向资金的说法。自沪港通和深港通开通以来,北向资金净流入持续上升,少见放缓趋势,至2020年7月,累计净流入已达17448.88亿元人民币。最近几年,北向资金一直是内地资本市场的晴雨表。

(图片来源:债券通公司官网)

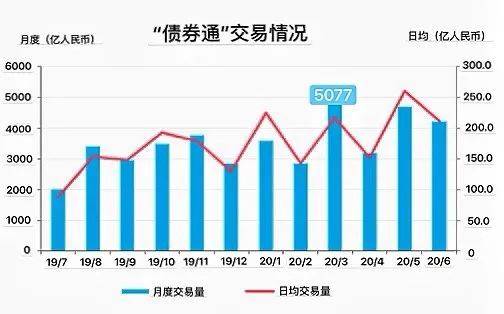

“债券通”的“北向通”于2017年推出,以香港为基点,为国际资本流入人民币债券市场提供了一条新的渠道。3年来,境外资金活水通过“债券通”不断地流入,外资机构持仓规模稳步的增加。2020年3月,境外机构投资者通过“债券通”完成的现券交易达5077亿元人民币,占境外机构投资者于中国债券市场总交易量的55%。截至2020年6月底,“债券通”已汇集了2012家境外投资者,服务范围扩展至全球33个国家和地区。

四、人民币国际化蓄水池

一方面,正如前文所提到的,香港从转口贸易向离岸贸易转型,促进了香港人民币离岸结算中心的发展。另一方面,在香港以“互联互通”模式对接内地系统的过程中,安全地吸纳了全球资本。二者相辅相成,以可控的方式推动了人民币资产的国际化程度。

2010年,中国取代日本,成为全球第二大经济体。但是,与第二大经济体身份不匹配的是,人民币尚不是国际货币。国际货币,如美元、欧元、日元,以及港币,均自由可兑换。

2004年2月,香港银行开始试办理个人人民币业务,香港人民币存款总量8.95亿元,随着内地机构香港人民币债券的发行蓄水量不断增加。2010年7月,在中国人民银行和香港金管局主导下签署的《清算协议》成为香港境外人民币市场的一大突破。“‘水’首先在境外活了,才有条件接受更大、更多的‘鱼’。”2011年底,香港人民币存款总量猛增至6273.02亿元。

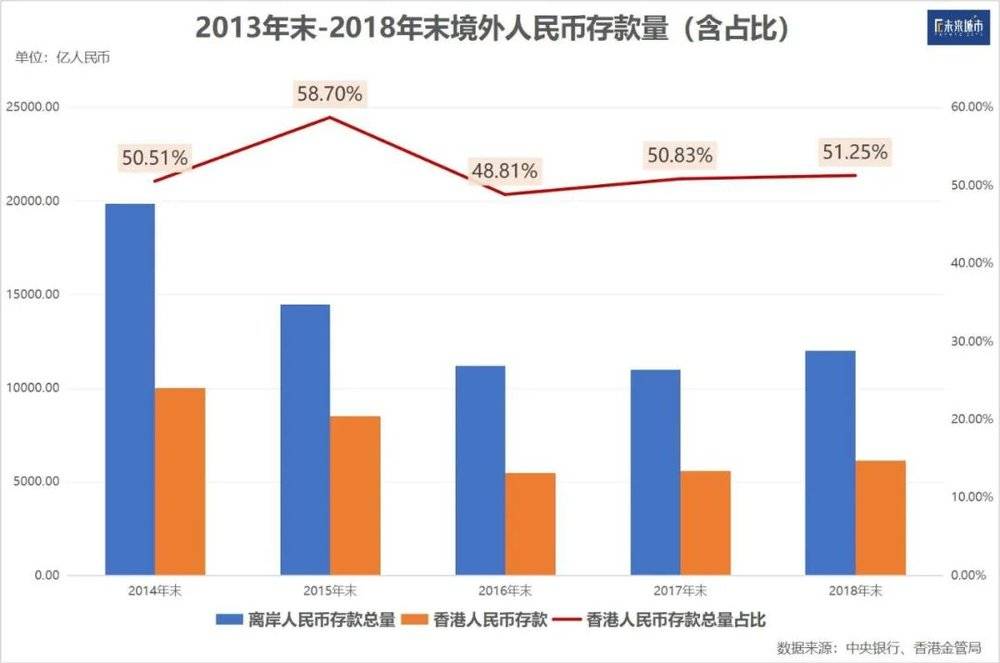

人民币升值预期是香港离岸市场人民币存量的初始推动力,因此,香港人民币存量受汇率波动影响严重,在诸多国际因素干扰下,大幅波动在2013~2017年间尤为明显。至2018年底,随着在港发行央行票据的常态机制的建立,收益逐渐成为持有人民币的主要驱动力,“蓄水量”趋向平稳。

时至今日,中国内地资本账户仍未完全开放,资本项下的人民币不可完全兑换,因此,人民币国际化主要依托香港等离岸人民币中心,在该中心,资本项目上首先实现人民币本币开放,让本币的水流动起来,然后再实现资本项目本币对外币的可兑换,从而降低资本项目开放的操作难度。

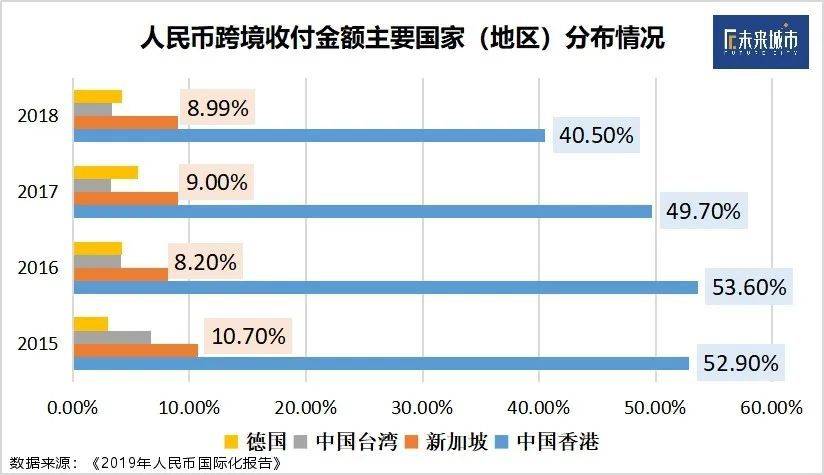

从离岸人民币存量占比和跨境结算区域分布中,我们可以看到,近年来在贸易、投资、内地政策等多方推动下,跨境结算多在香港完成,人民币大量沉淀于香港,使香港一直占有人民币离岸市场的最大份额。

纵观42年,作为与纽约、伦敦、东京、法兰克福并立的国际金融中心,自由港香港无与伦比的生产性服务业,尤其是金融业,为内地的改革开放做出了无可替代的历史性贡献。如今,泛珠“9+2”区域性合作、粤港澳大湾区深化建设,香港依旧占有着无法比拟的关键地位。

2018年末,深圳GDP首度超越香港。但是,在当下的复杂国际时局,香港的价值并非是它的GDP规模有多大,而是其之于内地独一无二的角色。

(作者系《财经》实习研究员,熊康、敖雨璐对本文亦有贡献)

资料来源:

《香港对外贸易模式的转型评述》

《中国内地和香港进出口贸易影响因素研究》

《建设亚洲“国际中央证券存管机构”:香港的优势》

《离岸市场人民币存款余额变动原因分析 ———基于香港数据的实证研究:2011 -2018》

本文来自于微信公众号:未来城市FutureCity(ID:caijingtod),作者:关思滢