扫码打开虎嗅APP

本文来自微信公众号:中国经营报(ID:chinabusinessjournal),作者:李丹,原标题《LPR批量转换惹争议 银行“突然急了”仍有转换方案“秘而不宣”》,题图来自视觉中国

如果不是看到相关新闻推送,小王恐怕还不知道,自己就要“被批量转换为LPR”了。

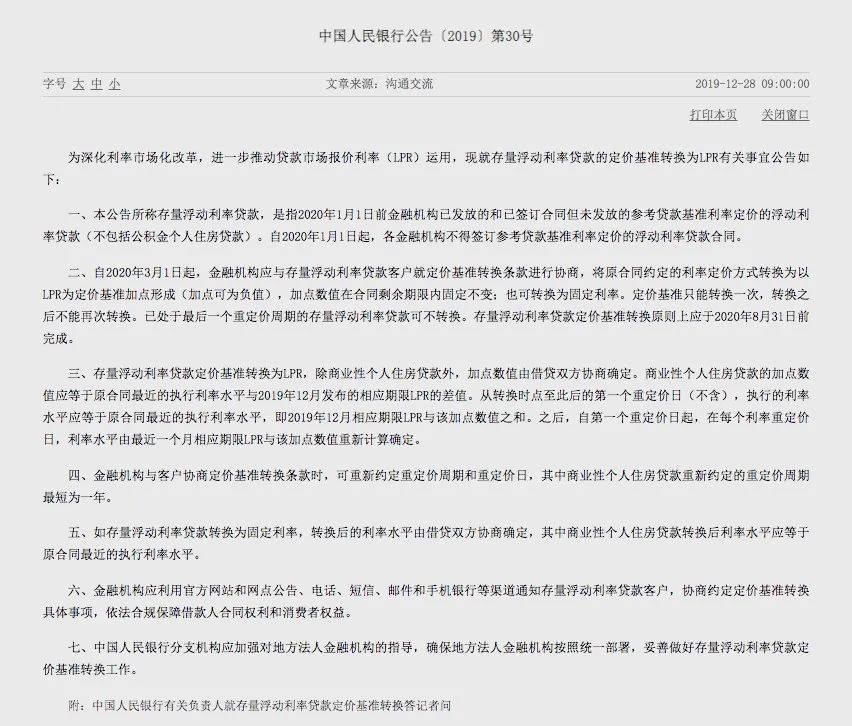

LPR,全称Loan Prime Rate,中文名“贷款市场报价利率”。2019年12月28日,央行发布第30号公告称,为深化利率市场化改革,将进一步推动LPR运用。四个月左右以前,央行发布的第15号公告中,针对存量贷款利率的要求是“按原合同约定执行”。

图片来源:中国人民银行官网

按照公告要求,金融机构应与符合转换条件的客户协商,并在2020年8月31日以前完成相应转换工作。也就是说,客户既可以将原合同约定的利率定价方式转换为以LPR为定价基准加点形成(加点可为负值),也可以转换为固定利率。

但小王告诉笔者,原本需要“协商”确定的事项,自己却并没有参与其中。8月12日,小王收到新闻推送,工、建、农、中、邮储五家国有银行同时发布公告表示,将于8月25日起对符合条件且尚未办理定价基准转换的个人住房贷款实行“批量LPR转换”。

“它(银行)是要直接把我们的利率定价方式转成LPR了,有些不大关注新闻、或者上了年纪的人,可能在根本不知情的情况下就被转了。”小王告诉笔者,他本人并未收到银行的通知短信,小区业主群里,和他一样“并不知情”的人也不止一个。

从起初的自主选择变更,到之后的“不操作就批量转换”,银行为什么突然就“急”了?除了LPR和固定利率,个人还有第三种选择吗?选择LPR,又意味着什么?

“没收到”的通知和“默认”的选项

小王在2017年向工商银行贷款了140万元,按照合同约定,贷款利率4.165%,30年还清。

“根据个人情况,我更倾向于固定利率。当初贷款时有利率8.5折优惠,我觉得维持当前利率足矣,也能够对抗接下来二十几年的通胀。”小王告诉笔者,根据之前的说法,只有需要转换成LPR的客户才需要通过手机银行、网上银行或网点进行业务办理,“怎么突然又变成了不操作就会被批量转换LPR呢”。

看到新闻推送后,小王试图在小区业主群里寻求解答,却找到了更多和他一样的“刚刚知情者”。

图片来源:受访者小王供图

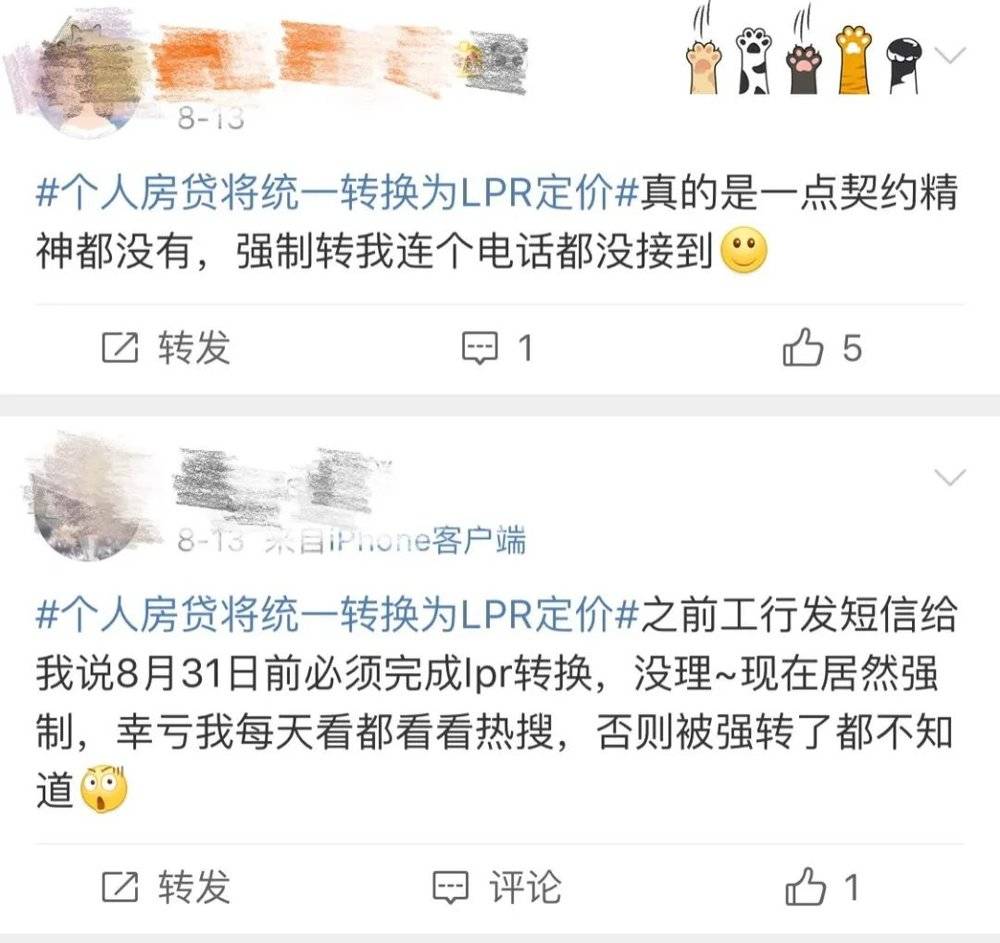

在社交媒体平台上,笔者看到,和小王一样表示“被强转”的人不在少数。

图片来源:微博截图

在朋友的指导下,小王登陆了贷款行(工行)的网银系统,最终得以选择了“固定利率”。但小王告诉笔者,整个操作过程“不太友好”,如果不是有人指导,自己很难顺利找到维持固定利率的选项,“需要点击‘浮动’这两个字才能转换固定,一般人都以为这里是文字,哪里知道是个选项按钮呢”。

在微博上看到“个人房贷将统一转换为LPR定价”的热搜以前,张超(化名)也并未就LPR相关事宜收到贷款行的短信或电话通知。为此,张超打电话向贷款行询问此事,得到的回复是:银行在官网、报纸和网点都发过通知。

“我本人没有在报纸和网点见过相关通知,对此不作评论。但我刚刚又在银行官网看了一遍,只有一条2月份发的通知。根据通知内容,银行‘会通过包括手机银行、短信等各种渠道通知用户’,但我本人并没有收到通知。”张超告诉笔者。

此外,贷款行的工作人员还告诉张超,目前处于统一转换阶段,个人暂时不能通过手机银行等方式拒绝LPR转换,“一定要本人之后亲自去银行签字,办理转回”。

“这难道不是霸王条款吗?贷款合同作为一个正式的合同文件,应该具有法律效应,为什么银行单方面说改就能改呢?”张超表示对银行的做法和说辞很不能理解。

从小王未收到通知短信,到网友们反映“被强转”,银行在此次批量转换LPR的过程中,做法妥当吗?

若辉律师事务所律师陈燕君告诉笔者,考虑到银行已经在通知中针对“如何转换”“是否转换”进行了明确说明,因此,此次转换并不是强制行为。此外,对于被批量转换为LPR的客户,银行方给出了申请变更的期限,因此,银行的行为也就不属于“单方面变更”了。

京师律师事务所律师许浩告诉笔者,当前的情况比较复杂。“央行作为金融管理机构提出LPR转换,是金融政策调整行为,不同于民事上的金融借款合同。但五大行在落实的过程中,需要尽到有效的通知和说明义务。”

针对网友反映的未收到批量转换相关短信或电话,笔者致函工商银行北京分行,询问“银行如何确保批量转换LPR的通知短信发给了每一个贷款者,并确保对方已悉知”,以及“被批量转换后如何转回”。截至发稿,并未收到工商银行北京分行的任何回复。

此外,专门从事社会观察的长岭君(长岭居公共观察主编)告诉笔者,五大行将2020年12月31日作为协商转回的截止日期,也是有所考量的。现行《合同法》第五章第七十七条规定:“当事人协商一致,可以变更合同。法律、行政法规规定变更合同应当办理批准、登记等手续的,依照其规定。”

而根据2021年1月1日起即将施行的《中华人民共和国民法典》第六章第五百四十三条,删除了针对法律、行政法规相关规定的法条。“民法典在一定程度上明确了变更合同的唯一方式只有当事双方协商一致。”长岭君告诉笔者。

怎么就“急”了?

从最初的“不操作就维持固定利率”,到近来的“不操作就被批量转换为LPR”,短短数月,银行怎么就“着急”了?按照央行公告原文,LPR转换截止日期应该是8月31日,且“协商”二字被提及了5次。

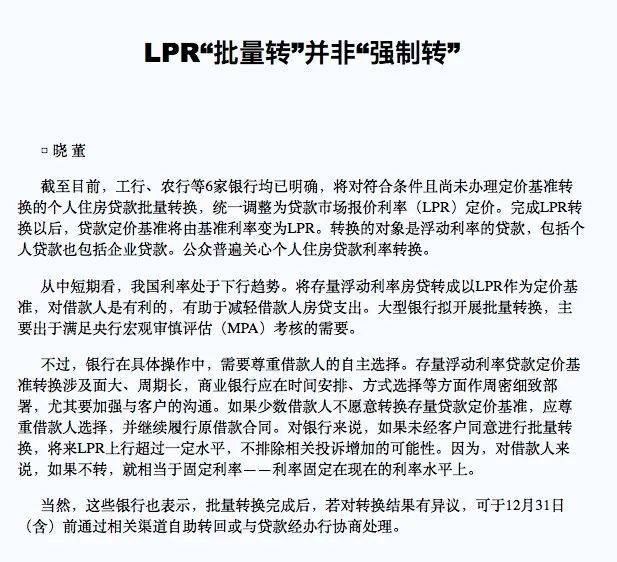

而就在五大行发布公告的第三天,也就是8月14日,《经济日报》就曾刊发评论文章表示:“银行在操作过程中,需要尊重借款人的自主选择,尤其要加强与客户的沟通。”

图片来源:《经济日报》电子刊截图(2020年8月14日)

长岭君告诉笔者,要理解LPR改革的的背景,需要回溯财政部在2019年10月份印发的《国有金融企业工资决定机制改革实施办法》。根据规定,金融企业经济效益下降的,当年工资总额原则上应当下降。换言之,银行工作人员的工资将和银行的利润增长/效益保持匹配。

“此前,相较于国家统计局3.5%左右的名义通胀水平而言,基于贷款基准利率定价下浮的存量商品房贷利息水平已经让银行有点吃不消了。”在长岭君看来,作为金融机构手里较大的一张牌,将五年期以上的居民存量商品房贷款转为LPR,通过市场化的手段,能在一定程度上影响银行员工的工资水平。

而在北京大学经济学院金融学系张建超(应受访者要求化名)看来,银行推动LPR批量转换,是一种把将来利率上行的风险部分转移给个人商品房贷款者的方式。张建超告诉笔者,从我国政策的出发点来看,商业银行始终处于最重要的“政策性保护位置”,目的是维护金融体系的稳定性。

“转化成LPR之后,无非两种情况,市场利率上升或下降。”根据张建超的说法,如若市场利率下降,贷款利率也会随之下降,在个人贷款者受益的同时,银行稳定性不会被危及。而倘使市场利率大幅上升,银行体系面临较大冲击,“个人贷款者缴纳更多利息,就是在帮着银行承担一部分风险”。

未来,市场利率将如何走向?根据张建超的判断,暂不论短期走势,从长期来看,市场利率上升的可能性更大。“对于中国金融体系而言,未来最大的风险不是利率下行而是利率上行。无论是抑制资本外逃、缓解人民币贬值压力,还是确保流动性和稳金融,更大的可能是利率上行。”

面临不确定的未来,个人贷款者应该如何做呢?张建超的看法是:以静制动,切勿因小失大。

有没有第三种选择?

回到五大行为客户提供的两个选择:固定利率和LPR。根据文本信息来解读,客户要么选择固定利率,否则,将会自8月25日起被批量转换为LPR(之后可与银行协商转回)。似乎,这是非此即彼的二选一题。那么,是否存在第三种选择的可能呢?

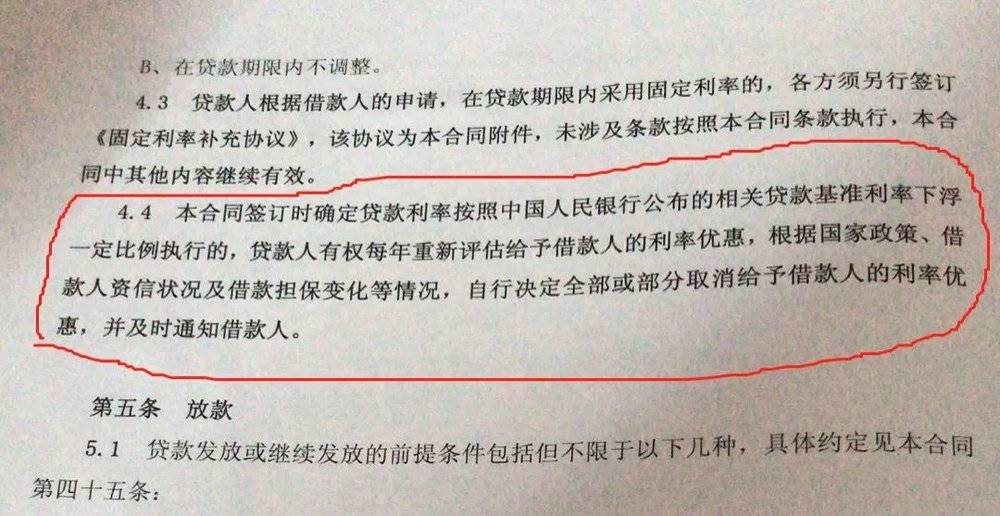

长岭君告诉笔者,存量房贷客户面对银行二选一的要求是有第三种选项的。这个“秘而不传”选项就是,维持原合同锚定人行贷款基准利率上下浮动。“由于央行贷款基准利率属于政府行为,变化预期稳定,因此,贷款者既能享受到固定利率带来的长预期,也能享受到贷款利率下行带来的福利。”

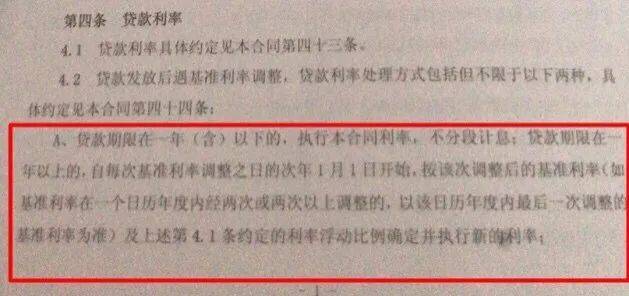

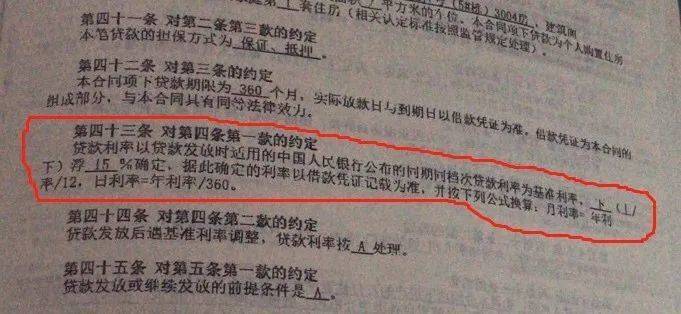

根据李林(化名)给笔者提供的个人住房商业贷款合同,“贷款利率以贷款发放时适用的中国人民银行公布的同期同档次贷款利率为基准利率,下浮15%”。

图片来源:受访者李林供图

长岭君告诉笔者,截至目前,央行并没有以任何官方形式宣布取消中国人民银行贷款基准利率。笔者在中国人民银行货币政策司的官网看到,五年以上贷款基准利率仍执行2015年10月24日调整的4.90%。

“既然央行并没有取消贷款基准利率,那么,存量商品房合同中约定的利率参照基准就不存在无法执行的条件。”长岭君告诉笔者。

商业银行认可这里的第三种选择吗?贷款者彭雷(化名)告诉笔者,自己已经成功和银行协商,维持原合同约定的利率,也就是在4.9%的基础上下浮15%。“但银行让我不要宣传。”彭雷告诉笔者。

此外,根据彭雷的说法,第三种选项,即“维持原合同贷款利率”的选项无法在银行APP上看到。“APP界面上根本看不到,说是要等25日批量转换为LPR之后,客户再自己去找银行协商。”

图片来源:受访者彭雷供图

本文来自微信公众号:中国经营报(ID:chinabusinessjournal),作者:李丹