扫码打开虎嗅APP

本文来自微信公众号:投中网(ID:China-Venture),作者:柴佳音,头图来自:unsplash

整整三十年,一名神秘的“黑衣人”穿梭于华尔街:人人都在追寻他的踪迹,但无人可继承他的衣钵。

“不再效仿巴菲特,却愿拜师阿波罗。”这样一句话亦曾在全球资本市场流传。要知道,曾在一笔PE交易中大赚100亿美元的阿波罗资产管理公司(Apollo Global Management,下称阿波罗),至今仍保持史上最挣钱单笔PE投资的神话。

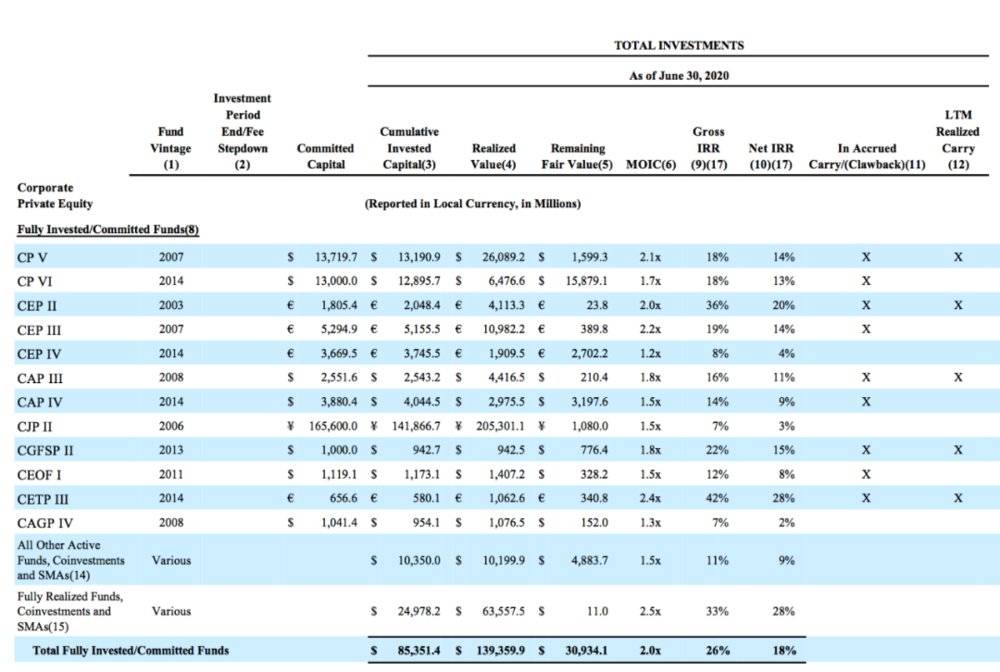

阿波罗成立于1990年,2011年在纽交所上市,是一家美国另类投资管理机构。财报显示,截至2020年Q2,阿波罗共管理资产4136亿美元,PE业务总内部收益率(Gross IRR)达39%,净内部收益率(Net IRR)达24%,高于黑石、凯雷等世界级PE巨头。

传奇总是生而孤独。

早期,阿波罗不仅对参与的案例严密封锁消息,也拒绝与同行合作收购。像天空迅速划过的飞机拉线,它屡屡在重大交易中留下印迹,却未曾在投资圈内烙下深痕以供人探索究竟。

但是,随着市场上具有投资价值的公司的规模越来越大,阿波罗也开始与同类公司一起合作“狩猎”,摩根大通、TPG都曾是他“分食猎物”的伙伴。

实际上,这样一位特立独行的传奇猎人,已然暗暗潜入亚洲这片巨大而茂密的丛林。

管理规模首超4000亿美元,IRR超黑石、凯雷

2020年8月中旬,阿波罗公布了2020年Q2财报。

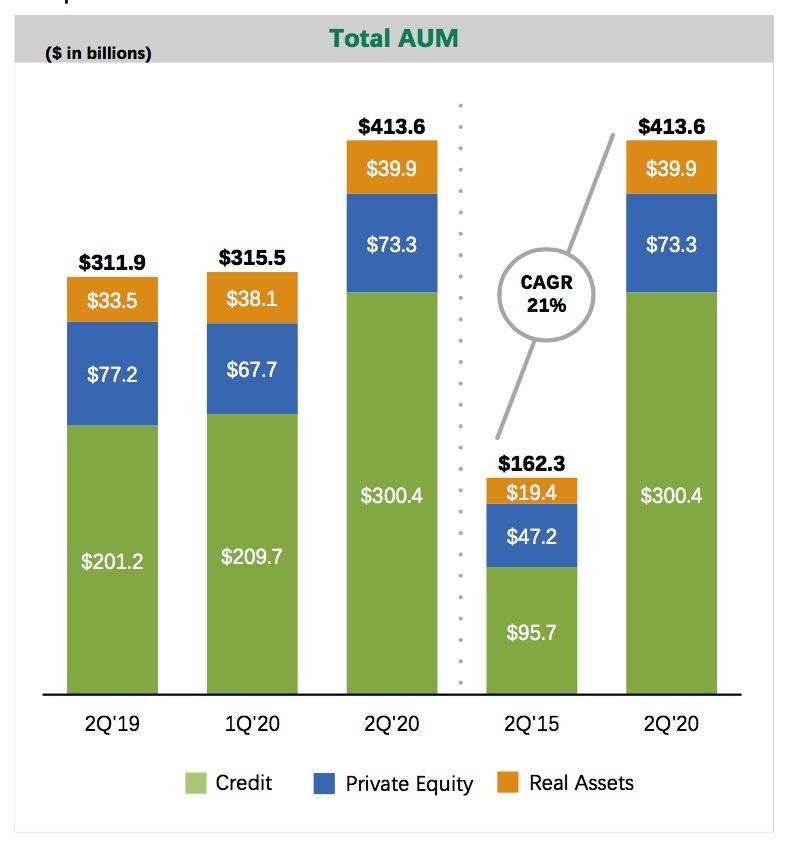

截至2020年Q2,阿波罗资金管理规模首超4000亿美元,创下历史。

“阿波罗管理的总资产在第二季度增长了近1000亿美元,在我们的管理机构中首次突破4000亿美元。在过去的十二个月中,阿波罗的总资产管理规模增长了33%,截至6月30日达到4136亿美元。”阿波罗创始人、董事长兼首席执行官莱昂·布莱克(Leon Black)在财报中表示。

目前,阿波罗旗下主要包括三大块业务:信贷资产、PE和不动产投资。在4136亿美元的巨额管理资产中,其产生费用的管理资产(Fee-Generating AUM)为3298亿美元,符合产生投资报酬标准的管理资产(Performance Fee-Eligible AUM)为1248亿美元。

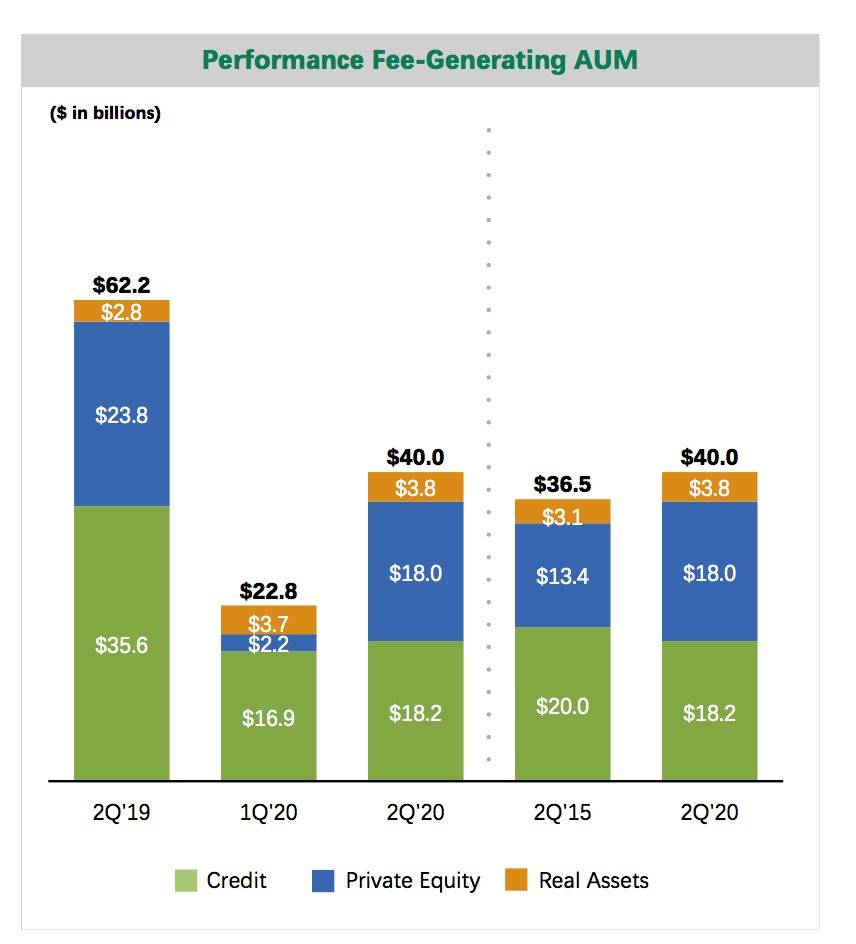

值得一提的是,阿波罗产生投资报酬的管理资产(Performance Fee-Generating AUM)已达400亿美元。在财报中,阿波罗将其归因为“PE投资组合升值的推动”。

阿波罗产生投资报酬的管理资产(来源:阿波罗财报)

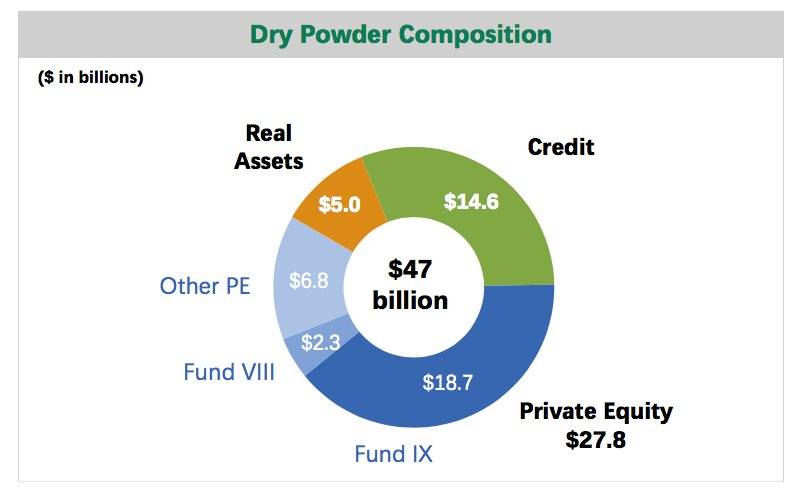

当下,阿波罗的投资“干火药”(Dry powder,即用于投资的资产)为474亿美元。其中, 183亿美元被阿波罗称为“未来具有产生管理费潜力的干火药”。

阿波罗“干火药”组成(来源:阿波罗财报)

在引人瞩目的“干火药”中,278亿美元属于阿波罗的PE基金(占比约59%)。根据财报数据,阿波罗第九期PE基金(Apollo Fund IX)目前弹药最为充足,手握187亿美元可供投资;阿波罗第八期PE基金(Apollo Fund VIII)位列其次,手握23亿美元可供投资。在阿波罗其他PE基金中,可供投资的资金总额为68亿美元。

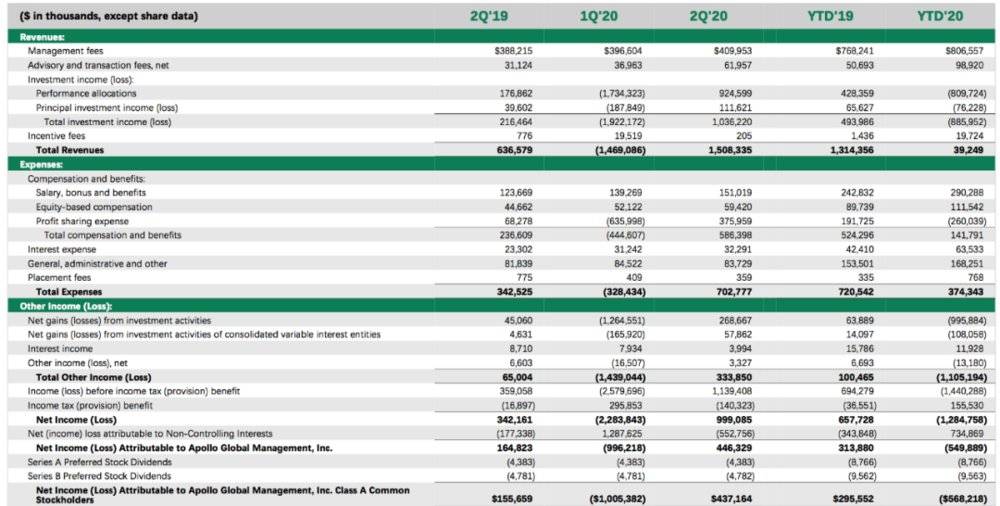

在业绩表现上,总体来看,截至2020年Q2,阿波罗归属于公司A类普通股股东的净收入为4.372亿美元,季度净收入为10亿美元,相当于每日净收入7667万人民币。

“尽管第二季度市场持续动荡,阿波罗再次为我们的投资者带来了强劲的增长,巩固了我们全球综合投资平台的地位。”阿波罗创始人、董事长兼首席执行官莱昂·布莱克(Leon Black)在财报中表示。

阿波罗Q2营收情况(来源:阿波罗财报)

阿波罗的IRR(内部收益率)一直是华尔街的传奇,此次财报交出的答卷也不例外。

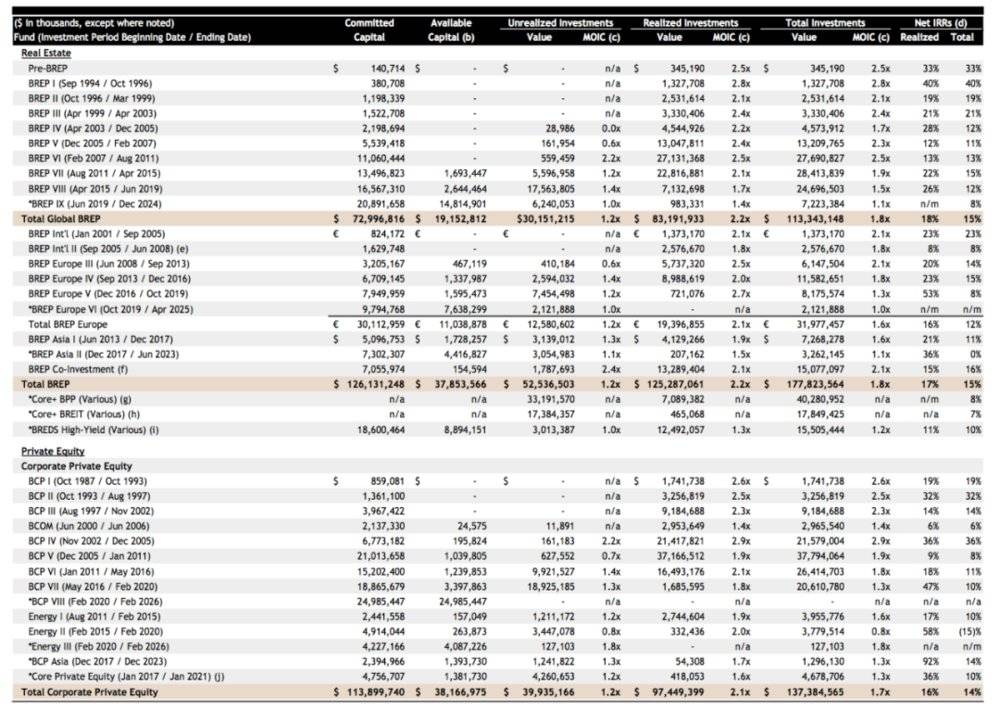

截至2020年Q2,阿波罗共管理九只PE基金,PE业务总内部收益率(Gross IRR)达39%,净内部收益率(Net IRR)达24%。

阿波罗IRR数据(来源:阿波罗财报)

如此亮眼的净内部收益率(Net IRR)在PE基金中实属罕见,亦超过了全球PE巨头黑石(Blackstone)及凯雷(Carlyle)近期在其2020年Q2财报中公布的净内部收益率(Net IRR)数据。

投中网查询黑石及凯雷2020年Q2财报发现,截至目前,黑石PE业务净内部收益率(Net IRR)为14%;凯雷PE业务净内部收益率(Net IRR)为18%。二者均未在2020年Q2财报中公布其总内部收益率(Gross IRR)数据。

黑石IRR数据(来源:黑石财报)

凯雷IRR数据(来源:凯雷财报)

在投资行业上,阿波罗所投资的行业跨度极大,从消费品连锁到物流,从娱乐到高科技,无所不包。在投资方式上,阿波罗主要侧重于传统的机会型投资、不良资产的收购和债务投资、公司合伙人并购。

阿波罗三大PE投资策略揭秘

自成立起,PE业务一直是阿波罗的基石。

目前,阿波罗的PE基金主要有三大投资策略。

第一,阿波罗偏好对不良资产进行控股型投资,这也是以不良资产业务起家的阿波罗在进行PE投资时的一项独有特色。

据了解,阿波罗通常选定运营能力良好但财务状况堪忧的企业为目标,在危机中大量收购目标企业债权。这些债权通常都附有向下保护条款,因此,阿波罗可以在危机中将债权转化股权,实现对目标企业的控制。

一般情况下,阿波罗会用3至5年的时间来改善企业财务状况,逐步实现投资退出。

有时,目标企业在债务重组之前财务状况就已转好,阿波罗便会通过溢价出售债权资产实现投资退出,以达到可观的投资回报。也有时,阿波罗会与有经验的运营团队合作新设一家专门收购不良资产的公司,然后用新公司的运营团队来替换原有运营团队,通过经营的改善来释放资产的内在价值。

第二,阿波罗同样青睐传统的杠杆并购策略。

换言之,阿波罗会并购传统产业中被低估的企业,通过提高财务杠杆或将资产分拆出售来获取收益。在此类并购中,阿波罗会要求足够大的折价来获取目标公司的控制权,并通过后续的系列并购、资本结构调整或非核心资产剥离来释放公司价值。

第三,阿波罗偶尔也会进行普通型财务投资。

此时,阿波罗并不寻求控股地位,而是协助目标企业的管理团队来进行管理层收购或协助大集团进行子业务的分拆上市。通常情况下,此类投资协议中会设有向下保护条款,以便投资方在财务投资失控时实现自我保护。

总体来说,阿波罗会在同一只基金中混合使用上述三种投资策略,只是在经济周期的不同阶段适时进行侧重点的调整。

“疯狂收购”成就千亿永续资本

阿波罗PE基金部门有一个重要的永续资本平台,即AP Alternative Assets(AAA)。

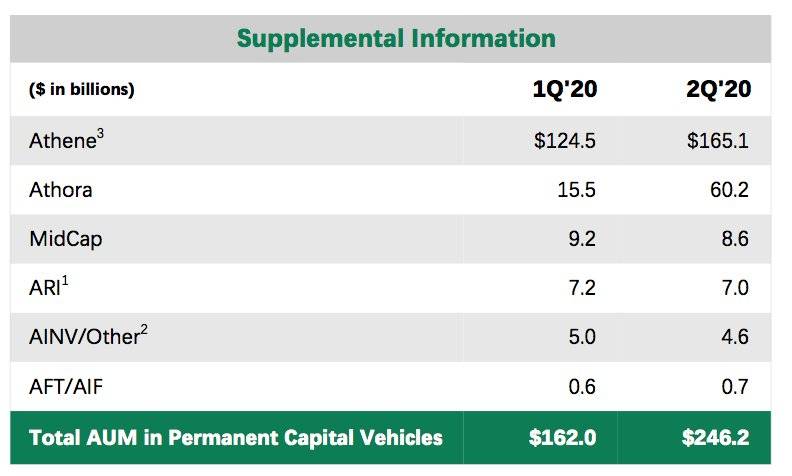

莱昂·布莱克(Leon Black)在财报中表示,在阿波罗4136亿美元的管理规模中,60%来自永续资本工具。

要知道,阿波罗并非“生而富贵”。

2004年,成立14年的阿波罗公司管理的资产规模仅为110亿美元,这些资金主要来源于向机构投资者定向募集的基金。得益于阿波罗所成立的保险公司雅典娜(Athene)的一路收购,其永续资本平台的资金规模才实现飙升。

公开资料显示,阿波罗永续资本平台AAA是一家有限合伙公司,其GP中55%由一个非关联个人持有,其余45%由阿波罗的间接子公司Apollo Principal Holdings III持有。2012年,阿波罗决定用AAA的全部投资交换保险公司雅典娜的股权,此后雅典娜成为AAA的唯一重要投资。

雅典娜成立于2009年。彼时,在金融危机背景下,许多公司纷纷逃离保险业务。但是,阿波罗却认为在当时的美国保险市场有结构性的机会。于是,同年,阿波罗成立了雅典娜控股有限公司(Athene Holding)及旗下再保险公司;2010年,寿险公司雅典娜人寿保险(Athene Life Insurance)应运而生。

阿波罗开始把握金融危机的机遇以折扣价格大量收购寿险公司的年金业务资产。

2011年,加拿大RBC银行希望把资本金收回以专注其核心市场,于是决定出售其在美国的保险业务——自由人寿(Liberty Life Insurance),雅典娜在竞争对手极少的情况下以5.05亿美元将其成功收购。

同年7月,雅典娜又以5560万美元收购了投资者保险公司(Investors Insurance Corp.)。2012年,雅典娜再次以4.145亿美元买下总统人寿保险公司(Presidential Life Corporation)。

2013年,雅典娜以15.5亿美元从英国保险集团英杰华(Aviva Plc)处收购了其美国分支英杰华美国(Aviva USA),这笔收购使雅典娜的资产规模一夜间增加440亿美元。

2015年,雅典娜又收购了德尔塔劳埃德(Delta LIoyd NV)的德国分支,增加了约50亿美元的保险资。

2015年之后,通用电气、保诚保险、安邦保险……雅典娜的“买买买”传闻从未停歇。就这样,雅典娜一路收购,阿波罗永续资本平台的资金规模疯狂攀升。

阿波罗财报显示,在2015年至2020年的五年时间里,其管理的资产规模增长了约250亿美元。其中,不动产业务增加了约20亿美元,PE业务增加了约26亿美元,剩下的超200亿美元资产规模的增长全部来自信贷业务(核心为雅典娜保险业务)。

截至2020年Q2,雅典娜约有2462亿美元直接投资于阿波罗旗下其他基金或载体,或跟投于阿波罗基金的交易项目,这部分管理资产阿波罗将根据所投基金或载体的具体情况收取管理费和业绩报酬。

通过上述保险平台和投资平台,阿波罗方可获得长期且稳定的投资收益及管理费收入。

即便在2020年的疫情之下,“尽管第二季度市场持续波动,阿波罗再次为投资者带来了强劲的增长,巩固了我们全球综合投资平台的地位。”莱昂·布莱克(Leon Black)说。

“黑衣人”潜入亚洲丛林

作为“垃圾债券之王”Michael Milken(迈克尔·米尔肯)曾经最得力的助手,莱昂·布莱克(Leon Black)被称为“不良资产‘起死回生’的魔术师”。

一直以来,对不良债务的收购和对被收购公司进行重组,是阿波罗的强项。具体来看,阿波罗能够在重组中发挥积极作用,将不良债务转化为用较低成本收购的良好资产,并在此基础上逐步扩展信贷、不动产和再保险业务,形成了自己独特强大的资管能力及抗风险能力。

阿波罗公司创立初期,阿波罗主要关注因经营发生危机而失去控制权的并购,收购困境公司的债券,通过破产重组或其他重组转换为公司的控制股权。

之后,阿波罗不断收购经营不善的储蓄、贷款和保险公司的资产并因此扬名。彼时,阿波罗曾从美国政府的清算信托公司中收购大批优质资产组合。

2004年4月,阿波罗为其新成立的阿波罗投资公司(Apollo Investment Corporation),通过IPO募集了9.3亿美元,AIC主要投资在中型市场的夹层融资和高等级的安全贷款上,也做一些对特定公司的股权投资。

2005年前后,美国并购市场迎来新一轮繁荣,阿波罗在这期间非常活跃,连续募集三支并购基金,开展了一系列杠杆交易。

也是从那时起,“独行侠”开始寻觅伙伴。

2005年,阿波罗与摩根大通共同投资于美国第二大连锁剧院AMC娱乐;2006年,阿波罗与TPG共同收购哈拉娱乐公司(Harrah's),总投资高达168亿美元,被列为当年规模最大的并购案之一。

2008年,阿波罗以20亿美元投资世界第三大独立化工企业利安德巴塞尔公司,并在2013年退出:20亿美元转眼变成120亿美元,阿波罗取得五倍投资回报,该笔交易成为华尔街史上最挣钱的单笔PE投资,也让阿波罗的PE基金取得30%的净内部回报率(Net IRR)。

当然,阿波罗也有失手的时候。

2005年,阿波罗投资的美国困境零售商亚麻制品(Linens 'n Things)出现了巨大的债务压力。2008年,亚麻制品被迫申请破产保护,成为2008年零售业最著名的破产案之一,这笔投资的失败使阿波罗损失了3.65亿美元。

“毕竟不是所有的债权都能转成股权,也不是所有的不良资产都能起死回生。”《经济学人》曾如是评论称。

另类投资公司总是带有一抹神秘色彩:人们无法知晓它们的势力范围,亦无法揣测它们的下一步动向。阿波罗,更是这个神秘群体中的“黑衣人”。

三十年来,阿波罗主要投资于美国本土的公司,其海外投资基本只针对欧洲的中小规模房地产及合并业务。

但是,近期,阿波罗亦开始试水亚洲市场,并已在新加坡、日本、印度投放少量资金。阿波罗官网显示,公司已在新加坡和印度孟买设有办公室。

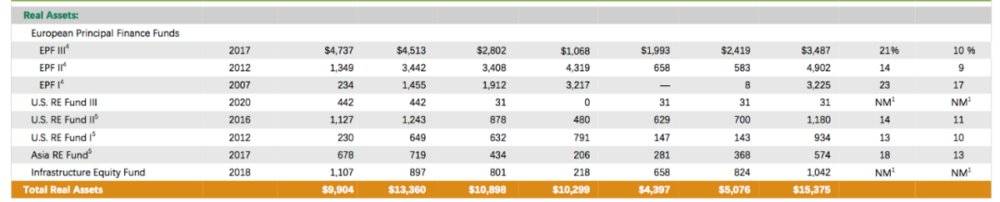

财报显示,阿波罗亚洲地产基金(Apollo Asia RE Fund)成立于2017年,目前的资产管理规模为6.78亿美元,位列阿波罗第四大地产基金。

阿波罗地产基金情况(来源:阿波罗财报)

截至2020年Q2,阿波罗亚洲地产基金已投资金总额为4.34亿美元,基金总内部收益率(Gross IRR)达18%,净内部收益率(Net IRR)达13%。

值得一提的是,阿波罗在2020年Q2财报中将地产业务实际资产总回报率的提升主要归因为“亚洲基金的升值及主要金融及基础设施股权基金的良好表现”。由此可见,亚洲投资业务,已经在逐步取得阿波罗总部的关注。

亚洲这片枝繁叶茂的资本丛林,素来足够包罗万象。“黑衣人”已至,四面埋伏的狩猎者,伺机而动的虎豹熊羆,都嗅到了新的生机。

本文来自微信公众号:投中网(ID:China-Venture),作者:柴佳音