扫码打开虎嗅APP

本文来自微信公众号:冯仑风马牛(ID:fengluntalk),作者:毛洪涛,原文标题:《过去15年买下“中国互联网半壁江山”,这家公司是怎么做到的?》,头图来自:《中国合伙人》

过去几个月里,关于“资本寒冬”的说法不绝于耳。作为业内最大的风险投资公司,红杉资本(Sequoia Capital)也在年初向成员企业传话,要求企业们警惕疫情对财务的潜在影响,密切关注自己的现金状况,还警告它们“融资活动可能显著放缓”。

这份对未来的担忧是正确的,但即便是红杉资本,可能也很难预测到,在全球疫情仍然没有得到全面控制的 9 月, 5 天之内会有 3 家成员企业进行 IPO ,合计股票价值高达 90 亿美元。

这是一个困难的时节,同时也是企业们穿越周期、收获回报的时节。在中国,红杉资本以“买下互联网半壁江山”著称,阿里巴巴、京东、拼多多、今日头条、美团、滴滴、大疆……这些企业都在红杉资本的投资名单里,其投资眼光之狠辣很容易让人忽略,这家风投公司 2005 年才正式进入中国市场,迄今也不过 15 年。

而在此之前,它在美国的投资案例有 Apple、Google、Paypal、Youtube、Nvidia、LinkedIn 等行业领军企业。

风险投资公司向来被看作是资本的代表,它们是企业发光之前的拾柴者,也是企业成功之后的最大获利者,但首先,它们是一家公司,是“创业者背后的创业者”。作为全球最大的风险投资公司,红杉资本是如何成功的,在变幻莫测的市场上,它又是怎么选定投资对象的呢?

一

“有钱之后该怎么办?”唐·瓦伦丁(Don Valentine)不止一次这么问自己。

在有底气问出这个问题之前,瓦伦丁只是一个普通的工人子弟,父亲是挤奶工人,母亲是家庭主妇。从福特汉姆大学化学系毕业之后,瓦伦丁去了雷神集团,当销售工程师。那是美国最大的航空航天和国防制造商,瓦伦丁在雷神飞快成长,迅速点亮技术和销售技能。很快,瓦伦丁就遇上一个机会,跳槽去了仙童半导体,担任销售主管。

仙童半导体是一家了不起的企业,它最先用硅替代锗作为晶体管原料,还聚集了许多人才,这些人离开之后,创立了像 Intel、AMD、美国国家半导体这样的重要企业,提出“摩尔定律”的戈登·摩尔也出自仙童。可以说,美国半导体繁荣以及硅谷传奇最初的火种,都源于仙童半导体。

著名的“仙童八叛徒”,关联起日后硅谷上千家企业

也是在仙童,瓦伦丁实现了“财务自由”。他开始不停问自己,“有钱之后该怎么办?”退休吗?瓦伦丁刚满 40 岁,不想当一条咸鱼。像其他同事一样去做半导体行业吗?瓦伦丁觉得自己也不是什么技术天才,相比亲自做半导体,他更看好整个半导体行业,毕竟早在 1960 年代,仙童一年的销售额就已经突破 1.3 亿美元了。

于是瓦伦丁决定,他要创办一家风险投资公司,押注整个半导体行业及其导致的科技潮流。1972 年,红杉资本诞生。

红杉(Sequoia),一个拗口奇怪的植物名字,瓦伦丁取这个名字不代表向往绿色,因为它是加州特有的一种植物,人类发现的最大一棵红杉树被称为“总统树”,直径超过 8 米,已经生长了大约 3200 年。红杉是世界上最大也最长寿的物种,取这个名字,瓦伦丁的野心可见一斑。

早年没有保护意识时,被砍伐的红杉树

在这份野心驱使下,红杉资本从一开始就专注于早期投资——这是行业里风险最大、回报也最大的一种做法,就像一个企业还埋在地底下,风投就和创始人一起浇水施肥,殚精竭虑让企业破土而出,长成参天大树。思科(Cisco)、甲骨文(Oracle)等赫赫有名的公司都是瓦伦丁的投资对象。

但瓦伦丁最得意的投资案例还是乔布斯。

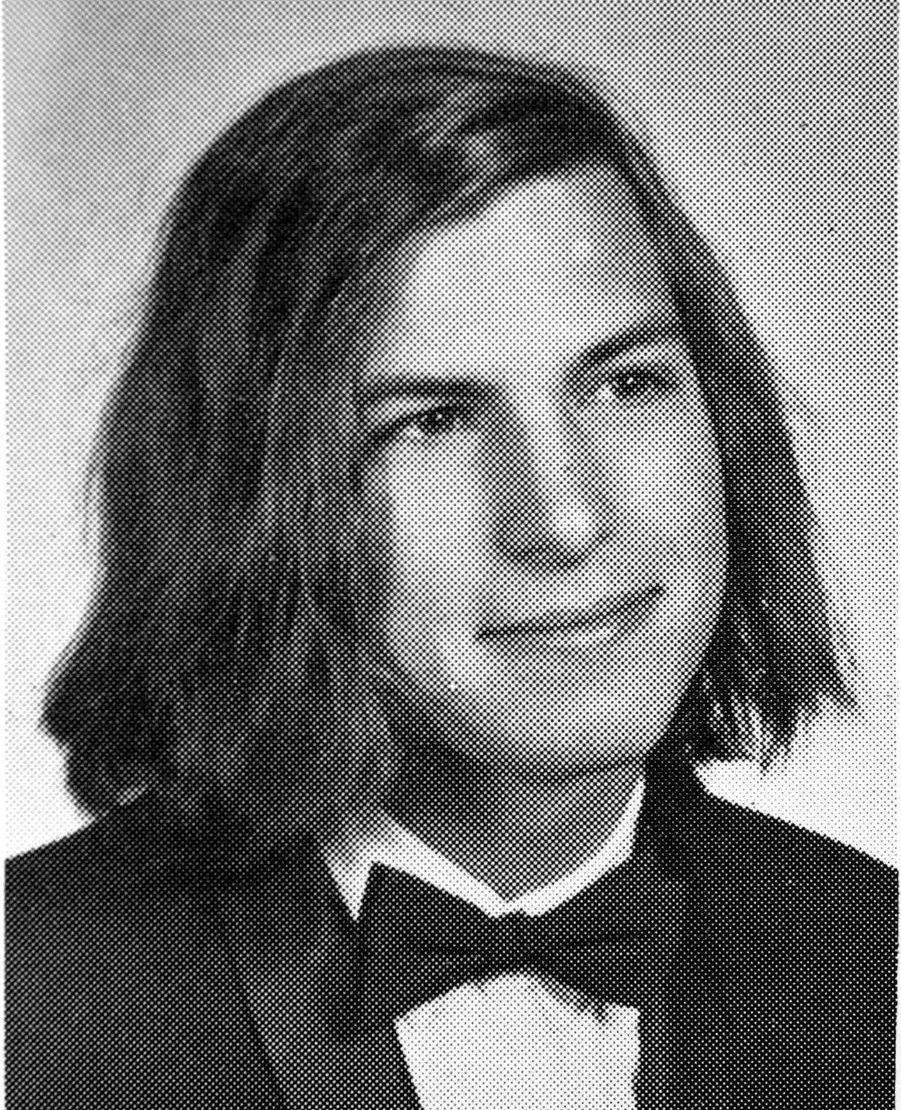

1975 年,投资电子游戏鼻祖雅达利(Atari)时,瓦伦丁认识了乔布斯,那时的乔布斯年方二十,留着一头长发,辍学打工,满脑子奇思妙想。乔布斯深受雅达利游戏的简洁性和对用户的友好性影响,决定自己做一台计算机,并设计一套便于用户使用的窗口系统。

刚进入雅达利时的乔布斯

尽管瓦伦丁心里有点犯嘀咕,觉得这个疯狂迷信禅宗的男人不太靠谱,但还是被乔布斯描述的理想计算机打动了。商业计划书还没出来,他就给乔布斯投资了 15 万美元。此后很多年,瓦伦丁一直都是苹果公司的董事会成员,苹果创造股价奇迹之前,红杉资本已经陪跑多年。

当被问到风投成功的秘诀时,瓦伦丁说:“做出伟大投资的关键,是假设过去的做法错了,然后做一些不属于过去,和过去截然不同的事情。”在大胆否定过去的同时,也许还有一点很关键,和瓦伦丁一样,熟悉某个行业,敢于押注这个行业未来的市场规模。

二

1986 年,随着思科、甲骨文、苹果的投资大获成功,红杉资本也成为业内首屈一指的公司,但瓦伦丁还是当初那个瓦伦丁,他喜欢绿色墨水,不喝咖啡,不喜欢长篇大论的创业者,有一套很独特的看人理论。

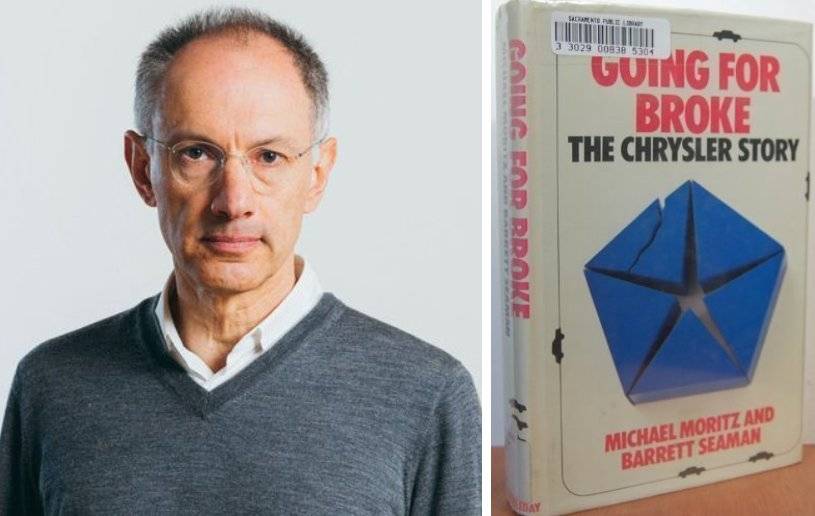

这一年,迈克·莫瑞茨(Michael Moritz)找上门来,点名要见瓦伦丁。莫瑞茨自称《时代》杂志记者,毕业于牛津大学,本科学文学,研究生在沃顿商学院念 MBA 。莫瑞茨一见到瓦伦丁就开门见山,说自己对风投行业很感兴趣,能不能进红杉资本工作,近距离体验一下?

为了打动瓦伦丁,莫瑞茨拿出一本自己写的书:《奔向破产》,这个标题就是他长时间观察克莱斯勒之后,对这家汽车巨头作出的判断。

莫瑞茨和他写的《奔向破产》,克莱斯勒最后的确破产了

瓦伦丁和莫瑞茨聊了很久,答应了这个天方夜谭的要求,允许莫瑞茨进入红杉工作。瓦伦丁的合伙人气疯了,觉得他太过狂妄,竟然雇佣一个记者来做风投。瓦伦丁淡淡解释了一句,莫瑞茨会提问。“问题的深浅取决于提问者思维的敏捷、缜密和怀疑一切的自信。”瓦伦丁觉得莫瑞茨能行。

果然,进入红杉不到 10 年,莫瑞茨就从一个门外汉做到了高级合伙人,瓦伦丁这时已经年过六十,他放心地把红杉交到莫瑞茨和另一个合伙人手上。

莫瑞茨比瓦伦丁更加幸运。他接过红杉资本时,美国开始在信息高速公路上狂奔,万维网彻底点燃了硅谷青年的创业热情。

1995 年,斯坦福学生杨致远找到莫瑞茨,腼腆地介绍他搭建的一个网站,希望莫瑞茨投资。莫瑞茨看完杨致远那个黑黢黢,到处扔满披萨饼、垃圾和电话机的办公室之后,决定投给这个项目 200 万美元。有了这笔钱,雅虎公司很快成立,红杉拿到 25% 的股份。1996 年上市当天,雅虎市值达到 8.1 亿美元。

杨致远

顺着雅虎这条线,红杉资本又投资了好几家新兴互联网公司。那时莫瑞茨敢于质疑一切,也从不放弃对一个行业未来的展望。

1999 年,几乎所有人都认为,有了雅虎,其它任何搜索引擎都将不成气候,可莫瑞茨不信。他是雅虎的深度用户,但在他看来,雅虎是一个很好的门户网站,搜索引擎却不算完美。他看上了一个只有 12 名员工的“小作坊”,这个小作坊提出的搜索定位理念和雅虎截然不同,莫瑞茨觉得,这能行。

于是他给这个小作坊投资了 1100 万美元,还花大力气给它挖了一个管理经验丰富的 CEO 。这个小作坊叫 Google 。

和 Google 类似,YouTube、PayPal、LinkedIn 等公司也被莫瑞茨“慧眼识英雄”,早在还没有“独角兽企业”这个概念的时候,红杉资本就已经拥有了一大堆“超级独角兽”。

三

红杉资本一向被看作风投行业的参天大树,沐浴着华尔街的阳光,却深深扎根在硅谷的土地上。创立以来,因为瓦伦丁的坚持,红杉资本甚至有句口号,“投资范围不超过硅谷方圆 40 英里。”但在 2000 年前后,因为互联网联通全球,技术从美国溢出,红杉资本的触角开始伸向国外。

2004~2005 年,短短两年间,盛大网络、中芯国际、空中网、百度、分众传媒等许多中国互联网企业登陆美股,让软银、IDG 等红杉的竞争对手大赚特赚,红杉终于按捺不住,决定进入中国市场。

但首先,红杉资本必须为红杉中国寻找一个掌舵者,他们找上了沈南鹏。

沈南鹏,熟悉的人都叫他 Neil ,从小就擅长数学,但读到数学博士时,他决定转专业,放弃数学,挤进商业世界。商学院毕业后,沈南鹏先后在花旗银行、雷曼兄弟、德意志银行工作,投行经验非常丰富。但红杉资本看上他,更多是因为他曾参与创办携程、如家两家美股上市公司,对中国市场状况谙熟于心。

沈南鹏对红杉抛出来的橄榄枝也动了心,他很快就辞去携程 CFO 的职位,着手搭建红杉中国。对此,携程的另一个创始人梁建章甚至说,“我感觉他已经找到另外一个‘真爱’了。”

沈南鹏

但要维持这个真爱并不容易。2005 年,红杉中国正式成立,对于已经热闹起来的中国互联网江湖来说,红杉进入得太晚了,IDG、软银在一旁大块吃肉,同期进入中国市场的高瓴资本也在伺机而动。

红杉中国没有慢慢成长的机会,一开始就必须拼尽全力。

每周一,中国、美国、以色列、印度四地的红杉资本负责人都会连线讨论,莫瑞茨经常提问,也提供建议,但他从不干涉分公司的决策,因为“全球视野、全球资源、本土运营、本土决策”至关重要。也就是说,所有的压力,都压在各地负责人肩上。

中国市场太独特了,水深鱼多,选中哪一个细分市场、哪一条赛道,看好哪一位创始人,都会影响红杉中国的决策。

很长一段时间里,在旁人看来,沈南鹏“唯一的爱好就是工作”,不管什么时候给他发邮件,他总能很快回复。真格基金创始人徐小平还透露过,沈南鹏每次见他,都会问他又投了什么公司,得到答复就赶紧掏出手机记下来,并发给红杉同事让他们同步跟进。

在风投这个聪明人的行业里,勤奋是不被抛下的必要条件。幸好,这种勤奋也是回报丰厚的。成立仅 5 年,红杉中国已经有 9 个项目成功 IPO ,电商平台阿里巴巴、京东、聚美优品、唯品会,红杉一个都没错过。

进入移动互联网时代,红杉中国也没有松懈,风口说来就来,今日头条、美团点评、滴滴、拼多多,每一家背后都有红杉的影子,红杉也是唯一一个同时投资了这四家企业的公司。

而在不久前, 5 天之内有 3 家红杉成员企业进行 IPO ,合计股票价值高达 90 亿美元的成绩,也证明了红杉在科技领域深耕的价值所在。

红杉中国的投资成员企业

由瓦伦丁开始、莫瑞茨接棒的早期投资,在沈南鹏等子公司负责人的手里,演变成了全站式投资,从前仅存在于美国加州的红杉树,也经过资本的放大效应,终于触及到每一个有可能的市场。截止 2020 年 3 月 1 日,全球共有 586 家独角兽企业,其中红杉资本投资数量最多,达到 109 家,比第二名腾讯和第三名软银加起来的数量还多。

一般企业打造的是产品,而红杉资本的产品就是企业本身,它一直是那个最爱押注未来,甚至塑造未来的风投公司。

在很多媒体的形容中,瓦伦丁、莫瑞茨、沈南鹏这样的投资人,就是“穿着西装的鲨鱼”,代表着体量庞大、渴求利润的资本。他们追求高收益,也必须忍受高风险和高失败率;他们似乎拥有最理性的头脑,却也最喜欢赌那些看不见的未来。

但无论如何,正是他们支撑着红杉资本这个庞然大物,而在见证一家又一家企业成功的同时,红杉资本本身,也成了一家辉煌的企业。

资料来源:

[1]高健智:红杉资本-王牌越界者, 21 世纪经济报道

[2]马钺,李碧雯:沈南鹏-创投之王,中国企业家杂志

[3]胡学文:红杉最近有点“红”,证券时报

[4]冉一方:美股出现“红杉周”:5 天 3 家IPO,股票价值高达 90 亿美元,投中网

[5]Research Briefs:Unicorn Outcomes: Sequoia Capital Sees The Most $1 B+ Exits And Tends To Get In Early,CbinSights

[6]George Anders:Inside Sequoia Capital: Silicon Valley's Innovation Factory,Forbes

[7]Erin Griffith:Don Valentine, Founder of Sequoia Capital, Is Dead at 87 ,The New York Times

[8]Rolfe Winkler:Secretive, Sprawling Network of ‘Scouts’ Spreads Money Through Silicon Valley,The Wall Street Journal

[9]Leena Rao:Something Ventured: VC Titans Don Valentine And Tom Perkins Will Take The Stage At Disrupt SF,TC

本文来自微信公众号:冯仑风马牛(ID:fengluntalk),作者:毛洪涛