扫码打开虎嗅APP

本文来自微信公众号:硅发布(ID:guifabucom),作者:Lynn Yang,原文标题:《美国VC的最新趋势,应该能够给中国VC们以启示》,题图来自:视觉中国

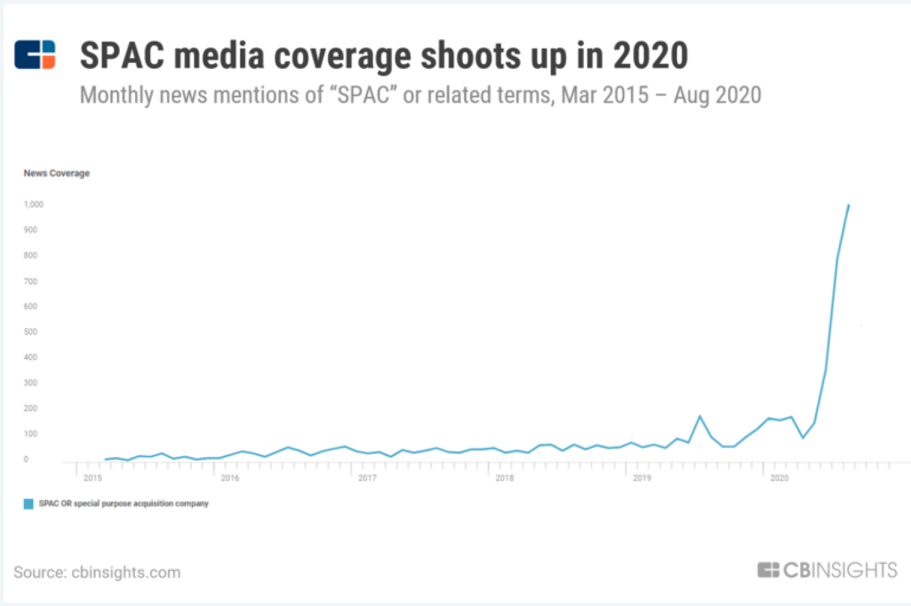

突然之间,全美国创投圈都在讨论一个东西:SPAC。

它始于今年的6月,到9月到达高峰,甚至红杉也自曝:曾考虑过组建SPAC。上周的最新消息是:软银计划未来两周内成立一家SPAC公司。事情至此,表明SPAC已经是全球最热的2020年科技趋势之一。

简单讲:SPAC叫“特殊目的的收购公司”,是一种让私人公司以非传统IPO方式上市的工具。它的操作方式是这样的:

投资者把资金注入到一个空壳公司,即SPAC。这个公司的唯一资产,就是现金;

SPAC经理选一家公司(通常是私人公司)来进行合并。SPAC的唯一目的,就是找一个业务合并;

被合并公司得以上市,并从SPAC处继承到所有筹集来的钱。

这样一来:创始人和公司,又多出了一种新的IPO方式;而对于基金经理们,则多出了一个募集资金和致富的新方法。

但SPAC其实不是新东西。

实际上SPAC已经存在了很多年。但今年突然大规模地爆发,背后有全球资本市场透露出来的一些新趋势,包括:

今年私人市场的资本供给,已经不再像以往那样充分;

今年在上市方面,公开市场表现得不错;

目前公司在传统上市方面,仍然有不少的困难。比如说,时间太长(通常要6~9个月,而SPAC则可以迅速狠多,只要3~4个月);再比如说:SPAC在交易中的波动性,不如在IPO中剧烈等等。

这一切,都使全球始发于2014年末的“SPL”(Stay Private Longer”,即公司更久地保持私有状态)的趋势,开始出现转变的拐点。

或者说,今年公司们保持私有化的理由,已经不再像过去五、六年那么充分。

再加上,目前SPAC实际上是卖方市场(供过于求)。这意味着:一家希望通过SPAC方式上市的科技公司,会有更多的选择和针对条款的议价能力。根据美媒的报道:目前,市场上有约100多个SPAC正在寻找公司进行收购和公开上市。这一切,都可能推动着今年公司们以SPAC的方式上市。

让我们来看一下宏观数据:

根据SPACInsider的数据:自今年以来,SPAC在美国的SEC已筹集了超过530亿美元的资金。而去年,只有136亿美金。此外,SPAC IPO的平均规模也有增加,从2019年的2.3亿美元,攀升到了今年的3.88亿美金。

微观方面,则有以下一些已经组建了SPAC的美国创投圈著名人物清单(篇幅有限,我仅罗列了其中一些):

1. 前Facebook高管Chamath Palihapitiya,他的SPAC叫“Social Capital Hedosophia Holdings Corp. II”,其于去年秋天,通过将维珍银河与他成立的SPAC合并,而成功地将维珍银河上市。目前他还正在和美国在线房地产的独角兽公司Opendoor谈SPAC合并上市。

(PS:Opendoor的重要股东有Khosla Ventures、软银的愿景基金、GGV Capital等。)

2. 美国活动服务平台Eventbrite的联合创始人和Uber的投资者凯文.哈茨,组建了一个SPAC,叫“One”。

3. 美国线上床垫品牌Casper的联合创始人兼CEO菲利普.克里姆,组建了一个SPAC,叫“Tailwind Acquisition Corp.”

4. LinkedIn的联合创始人里德.霍夫曼和Zynga创始人马克.平库斯组建了一个SPAC,叫“Reinvent Technology Partners”,拟募集6亿美金,两人在SPAC招股书中称:“需要一种新型的、额外的风险投资类型,以帮助企业进行大规模地创新。”

并且,里德.霍夫曼把SPAC视为是“风险投资业务得以规模化”的一个机会。这是一个很高的评价,因为尽管风险投资机构喜欢投资那些可以规模化的创业公司,但是通常来讲,风险投资机构本身,和律师所很像,很难规模化自己的业务。

霍夫曼还提到:

“上市,其实只是创业公司的第二局。但一旦公司上市,作为VC这一方进入到公司董事会的成员就会离开。这个时候,公司CEO的身边就再也没有人扮演这个原来是来自于VC的视角并经验丰富的合作伙伴角色。换句话说,上市之后的CEO身边,缺少一位具有耐心的金融投资者,这个人将与公司首席执行官长期(即未来十年)合作,承担必要的风险以重塑公司业务,并利用创新和增长的机会。”

而霍夫曼认为,这就是像他这样的风险投资公司/SPAC可以发挥作用的地方。

其它支持SPAC的一大堆人物还包括有:谷歌的前CEO埃里克.施密特以及一些大公司的前高管等等。实际上,硅谷从创业圣经《从零到一》的作者彼得.泰尔到前政治家保罗.瑞安的每一个人,都支持SPAC。而最新加入的人物是:孙正义。

上周,软银的CEO、愿景基金实际募资人拉杰夫.米斯拉宣布:鉴于市场上好的投资机会正越来越少,软银计划未来两周内推出一家SPAC公司,目标是那些晚期成长型公司。知情人士透露:软银会把愿景基金2的钱,以及来自外部投资者的钱,都放进这个SPAC里。

也就是说:软银突然又多出了一个融资渠道:公共市场。而之前,愿景基金的融资来源基本还只是LP和大公司们。根据Axios的报道,软银这个SPAC将由高盛集团和花旗集团来管理,而这个SPAC的意图,不是要收购现有软银的投资组合公司并将其公开上市。

另外一边,是红杉。

作为全球最顶级的风险投资机构之一,9月底,红杉美国的负责人罗洛夫.博塔透露了他的看法。他说,他也曾经考虑过组建SPAC,但是他承认:

“这样做对风险投资公司来说可能太复杂。因为当你建立SPAC时,您的头脑中不会有一个特定的收购目标。”他解释说:“(红杉)无法成立SPAC来收购我们自己的公司。”

但是,更多的美国风险投资机构和成长型投资者,正在筹集自己的SPAC。这实际上,也反映了投资业务不断变化的动态。

不管怎么样,恭喜终于有了新的“创新”来激活已经快要老化了的独角兽公司市场。

有竞争总是好的。现在,公司的创始人、CEO和董事会在如何把自己从私人公司变成上市公司方面,将有更多的选择。

以及不远的将来,当有一天,突然某一家中国私人公司以这样的方式在美国资本市场上市,请不要说你不知道什么叫做SPAC。

本文来自微信公众号:硅发布(ID:guifabucom),作者:Lynn Yang