扫码打开虎嗅APP

本文来自公众号:中信出版(ID:citicpub),摘自:《徐远的投资课》,作者:徐远,原文标题:《10万本金变1174万:大多数人投资不赚钱,因为做不到这一点》,题图来自:视觉中国

最近的股市行情就像是过山车,一会暴涨一会暴跌,连带着基金隔三差五地上热搜。

于是阿信决定,与其追着股市跑,不如与大家分享万能股市生存法则,顺便再为大家解答一下最近困扰很多人的明星基金的问题。

一、投资A股到底赚不赚钱?

如果留意理财类的新闻,可能看过不少说投资A股不赚钱的文章,为什么呢?

从2007年到2019年底,上证指数从最高的6124点,跌到3000点左右。12年时间,不仅没涨,还跌了差不多一半。

乍一看这个说法很有道理,但明眼人一看就知道有问题。

因为6124点是2007年10月的点位,是A股泡沫的顶点,也是A股的历史高位,至今没有突破。从历史高位开始算,当然不挣钱。

又有人说,即便从泡沫破灭后开始算,从2009年到2019年底,正好10年,上证指数从2995点涨到3050点,涨幅不到2%,也是几乎没涨。

所以,即便不从泡沫顶点看,投资A股不赚钱这句话,似乎依然成立?

说到这里,投资A股不赚钱,似乎是板上钉钉,很难翻身了。可是,这里面有一个悖论:如果A股不赚钱,那么多钱在里面干什么呢?

事实上,投资A股不是不赚钱,而是不是谁都能赚钱。

北京大学国家发展研究院金融学教授徐远就提出了两点在投资中需要注意的事项:

第一,A股板块之间、个股之间,表现差异很大,选择板块、个股很重要。

第二,A股波动大,买入、卖出的时机很重要,也就是“择时”,选择买卖的时机很重要。

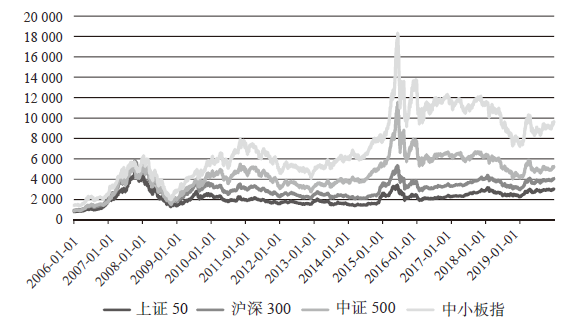

首先来看一张图。

A股指数表现(2006年1月1日~2019年12月31日)

股票指数图大家可能在很多地方都看到过,从这张图中,可以看出三条重要信息:

第一,2007年10月并不是A股的历史高位,而只是阶段性高点。

在很多人的印象里,上证指数在2007年10月16日达到6124点的历史高位,后来再也没有突破过。

问题出在哪里呢?出在大股票上。

在上图中,代表大股票的上证50指数和沪深300指数,确实一直都没有超过2007年的高点。

因为大股票的权重大,对上证指数影响也大,所以拖累了上证指数。小股票虽然涨得多,但还是不能改变上证指数的基本格局。

这告诉我们,A股是个很大的市场,不同板块表现差异很大,不能用一个指数完全衡量。

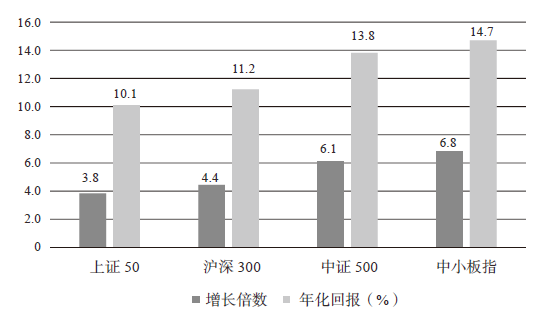

这就得出了第二个结论,小股票的长期回报率高于大股票。

A股指数累积涨幅和年化回报(2006年~2019年)

为什么中小股票涨幅大?

可以这么理解。中国经济增长快,大中小企业都有机会。但是大企业本身已经很大,机构比较臃肿,对市场机会的反应慢,进一步成长较困难。

相比较而言,中小企业虽然在资金、人才上不一定占优,但因为灵活,组织效率高,反而能够抓住机会,快速成长。反映在股票上,中小股票的回报率也高很多。

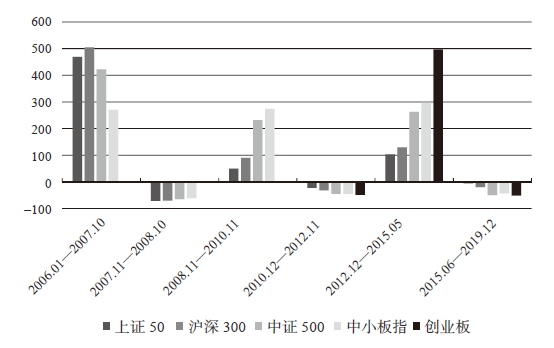

第三,A股的波动很大,波段非常重要。

A股要么大涨,要么大跌,涨的时候一两年翻一番,跌的时候一两年跌一半,大起大落是常态。

根据历史数据,把2006年~2019年这14年时间分成6段

从上图中能看到,一个波段经常是2年时间,有时候更长。所以,赶上了牛市,就赚很多;赶上了熊市,就赔很多。

所以,投资A股不是不赚钱,而是不能躺着赚钱。

A股很多股票回报率其实很高,但要在A股赚钱,你需要要么找对了股票,要么选好板块,要么会做择时。

二、为什么明星基金可能是个坑?

股市的大起大落让很多人都不敢随便购买,作为普通投资者,也很难去研究很多股票。很多人往往就是重仓2只~3只股票,但这样的风险就很高。

于是能够分散风险,投资门槛低,还有专业经理人帮助打理的基金就成为了普通投资者的“最佳选择”。

但是,在购买基金的过程中,也有不少需要避开的坑。特别是股票型基金,质量参差不齐,差异很大。

据统计,2001年以来,我国共发行基金6700多只,到2019年底,清盘的就有729只,占到发行基金总数的10.8%。

也就是说每10只基金,就有1只清盘。其中不少清盘基金,还涉嫌违规操作,受到证监会的查处,投资者血本无归。

很多人可能会唏嘘不已,里面很多可是明星基金由明显基金经理管理的呢。

这就涉及基金的一个核心问题,叫作“委托代理问题”。

买基金,就是让基金经理为你理财。这里就出了一个问题:钱是你的,赚了钱也是归你,基金经理只拿固定的管理费,一般是基金规模的1%~2%。你想想看,他为什么要好好替你干?

在《香帅的北大金融学课》中的内容,香帅就总结了购买基金可能遇到的几类坑。

分别是:

1. “抬轿子”:基金之间哄抬股价,刻意烘托其中一只基金的表现,进行“造星运动”;

2. “老鼠仓”:基金经理损公肥私,利用亲友账户牟取私利;

3. “利益输送”:基金和上市公司之间勾结,牟取非法收益。

这里我们说的“明星基金”,就属于第一种“抬轿子”。

比如说,一家基金公司旗下有好几只基金,一只基金先买入某只股票,然后其他基金再持续买入该股票,推高股价。先买入该股票的基金的业绩自然就上去了,净值也会提高,这就相当于“坐轿子”,那些后面接盘的基金相当于“抬轿子”。

这种抬轿子抬出来的假明星,怎么避开呢?办法就是“查底牌”。

首先,要关注一下这个基金公司旗下其他基金的情况,如果几只基金的持仓股票类似,但是业绩却差很远,就要谨慎。

其次,如果它们共同持仓的还是小盘股,嫌疑就更大了,因为小盘股的流通筹码少,容易控盘,经常一拉即涨停,方便其他基金接力抬轿子,快速提升基金净值,吸引投资者买入。大盘股流通筹码大,不太容易操控股价。

三、为什么纸币时代,人们依然信仰黄金?

最后,来说说黄金。

黄金自带货币属性,在过去是财富的代名词。进入现代社会,我们普遍使用纸币,人们为什么依然信仰黄金呢?

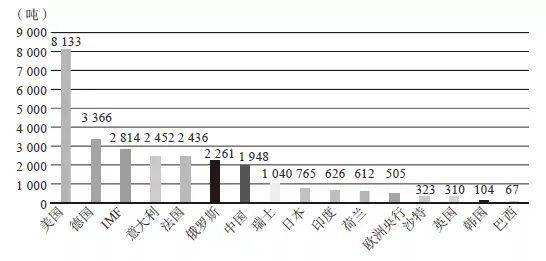

关于现代社会黄金的地位,有一个很明显的例子是各国央行的黄金储备。要知道,目前已知的黄金历史总开采量,只有19万吨,各国央行就拿了3.26万吨(截至2020年1月数据),占到17.1%。

全球主要国家和地区中央银行及国际金融机构的黄金储备

数据来源:世界黄金协会

不仅如此,各国央行近年来还在不断增加黄金储备。有一个数据很有意思,根据世界黄金协会的统计,以前各国央行是净卖出黄金的,而2008年金融危机以来各国央行是净买入黄金的。

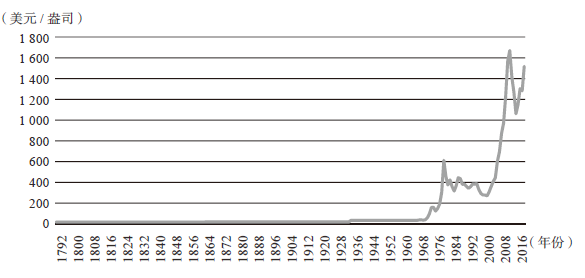

1971年8月15日,美国总统尼克松宣布关闭“黄金窗口”,人们从此不能拿美元换黄金了。这样,就结束了人类200多年的金本位历史。这个事件,有个专门的历史名词,叫作“尼克松冲击”。

这标志着人类正式进入纸币时代。在此之前,人类也有纸币,但是发纸币要有黄金做支撑,可以拿纸币去换黄金,这时候的纸币背后站着黄金,所以叫“金本位”。

1971年的“尼克松冲击”以后,纸币背后站着的黄金不见了,人类进入了“纸币时代”,变成了“纸币本位”。

用一句话概括:之前黄金是货币,之后黄金是资产。

黄金长期历史价格,从1971年开始才有了明显波动

从这张价格图中,可以看出,黄金的投资回报并不低。

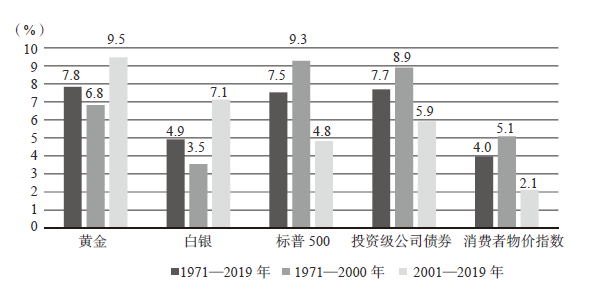

黄金的长期回报和股票、债券差不多,都在7%~8%之间,黄金是7.8%,股票是7.5%,债券是7.7%。

进一步考虑到黄金一般被认为是安全资产,回报就更高。很多投资者重视股票、债券,忽视黄金,是个很大的失误。

黄金的投资回报率(1971年~2019年)

前面说的都是黄金的回报率。购买黄金还有一个好处,就是可以防范风险。我们经常听说黄金是安全资产,就是这个意思。

但是说黄金安全,不意味着黄金价格不会下跌。从2011年9月底到2015年底,持续了4年多,金价从1900多美元跌到1000美元出头,几乎腰斩。

但黄金在特定情况下的上涨,可以对冲在其他投资品上的损失。

在《徐远的投资课》中,徐远教授对黄金还是持比较乐观的态度:

在可预见的将来,多种货币并存、群雄逐鹿的局面将会存在。在多种主要货币相持不下的情况下,黄金还会起到平衡、避险的作用。从这个角度看,黄金的价值还将存在,并且上升。

很多人都想一夜暴富,但很遗憾,这个世界没有捷径。

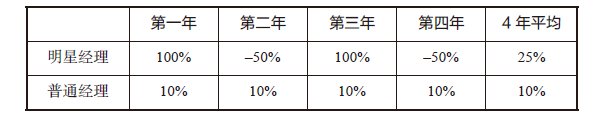

下面这张图可以代表两种投资方式,一种是高回报高风险的,一种是相对稳健但短时间内回报没有那么高的。

和明星经理比起来,普通经理很不起眼,没有翻倍这样的奇迹出现,每年都只挣10%,一眼看去回报率少很多(虽然对于小白来说10%已经很高了)。

但看明星经理的业绩,四年之后,你的10万元还是10万元,相当于是白玩。考虑到你还要付基金管理费,其实是赔钱了。

普通基金每年回报率10%,如果投资10年,10万元变成多少呢?变成26万元,投资50年变成多少?这个数会让很多人想不到,1174万。

也就是说,现在你投资10万元,每年如果能得到10%的收益,50年后增长110多倍。

现在有10万元的人很多,但50年后有1174万元的人很少,这是为什么呢?

股神巴菲特的一句话道出了其中奥秘:绝大多数人,都不能忍受慢慢变富。

但对于大多数普通人来说,一个稳健的收益如果能长期维持,就会创造奇迹。

本文来自公众号:中信出版(ID:citicpub),摘自:《徐远的投资课》,作者:徐远