扫码打开虎嗅APP

本文作者:田栩冰,编辑:南七道,题图来自:视觉中国

同样是千亿市值的知名消费品牌,2018年海底捞上市时超购不足5倍,今年农夫山泉却超购上千倍。因为市场热度高涨,上市公司的预期发行价也不断上涨,农夫山泉的发行市值2400亿港元,突破了上市前媒体最激进的猜测。即将上市的蚂蚁集团,吹风市值也从2000亿美元,上涨至4000亿美元。

港股IPO的热闹已经持续了大半年。从新经济企业扎堆,到中概股二次上市,从未盈利生物医药公司,再到物业股、消费股纷至沓来,港股IPO的热潮不仅没有退潮,反而有愈加疯狂的趋势。

从投行、投资机构到券商、打新自媒体,凡是和港股IPO相关的产业,都进入了疯狂时代。

屡创新高的港股IPO

新冠疫情没有浇灭企业扎堆赴港上市的热情,尽管香港地区口岸封闭尚未解除,但6月以来,港股IPO已经实现“报复性”反弹。

安永的一份报告显示,2020年上半年全球IPO活动放缓,上市企业数量相比去年同期下降20%,募资总额同比下降12%。与全球IPO市场的惨淡相比,上半年香港IPO反而更加活跃,募资额同比增长29%。

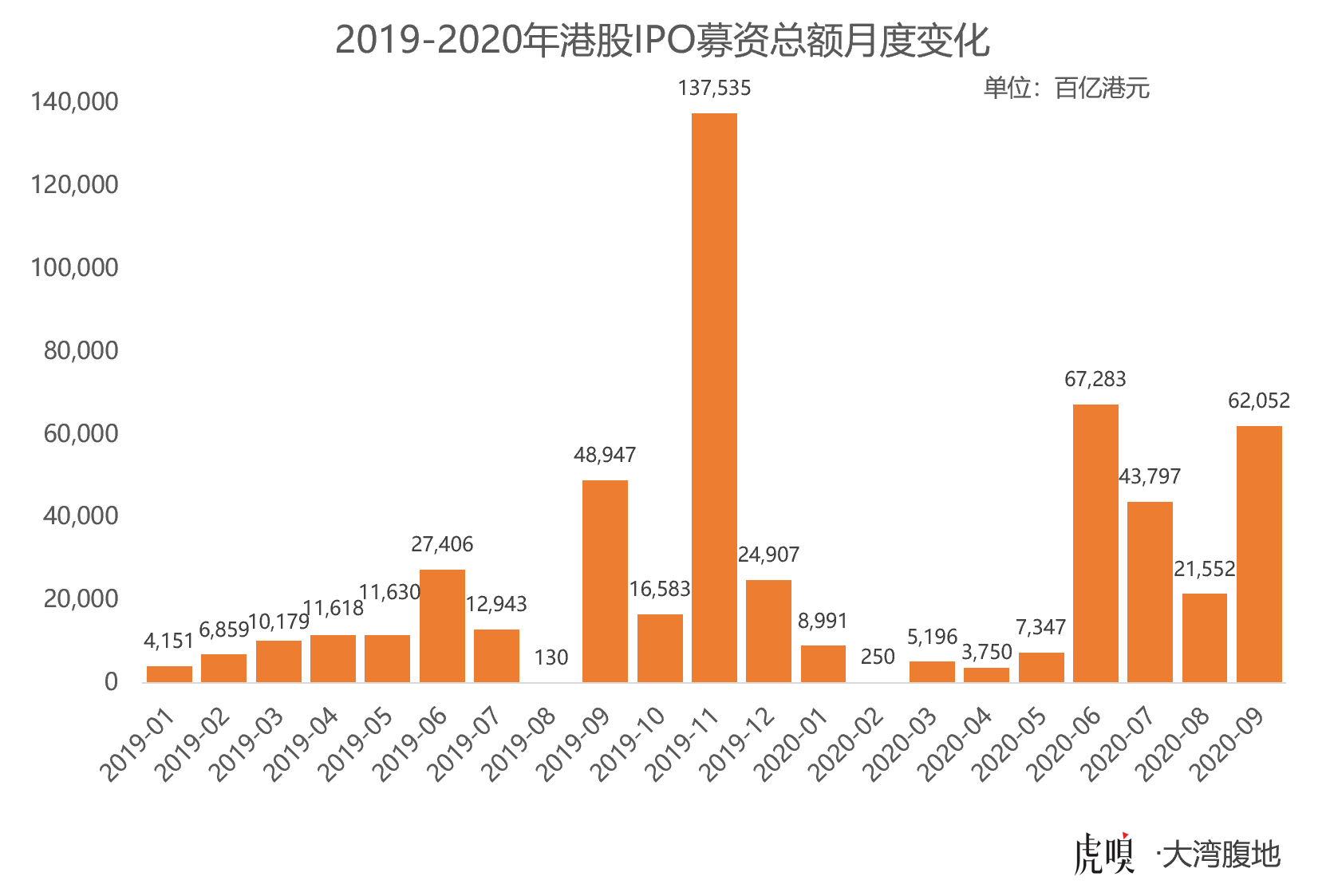

2020年前五个月,港股IPO市场还比较冷清,募资额仅有去年同期的一半,主要的增长集中在今年6月。得益于网易、京东先后上市,仅是6月份,港股IPO募资额就达到672.82亿港元,接近前五个月总募资额的三倍。

市场并不是今年才开始热络,港交所已经连续两年蝉联全球主要交易所IPO募资额排行榜首位,从前三季度数据看来,这一增长势头仍在保持。前三季度,香港IPO企业数量为101家,只比上年同期多了1家,但募资总额却达到2170.67亿港元,同比增长64.5%。

巨头企业登陆港股,百亿以上的IPO募资数量增加,是港股IPO募资额持续增长的主要驱动力。前三个季度,有五家新上市企业(京东、网易、百胜、渤海银行、泰格医药)募资规模过百亿,合共募资1041亿港元,占前三季度募资总额的48%,而去年同期仅有一家。

明星企业IPO增多,市场热度也在随之提升。同样是集资近百亿,市值过千亿,同样是知名品牌,两年前海底捞上市时的处境,就比今年的农夫山泉要冷清得多。海底捞的超额认购倍数不足5倍,农夫山泉却超购上千倍,70万人参与打新,冻结打新资金相当于港股市场一周的交易额之和。

企业发行价格也随之上涨。去年上市的物业公司,发行市盈率普遍在20倍上下,即使是龙头保利物业,发行市盈率也不过46倍。但今年即将上市的世茂服务,发行价上限对应市盈率105倍,市值是保利物业上市时的两倍,营收规模却不足保利同期的一半。

投资银行作为最早的介入者,最能感知到市场温度的变化。中泰金融国际财富管理部董事总经理陈远菲告诉大湾腹地,“今年投行的工作强度比较大,最多时我们一周跟五个项目,争取业务的时候也会非常忙。”

按照股票份额分配的话语权排序,投行中最关键的角色是保荐人,在监管机构面前为发行人背书,第二个关键角色是承销商,有没有争取到关键角色,对投行来说收入差距巨大。“前几天为了一个项目的承销,同事赶早七点的车去重庆,现场驻扎了一整天,公司管理层时间安排很紧凑,只有三分钟说服对方,最后成功加入承销团。如果到截止时间,你还不在承销团里,那就等于错过这个项目了。”

以现在的市场热度,错过项目对于一家投行而言,意味着排名的下滑。“中泰国际今年已经拿到了13个项目的承销商角色,在中资券商当中排行前十。投行排名都是根据项目数量和承销金额排序,项目减少会导致品牌力下降,所以好项目我们都会尽力争取。如果能帮企业签约基石投资者(承诺买入后锁定六个月以上的投资机构),那么投行争取保荐、承销业务就会非常有优势了。相对而言,中资投行比较受中资企业的青睐,这样沟通成本会比较低。而且对很多项目来说,外资投行喜欢锦上添花,中资投行更能雪中送炭。”

在上市过程的整个服务链条里,发行公司和基石投资者往往是定价的主导者,投行只能不断撮合和对接两端的需求,但由于市场热度提升,企业的预期也水涨船高。另一位投行从业者苏灿(化名)告诉大湾腹地,“有一家发行公司的创始人,一开始预期30亿(港元市值)发行,后来跟投资机构接触越来越多,预期变成了60亿(港元),竟然也以这个价格成功发行了。”

明星企业对于定价,比起普通公司更为强势。蚂蚁集团的吹风价,已经从2000亿美元涨到了4000亿美元,IPO路演时更是要求买方填写申请书,才会获批进入。发行方挑选买方,这在过往企业的IPO中都是闻所未闻的。

由于大部分项目需要长期跟进,投行能够比较早地预判市场未来的走向。陈远菲根据当前跟进的储备项目测算,仅是地产物业行业,今明两年港股就会有20家递交招股书(含已递表公司),“未来一两年,港股IPO市场还会更热。”她不无期待地说。

热闹的打新产业链

香港地区优质企业密集上市,为港股引来了“活水”。2019年11月末,阿里巴巴回港二次上市,从沪深流入港股的南向资金首次突破万亿。伴随着明星企业密集上市,南向资金持续净流入,截止到2020年10月22日,南向资金累计达1.62万亿港元,比上年末增长62%。

明星企业对资金的吸引只是一个开端,唯有财富效应会吸引资金持续涌入。今年7月,24家企业在香港上市,最多的一天里有19家企业同时认购。7月10日,欧康维视、思摩尔上市,首日最高涨幅均超过150%,前者一手盈利14620港元,后者一手盈利18425港元,被打新投资者称为“史上最赚钱的一天”。同一时间,南向资金单日净流入屡屡突破百亿规模。

港股打新财富效应的连锁反应,带动“衍生”产业链进入繁荣。

企业在港股上市,卖给机构的国际配售份额通常占比50%到90%,剩下不足一半才会在公开市场发售。有机构成立基金,吸收个人投资者的资金,再以基金身份认购国际配售份额。谷熙投资执行董事倪鹏告诉虎嗅大湾腹地,“最容易拿货的是基石投资者,其次是锚定(在路演和簿记开始前即明确表达投资意向、并在路演和簿记第一天下单的投资者)。以今年的行情,好公司的份额,机构也是要抢的,农夫山泉那80亿(港元)的份额,全世界都抢破了头。”

在机构的份额之外,个人投资者也在争夺剩下的新股份额。

券商是把IPO项目推向个人投资者的关键环节。某券商分析师韩涛向大湾腹地介绍,不少券商的用户量和交易金额,在去年已经增长100%,今年在去年的基础上又增长300%。

比起机构间的博弈,个人投资者的中签率相对较低,争夺也更激烈和直接。韩涛介绍,“去年不少投资者只用现金打新,后来参与的人变多,中签率一路下降,从平均75%降到个位数,几乎人人都要融资。以前放三亿(融资)额度够用半天,今年五亿只能支撑三分钟,高倍杠杆都是秒光。抢额度经常导致软件崩溃,影响正常交易,现在券商都只敢在非交易时间放额度。”

券商作为中间环节,也要向上游银行争夺借钱的额度。“以前融资利息都是一个多点,今年两个点以下利息的资金都很难抢。农夫山泉我们拿到手的资金成本已经超过3.4%,几乎没有什么赚息差的空间。蚂蚁金服即将上市,哪怕只有10%公开发售,按农夫山泉的热度估算,全市场的钱也不够借的。”

在香港市场600多家券商中,韩涛所在的券商成交额排名大约在100名上下。打新投资者资金体量小、人数多,一开始不被大型券商重视,因此打新热成就了港股“腰部”券商的春天。“今年人数多了起来,以前看不上打新的大型券商,比如海通、国泰、招银,也开始向投资者提供打新融资。”

券商为投资者提供打新的“弹药”,提供“战术”的打新自媒体也应运而生。两年前,叶修在券商朋友的介绍下开始打新,他发现券商的额度发放一般由经纪人进行通知,非常低效,曾任产品经理的他开发了一款额度提醒工具,该工具为他的公众号吸引了12000名活跃用户。

港股打新的门槛不高,参与人数增加会导致中签率降低,压缩套利空间。因此打新圈子相对封闭,一直是“闷声发财”,但财富效应导致打新早已“出圈”。据叶修介绍,“最近小白用户有明显增加,七成新用户都是小白,一些是老用户叫过来的亲戚朋友,更多的是那些零基础的财商教育社群里来的。”

在打新投资者群体的共同努力下,打新门槛也在逐渐提升。叶修的群里有人为了抢额度买5G手机,也有人买宽带,成本越来越高。“半年前打新还没这么累,现在越来越累了,有的新股额度要很早起床才能抢到,还要制定抢筹策略。我有五六部手机专门用来打新,但是要应付所有的账号,还是有点吃力,现在正考虑增加新设备。”叶修说。

不过,即使打新越来越难,“卖铲人”依然会有比较稳定的收入。另一位不愿具名的打新自媒体告诉大湾腹地,打新相关的服务收入非常可观,近半年收入上百万的比比皆是。

在财富效应的刺激下,市场上“骗子”也开始寻找门路。苏灿告诉大湾腹地,“有小机构把普通国配包装成‘锚定基金’,出售给个人投资者。锚定很考验中间人的资源,按行业惯例就会比普通国配有更多手续费,但获配率却低很多。农夫山泉国际配售的平均获配率是1.7%,一些锚定的获配率是10%,同样的钱拿到的份额相差几十倍,这是在拿客户的运气赚客户的钱。”

谁为IPO热潮买单?

香港IPO如今的盛况,始于2018年港交所的改革。2018年4月30日,港交所新订的《上市规则》正式生效,允许未盈利生物科技企业、同股不同权企业上市,允许合资格的大中华及海外上市企业来港二次上市。新规生效后,原本不符合港股上市要求的生物科技企业、新经济企业和中概股纷纷掉头回港。

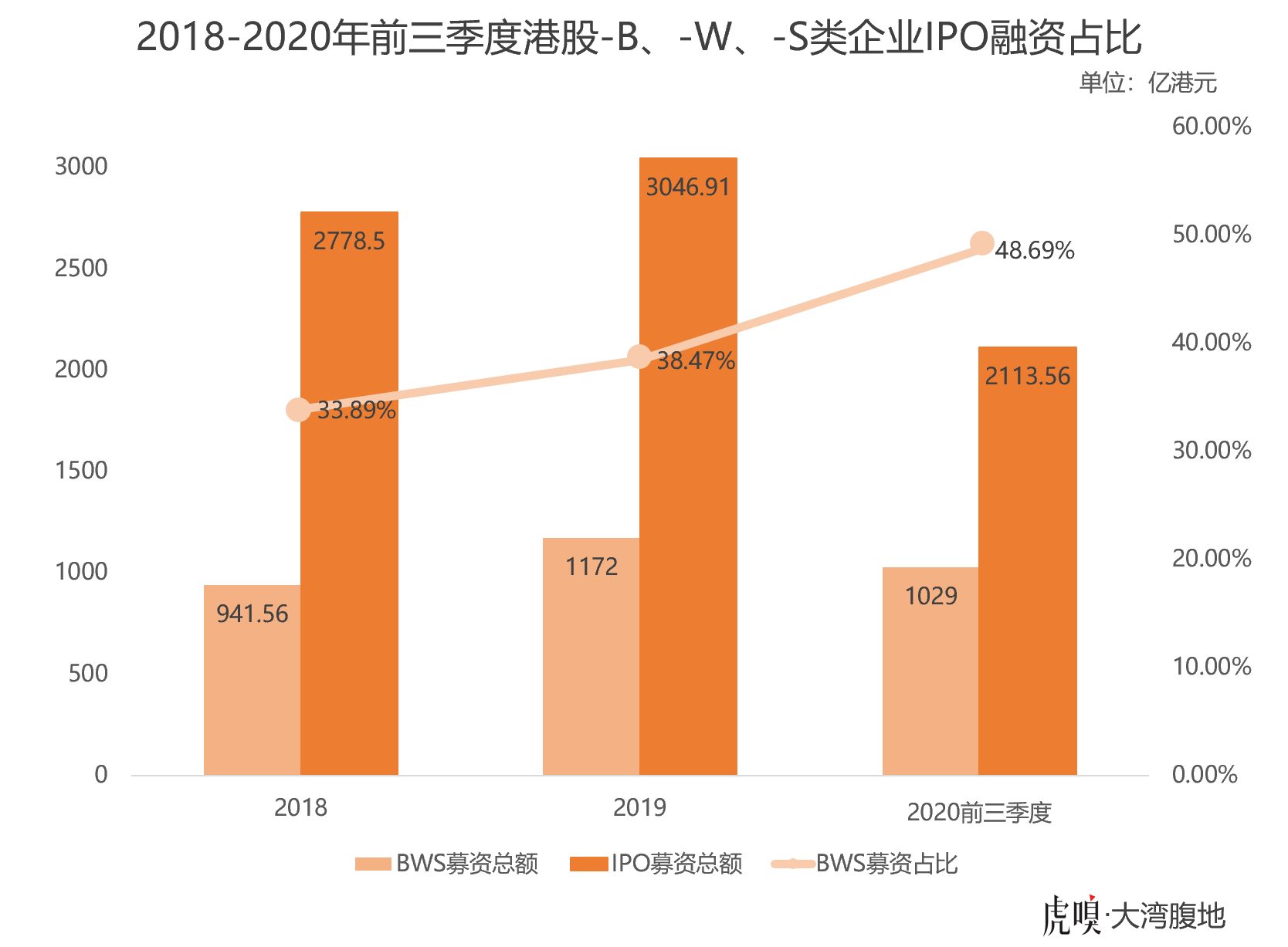

从近两年数据来看,生物科技企业、新经济企业和中概股占香港地区IPO募资额的比重也越来越大。2018年,百济神州、君实生物等五家未盈利生物公司登陆港股,小米集团、美团点评两家公司以同股不同权架构在港上市,融资额累计达941.56亿港元,在港股所有IPO募资总额中占比33.89%。这一数字在2019年增长至38.49%,到了2020年前三季度,已经接近一半。

面对纽交所、纳斯达克等成熟交易所的竞争,港交所仍在持续改革,提升香港资本市场对优质企业的吸引力。2019年,港交所曾向部分投资银行表示,上市审批会更加看重“新经济”和“集资额较大”的新股,有借壳嫌疑的新股会在审批时更加谨慎。

中概股回流,更迫切的诱因是中概股的海外处境。今年5月,中美贸易摩擦逐渐升级,美国立法机构提高了对中概股的审计要求。美国立法机构通过《外国公司问责法案》,规定在美上市的外国公司,接受上市公司会计监督委员会所指派的会计公司对上市公司财务进行审计。这一要求和国内相关法律要求直接冲突,中概股在美国资本市场的存续堪忧。

内外部的政策环境只是企业来港上市的基础,企业扎堆赴港,则是因为全球资金涌入港股。

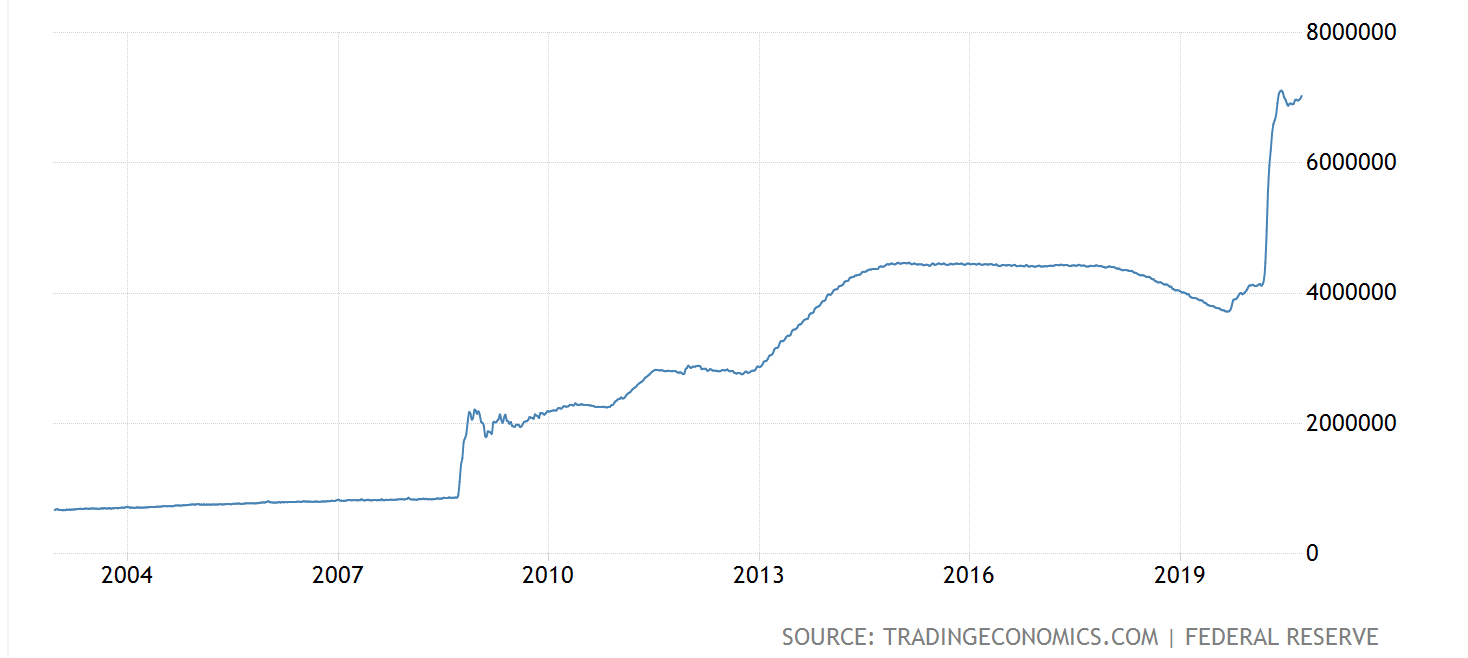

今年二季度以来的全球大放水,为国际化的资本市场营造了非常宽松的货币环境。3月,美联储为提振经济,将资产负债表规模从4万亿美元扩大到7万亿美元,也就是说,美国2020年新发行的货币量几乎与历史总量齐平。

美国央行资产负债表,图片来源:全球经济指标(Trading Economics)

货币超发,大量资金流入股票市场,全球资产价格水涨船高。今年第三季度,纳斯达克综指、标普500指数均创下历史新高,美股特斯拉、苹果、谷歌等公司股价也位于前所未有的历史高位,A股上证指数、创业板指也处于2015年以来的相对高位。

与此同时,在全球经济零增长或负增长的情况下,中国资产受到全球投资机构的热捧。IMF发布最新《世界经济展望报告》,预计中国经济将在今年增长1.9%,比上一季度的预测上调了0.6个百分点,中国也成为IMF报告中今年唯一实现经济正增长的主要经济体。

港股作为全球资金下注中国的窗口,也吸引了大量全球知名的投资机构。

新加坡知名投资机构淡马锡曾以基石投资者身份,参投今年在港股上市的药明巨诺、嘉和生物、欧康维视等生物医药公司。在最近的一次演讲中,淡马锡中国区总裁吴亦兵对外透露,“截止到2020年3月底,淡马锡投资于中国的资产已经增长到了总体投资组合的29%,两年前是26%。”

今年5月,高瓴资本曾募集目标规模130亿美元的新基金,主要瞄准疫情之下出现的新机会,尤其是中国市场的机会。而今年在港上市的新股中不乏高瓴的被投企业,仅是9月份,就有云顶新耀、嘉和生物、明源云三家,高瓴均以基石投资者身份继续参投。

资金涌入导致港股优质资产估值整体提升,而投行、机构和上市公司之间的博弈,又将新股价格进一步推高。苏灿认为,机构之间也有“羊群”效应,“明星企业要上市,会有几家投行同时竞争,价高者得。未来上市的企业,会对标现有上市企业的估值,以前觉得偏高的价格就变得合理了,市场估值就这么被抬起来了。最后,机构认可的行业,几十倍一百倍就都不算贵了,还能继续涨。”

当被问及目前新股定价是否偏高时,大湾腹地得到的回复是一致肯定的。韩涛告诉大湾腹地,“近期一些企业的发行价格是有些贵了,但仍然能有超额认购,看来以现在的新股行情,贵点也还是能顺利发行。”

市场热度较高,反过来刺激更多明星企业选择在此时登陆港股,资产和资金在相互吸引下涌入,市场热度形成正向循环。

这一场IPO热潮中,似乎没有任何一方是输家,即使是二级市场的投资机构,也会等待股价回落后再进行配置。瑞天投资董事长叶鸿斌告诉大湾腹地,“疫苗股股价最高的时候,上市的那些未盈利生物医药公司估值都很贵,但到了二级市场,这些企业的股价,或者原地踏步,或者高开低走。即使上市之初股价短期有机会上升,短期热度下降以后,价格还是会根据各自基本面情况逐步回归,其中不少公司上市半年后股价比上市初期还便宜,等待价格回归合理也是一种投资策略。”

当新股上市时的股价成为历史高点,除了少部分优质股票能够兑现价值外,追高买入的投资者和投资机构都将成为这场港股IPO热潮的买单者。

(应受访者要求,文中苏灿为化名)