扫码打开虎嗅APP

日前,国内部分中高端汽车厂家,第一次因芯片短缺,遭遇停产风波。信号本身的意义,可能比实际产生的影响更大。长期以来,围绕芯片的关注点往往更聚焦在PC和手机端,意外进入视野的汽车行业,再次加速了断供危机之下,对中国各产业自研芯片进度的关注。基于这样的背景,我们推荐商汤这篇围绕芯片的中美科技竞争分析,以期更全面清晰地呈现当前全球不同领域芯片的发展进程、路径、格局以及中国芯片的发展前路在何处。

本文来自微信公众号:底层设计师(ID:Bottom-upDesigner),作者:田丰(商汤智能产业研究院院长)、郭俊翔、刘骏(商汤智能产业研究院助理研究员),题图来自:视觉中国

2010-2020年,中国移动互联网新商业蓬勃发展,从数字经济体量上看,中国已经超过美国,中美数字经济产值比值为1.35:1,而从“网络大国”到“网络强国”的关键环节是芯片。

芯片一直是中国进口金额最大的商品。根据海关公开数据,2019年,中国芯片进口额3040亿美元,超过原油、铁矿砂、粮食总和3016亿美元。

全球每产出3个芯片,就有1个芯片用于中国产业。而美国通过“芯片+OS”战略,控制全球科技产业链的发展命脉。中国则是美国芯片企业的最大客户,成为“芯片税”的主要买单方。

SIA数据显示,2019年美国在世界半导体行业的市场占有率为47%,尤其是在光刻机设备、EDA软件、CPU/GPU计算芯片方面占据领导地位。

而美国半导体企业在中国市场占有率达48%,高通、Microchip、美光、Qorvo等美企的在华收入占比超过50%,美国半导体毛利率达54%。

中国虽然在服务器、手机、PC、笔记本、可穿戴设备制造、应用开发上发展迅猛,却面临被美国芯片、操作系统“卡脖子”的窘境,每年向美国付出高昂的“芯片税”“OS税”。

伴随美国对中国头部企业的芯片销售禁令,未来3年将会导致美国半导体企业营收减少370亿~400亿美元,全球市场占有率从48%下降至40%。减少的市场份额将主要流向韩国(可能反超美国)、日本,同时中国半导体自给率提升至25%以上。

2019年美国主要半导体公司中国区收入占比

美国产业链拥有微处理器、EDA设计软件、光刻机三大领先优势,同时成为中国芯片企业必须翻过的“三座大山”:

微处理器:2019年美国市场占有率达98%,尤其是无线通讯芯片、模拟芯片、逻辑、MCU、存储器具有强竞争力,但可考虑用韩国、日本、欧洲的半导体部分替代美国产品。

EDA软件:是集成电路的功能设计、综合、验证、物理设计等流程的软件工具集,Synopsys、Cadence两家美国EDA公司的全球市场占有率达54%以上,具有全流程设计方案、晶圆厂和IP公司的产业链融合优势。

光刻机:生产芯片的核心设备,采用类似照片冲印的技术,把掩膜版上的精细电路图通过激光曝光印制到硅片上。

2019年,全球光刻机市场的81%由荷兰ASML公司掌握,其后是日本尼康(5.9%)、佳能(11%),而ASML公司已经被美国控股,摩根士丹利资本国际公司、贝莱德集团是第一、二大股东。

另一方面,由5万个零件组成的ASML光刻机,核心组件的供应链被美国垄断。因其与美国能源部的协议,55%的精细零部件需使用美国本土企业供给,包括光罩、极紫外光源、激光器、微激光系统、机电设备等。

PC芯片:得“芯”者得天下

PC普及40年间,上半场“Windows+Intel”是主角,下半场“MacOS+ARM”新秀崛起。

全球TOP10芯片商排名

1981年,PC霸主IBM推出的第一代个人电脑选用了Intel 8088芯片,伴随IBM PC热销,Intel进入“财富500强”,开启摩尔定律高速发展之路。

而在1980年,IBM PC的操作系统开发选择了初创企业微软作为软件供应商,最终组成“Win-Tel联盟”称霸兼容机市场,颠覆IBM PC霸主地位。

PC时代的另一位霸主苹果,则在Mac机型上采用自研的Mac操作系统和主流厂商芯片,80年代采用Motorola CISC芯片,1994年采用Motorola和IBM联合研发的PowerPC芯片,2005-2015年采用Intel X86芯片,2020年MacBook开始采用ARM架构的苹果自研Silicon芯片(显卡、CPU),台积电代工5nm制程。最近10年苹果交付20亿个系统级芯片(SoC),和数十亿其他芯片。

得芯片者得OS,得OS者得应用,得应用(生态)者得天下。

X86指令集支撑的MacOS及电脑应用,与ARM指令集支撑的iOS和App移动应用,将苹果开发者割裂成两个板块,应用迁移需要重新编译。

而移动为王的时代,Mac在苹果阵营占比已经低于7%。所以2020年11月11日,苹果正式发布了新一代MacBook电脑,嵌入了基于ARM架构的自研M1芯片,以5nm工艺实现了CPU+GPU+Nerual Engine+T2的全新SoC集成(160亿个晶体管)。

从此,苹果系所有电脑、笔记本、平板、手机都将实现统一ARM指令集、iOS、应用生态,应用开发一遍全终端运行,这体现出苹果自研芯片的强大生命力。

鉴于iPad的芯片算力已经超过X86架构的Mac算力,未来苹果可穿戴设备(含AR眼镜)很可能会围绕iPad(或iPhone)构建“边缘智能中心”。

从另一个角度看,全球99%的手机、平板电脑都使用ARM架构,不论苹果、三星、华为,而未来将抢夺桌面电脑的市场份额。

“iOS+ARM”与“Windows+Intel”两大阵营,将在个人电脑、数据中心等领域开展竞争,如果英伟达成功收购ARM,在个人电脑端将称霸GPU与CPU市场。

手机芯片:“芯片+OS”变革

芯片产业发展是专业化分工持续深入的过程,移动互联网时代的“Fabless+Foundry模式”(芯片设计+代工厂),取代PC时代的”IDM模式“(Integrated Design and Manufacture整合元件制造),ARMdroid架构快速普及,而手机大厂自研芯片,提升技术壁垒与产品竞争力。

据Investopedia数据显示,2019年,全球超过95%的智能手机、平板电脑都采用ARM架构。

然而,与PC时代PC厂商衰落、芯片企业为王不同,移动互联网时代手机OS厂商主导自研芯片,甚至免费开源操作系统,“芯片+OS”生态发生变革。

早在2010年的3G功能机时代,装有Android操作系统的手机已经占有全球70%市场,ARMdroid架构(ARM+Android)成为市场主流。

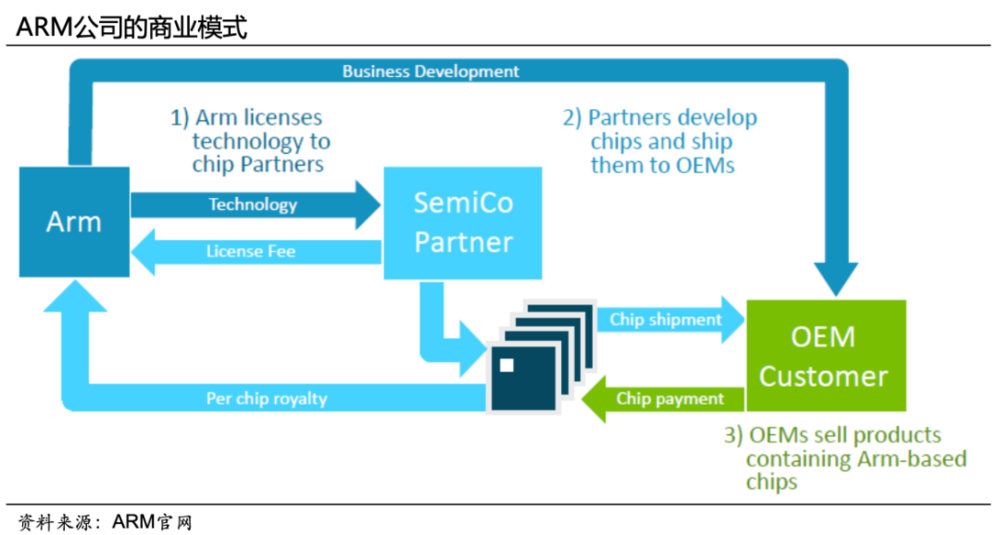

由于ARM属于无工厂的Fabless模式,也不销售芯片,只提供半导体设计的IP授权,所以谷歌(Whitechapel)、苹果(A系列)、三星(Exynos)、华为(麒麟)拿到ARM架构指令集授权,将定制化需求融入芯片研发中,改造ARM架构,自研移动芯片、服务器芯片。

例如,苹果公司拿到指令集授权,在ARM架构上扩展swift、Typhoon、Twister等架构,形成全球性能领先的A系列芯片,用于iPhone、iPad、Mac等全线产品。

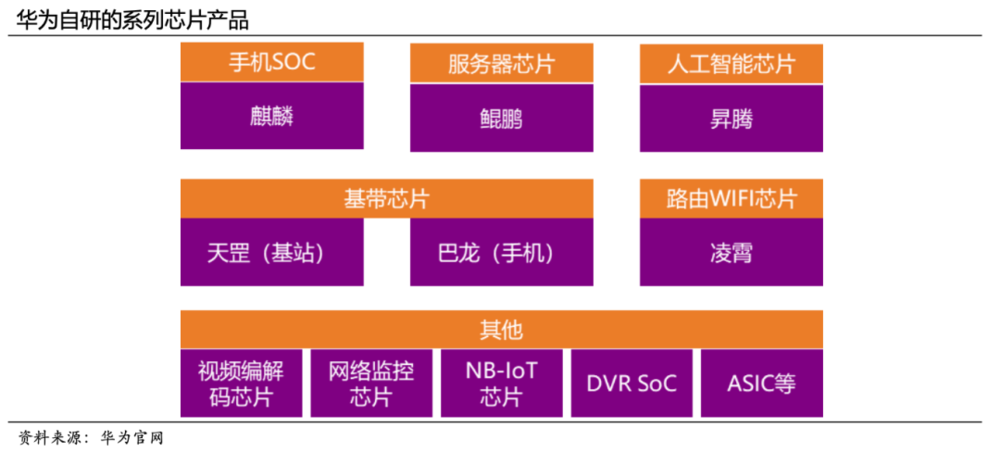

华为购买ARMv8指令集永久授权,研发海思芯片的达芬奇架构,用于高端手机机型。

高通基于ARM指令集授权,自研Scorpion、Krait、Kryo等架构。手机销量与该厂商自研芯片出货量正相关,高通、华为海思、联发科成为安卓手机TOP3芯片厂商。

自研全套芯片成为头部手机厂商的标配战略,苹果自研芯片进军5G,华为海思弥补短板。

截止2018年,苹果公司已经卖出20亿台iOS设备。2020年9月,iPhone活跃人数超过10亿,且年增量位2000-3000万名新用户。

所以,基于ARM架构的A系列芯片将高速增长,ARMpple架构(ARM+Apple)与ARMdroid架构(ARM+Android)正在激烈竞争生态资源,包括用户、开发者、应用市场、新市场(自动驾驶汽车、智能家电、可穿戴设备等)。

目前,苹果A系列计算芯片已经供给全部终端(Mac+移动端),而通信芯片还依赖高通,预计在2023-2025年将用自研5G基带芯片取代高通。

另一方面,荷兰ASML公司于2020年10月宣布大批量(700台)对华售卖DUV深紫外光光刻机,是上一代产品,能够生产10nm以上的芯片,对于最领先的EUV极紫外光光刻机(3~10nm芯片)依然对华禁售。

所以,中科院、华为等中国芯片企业在补足光刻机、EDA设计软件、生产工艺等短板环节,依然需要独自面对挑战破局前行。

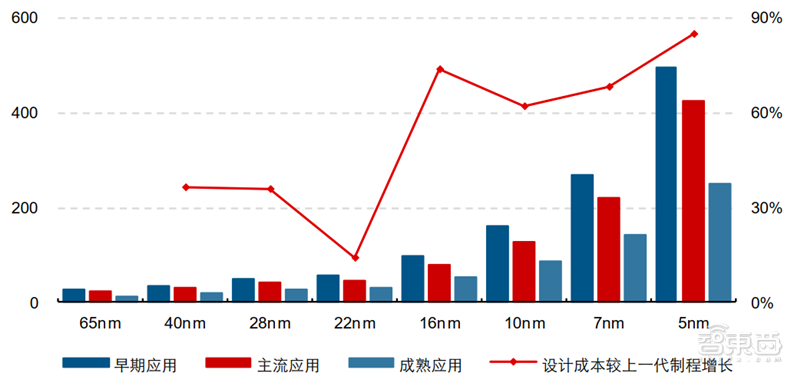

芯片设计成本(单位:百万美元)

ARM通过授权控制物联网生态底层架构,英伟达(Nvidia)从软银手中收购ARM,对全球芯片产业链影响巨大,美国的话语权显著提升,ARM可能成为美国制约(或结盟)欧洲、亚太国家的筹码。

ARM预计2035年,全球将有超过1万亿台智能电子设备互联,传感器、门禁卡、手机、可穿戴设备、智能家电、自动驾驶汽车、工业机械、通信基站、医疗器械、数据中心、云服务器等,芯片、AI驱动的5G物联网将成为每个国家、各行各业的基础设施与“产业生命线”。

ARM通过三大系列芯片满足物联网的特性需求:

Cortex-A系列芯片(A: Application):用于满足消费电子的无线娱乐需求,具有高计算、频交互(视频图像)、厚操作(系统)的特征,包括智能手机、汽车娱乐系统、智能电视等。

Cortex-R系列芯片(R: Real-Time):用于满足实时操作的应用场景,包括汽车动力系统、大容量存储控制器等嵌入式实时应用。

Cortex-M系列(M: Microcontroller):用于满足微控制器领域应用,具有低成本、低功耗的特征,包括人机接口设备、汽车与工业控制系统、智能家电、智能医疗器械等。

ARM通过授权控制全球芯片产业链。商汤智能产业研究院预测,2020年全球ARM授权芯片出货量将超过3400亿颗。

芯片设计属于产业链上游,而ARM为代表的IP授权方处于芯片设计环节的上游,所以ARM即对手机厂商授权控制,又对芯片代工厂授权,以便增强全产业链的控制力。

伴随摩尔定律发展,工艺制程不断下探到5nm、3nm,芯片IP设计成本快速上升,需要更大规模的全球产销量来分摊IP设计研发费用。

4G带来了消费互联网的标准化芯片需求,5G带来了海量产业互联网的定制化芯片需求,进而推升芯片IP使用数量呈几何级数上升,芯片产业链分工进一步细化。

另一方面,ARM虽然长期保持领先地位,但其全球IP市场份额已从50%下降到44%,为中国创新企业留出机会。

数据中心芯片:“全域芯片”控盘

全球芯片厂商进入“超级马太周期”,通过并购展开“全域芯片”竞赛,包括“云-端-车”三类芯片产品。

AMD是移动互联网的芯片领导者,英伟达是桌面电脑(显卡)、人工智能(GPU)的领导者,英特尔是CPU的领导者。三家纷纷通过并购向对方领域“入侵”,“超级马太效应”加速头部芯片厂商的强势扩张:

1. Nvidia(英伟达)公司:2019年,英伟达全资收购Mellanox公司,该公司是InfiniBand与以太网络通信(含虚拟网络)、轻量级人工智能芯片(NPU神经网络芯片、SoC)技术服务商。

2020年,英伟达400亿美元收购ARM的真实目的在于,通过ARM征服未来巨大的智能物联网(AIoT)市场,从笔记本与数据中心市场向自动驾驶与物联网市场发展,至此英伟达补齐了“GPU+NPU+CPU+Soc”的全域芯片家族。

2. AMD(超威)公司:为应对Nvidia+ARM的生态攻势。AMD计划斥资350亿美元收购赛灵思(Xilinx),即从现有的笔记本电脑和服务器(CPU+GPU)、游戏机(Xbox+PlayStation)芯片市场,向5G无线通信、数据中心、汽车航天、工业控制的FPGA/可编程Soc芯片领域拓展。

因为FPGA的半定制特性,非常适合AI深度学习与神经网络运算。从全球云计算中心的AI加速芯片市场来看,英伟达GPU占比86%,AMD GPU和Xilinx UltraScale共占比9%,英特尔Arria10占比4%,谷歌 TPU和亚马逊AWS Inerentia占比1%。

未来的自动驾驶汽车芯片消耗量与发展空间极大,所以目前的收并购案意图在明天。

3. Intel(英特尔)公司:2016年英特尔以167亿美元并购了Altera(全球第二的FPGA公司),2018年以153亿美元收购了Mobileye公司进入高级辅助驾驶汽车芯片市场。

4. 其他终端厂商:苹果、华为则基于ARM自研芯片向智能家居、可穿戴设备(含AR/VR眼镜)、数据中心(类GPU芯片)市场进军,华为在走向IDM芯片企业。

而阿里巴巴旗下的平头哥则基于RISC-V架构自研玄铁系列芯片、无剑SoC、含光800(AI芯片),遵循类似ARM的IP核设计授权模式。

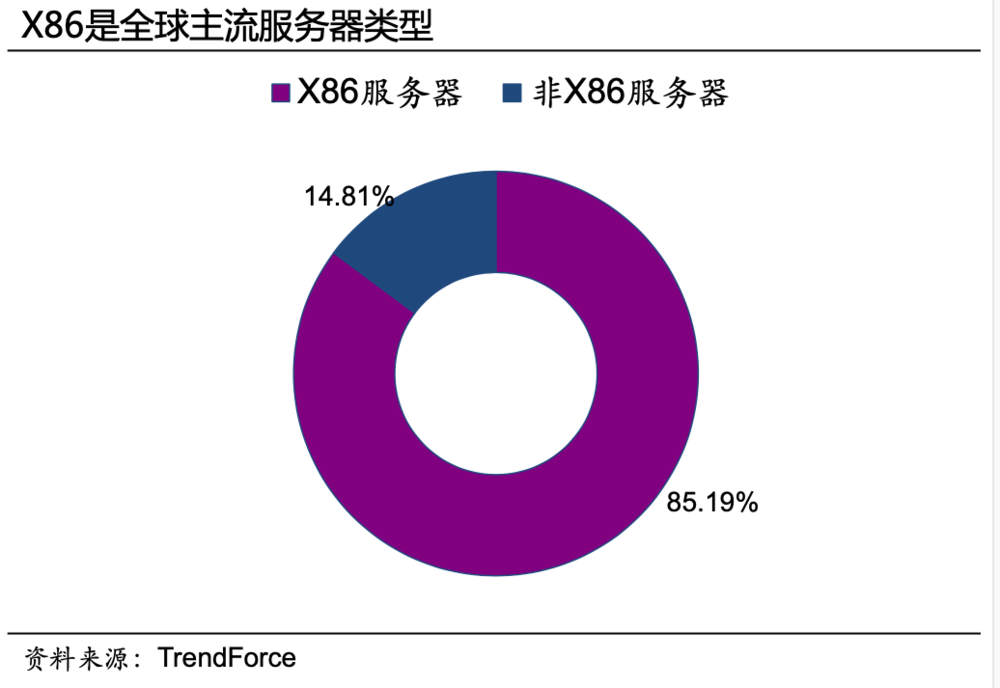

X86芯片仍是全球服务器主流配置

全球芯片市场按照PC/笔记本、数据中心/云计算、手机/物联网/汽车的“三叠浪”依次发展,目前正处于第二浪到第三浪的交汇期。

英伟达(超过3000亿美元)、英特尔(逾2000亿美元)、AMD(约一千亿美元)三大生态圈,皆在抢占数据中心市场份额,并探索自动驾驶芯片蓝海市场。

全球服务器年出货量超过1100万台,行业规模超过700亿美元,英特尔控制下的X86服务器芯片占比全球市场的85%(Intel的X86服务器市场占比98.7%)。

受限于国际科技威胁、成本压力(处理器占服务器成本40%),华为、阿里云等中国云计算厂商纷纷自研ARM 架构、RSIC-V的服务器,这一趋势严重威胁Intel在服务器市场的垄断地位。

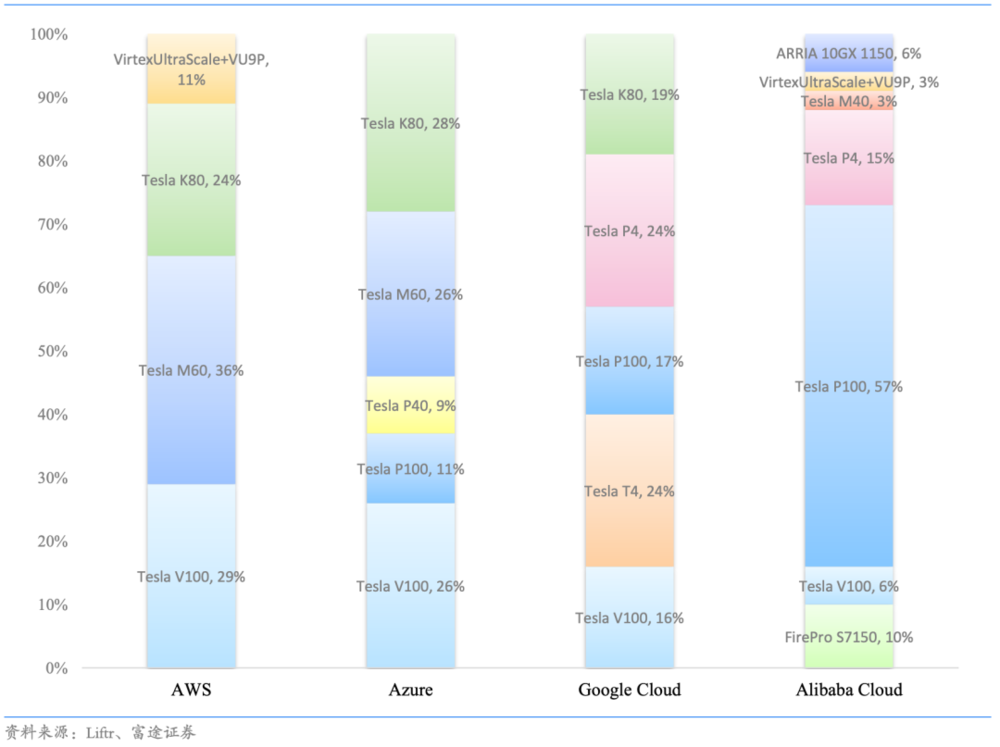

全球四大云计算数据中心采用英伟达 Tesla GPU

AI芯片成为数据中心、超算中心的蓝海市场。

数据中心正处于AI转型过程中,GPU市场呈现英伟达、AMD两强争霸,英伟达占比70%,全球TOP4云计算数据中心(亚马逊AWS、微软Azure、阿里云、谷歌云)都大量采用英伟达Tesla GPU。

根据麦肯锡、Allied Market Research、ABI Research数据分析,在2023年数据中心AI芯片(训练+推理)产业规模将达到140亿美元,英伟达几乎垄断训练市场,并向推理端不断渗透,与ASIC、FPGA竞合。

AI的基础是海量数据处理,而异构计算已经形成性能复杂性与成本开支挑战。

2020年10月,英伟达发布DPU(Data Processing Unit)芯片产品,将最多125块CPU芯片集成在一起(BlueField DPU),并计划在2021年将GPU添加进来(BlueField-2 DPU),而基于DPU+DOCA变成堆栈的程序开发生态,则需要中长期培育,未来三年是留给国产AI芯片企业有限的时间竞赛窗口。

中国芯片路在何方

面对复杂的国际科技竞合局势,中国芯片有三个突围方法:

开放结盟(换生态):

短期来看,学习Intel联合美国整个芯片产业组成“极紫外联盟(EUV LLC)”,中国应与非敏感国家形成新一代芯片研发产业链。比如,借助RCEP自由贸易框架,与日韩等亚太国家产业链融合发展,形成堪比欧盟、北美的亚洲多边研发阵营,投入共摊、利益共享。

跳跃卡位(换战场):

中期来看,智能手机产业已经发展至成熟阶段,而5G时代的智能网联汽车、AR眼镜、智能家居物联网、智能传感器正在兴起,所以瞄准下一代AIoT终端的“算法+芯片”需求进行研发,将获得“弯道超车”的时代红利。

例如,华为出售荣耀、开发全栈智能汽车技术,研发功耗容忍度更高的汽车芯片、智能家居芯片,将芯片竞赛拉至未来战场,是一招“腾笼换鸟”的妙棋,值得更多中国手机企业、新能源汽车企业、人工智能企业借鉴。

研发变轨(换技术):

长期来看,近日台积电宣布2023年试产2nm芯片,并进行1nm工艺研发,硅基芯片离“天花板”越来越近。

选择新材料研发未来芯片将率先开展“终局竞争”,90nm的碳基芯片能达到28nm的硅基芯片水平,能够绕开精密仪器的限制。

2020年10月,中科院上海微系统所推出了国产9英寸石墨烯单晶晶元。另一方面,北大研发团队计划在2~3年内完成90nm碳基CMOS工艺研发,而真正跨越从理论到量产的鸿沟则面对新的挑战。例如,将碳纳米管的半导体纯度提升至6个9,解决芯片设计设备、生产流程管理等工程问题,这一重大升级换道过程可能需要十至数十年的时间。

本文来自微信公众号:底层设计师(ID:Bottom-upDesigner),作者:田丰、郭俊翔、刘骏