扫码打开虎嗅APP

本文来自微信公众号:投资界(ID:pedaily2012),作者:任倩,头图来自:《平凡的荣耀》剧照

2020年已经结束了,回望这一年的募资市场,依然令人唏嘘——

有机构不到3个月完成规模100亿元募集,成为去年为数不多成功设立的百亿级人民币基金;有机构一年内披露旗下多支基金超募,不断缔造募资神话;还有的机构直接把募资路演现场从上海搬到旧金山,一个月跑了美国十几个城市;但是,也有机构穿梭于大半个中国拜访上百家LP无果,甚至有机构干脆关门歇业,另谋出路。

募资背后,也是一部IR悲喜录:深圳一家中小人民币基金的IR负责人王力(化名)告诉投资界,每天眼睁睁看到别的基金募资成功的新闻,“干着急,但没办法”。他所在的机构之前两支基金已经全部投完,但是正在募集的人民币新基金迟迟没有进展。

“其实不仅是我,2020年我们整个投资团队也都在募资,大家从4月份开始几乎每周都出差,主要是找一些国资LP和上市公司。但去年的环境你也知道,人民币母基金自己募资都很困难,政府引导金的钱更不好拿。”王力坦言。

然而,寒冬之下,仍然有诸多基金可以俘获LP“芳心”,甚至超募。正如某创投大佬曾说的那样,“对三分之二的VC来说,他们的第一支基金也将是他们的最后一支基金”,因为最严峻的淘汰赛总从募资开始。

2020 年,哪些VC/PE拿钱最多?

这一年,即便募资难的阴云依然笼罩,但还是有不少基金传来好消息。尤其外币募资市场,可谓火力全开。

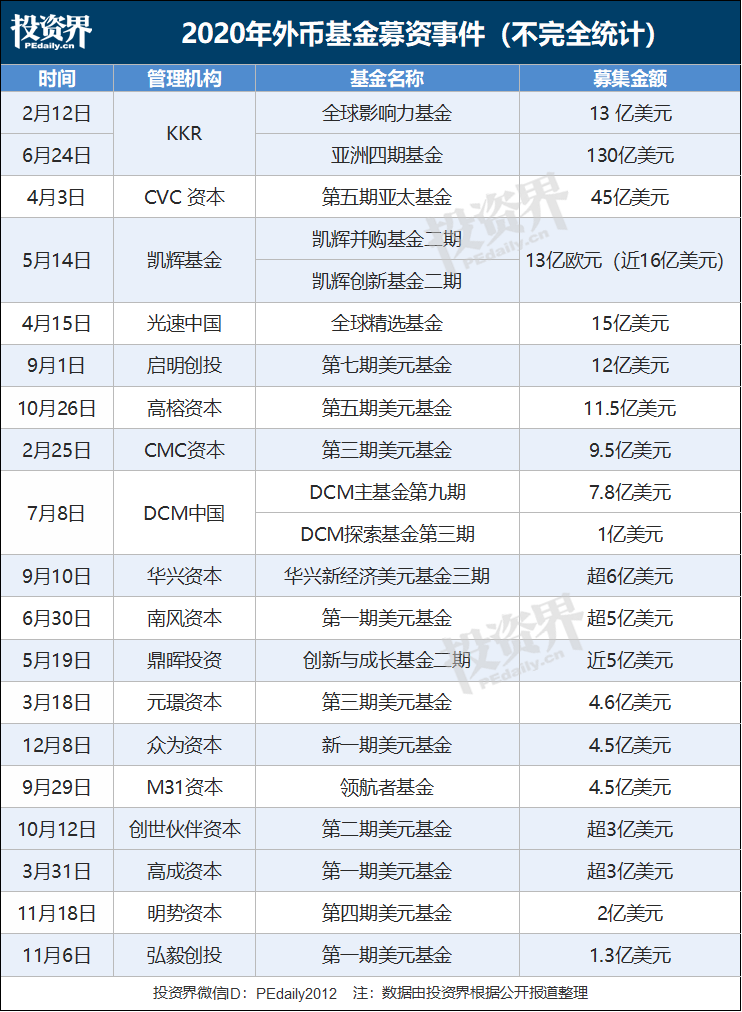

据投资界不完全统计,2020年官宣募集成功的外币基金至少涉及20支,规模超320亿美元(2000亿人民币),多个百亿级新基金诞生,主要以美元基金为主。其中KRR以143亿美元一骑绝尘,CVC资本募到45亿美元,光速中国、启明创投、高榕资本、CMC资本、凯辉基金、DCM中国等不少知名机构都在2020年集结到大量“干火药”。

2020年初,“华尔街并购之王”KKR率先完成13亿美元全球影响力基金募集,之后不断创造募资神话:截至9月,KKR为其亚洲四期基金募资超130亿美元,成为亚洲史上最大一只PE基金。2021一开年,KKR又接连宣布完成39亿美元的亚洲基础设施基金以及规模17亿美元的首个KKR亚洲房地产基金募集。四天官宣两只新基金,规模累计超过360亿人民币,这样的募资节奏和规模令人震惊。

2020年4月,全球私募和投资咨询公司CVC 资本宣布其第五期亚太基金募集 45亿美元,也是超募状态。目前CVC通过亚太地区基金筹集了150亿美元,总管理资本量约为820亿美元。

同样在4月,启明创投以11亿美元的规模完成了第七期美元基金的首次关闭,之后为满足几家LP的流程需求,将最终关账时间调整在9月1日,陆续增加了1亿美元的募资,总募资额达到12亿美元,成为2020年公开披露的最大一笔主要关注中国市场的美元VC基金。

无独有偶。2020年高榕资本宣布新募资超100亿元,其中第五期美元基金用时一个多月完成,规模11.5亿美元与启明创投比肩;凯辉基金完成并购基金二期8亿欧元和创新基金二期5亿欧元的募集,共13亿欧元,而近日凯辉创新基金二期刷新纪录完成6.5亿欧元超募;CMC资本完成三期美元基金总额超9.5亿美元的募资;DCM中国募集8.8亿美元;元璟资本拿下4.6亿美元。

值得一提的是,除了有规模优势的头部机构传来消息,多家新锐基金也顺利完成募资,比如首期募集超5亿美元的南风资本、超3亿美元的高成资本,还有募资4.5亿美元的众为资本、M31资本等。

美元募资“历险记”:争分斗秒,LP被迫远程尽调

2020年初,伴随着全球疫情爆发,一场募资风暴曾席卷美元基金。有人过冬观望,有人逆行疾进,但在这些巨额数字背后,美元基金上演了一幕幕真实而精彩的募资“历险记”。

1月底、2月初,也正是疫情刚刚爆发之时,启明创投启动了募资路演。当时启明创投果断做了一个决定,把美元募资路演的地点直接从上海搬到旧金山。“那是春节假期最后的一、两天,我们通知参加募资路演的合伙人,从各个地方集中到旧金山,在旧金山开完一个会以后,又发散到美国的好几个地方,包括中、东、西部。在那一个月时间里,我们跑了十几个城市。”启明创投创始主管合伙人邝子平告诉投资界。

这场募资审时度势,进展迅速,但有些惊险。美股连续熔断3次,募资环境每天都在发生变化。“这次宏观形势的变化跟以往的经济周期等等相比,最大的不一样就是大家对疫情何时能够结束,结束的时候会是怎样一个终局,心里都是没底的。”邝子平说,“尤其在金融行业,大家最大的担心就是不确定性。”

与此同时,启明创投的LP们内部开投决会,就是顶着巨大的不确定性,决定继续支持启明创投新一期的美元基金。还有几家LP,因为内部的流程,很希望启明创投能够留一个时间窗口,让他们在基金首次关闭后,将投资决策工作完成。因此在9月1日,启明创投才对第七期美元基金做了最终关闭。

凯辉基金募资的时期,正好赶上处于疫情第二风暴眼的欧洲形势不容乐观的当口——作为欧洲LP的重要来源,银行和家族基金均遭受不同程度的影响。这意味着,LP对GP的投资节奏将放缓。

“当时那种情况下,人们更担心自己和家人的安全与健康,而不是推销风投。面对面的交流沟通减少,除了现有业绩表现一直稳定的GP,新的GP拿钱的难度比之前更大。”凯辉基金管理合伙人段兰春坦言,凯辉因为在中欧美等地均有本土团队,海外募资大量工作是由当地团队完成,对中国团队的尽调都是通过线上完成。因为多数LP与凯辉建立了长期信任关系,以及多年在欧洲积累的口碑,整个募资过程还是相对顺利。

凯辉基金曾于2020年5月宣布超额完成旗下创新基金(VC基金)二期目标金额5亿欧元的募集,“本来预计募资5亿欧元,但春节前后有更多LP希望开放份额,所以我们又把时间延长,最终规模在6.5亿欧元。”段兰春说,其中近2/3的出资额来自历史投资人,同时吸引了众多重量级的新投资人加入。

元璟资本在三期美元基金募资过程中,也是幸运与挑战并存。挑战是首次关闭恰好在疫情开端,后续募集进入了疫情期。幸运是首次关闭了80%,在与LP互相信任的基础上,远程尽调或者已有LP做补充尽调都比较顺利。

“美元LP投资中国依然非常活跃。”元璟资本合伙人刘毅然告诉投资界,“我们的LP很少被中美关系或者不允许中国企业上市的噪音影响,许多知名机构的出资额是二期基金的1.5~2倍。其中,大学捐赠基金非常长期,他们用15年、20年的时间段来看,觉得中国仍然是最大的机会,养老金也没有受到影响,所以这点我们没有太大担心。”

但一些变化也在悄然发生,比如风险偏好。刘毅然认为,在对未来不确定的情况下,LP更愿意选择一些合作多年的老GP进行加码,这种策略让他们感到更安全。另外,旅行受限和入境隔离会对境外募资有持续影响,见面和尽调都不方便,新的投资关系不容易建立,要靠过往的积累。

与经历海外魔幻行程的GP相比,更多GP的募资团队因物理距离无法与LP见面而开启了“困难模式”。这就意味着,头部基金因为拥有稳固的LP资源,将会更容易筹集资金,而新的策略基金或者新团队成立的基金将会面临更加严峻的募资挑战。

人民币GP苦苦寻觅:带着S份额与新基金一起上会

相比美元基金,人民币基金的这个寒冬,更要漫长。

投资界在梳理2020年主要人民币基金募资事件发现,包括盈科资本、源码资本、华盖资本等在内的10家机构总募集额近300亿,与美元募资体量大相径庭。并且与美元基金处境相似的是,人民币基金募资分化也在激烈上演。

盈科资本旗下中国核心资产战略配置基金自2020年8月15日启动募集,不到3个月时间完成,基金规模为100亿元,成为为数不多成功设立的百亿级人民币基金。此外,拿到最高人民币募资的是源码资本,其次是华盖资本、高榕资本等。

源码募资团队曾对投资界透露,源码正式启动新基金募集工作是在2019年5月,在经历四五个月的飞速运转后,赶在2019年十一长假之前,20多亿的规模正式落地。投资人十分热情,后续又陆陆续续加进来18亿。华盖资本医疗三期基金也是超额完成30亿元的规模目标,最终金额30.66亿元。

与此同时,祥峰投资、鼎晖投资、国科嘉和、复星锐正资本、磐霖资本、黑蚁资本等成功募集的消息传来,在“整个环境都不算太好”的大背景之下,的确给人民币募资打了一针强心剂。

即便如此,今年整体的人民币募资市场,更多的是一家家投资机构拼凑出的辛酸无奈——有机构穿梭于大半个中国拜访上百家LP屡屡碰壁;有机构整个投资团队都去募资却收效甚微;更有机构转型做FA,或者干脆开始关门歇业,另谋出路……

深圳一家中小人民币基金的IR负责人王力(化名)告诉投资界,每天眼睁睁看到别的基金募资成功的新闻,“干着急,但没办法”。他所在的机构之前两支基金已经全部投完,但是正在募集的人民币新基金迟迟没有进展。

“其实不仅是我,2020年我们整个投资团队也都在募资,大家从4月份开始几乎每周都出差,主要是找一些国资LP和上市公司。但去年的环境你也知道,人民币母基金自己募资都很困难,政府引导金的钱更不好拿。”王力坦言。

过去这一年,社会资本的“热钱”清退,以政府引导基金为主的国资成为LP中的主力军。但在募资端却出现社会资本反而容易募集,政府引导基金难以出资的反常现象。

“政府引导基金因有注册地及返投等要求,GP很难选择,尤其是一些欠发达地区的引导基金更是很难吸引到好的GP将基金落地到当地,还有些引导基金也没有继续出资的计划了。所以出现想拿的引导基金没钱,有钱的引导基金难用的局面。很多母基金自己也在抱怨他们也面临募资难的问题,并且由于是双层,母基金的收益理论上更低,对他们选择GP也是一种考验。” 王力对此颇为无奈。

“2020年还有一个特殊的现象——原来能直接投子基金的机构现在都愿意带着S份额与新基金一起上会,毕竟时间太久了,有些机构有收益要求,有些为了整体DPI高些,总之直接只投新基金的机构越来越谨慎了,S份额在市场上受欢迎的程度在逐年提高。”王力说。

一年募资下来,他感受最深的是,人民币基金GP都在苦苦寻找资金,募资量与投资量均大幅下降,且人民币LP越来越专业化、机构化,“即使是已经募到人民币基金的GP,当初也是费了一番功夫的”。

2021年人民币基金渴求长线资金:“美元LP投中国更积极了”

尽管在2020年有不少大基金落地,但一组数据告诉我们:中国一级市场依然难逃“资本寒冬”的命运。

清科研究中心数据显示,2020年前三季度,中国股权投资市场新募集基金数2382支,同比上升13.6%,有所回暖;但是新募集基金总额7042亿元,同比下降19.2%。尤其是单支基金的平均新增募集规模,同比下降29%。

人民币方面,2018年,被称为“史上最严”的资管新规一经落地,对VC/PE的募资端造成了直接冲击,比如拉高了个人LP的门槛、限定了多种类型资金的入场。整个一级市场蒙上一层迷雾,甚至很多中小投资机构都开始出现全员募资的情况。事实上直到今日,这一阵痛仍未消弭。

不过眼下,尽管国资LP出手越来越紧,但转折也在悄然发生——比如被寄予厚望的险资“活水”出现松动。

11月13日下午,银保监会发布通知,核心内容是取消保险资金财务性股权投资的行业限制,通过“负面清单+正面引导”机制,提升保险资金服务实体经济能力。VC/PE翘首以盼的险资,终于阔步迈入股权投资行业。

毅达资本合伙人卞旭东曾向投资界分析,“险资巨大的可投资体量决定了其不可能完全通过自己培养直投团队来完成投资任务,必然要借助股权投资机构的投资能力,通过合作基金等模式去释放投资额度。所以长远来看,新规对于VC/PE募资也会是利好。”

美元方面,伴随2020年全球股市大开大合,美联储近乎“无限制”地释放流动性,不少一线GP都在募资中发现一个鲜明的信号:美元LP投中国更积极了。

“尽管对目前的情况国际市场有不同的声音,但国际资本对中国市场的投资回报非常看好,对中国经济的发展非常看好,这使得其投资中国头部的美元风险投资基金的积极性始终很高。”邝子平说,美元基金出资群体的诉求,讲究稳定性、可穿越周期。

最严峻的淘汰赛总从募资开始。某创投大佬曾感慨,“对三分之二的VC来说,他们的第一支基金也将是他们的最后一支基金”。这样的一幕,正在真实发生。

本文来自微信公众号:投资界(ID:pedaily2012),作者:任倩