扫码打开虎嗅APP

本文来自微信公众号:财经十一人(ID:caijingEleven),作者:不止十一人,原文标题:《徽酒苏酒缠斗正酣,时代却在向川黔板块招手》,题图来自视觉中国。

先说基本结论:

1.从2016年开始,中国白酒市场回归品质竞争时代,“忽悠式营销”越来越没成功机会。减量竞争下,高端次高端产品挤压中低端产品,“川黔板块”挤压“黄淮板块”,各板块内部竞争加剧。所有公司都必须回归商业本质,认认真真做好产品。

2.安徽白酒,素以渠道见长,但手法比鲁酒更低端,不足为道。在品质竞争时代,品牌力、产品力正在压倒渠道力,这是徽酒式微的核心原因。

3.苏酒是徽酒最大的竞争对手,尤其是区域大佬洋河股份,在徽酒倚重的安徽本埠和“环徽”市场,对徽酒的发展形成了最强大的钳制,双方必有终极一战。一山不容群虎,只有独特定位,才可“小众生存”。

4.从财报看,业界看好的“狼性公司”古井贡酒,盛名之下其实难副。梁金辉能否带着古井贡酒爬上200亿巅峰,不确定因素甚多。

01 一山岂能容六虎

徽酒“大哥”古井贡酒(000596.SZ/200596.SZ),近期频频放大招,令人捉摸不透。

2021年1月8日,古井贡酒公告,拟出资2亿元,收购安徽明光酒业60%股权。

牛年正月初八,其非公开发行股票的申请,又获证监会受理。

按照已公布的发行预案,其拟募资50亿元,上马总投资89.2亿元的“酿酒生产智能化技改项目”,资金缺口自筹。

项目建成后,将形成6.66万吨原酒、灌装13万吨成品酒的新产能,以及28.40万吨的基酒贮存能力。其相关资料称,未来将年营收151亿元、净利润29亿元。

该手笔堪称“再造”。须知,古井贡目前净资产不过97亿元,年销售刚过百亿。

古井贡酒董事长梁金辉,全国人大代表,本身就是大“IP”。此君原是《古井报社》总编,长于造势。此次“两会”,他倡议推进中国白酒文化“申遗”,又引发业界侧目。

和古井贡酒遥相呼应的,是四川盆地的“浓香鼻祖”泸州老窖(000568.SZ)。

2017年,泸州老窖曾募资30亿元,分两期建设总投资74亿元的酿酒技改项目,可年产优质基酒、麯药各10万吨,增加30万吨基酒贮存能力。2020年,该项目投资被追加至88.8亿元,一副紧咬川酒“大哥”五粮液(000858.SZ)的劲头。

这20年,川酒、黔酒东进南下,到处攻城掠地,对鄂豫皖苏鲁五省的白酒企业,造成巨大压力。

目前,川酒产量已经占到全国近一半;黔酒茅台股份(600519.SH),产量不大,但其利润、市值,其他18家白酒上市公司打捆也赶不上。

除了“川黔板块”自身的努力,自然条件也是砝码。西南地区群山环列、云雾缭绕、菌群独特,诸多河谷、盆地,本身就像一个个超大的优质白酒发酵池。同样的配方、工艺,换个地方,就出不来那种香味。

“黄淮板块”,虽擅于渠道营销,但在品质品牌取胜的今天,各种萎靡。

即便“全国三甲”的苏酒龙头洋河股份(002304.SZ),近两年的业绩、股价,也多少有些黯然。

因此,古井贡酒的各种逆袭,自然饱受关注。

大规模基建投资,不断并购主业资产,这是一个公司处于高速扩张期的典型特征。

一时间,业界竟有了“苏酒不行了”、“古井贡酒要当黄淮老大”的私议。

资本市场更关心的,是50亿元募资的回报率和风险,以及古井贡酒此举的商业逻辑。

《财经》曾向古井贡酒去函请教,但一直未获回复。

发布于2020年2月的该项目可行性研究报告,在《项目建设必要性》一章中称,这是“推动公司双品牌双百亿战略目标落地的需要”。

巧合的是,2020年3月,安徽省政府多部门联合发布了《促进安徽白酒产业高质量发展的若干意见》,提出要在2025年,安徽白酒企业要实现营收500亿元,培育年营收超200亿元的企业1家,超过百亿元的企业2家。

古井贡酒、口子窖(603589.SH)和迎驾贡酒(603198.SH),正是公认的徽酒“一超两强”。

而徽酒“四朵金花”的金种子酒(600199.SH),2012年始,业绩一路下行,已成弱三线品牌。

古井贡酒若想实现年营收200亿元,等于五年体量增加一倍,达到或超过今天的洋河股份;而口子窖和迎驾贡酒,则要达到、超越今天的古井贡酒。

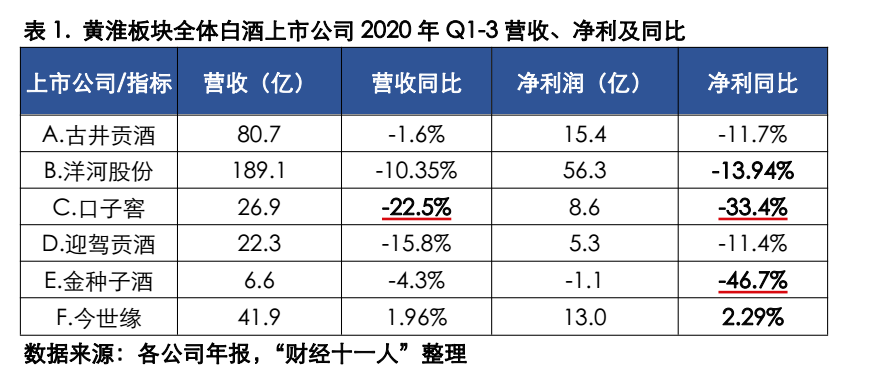

表1是“黄淮板块”全体上市公司的2020年前三季度业绩。苏酒“今世缘”(603369.SH),在疫情下,实现了营收、净利双增;而洋河股份和徽酒四公司,则营收、净利“双杀”。

但很明显,洋河股份一枝独大,营收额、净利润,均超过其他5家公司的总和。

而在徽酒内部,口子窖和迎驾贡酒的净利润加起来,也赶不上古井贡酒。

徽酒四公司,主要市场全部集中在安徽本埠,内斗严重;每年250亿元的本省市场,还拥挤着沙河、双轮、皖酒、宣酒、文王等100多家白酒公司,内卷严重。

洋河股份对安徽市场更是虎视眈眈。

“黄淮板块”内部,浓香白酒企业云集,苏酒主打绵柔、清雅口感,和主打淡雅、柔和的徽酒相仿。洋河股份是业内“销售专家”,产品线宽泛,产能全国第一,且始终把黄淮区域作为粮仓。

在徽酒倚重的本埠和“环徽”,洋河股份对其形成了比川酒更可怕的钳制。数年前,洋河股份、古井贡酒渠道互掐的新闻不绝于耳(见下图)。

正如《财经》在《白酒季军争夺战》一文中判断的,差异化竞争下,泸州老窖第一敌人是五粮液;而洋河股份,则是徽酒第一杀手。

业界比较认同的判断是:若目前白酒公司仍无法做到年销10亿元,未来将岌岌可危;“省酒龙头”若无法做到年销50亿元,就无法稳固地盘,随时出局。除非其口感等定位极其独特,才可“小众生存”。

黄淮海,正硝烟弥漫。未来五年,暂处劣势的徽酒,能有机会胜出吗?

02 深度体检苏徽六酒企

比赛,要看身体素质。我们不妨把“黄淮板块”所有白酒上市公司做个体检。

话题起于古井贡酒募资,那就先从融资、分红看起。

从表2可知,徽酒板块分化严重。古井贡酒两次募资了14.3亿元,上市25年,分红融资比竟未超越上市才6年的口子窖、迎驾贡酒,“业绩一般+铁公鸡”;

金种子酒,确实是金属种子,没有发芽希望;

今世缘,则中规中矩;只有洋河股份,堪称“业绩牛人+散财童子”。

但过去不代表未来。不对徽酒、苏酒做出详细分析,就无法看清现状,预测趋势。

这六家公司,有五家是大麯浓香型白酒生产工艺;唯口子窖自称“兼香型”。

兼香是浓香型(特征是中高温麯、泥窖发酵)的变种,主要在制麯发酵时,增加了高温麯比例,使其香味浓中带酱。差异化竞争思路值得肯定。

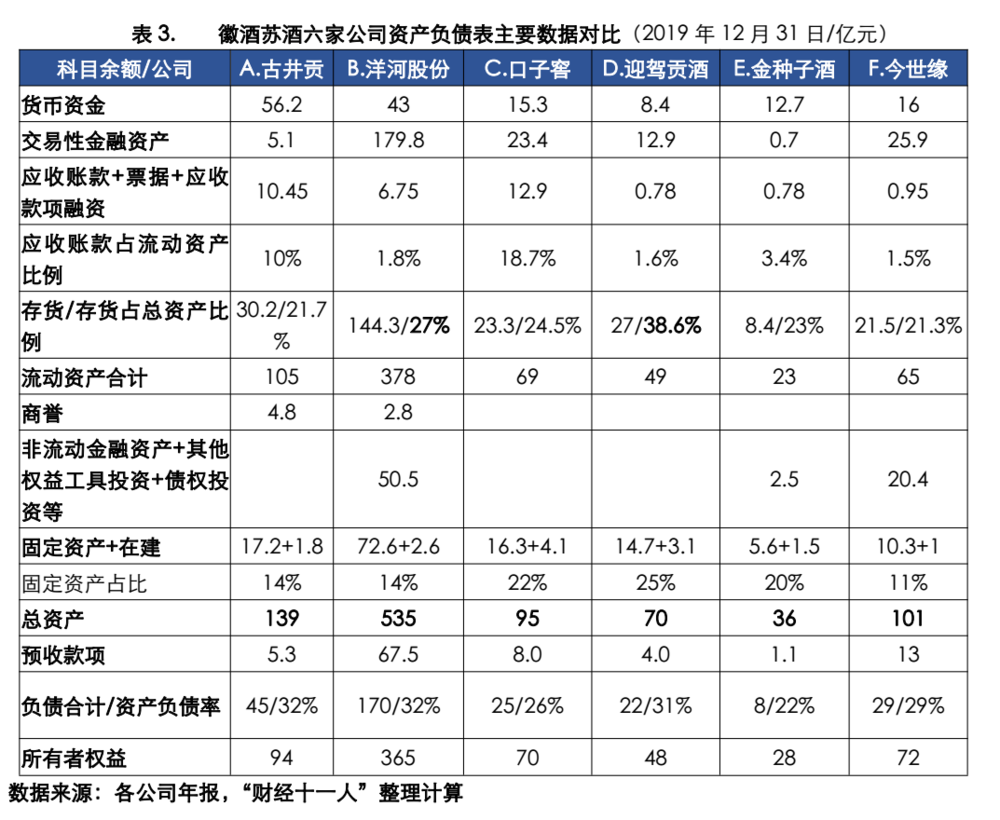

表格3,是各公司资产负债表上的一些关键数据。

观察表3,可得出一些结论。

结论一.这六家上市公司,肥瘦不均,但都“不差钱”。不过,“强者恒强”的格局非常明显。

论资金实力,洋河股份无愧“黄淮板块”的老大。除有43亿元的现金资产外,还有230.3亿元的长短期理财。

洋河股份的资产体量,比其余五家公司的总盘子加起来,还超出94亿元。其他五家公司,在“黄淮板块”遭遇如此强手,可谓“天生命苦”。

今世缘,总资产体量不如古井贡酒,但也超过百亿,仅比古井贡酒少37亿元。今世缘能拿出46.3亿元做长短期理财,也是“土豪”;

即便销售不断萎缩、走了8年下坡路的金种子酒,其账上也趴有近13亿元现金,及3.2亿元的长短期理财。

反观古井贡酒,体量作为黄淮板块的老二,却仅有5.1亿元的长短期理财,这让其显得特立独行。

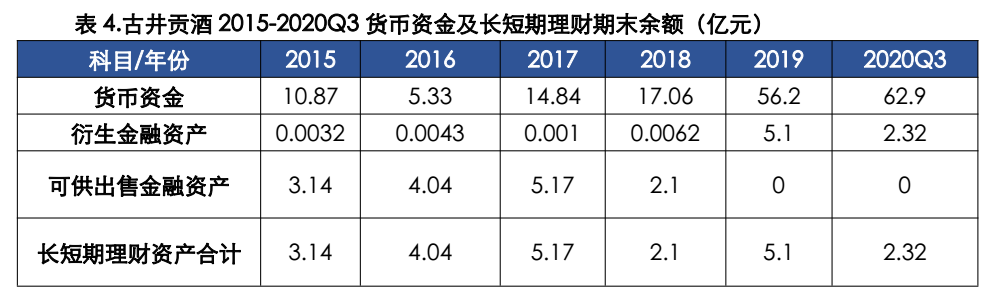

但资产负债表是静态指标,2019年年末这个节点,未必科学。《财经》统计了古井贡酒2015-2020Q3的货币资金和理财的期末余额,见表4。

看得出来,古井贡酒这近6年的金融理财资产,从未超过5.1亿元。其更喜欢持有现金的特点,非常明显。

相对白酒主业,理财产品收益率偏低,但高过银行活期存款,貌似古井贡酒不擅理财。

生产企业不会理财或拥有大量金融理财资产,必然意味着总资产周转率偏低。但从表5可以看出,古井贡酒却拥有最高的总资产周转率。这也可以解释为,其将多数资产投入了白酒主业。

金种子酒因为多年营收欠佳,总资产周转率垫底。其他四个公司,指标差别不大。

轻资产、高毛利、现金流强大,存货不变质、不贬值,主要固定资产的发酵池不折旧反而年年升值,这种独特赛道,让浓香白酒公司很难退出。即便退出,其酿酒资产也是“香饽饽”。

金种子酒,有着四万吨成品酒产能,产能利用率目前仅15%,但仍顽强地活着,且在2018年进行了一轮定增,又募得6亿多元。

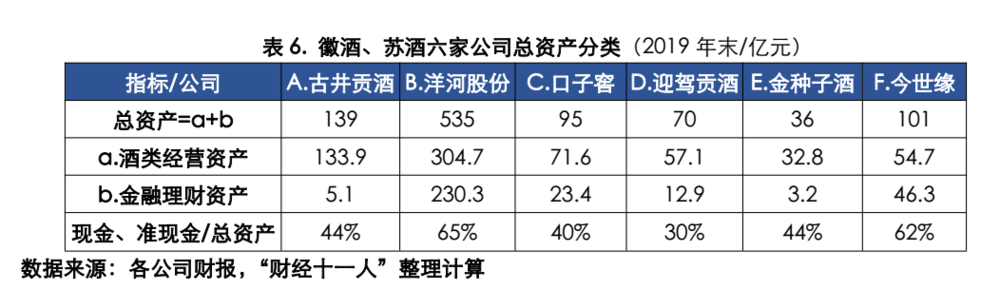

大量“不务正业”的长短期理财,把白酒公司的资产负债表严重扭曲。

为了公允,可把白酒公司的资产,分成“酒类经营资产”和“金融理财资产”。后者,即俗称的“准现金”,见表6。

计算发现,苏酒两公司的现金、准现金资产,占总资产中的比例,远远高于徽酒。

强大的自有资金蓄水池,对经营中削峰填谷、应对突发,平抑风险作用巨大。可以定论:苏酒总体经济实力超过徽酒,更有耐力抵抗行业“黑天鹅”。

尤其是洋河股份,其资产体量是古井贡酒的近4倍。古井贡酒未来5年如何怼洋河股份,无法想象。

结论二.从应收款项分析,口子窖和古井贡酒的销售额含金量不高,疑用赊销刺激销量;基酒的资产占比分析表明,主打“年份原浆”的古井贡酒,贮存“原浆”比例最低。

口子窖和古井贡酒的应收账款(含应收票据、应收账款融资)余额,均超过10亿元。

口子窖的12.9亿元应收款,占到了流动资产的18%;而古井贡为10%,比其他四家公司高出非常多。

财报中的流动资产,包含了高额短期理财产品,这大幅扭曲了真相。经过重新换算,我们得出了新数字,见表7。

口子窖的应收/流资比,陡然升到了28%。在任何行业,这个数字都值得警惕。

这表明,口子窖比其他同行销售激进,发生了大量赊销,这为坏账高发埋下隐患。

其他几家公司的应收款,比例均很小,几可忽略不计。

从表3的存货/总资产比值看,洋河股份、迎驾贡酒和今世缘,库存高企,貌似销售不畅,发生了产品积压。

若是计算存货/酒类经营资产的比值,洋河股份、迎驾贡酒和今世缘的指标,更是令人惊悚,见表8。

但是,翻看六家公司的财报注释部分,发现另有洞天:他们的存货,70-90%是贮存后老熟生香、随年份不断升值的基酒,也就是业内俗称的“原浆”。

以年份基酒为主的存货价值越大,说明这些白酒公司资产含金量越高。

号称主打“年份原浆”的古井贡酒,其基酒的绝对价值,为22.9亿元。而销量、体量远远小于其的迎驾贡酒,其基酒绝对价值超过了古井贡酒;口子窖的基酒绝对价值,也只距离古井贡酒一步之遥。

今世缘的基酒价值,则是金种子酒的两倍之多。

而计算基酒价值在酒类经营资产中的占比,洋河股份和迎驾贡酒均高达41%;而古井贡酒,却排在了最后,仅为17%。

从2008年开始,古井贡酒推出主力产品“年份原浆”,从不足百元的献礼版,到古5、古7、古8、古16、古20,再到价格千元以上的古26,一路“古”来,占据了古井贡酒大部分产品线。但谁也无法知晓,其瓶内到底藏有多少“年份”,又有多少“原浆”。

品牌力、产品力、渠道力,是支撑白酒公司占领市场的三大因素,但品牌力的重要性,日益压倒渠道力。而支撑品牌的最核心因素,就是产品力,即“质量才是王道”。

说破天,白酒也是消费品,消费者口碑最终决定一切。品牌力弱小的公司,必须先依靠产品力补足短板。年份基酒的存量,和白酒企业的产品力最为息息相关。

仅此,长线看好洋河股份和迎驾贡酒。

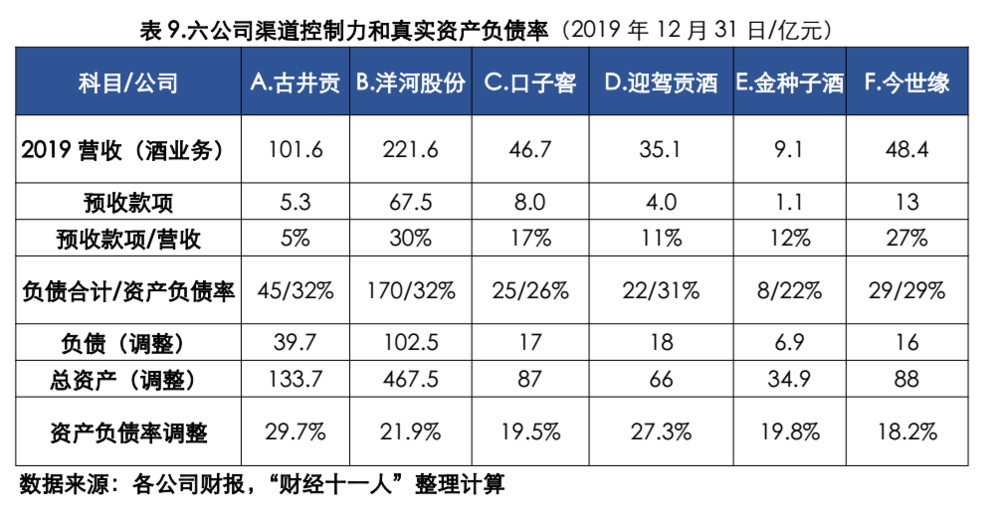

结论三.古井贡酒的实际资产负债率最高,迎驾贡酒次之。从预收款项的占比观察,苏酒完胜徽酒,擅长渠道作战的徽酒,盛名之下其实难副;尤其是“深度营销高手”的古井贡酒,对渠道的控制力反而最弱。

白酒生产企业,均对下游代理商收取“预收款项”,也叫合同负债。因有强大的现金流,又可无偿占用下游资金,白酒企业罕见有息负债,财务费用多为负数。

预收款项,大概率会全部转为未来的营业收入,这和房地产公司的预收房款道理相同。故计算白酒公司的资产负债率,也应对负债总额进行消减。

表9中可以看出,若不剔除预收款项,六大公司的资产负债率,均在30%左右徘徊。

但若剔除了“预收款项”,多数白酒公司的资产负债率高低立现:多数公司负债率在20%左右;而古井贡酒和迎驾贡酒接近30%,古井贡酒位居榜首。

公允讲,即便30%的资产负债率,相对于其他行业,也是股东权益资金使用效率过低的体现。对债权人而言,白酒公司不愿借钱,这是好事;但从股东角度讲,白酒企业保守有余,进攻不足,其资产结构存在很大的改进空间。

预收款项和营收的比值,是考量白酒公司渠道力的重要参数。从此项数字看,洋河股份30%和今世缘27%的比例,完胜所有徽酒。

采取大商制的口子窖,其预收款项占营收的比例,位居徽酒榜首,为17%;

素以渠道见长,号称“狼性公司”、“深耕渠道高手”的古井贡,却落在了尾部。

业界素有“西不入川、东不入皖”的江湖传言,形容徽酒的渠道操控力,但又何以为凭?

这前半句,是指川酒均以酒质、品牌取胜,本埠牢固并征伐全国,别人难以觊觎。

后半句则含义复杂。其中一层意思,是指安徽白酒企业过多过滥,低端竞争残酷。

横跨江淮钱塘三大流域、文化多元、人送绰号“散装省”的安徽,白酒产业是个奇葩。大大小小、知名不知名的规模以上白酒厂,至今还有100多家,占全国1/10强。

长期借助夸大其词的广告发酵,以“年份”、“陈酿”等为噱头,辅以强大“盘中盘”模式,到处买断酒店、商超,大搞瓶盖返现、开箱开盒抽奖,甚至直接赠人民币、美元等,进行水泼不进的渠道封锁,这也是徽酒的一大特色。

去过安徽出差的旅客,多会被当地酒店夸张的地产白酒陈列墙、商超硕大的白酒堆头、零售店的白酒品牌门楣、鳞次栉比的高炮白酒广告惊呆。

国内许多地方政府的工商经检执法者,则对徽酒印象深刻;这些“徽式渠道高招”,许多游走在商业贿赂和不正当竞争的边缘。

这比当年鲁酒只玩广告、不抓质量更过分,而昔日“标王”秦池的“大败局”,已被作家吴晓波写进了畅销书。

“互害”式的渠道封锁,边际效应不断递减,销售费用吞噬利润,企业负担沉重,导致徽酒普遍缺乏积累,少有巨头,或巨头昙花一现。

最后,徽酒诸多企业不得不经常召开“反不正当竞争联席会议”,成为行业笑柄。实力雄厚的洋河股份则顺势撕开安徽市场,率先打破“东不入皖”的神话。

结论四.在徽酒中,古井贡酒的固定资产占比过低,处于末位;其基酒真实产能和产能利用率,成为行业哑谜。但是,江湖传闻的古井贡酒大量外购食用酒精勾兑白酒之事,应是“过去式”。

白酒公司是轻资产公司,但占比不大的固定资产却至关重要。它们以制麯、酿酒、基酒贮存、勾调、灌装的厂房车间、设备设施为主,基本大同小异。尤其是浓香型白酒企业,是否拥有大批高龄泥窖发酵池,是决定是产能和基酒品质的核心因素。

浓香型白酒,想把产品线推向高端,就必须拥有巨大的基酒产能。这是因为,酱香酒和清香酒,其基酒优品率,可高达90%以上;而浓香型的高端基酒,只有15-20%。

五粮液,拥有浓香基酒产能17万吨,而高端“普五”只有3万吨产量,其余均是质量一般的系列酒。

洋河股份2009年上市后,投入数十亿元,连续进行了3年的大规模基建,目前拥有浓香基酒产能18万吨,这为其高端品“梦之蓝9”、“手工班”的未来放量,提供了强大保障。

口子窖、迎驾贡酒、金种子酒和今世缘,其基酒产能或成品酒产能(可按酒精含量换算基酒产能),都明明白白写在了每年的财报里。

尤其是今世缘,将其产品按照价格分成了7大类,销售也分成7个区域,每种产品、每个区域的销量,一目了然。

财报质量是上市公司人品的体现。各种数据清清爽爽、一目了然的公司,大概率是优等生。

《财经》在巨潮网上,查阅了古井贡酒2005-2019年的所有财报,发现其从来没有披露过历年的基酒产能。

换言之,外界无法知悉其产能利用率,也就无法得知其大规模上马基建项目的必要性。

唯一可供参考的数据,是网络媒体《酒业家》在古井贡酒2016年股东大会上获悉,其“原酒生产可以达到10万吨,灌装能力30万吨”。

从2011年开始,古井贡酒才开始公布每年成品酒的生产量、销售量和库存量,见表10。

上表可以看出,截至2019年,古井贡酒的成品酒产量和销售量,均在9万吨左右。

10万吨的基酒产能,满负荷生产,每年可勾调15万吨左右的成品白酒。若《酒业家》报道属实,古井贡酒的基酒和灌装产能利用率,均严重闲置。

虽说产能规划应该提前布局,但在目前,暂时看不出古井贡大搞基建的迫切性。

因信息严重不对称,《财经》无从得知梁金辉的真实想法,只能推断 “双百亿”目标也许是古井贡扩产的最大理由。

固定资产另有一个衡量维度,即固定资产对总资产的占比。

同样考虑金融资产对财报的扭曲,我们对六公司的固定资产占比进行了两种计算。

表11显示,在换算前,今世缘的固定资产比例最低,仅占总资产的11%;古井贡酒和洋河股份等值,均为14%,而其他三者,均在20%以上。

换算后的结果,却是古井贡酒又居末位,而且和所有同行差距巨大。

事情有两种可能:要么是古井贡酒的固定资产利用效率惊人;要么是外采基酒或食用酒精。

数年前,古井贡酒被爆向关联企业安徽瑞福祥食品公司每年采购数千万元的食用酒精,曾名噪一时。

事实上,二三十元的低价光瓶酒,基本是“三精一水”的“新型白酒”,这是常识。上述几家名牌巨头的低端产品,也未能免俗。

新型白酒亦有国家标准,不算违法。只是其缺乏纯粮固态发酵独有的香味物质,也缺乏传统工艺的独特内涵,上不得台面。

这是基本规律:白酒公司产品结构越低端,使用食用酒精会越多、耗费粮食会越少。

目前,浓香白酒公司提高优质基酒比例的几个办法,比如增加发酵力差、生香力强的高温麯(用于酱香酒)发酵;延长发酵时间和使用双轮池工艺等等。

这些措施,都会减少出酒率,增加粮耗,增加直接材料成本。

所谓直接材料,主指粮食。

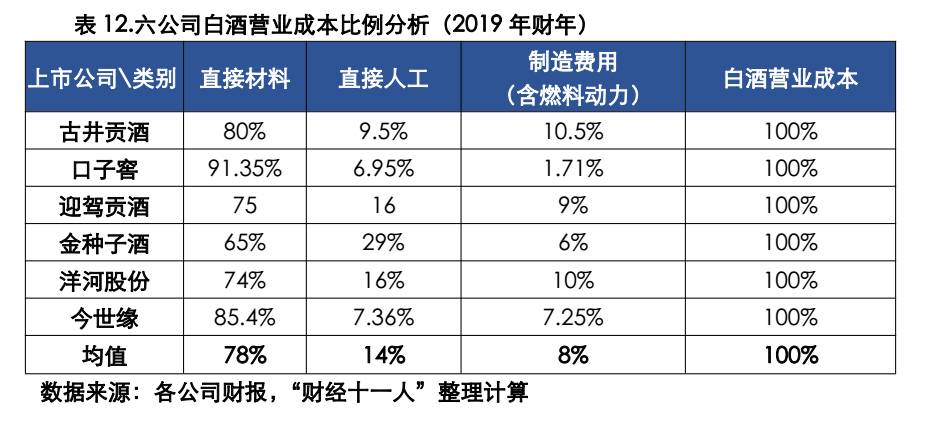

想知道谁的浓香白酒“货真价实”,分析一下财报里酿酒营业成本的各部分占比即可。

从表12可以看出,金种子酒的直接材料占比最低,这吻合其低端为主的产品线。从2012年开始,其销售年年走低,正是核心原因;

迎驾贡酒,和洋河股份的结构基本相似,可看做是一个行业的平均值。但洋河股份的人工费高于迎驾贡酒。这也不难理解,洋河地处经济发达的江苏,而迎驾贡酒位于经济落后的大别山区,工费不可同比;

市场上,今世缘的中高端产品比例,大过洋河股份。比较直接材料比例,也证明了这个现实。近两年,今世缘的中高端产品“国缘”,在江苏放量很快,对洋河股份的“天之蓝”、“梦之蓝”形成强大压力。

在安徽市场上,口子窖的“年份窖藏”系列,定位中高端,产品线整体高于古井贡。其声称使用高温麯、“浓中带酱”,粮耗高说明其并未说谎。

但是,口子窖制造费用低到不正常,怀疑统计有误。

财报显示,近五年来,古井贡酒多次向关联企业瑞福祥公司采购材料,但数量每年不过数十万、百八十万,几可忽略不计。

古井贡酒的各种营业成本指标,均在正常范围。外人猜测的“仍大量使用食用酒精勾兑”,应是“过去式”。

古井贡酒的“年份原浆”,猫腻不在“原浆”,而在“年份”;一如口子窖的“年份窖藏”,也是窖5、窖6、窖10、窖20、窖30,一路窖去,令人莫测高深。

徽酒套路确实多,这难道是“路径依赖”?

03 古井贡的软肋

上述几个结论,全面不利于徽酒,尤其是徽酒老大古井贡。

但资产负债表,比较静态。徽酒“一超两强”未来能否胜出,还需要看六个选手的连续表现。

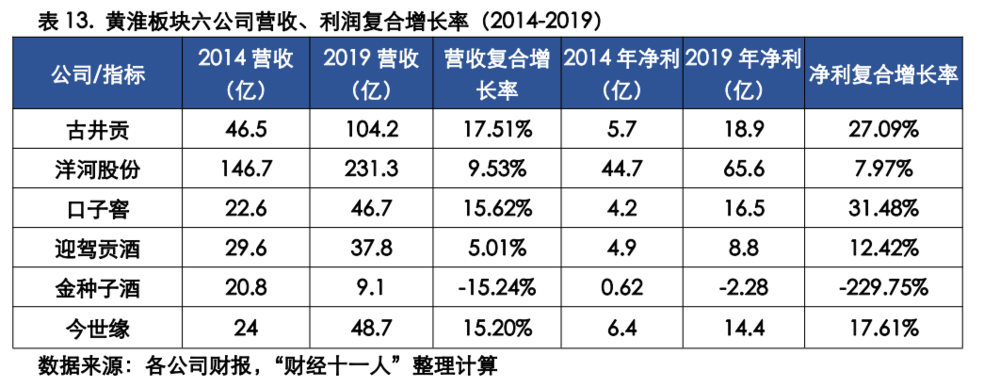

从表13的营收、利润的复合增长率可知,过去五年,古井贡酒、口子窖的表现非常突出;

洋河股份因为体量巨大,“民酒”定位拖累了其产品升级速度,确实慢了下来。

今世缘的表现比较中性,但发展速度超过了迎驾贡酒。

而金种子酒,业绩实在不堪入目。

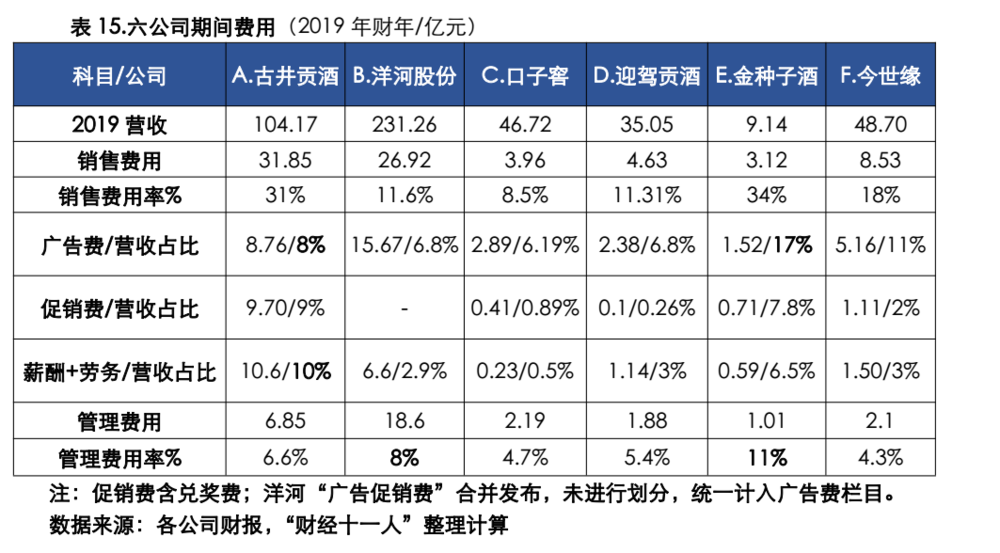

表14显示,古井贡的销售毛利率高达75.4%,排在首位;但销售净利率仅为17.1%,倒数第二,这表明古井贡费用控制不力。

表15显示,金种子酒销售费用率高达34%。大概率是,该公司销售下滑严重,而费用过于刚性所致;

古井贡酒的销售费用率,高达31%以上,这是一个任何行业都罕见的数字。

古井贡酒的销售费用结构显示,其近32亿元的销售费用,几乎均匀分布在广告费、促销费、人工成本三大项上。后两者,均与渠道密切相关。

这表明古井贡虽重视长期打造品牌的广告投入,但目前重点仍是渠道深耕。10.6亿元的销售人工费用,说明古井贡酒“地推队伍”的极其庞大,典型的人海战术。

洋河股份尽管也深耕渠道,但销售费用率只是古井贡酒的1/3。

这表明,洋河股份的品牌价值已远大于古井贡酒,销售主要依靠品牌拉动,而非渠道推动,而徽酒大哥正在陷入“不推不销”的低端辛苦陷阱。

古井贡酒的ROE高达20%以上,算是出色,但相比的洋河和口子窖仍相形见绌。

用杜邦分析推断,古井贡酒使用了最高的资产周转率和最高的资产负债率,抵消了销售净利率较低的负面影响。

结合表14、表15看,古井贡酒的管理费用率中规中矩,而资产周转率表现出色,这证明以梁金辉为首的高管层较为勤勉尽责。

04 品质竞争时代的做酒真谛

中国白酒行业,正在彻底回归“品质竞争时代”。

去年疫情下,“川黔板块”的贵州茅台、五粮液和泸州老窖,抗压能力惊人,2020年业绩预告靓丽。正是这高端白酒的三巨头,引领了此轮白酒消费大升级。

高端、次高端白酒挤压中低端白酒,这是中国白酒行业的新趋势。

剧变始于2016。是年,中国白酒销量1300万吨,臻于巅峰。此后,行业销售收入节节攀升,但总销量、总产量急速跳水。

这是一场颠覆性的行业重构:高端、次高端白酒不断涨价、扩容,低端市场剧烈萎缩。

2016-2019年间,中国规模以上白酒企业,从1578家萎缩到1176家,数量减少四分之一;销量则腰斩至750万吨,规模倒退回20年前的1996年。

1996年,本文主人公之一的古井贡酒,还正在踌躇满志的原董事长王效金带领下,成功运作B股、A股同年上市。

如果把观察时段拉长到1996-2019年,这轮白酒大调整,清晰表现为“川黔板块”对“黄淮板块”的颠覆性压制。

1996年,秦池卫冕“央视标王”,铸就鲁酒最后辉煌。是年,山东年产白酒131万吨,全国夺冠,盖过四川的111万吨。

2019年,川酒产量366万吨,稳坐冠军,全国半壁江山得手。而鲁酒则缩至40万吨,退出全国前五。目前最大的鲁酒酒企,年销售额不过10亿元,泯然众人矣。

减量竞争下,高端、次高端白酒为什么加速扩容?这是因为所有人都认可“少喝酒、喝好酒”的理念。而这正是鲁酒的软肋,也是徽酒,以及整个“黄淮板块”的软肋。

而且,移动互联网时代,信息不对称的鸿沟会被瞬间填平,企业不要再指望可以像过去那样,频繁对消费者割韭菜收智商税。

譬如古井贡酒的拳头产品“年份原浆”,公开声称“离不开千年秘笈、优质原料、传统工艺、现代科技等八大法宝”,这在许多业内人士看来就是笑话。

譬如千年秘笈,是指曹操献给汉献帝的“九酝酒法”。问题是,古代都是黄酒,和目前的高度蒸馏酒、浓香白酒没有关系。众所周知,“制麯之父”郭怀玉在1324年发明了甘醇曲,才开创了大麯浓香型白酒的酿造史。

古井贡酒的另一招牌,是原浆产品使用“无极之水”,即北魏古井的井水。事实上,淮河流域,是中国地表水和浅层地下水污染最严重的区域。古井贡、口子窖和金种子,只能使用不可再生的深层地下水。古井贡厂区的多口水井,已经深达600米。

而古井贡酒所在的亳州,今年因为地下水位下降过快,已经引起水利部的重点关注。

再比如古井贡酒的另一法宝“明代窖池”。宣布拥有明代窖池的酒企越来越多,口子窖甚至宣布拥有“元代窖池”,但这和产品品质无关,因为古窖池必须几百年连续生产才有其独特价值,否则菌群全部退化死亡,只能当做文物瞻仰。

公开资料显示,古井酒厂的前身是“公兴糟坊”,建国前“只有一口锅甑,七条发酵池,一盘石磨,12间茅草屋”。黄淮地区,明清近代战乱频仍,没有几百年持续发展的企业。

王效金时代,古井贡酒就在央视上广告:“千年秘方,传统工艺,纯粮酿造,醇净益寿,适量饮用,有益健康”,引发不少争议。

依照《财经》掌握的各种信息,所谓“年份原浆”,是个营销概念;其口感之所以和过去的古井贡酒不同,是因为学习了五粮液的配方,改过去的“大麦豌豆制麯、高粱发酵”,为“小麦制麯、五粮发酵”,仅此而已。

业内的行话是,“高粱香、玉米甜、大米净、糯米绵、小麦躁”。相比单纯的高粱酒,多粮酒口感更加饱满醇厚。在以消费者导向取代专家导向的今天,“黄淮板块”的白酒企业,几乎都以川为师,“小麦制麯、多粮发酵”非常普遍,绝非古井贡酒的独活。

“诚实做人,认真做酒”,普普通通八个字,却是减量竞争时代的圭臬。

徽酒中,产品差异化竞争和定位上,口子窖和迎驾贡酒走得更快更远。

中国白酒标准化委员会的兼香型分标委,就设在口子窖。一流企业定标准,陕西西风酒、酒鬼酒(000799.SZ)的独创香型做法,口子窖顺手拈来,但能否做大,有待观察。

因底蕴无法比拼古井贡酒、口子窖,迎驾贡酒的高管,早年只好编造了汉武大帝在当地品酒的故事。

2015年上市后,迎驾贡酒在定位中高端、次高端的“生态洞藏”产品上撒下重金,不再突出虚无的“迎驾”,而是剑走偏锋,大打生态酿酒牌。

大别山深处的佛子岭水库附近,有着优质的山泉水,和能进行基酒恒温恒湿贮存的大型喀斯特溶洞。“生态剐水”酿酒、天然洞穴洞藏,迎驾贡酒这样的宣传,令其它徽酒公司如坐针毡。

无可否认,古井贡酒也是一家质地不错、非常进取的公司。但要在五年内达到200亿,难度不小。要超越洋河,目前看起来没什么可能。

相比而言,口子窖、迎驾贡酒和苏酒的今世缘,小而美,体制机制灵活,更加值得看多。