扫码打开虎嗅APP

虎嗅机动资讯组作品

作者 | 黄青春

题图 | 视觉中国

昨晚(3月23日),一起财报误读事件让快手出尽了“风头”。

3月23日盘后,快手公布2020年第四季度及全年业绩,这也是快手在港上市以来公布的第一份财报。

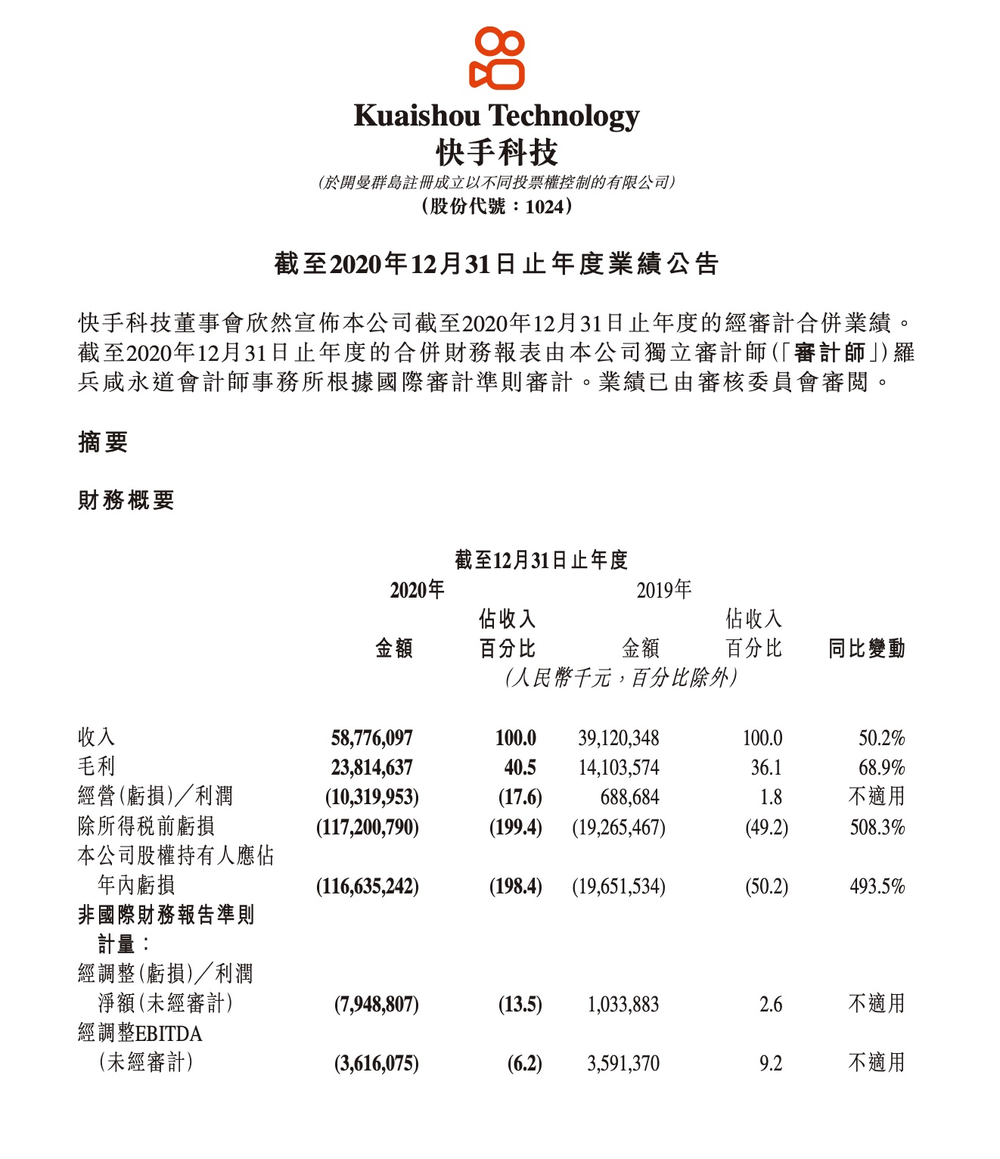

财报显示,2020全年快手营收587.8亿元,不及市场预期593.82亿元;2020年全年净亏损1166亿元,市场预期为净亏损706.69亿元,全年经调整后亏损为79.48亿。

结果,这份财报还没捂热,一场罔顾常识的跟风运动就悄然登场——“快手亏损1166亿”的新闻开始密集滚动在各大网站首页。

不得不说,这个从快手财报脱颖而出的“异数”能有如此强悍的传播能力,出乎所有人意料。

快手亏得起1166亿吗?

“快手一年亏损1166亿”这句话,稍微思考一下就会觉得不合常理。

2021年1月27日,A股21家上市公司密集发布预亏公告时,累计亏损不过104亿元。彼时,单家亏损额最大的金一文化,公司预计2020年净利润下限为亏损34亿元。

如今,快手凭一己之力将这一数值拉到亏损1166亿的新高度,可能吗?

建议一本正经认为快手能亏1166亿的人,花半小时打开快手沉浸式体验一下,上面热情的老铁真能激情打赏1166亿供快手亏损吗?反正每天能亏3.2亿的产品什么样子我没见过,至少不该是快手这样的。

回过头仔细浏览快手的公告就会发现,问题出在很多媒体为了追速度,过于片面理解亏损1166亿这一数据。

事实上,在国际财务会计准则中,优先股会被计为负债,产生的公允值变动便被记为亏损。而快手财报中股权持有人应占年内亏损1166亿,实际包含了可转换可赎回有限股公允价值变动的1068.45亿。

也就是说,这并非公司业务造成的亏损,而是公司上市后股票涨得太猛造成的,海外不少上市公司亦出现过,又不是快手独一份。

所以,快手2020全年的经营亏损实际上是103亿元,经调整后亏损为79.48亿元。

快手,广告公司?

勘误过后,我们当然要捋捋快手藏在数字背后的秘密。

首先引起我注意的是快手的营收数据:2020全年营收587.8亿元,同比增长50.2%;2020年第四季度营收181亿元,同比增长52.7%。表面看似乎成绩还不错,然而其全年营收的数据并不及市场预期的593.82亿元(该预期为同期快手财报解读数据)。

虽说过去一年多,疫情叠加之下大家的生意都很难做,但过去一年,随着宅经济的爆发,游戏、在线教育、娱乐产品的用户量都出现了爆发式的增长,快手作为“短视频第一股”,2020全年旗下APP及小程序平均DAU能飙到3.08亿、MAU能到7.77亿。

吊诡的是,快手的用户量在增加、用户使用时长在变长(快手APP日均使用时长89.9分钟,同比增长18%),盈利能力反而不及市场预期。

问题出在哪儿呢?

财报显示,快手三大主营业务中,线上营销全年收入为219亿元,该业务此次在业绩公告中被快手定义为“支持我们长期发展的核心战略业务之一”。截至2020年底,这部分线上营销收入占集团总收入的37.2%。

快手2020全年线上营收219亿元处在什么水平大家可能没有直观感受,没关系,拉其他人对比一下你立马就懂了。比如,这两年百度核心业务的(搜索服务与交易服务组合)营收在800亿元左右,字节跳动的广告营收在1500亿元上下。

而整个中国广告市场总体规模也就大几千亿元的盘子(国家市场监管总局最新数据显示,2019年广告市场总体规模达8674.28亿元,如果去掉户外、央视、电视台等,互联网大约占一半),不管是百度、腾讯、分众等老牌劲旅,还是字节跳动、快手、B站这些新贵,亦或是多如牛毛的小团体,大家抢来抢去不过是在内卷,所以快手广告份额的天花板非常低,可能吭哧吭哧忙半天只能再涨几十亿。

其次,财报中有一组数据非常扎眼,2020全年快手花了255亿元广告及宣传费用(互联网公司打广告不就是为了采买流量吗),结果却只换来219亿广告营收。

互联网的本质就是“流量生意”:买流量卖流量赚差价,结果快手还做亏了。那请问快手数亿DAU的自有流量在哪里?

所以,快手的用户增长是不是可以理解成市场投放以量换量的结果。

况且,快手既没有BAT那样的先发优势又没能像抖音一样后来居上,如今先于抖音登陆资本市场,再拿“快手产品适配广告服务需要过程”(自有流量的变现还需要过程)、“快手对广告比较克制”这些理由说事儿都显得牵强。

快手当下能做的,唯有尽快在广告业务之外寻找商业化新的增长点。

快手,电商公司?

广告这条路,道阻且长,快手剩下的选项就只剩直播和电商了。

财报显示,四季度快手电商增幅达到全年最高,单季实现GMV1771亿,全年GMV达到3812亿,这促使包含电商在内的其他服务全年实现37亿收入。

此外,截至2020年12月31日止,快手直播收入332亿元;2020年全年,快手直播平均月付费用户5760万。

必须承认,快手平台的打赏收入非常可观,但打赏不可能作为一家公司未来的增长重心,因为这完全是用户兴之所至的行为,不确定太大,所以此处暂且按下不表。

那么,快手可能成为一家电商公司吗?

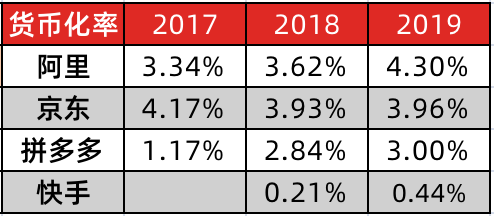

快手上市时招股书显示,2019年快手交易总额596亿,营收2.9亿,货币化率(收入/GMV,代表电商变现能力)0.48%;2020年H1交易总额1096亿,营收8.1亿,货币化率1.38%。

这严重低于行业5%的直播电商平台服务费率,也就是说快手电商业务发展至今依旧处于赔本赚吆喝的阶段。

数据来自于方正证券和各公司财务数据

如今,阿里、京东、拼多多在电商领域三足鼎立的格局已定,快手虽然曾在2020年将电商GMV(电商交易总额)冲到行业第四:

根据快手电商的公开数据,2020年8月的单月订单量便超过了5亿单,在过去的12个月订单总量仅次于淘宝天猫、京东、拼多多三大主流电商平台,位于电商行业的第四名。

但GMV这个概念并非国际会计准则规定,而有点像企业的“特长展示”,极容易注水。比如,快手2020全年GMV达到惊人的3812亿,这几乎和苏宁易购一个量级,但消费者对快手电商的感知明显吗?

按照快手的平台调性,如果执意转型电商,只能再走一遍拼多多来时的路。虎嗅在此前文章《快手电商,意在偷天换日》曾指出:

“快手电商眼下的状态有点类似几年前的拼多多,不关心账面盈利,更在乎用户购买习惯。拼多多曾凭“社交/小游戏裂变+低价白牌”崛起,快手又何尝不似,只是后者的载体变成了视频。”

但同样是自下而上,拼多多可以联合品牌以百亿补贴向上兼容,而快手电商货品却始终徘徊在“价格战”——主要源于快手主播带货选品时低成本农产品或白牌货、库存尾货、单价百元以内商品居多,国产服装、化妆品、日常用品为主。

这些商品缺乏一套透明的价格体系,用户只能依靠对产品的判断和对主播的信任达成交易,一旦有问题便会摧毁主播的信誉以及平台的口碑。

这样的生态,无疑暴露出快手中台建设、产品化能力、品质履约能力短缺,根上则是快手粗放增长策略下的平台治理危机。

况且,现在各个平台的直播带货都拿全网最低价当噱头,《广告法》明确规定不能说全网最低。

至于直播带货中的刷单、退换货、售后等猫腻,等监管逐步到位后都可能变成“在法律边缘疯狂试探”的行为,快手上那些带货主播有多少能够经受住考验?

两个月前,快手摘得“短视频第一股”时,多少对冲掉了一些数据层面“赛道老二”定位对公司发展的钳制。但从昨天首份财报的数据表现看,想在资本面前正名,快手必须要加快商业化进程了。