扫码打开虎嗅APP

本文来自微信公众号:股加加丨Shareplus(ID:shareplus360),作者:小加,原文标题:《股权架构中的三种死局,何解?》,题图来自:视觉中国

人的基因对人的寿命有影响,同样,企业的基因也会影响企业的寿命。人的基因如果发生异变,就会有患癌的风险。企业的基因如果出现异常,企业就无法正常运转,纠纷不断,甚至走向破产。

企业的合伙人和股权架构共同决定了这家企业的基因。

现在提倡做婚前体检、孕前体检,进行基因筛查,意义之一就是为了避免不良基因的遗传,创业也是如此,在选择合伙人的阶段就是在做一次基因筛查,选择优质的、合适的合伙人是为企业的优良基因打下基础。

有了优良基因还不够,我们每个人还要注意培养良好的生活习惯,为我们的身体建立秩序,让我们的生理机能得以正常运转,尽最大可能防止基因异变。同理,企业在选好合伙人之后,也要搭建科学的股权架构,为企业建立秩序。如果企业的股权架构没有搭好,无疑是给企业埋下了极大的隐患。

在我们的创业过程中尤其要注意以下三种股权架构,堪称三种死局——股权平分、人资倒挂、股东混淆。

一、何为三种死局?

股权平分:顾名思义,指几个合伙人,每人持有的股权比例相等。两人合伙各占股50%,三人合伙各占股33%,四人合伙各占25%。这会导致企业在面对股东分歧时,公司的权力行使陷入僵局,决策效率低下,甚至各股东陷入利益之争,最终分道扬镳。

人资倒挂:指双方以出资多少决定股权比例,出资多的占大股,出资少的经营方占小股,小股东虽然出资少,但是花费大量的人力、时间去经营,最终企业做大了,自己却是替别人做嫁衣。这种架构就是忽视了人力资本对企业的重要价值,贡献大而占股小,这样的合作必将以失败告终。

股东混淆:指股东分类混淆,比如三人合伙,A为实际经营管理者,占股45%,B为投资股东,占股45%,C也是投资,占股10%。但是因为A与B之间有矛盾,最终B联合C将A逐出管理层。离开了实际经营管理者的公司,最终也只能走向覆灭。

二、死局何解?

要找到对策首先要知道问题在哪。这三种死局都有一个共同的问题,就是实际经营管理公司的人对公司失去了控制权。投入大量人力资本的人得不到相等价值的股权,正确的决策不被通过,公司的实际经营管理者没有被真正激励到。

所以,归根结底是控制权的问题。针对还未设计股权架构和已经陷入死局的这两种情况,有两种解决方案:

防患于未然,掌握控制权。

最好的办法是在问题还没发生的时候就预防它,防患于未然,在创业之初就建立起科学的股权架构,保证对公司的控制权。

企业控制权可以从两个方面进行设计:

1. 股权层面的控制权

(1)掌握绝对控股和相对控股

绝对控股,股份要达到67%以上,企业的决策权才掌握在创始人手中。在绝对控股情况下,股东有修改公司章程、合并、变更主营项目、重大决策的权力。

相对控股,股份要达到51%的股份。根据中国公司法和公司章程,企业的最高决策机构是股东会,股东会普通表决事项,需要二分之一以上多数表决权通过。而少数重大事项,需要三分之二以上表决权通过。

所以一般建议创始人的股权占比在67%以上,掌握了控股权,就能控制股东决策,进而控制企业。

(2)投票权和股权的分离

在股权设计上,股权和投票权是可以分开的,创始人通过设计股权结构,以小股权获得大控制权。

从股东手里分离出投票权,主要有三种设计形式:

• 投票权委托

就是公司部分股东通过协议约定,将其投票权委托给其他特定股东(比如创始人)行使。

• 一致行动人

通过协议,某些股东就特定事项采取一致行动。出现意见不一致时,其他股东跟随一致行动人投票。

• AB股计划

同股不同权,即A股每股具有一个投票权,B股每股有多票投票权(一般每股为10票)。普通股东持有A股,创始人持B股,来保障控制权。

2. 董事会层面的控制权

董事会和股东会是相对独立的,股东没有干预董事会经营决策的权力。创始人要注意控制董事会成员,委派利益相关的董事进入,设立一个“受控制的董事会”。

例如阿里巴巴,就是通过约定创始人团队可以提名半数以上董事会成员,进而控制董事会的。

三、企业经营管理层面的实际控制权

企业经营管理层面的实际控制权,就是企业的“公章”。一般而言,所有盖过公章的文件都是企业意志的体现,具有法律效力,能够直接对企业起到约束作用。创始人应保管好公章、企业经营执照,预防被盗。

通过以上三个层面:股权、董事会、经营管理,就可以实现创始人对公司在所有权和经营管理上的双重控制。

死局的生门——股权动态调整

能够防患于未然当然是最好的,但是,如果企业的股权架构已经陷入死局之中了又该如何呢?根据股加加的服务案例分析,一般会建议客户采取股权动态调整的方法:

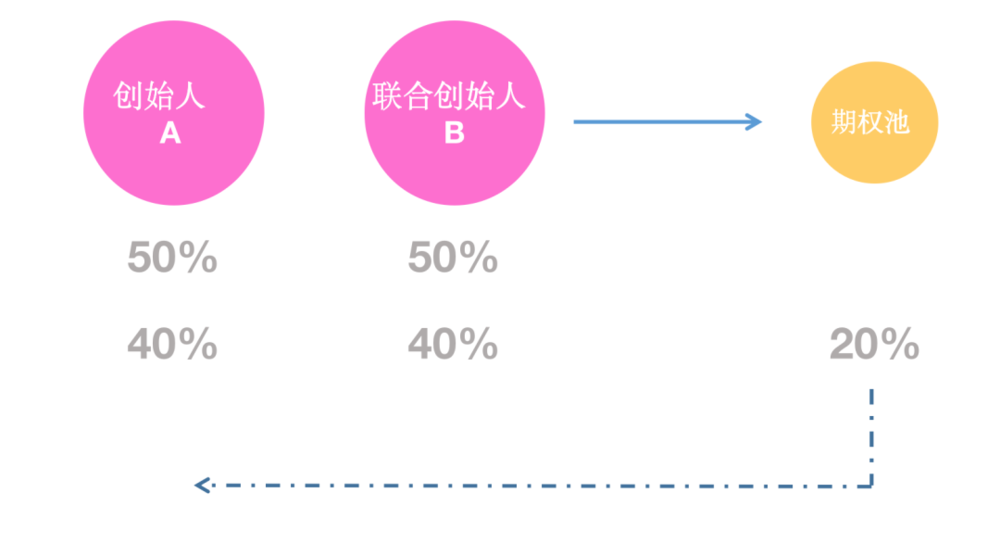

将几位合伙人的股权同比例稀释一部分出来,设立期权池,用于激励贡献大的合伙人以及未来的核心员工等。

举个例子,A和B为创始股东,最开始股权平分各占50%,A是公司实际经营管理者,现在要运用动态股权调整机制实现A对公司的控制权。那么双方先同比例稀释出20%的待分配股权放进期权池,然后对A进行考核,当其达成第一个里程碑时,分配“池里”的10%(即2%),分配后剩余18%未分配;达成第二个时,再分配18%中的10%(即1.8%),分配后剩余16.2%未分配;达成第三个,再分配16.2%中的10%(即1.62%),分配后剩余14.58%未分配......以此类推。逐渐将该合伙人的股权比例增大,最终达到掌握控制权的目的。

动态股权调整机制是一种对未来分配股权时各个成员所获得的比例的计算方法和原则,这种计算方法是可以多变的,股权分配给谁也可以选择,企业可以根据自己的实际情况去制定针对性的方案。

总结:

想要为企业培育良好的基因,一开始就应当搭建一个科学的股权架构,根据合伙人的出资比例、人力资本、资源、技术等等合理分配股权,真正激励到每一位合伙人。另外,对于不好的基因也应早体检、早发现、早治疗,及时调整好股权架构,为公司的长久发展打好基础。

本文来自微信公众号:股加加丨Shareplus(ID:shareplus360),作者:小加