扫码打开虎嗅APP

本文来自微信公众号:阿尔法书院(ID:aefsycom),作者:戴雨森,头图来自:《花儿街之狼》剧照

6月12日,真格基金合伙人、聚美优品联合创始人、以及我们书院的好朋友戴雨森先生在老虎证券7周年庆活动中发表了主题为《因为相信、所以看见VS因为看见、所以相信》的演讲,书院将演讲稿整理成文,以飨读者。

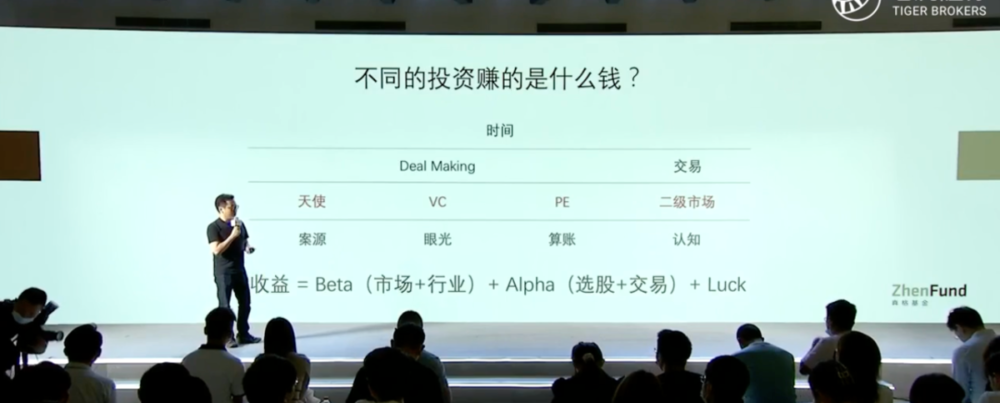

赚的什么钱

演讲一开始,戴雨森一针见血指出,首先要搞懂我们赚的什么钱?

一级市场都要赚Deal Making的钱,天使投资赚的是案源的钱、VC靠的是眼光、PE阶段靠算账能力,而二级市场靠的是交易技巧,当然这里面还有一个最顶层的——赚时间的钱。所以我们做不同的投资,首先要想清楚赚的是什么类型的钱。

收益是由: β 贝塔(市场&行业)+ α 阿尔法(选股&交易)+ Luck(运气&随机性)组成的。

阿尔法是很难的,要选出一只好股票,并且把它交易好,难度非常大,很多时候我们赚的还是一个贝塔,包括市场的贝塔和行业的贝塔。比如去年你买新能源基本都能赚钱,今年你买新能源可能会亏钱,整体来讲,行业的选择很多时候比个股的选择更重要。因此,这是作为投资者首先要去思考的一个问题。

一级市场VS二级市场

一级市场二级市场各有利弊

一级市场能看到一些新的、比较早的投资机会,但如果从流动性来看,这样可能是一个陷阱。很多一级市场的公司,如果有流动性,是拿不住的,很快就卖掉了,反而很多是被动价值投资最后把公司拿住了。

另外,当你要投一个公司10年的时候,你会被迫做很深度的思考,你会不断地去思考和总结:10年之后它会变成什么样子?行业会发生什么变化?这样,我们还有一个和企业一起成长的参与感,这是一级市场的好处。

二级市场也具有它自己的优势:

第一,它没有入场和交易门槛,进出自由。如果做一级市场投资,哪怕是天使投资,很多是说能不能给我点份额,能不能让我投进去,并且你还得在一个好的基金、还得需要口碑,而二级市场你想买就买,想卖就卖。

第二,可以选择不做。因为在一级市场,很多时候我们是被迫在公司快速发展,但价格很高的时候上车,哪怕我们知道他明年可能会遇到一些问题,但没办法,今年不投,明年更没法投,二级市场就不存在这个问题。

第三,市场足够有效。因为在一级市场中,只要有一个人头脑发热,梭哈,价格就上去了。因为它没有做空机制,也没有特别大的竞价机制。

其实,所有投资,包括创业,无论在一级市场还是二级市场,你都需要因为相信、所以看见。

从一级市场到二级市场,随着公司越来越成熟,投资逻辑是一个从“因为相信所以看见”,到“因为看见所以相信”的演变过程。但是二级市场要想赚大钱,如果要拿住好几年的特斯拉,比特币,或者是腾讯,其实也是需要“因为相信所以看见”的。

接着,戴雨森为大家分享了科技创新的投资框架。

首先,为什么要研究科技创新?因为当代世界的价值主要是由科技创造的,新的科技具有网络效应、规模效应,发展起来之后它会不断地成长,从而产生大量的价值。

第二,作为投资人和风险投资者,最主要的工作就是找到科技创新的标的。

现在的世界比起100年、200年前的世界,科技创新的速度在加快、周期在变短、增量在变大,所以想想看,一个新技术在资本的驱动下、在创业者的努力下,需要多长的时间成长为一个大的产业,能够带来价值。

如果我们把它画一张图(如下),人类的Progress现在发生了一个拐点,怎么去判断未来的发展趋势,在这个时候我们经常会有一些误区,首先就是用线性思维去看指数增长的世界。因为科技具有自我连接性,它会在节点里面发生网络效应,它的结果符合梅特卡夫定律,它是节点数的平方。比如互联网,最典型的就是产生了一个指数的增长。

但是我们人类一般都是用线性外推的,今天1,明天1.2,后天1.44,所以很容易对它的增幅产生错误的估计。并且,我们往往会高估一个新技术在短期内的成长,但低估它长期的价值。

“我记得我第一次上网是1998年,那个时候我12岁,那个时候我们没有想到互联网最后会发展成现在这样,哪怕到了二零零几年,大家很多时候还是觉得互联网是一个娱乐的地方,甚至还有很多不正经的内容,大家并没有认为互联网有改变世界的能力,这就是缺乏相信的力量。”

第三,它具有非对称收益的特点,假设你做传统的矿业或者零售业,你赚钱我也赚钱,你赚大钱我赚小钱。但互联网是马太效应,如果你上了头部公司的大船,就能够赚很多钱。但如果你选择了平庸的标的、平庸的机会,就可能赚不到钱甚至亏钱。

二级市场研究

从基本面研究来讲,二级市场里有三种类型的机会。

第一种是前瞻研究,当别人没有看到这个Thesis,这个投资故事的时候,你看到了。比如特斯拉最开始好像是个昂贵的、充电很麻烦的电动车玩具,到最后大家可能才觉得它是自动驾驶Robot Taxi,发现这个故事是值10倍的。

第二种是深度研究,市场上已经出现了这个Thesis,有人在说可能是这样的,但是有人信有人不信,这个时候如果你对这个行业、这个公司进行深度的了解,那么你就可以在别人不信的时候买入。

比如,去年拼多多发了第二季度财报之后从90块钱跌到70块钱,因为大家发现它的GMV增长从原来的100%降到50%多,觉得拼多多颠覆淘宝的故事是不是讲不通了,所以它开始跌。如果这个时候你进行过研究,觉得这是节奏问题,不是本质问题,你还是相信这个故事,那么你就获得了一个交易的机会。

第三种是跟踪研究,故事大家都知道了,大家也都相信了,那这个时候就要看这个故事延展怎么样,这个季度到底是增长20%还是25%。对于大基金来讲,它有很多研究员、很好的卖方资源,但是对散户来讲是比较难的,除非你真的对这个行业有很深入的解,比如是这个行业的专家或者对它有足够的研究。所以散户赚第一、第二种钱会比第三种更简单一点,因为第三种非常laborintensive,需要花更多的时间和精力。

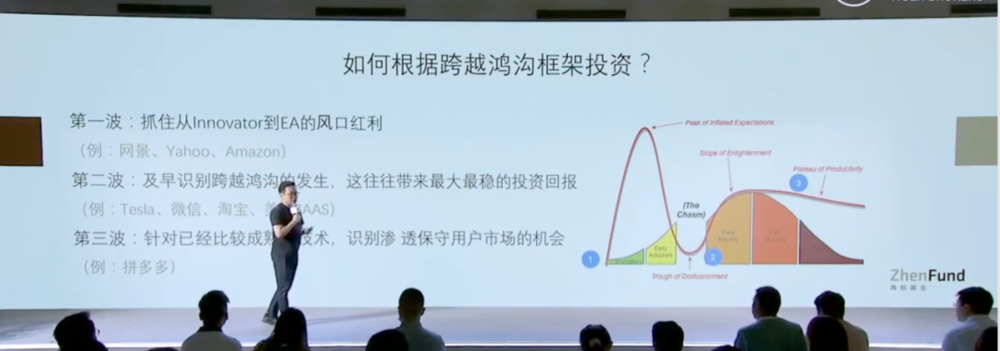

戴雨森很喜欢《跨越鸿沟》这本书,英文叫《Crossing The Chasm》,这是上个世纪90年代的书。它对新科技、新技术怎么扩散、科技创新的框架进行了很深入的分析,可以用来指导关于科技股的投资。

Innovators、Early Adopters、Early Majority、Late Majority、Laggard 这几类人群大家也许知道,戴雨森帮大家简单地拆解一下。对于一个新技术,首先有 Innovators创新者,他们单纯地因为技术很新所以喜欢,不管它有没有价值。

比如最开始玩比特币的,都没有交易市场,他只是觉得有一个Crypto Currency能解决原来Digital currency双花的问题,很感兴趣所以去研究。第二种叫Early Adopters,他研究一个新技术不只是因为它新,而是看到了潜在的价值,可能有弯道超车的机会。在这种情况下,哪怕现在新技术没有Ready,他们还是要去尝鲜、去研究、去使用,因此他们可以忍受这里有Bug,这里知识体系不完善,这里成本比较高,他们想要的是未来的价值。

前两者构成了早期市场,大概占市场的15%左右的人群,后面的叫主流市场。

Early Majority:用这个产品,或者说用这个技术,它有价值,但同时希望不要太折腾,希望它价格合理、客服体系好、没有太多Bug、不需要自己调试,希望有一个完整的产品体验。再往后是 Late majority,Late majority一般是抗拒新的技术,但他最后还是得用这个,因为大环境大趋势的原因。比如说电商你不用不行了,比如说你不用微信连一个健康码都扫不了,不用不行了。

最后还有 Laggard,他们觉得这个技术有毒,这个技术会毁灭我们。你看有的人到现在都不用智能手机,他觉得这个不行。

其实就是这几类人,我们最关注的是一个什么事情,是说技术什么时候从Early Adopters能够进化到Early Majority,跨越这样一个鸿沟。

这个鸿沟是怎么产生的?一个技术不断地发展,它可能会到这样的阶段,Innovators觉得技术不够新、不够酷了,技术已经出来10年了没意思了。尝鲜的 Early Adopters 吃螃蟹,发现螃蟹不好吃,没有创造出看得到摸得着的价值。而在这个时候主流市场的人又觉得,第一还没有产生好的价值,第二还很难用,没有足够好的基础设施或者服务体系去支持它,这个时候就掉到了一个大家都不想用的鸿沟里面。

举个例子,比如说VR在刚出来的时候其实非常革命,大家都或多或少地去尝试过,但是大家可以想一想,是不是很多人的VR头盔都在家吃灰,产生第一个问题是因为这个技术没有带来足够好的体验或者足够大的价值。

当然VR现在在不断提升,包括一些其他的游戏应用,越来越好,但价值体现还不够充分,使用起来有很多障碍,比如内容生态不够、续航时间不够、戴得会比较晕、需要一个手柄等等,用起来很麻烦,所以这个时候它就掉到比较尴尬的鸿沟里面了。但你看Facebook在今年年初披露它的Oculus Quest出货量可能要突破1,000万台或者800万台,说明它的开发者越来越多地赚到钱了。

这个时候我们也能看到,VR在尝试跨越这个鸿沟,向用户提供更便捷的产品和更完善的应用,同时降低用户的使用门槛。比如说跟电脑的连线没有了、电池使用时间增加了、分辨率提高了、果冻效应减少了、重量减少了,现在手柄也可以去掉,做手势识别跟踪。所以我们看到它的价值在提升、壁垒在下降。那么VR是不是能跨越鸿沟?我认为很有戏的,但目前它还是在沟里边往上爬的过程中。这是一个掉进鸿沟往上爬的例子。

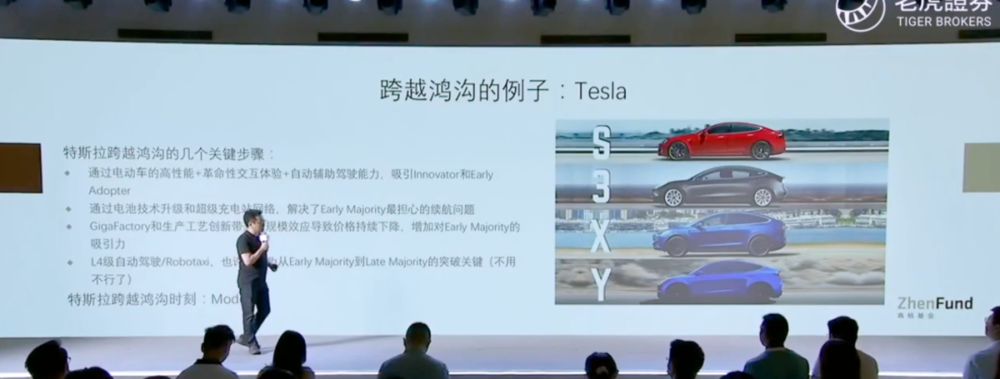

特斯拉是一个典型的跨越了鸿沟的这样一个例子,我们拆解一下它是怎么跨越鸿沟的。

首先,第一个用户群是 Innovators,他们喜欢新东西,所以特斯拉一开始做跑车对吧?以前电动车性能非常差的东西,但现在用了莲花跑车的底盘,可以达到真正跑车的速度和性能,同时续航里程也不错,但是价格特别贵,还特别麻烦,因为那时候还没有Super charger的网络,所以那个时候完全是为了innovators,只要新就行。

然后特斯拉开始打第二波用户,Early Adopters 需要有价值对吧?那就在他们关注的价值上面去做文章,比如说我做一个Roadster,首先它的加速很快,达到超跑的速度。第二它的续航时间很不错,同时机内的交互是完全颠覆的,那么大块屏幕大家从来没见过,然后还提供了自动驾驶的辅助驾驶可能,这也是对 Early Adopters 价值诉求的回应。

但那个时候其实挺麻烦,第一价格贵,因为电池技术很贵;第二因为超充网络没有建立起来,充电很麻烦,另外还有一些很多细节,比如内饰很差什么的。然后特斯拉通过建立超充网络提高电池续航里程来解决Early Majority最担心的这样一个问题。

然后通过不断的降价,他们搞了一个GigaFactory,用了非常多的先进生产技术,比如说超大型压铸机去做特大机车身生产,把时间成本降下来、整体成本降下来,价格下来之后,Early Majority就会发现充电问题解决了,内饰品质也提高了,价格也降下去了。

所以我们可以看到Model 3其实是一个穿越鸿沟的事件,价格做到了30 万元以下,充电网络建立起来,电池续航里程到了400~500公里,完全符合家用车的使用需求。

大家很明显感觉到2018年开始,特斯拉开始真正进入到主流市场,周围买特斯拉的人明显变多,Model Y 又进一步地打进SUV这样一个市场,将跨越鸿沟的过程延续下去。

那么如果特斯拉接下来为了Late majority,就是说假设以后自动驾驶真的达到L4级别了,就是说已经不需要自己开车了,就像现在我们已经不需要骑马一样,所有人都使用自动驾驶技术,那么就达到了不用不行的阶段,但是目前它在Early market去做,这是特斯拉作为一家公司,以及电动车产业一个实现技术跨越鸿沟的过程。

第二个,比如说电商行业,电商行业最早在中国它是一个非常尝鲜的东西,2000年之前有个东西叫做互联网生存测试,就是让你72小时都呆在酒店,看你能不能依靠互联网活下来,那个时候电商属于尝鲜者。然后逐渐有人发现,电商对于一些SKU特别多、线下不好做的品类,比如说实体书,还有一些电器,所以针对这些品类,出现了尝试创造真正价值的电商,比如说当当和卓越那一波。但是那个时候你会发现电商很难用,因为没有支付体系、信用体系,物流体系体验很差,买个东西还得转账,你也不知道东西什么时候到,所以这个时候就是 Early Adopters 获得了价值,但是很难用。

淘宝京东出来以后,变得好很多,第一,越来越多的品牌接触电商,他们开始给用户提供大量的价值,不只是书和电器,还有服装、美妆、家居、电器这些主流品类。第二,支付体验更好,支付宝、微信解决了网上支付问题,物流体验变好,京东开始做物流,淘宝开始投资四通一达,把Infrastructure解决了,还有支付宝了解决信任问题。

所以我们看到也是一个典型的跨越鸿沟过程,就是价值的提高,门槛的下降。然后又出现了拼多多,在大家觉得电商饱和的时候,淘宝的 Late Majority,通过微信一体化的体验,原来你得下淘宝APP,下支付宝APP,现在微信就解决了,通过推送式的传播,拼一下、砍一刀等等,主动把产品推到用户的面前,然后打到了这群Late Majority。所以这是一个中国电商的跨越鸿沟的过程。

如果我们把跨越鸿沟的图和Gartner的Hype Curve(泡沫曲线)的图叠加一下的话,就会发现泡沫的产生和破灭,以及泡沫之后的成长,跟跨越鸿沟是关联的。首先一开始,大家对早期市场的增速很满意,所以会做很高的线性增长预期。因为你在早期市场很快就获得拥趸,所以你的期望值一下上去了。但是如果你掉进了鸿沟,导致早期市场的用户被消耗完了,还没获得主流市场的用户,那么期待值和实际增长就会大打折扣,往往就跌下来,导致很多人认为这是不是骗局,是不是技术没有到那个程度,看不到新技术承诺的价值落地,所以形成了一个预期差。进入这样一个阶段,就会到达一个在泡沫曲线里面叫做失望的深渊,然后在跨越鸿沟之后逐渐地再起来。

所以我们看到这里面的投资机会就是在第一个点上,在一个东西在最早出现的时候,作为天使投资,作为VC,可能是去赚一波希望冲高的钱。然后第二个好的机会就在于,你更早地发现有个技术要跨越鸿沟了,不管是它的产品还是它的技术,这个时候买入是一个价值投资的机会。比如当特斯拉发布Model3、苹果发布iPhone4、当淘宝京东开始逐渐进入到主流市场的时候,这就是一个赔率和胜率兼顾的机会,不管从二级市场还是从一级市场的角度来讲。第三,如果一个技术能够从早期的主流市场渗透到晚期的主流市场,针对那些不咋用这个技术的人,提高体验满意度、大幅降低门槛,这也是很好的机会。这里面还有一个隐藏的机会,对于对冲基金和做空高手来讲,还可以做从顶部到下降的机会,就是通过做多、做空多赚钱。当然这是一个比较高端的操作,对于普通投资者来讲是比较难的。所以这是我们在认知科技创新的时候,分析不同类型的科技的创新过程,产生了一个认知框架,然后尝试把这个认知框架用于做一级市场和二级市场的投资,去分析每一个阶段赚什么钱的例子。

经验思考

最后,戴雨森分享了个人思考。

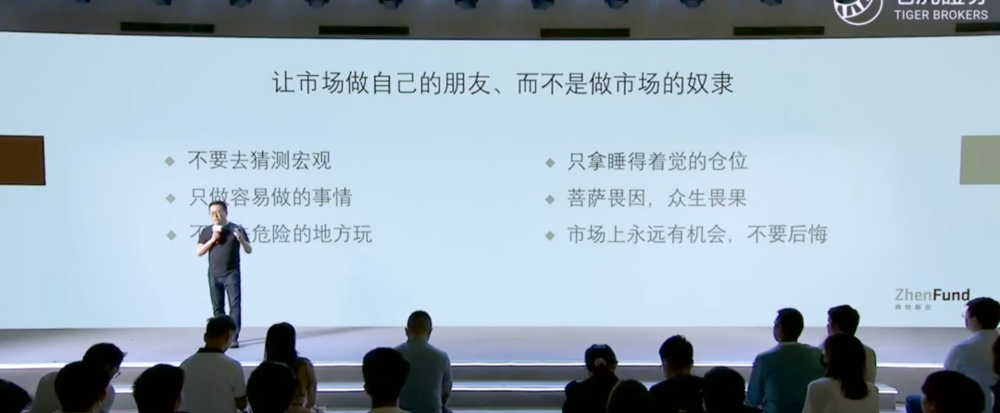

第一,不要去猜测宏观。比如你在北京坐出租车,开出租车的大爷跟你讲“我认为美国通胀形势已经很严重了”,你知道了,你怎么能指导交易?这是非常难的。就像去年,大家看到疫情都跌下来、涨上去,很多人说因为疫情还是会跌,格雷厄姆抄底抄早了,最后发现其实是暴涨。所以宏观很难Timing,不要去预测宏观。

第二,很多人交易后变得很焦虑。如果你焦虑失眠或者天天看盘,说明仓位太重了,不适合。要让自己的身心健康,也要只拿让你睡得着的仓位。尤其是期权玩家、杠杆玩家,投资最重要的是要活得久,而不是短期暴富、大涨大跌。

第三,只做容易做的事情。二级市场跟一级市场比最好的一点就是进出自由,有的股票看不懂,就选择不去看,有的价格不合适就不去做。并不是一定要去交易,一定要去买这个股票,一定要现在买。只做容易的事情,会让你睡眠好很多,心情好很多。

有一个大佬朋友说,菩萨畏因,凡夫畏果。股票世界是真实世界的一个体现,公司的价值在成长,最后反映到二级市场上公司的价格。我们应该多关注那个原因,多关注公司基本面和我们本身。价格和我们的资产是这些原因带来的结果。所以菩萨会关注这个原因,但凡夫往往沉浸在对结果的关注上,而忽略了对原因,对自己提高的追求,对于公司价值认知提高的追求。所以要关注本源的东西,而不是被结果牵着鼻子走。让市场做自己的朋友,而不要变成市场的奴隶,天天猜为什么会涨、为什么会跌,这个头见顶是不是要跌了,那个又到底了是不是要涨了,这是非常痛苦的过程。

然后,不要去危险的地方玩,市场它都有最泡沫化和最绝望的那个地方,如果要去做高难度的事情,往往很容易亏钱。比如,如果你一定要去做空一个很泡沫的股票,你是呆在一个很危险的地方。

所以如果知道在哪些地方可能亏钱,那在有杠杆的地方、在做空的地方、在泡沫的地方就尽量不进去。比如说在一波泡沫行情里面,就选择不去做最顶部的那一端,虽然有人说吃鱼尾巴很香,但是吃尾巴其实很容易扎到嘴。然后,市场上永远有机会,不要后悔。很多时候说如果当时没卖就好了,如果当时买了就好了。实际上机会永远都有,市场会一直给你抛过来机会,很多时候我们没有赚到是因为我们能力不够,而不是运气问题,千万不要把自己没有抓到机会归结于运气,其实是我们认知不够。

去年其实产生了很多极端的行情,在极端的行情里面机会来自于三种。

第一个是极端的市场情绪。市场情绪特别乐观或者特别悲观的时候,往往产生很好的机会。比如去年疫情的时候、今年GME非常High的时候,或者像什么狗狗币、柴犬币暴涨的时候,其实都是市场的拐点、变盘的时候,这个时候会产生很极致的机会。现在有的板块跌得特别惨,因为各种原因,包括政策导向。当情绪非常非常惨的时候,可能就是一个好的机会来到了。

第二就是极致的创新。刚才讲了一个对创新的认知框架。好的创新是跨越时间,是能够产生极大的价值的。

第三就是极致竞争力。有的公司跟同行比就是非常强大,非常强大的护城河、品牌价值、网络效应、规模效应,产生的竞争力,这些都是极致的机会。

之前冯柳老师分享了,说赚谁的钱,他说赚三种人的钱。

第一是没信心的人的钱。比如说一个公司跌下来了,你对它没信心,你没有因为相信所以看见,所以你把它卖了。这个时候如果你对公司有信心,你可以去赚没信心的人的钱。

第二是没耐心的人的钱。比如大家都在看这家公司,觉得不错,你买了,但是这家公司的价值没有被发现,所以价格没涨。这个过程中没有耐心的人就下车了,所以有耐心的人可以赚没耐心的人的钱。

第三个就是没决心的人的钱。比如这个机会出来了,逻辑已经被证实了,开始涨了,这个时候有决心一把干进去的人,对于没有决心磨磨叽叽上车的人,就能赚没决心的人的钱。

所以其实也是让市场做自己的朋友,给自己提供这样的机会,自己要更有信心,更有耐心,更有决心。

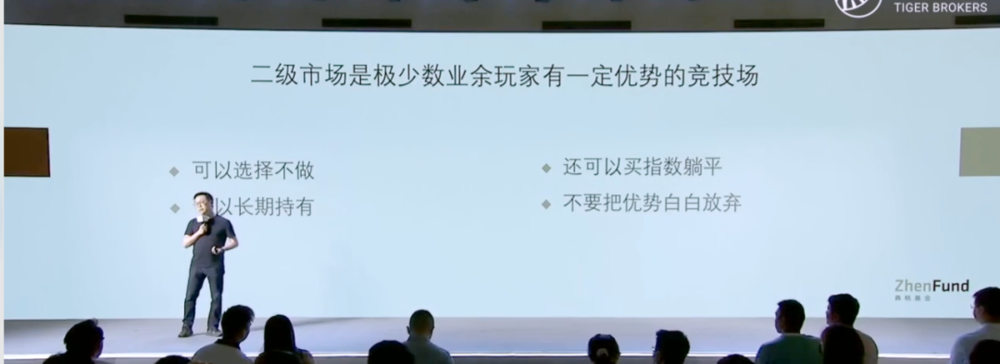

有很多机构的朋友,不管是对冲基金、人民币私募、人民币公募,他们感叹说你们散户其实有很多机会是不错的。

第一是可以选择不做。仓位可以降下来,你不像公募一定要保持仓位,还一定要分散化,比如买股票都要买好多只,不能一个股票买80%。第一可以选择仓位,可以低仓位运行,可以高集中度,还可以高行业集中度,我们是具有灵活性的优势的。

第二是可以长期持有。只要你的钱不是加杠杆的,不是自己急用的钱,如果你真的买了好公司,就可以拿着穿越牛熊。但在二级市场的机构里,往往他要处理LP的赎回,往往最惨的时候就是LP最赎回的时候,他反而还要卖,所以这也是散户的一个优势。

第三是可以选择买指数躺平。二级市场是个非常少数的、一个业余玩家只靠做简单的事情,就买指数躺平就能够击败很多专业玩家的事情。

“如果是赛车或者其他体育运动,你作为业余玩家怎么跟专业玩家竞争?没有任何办法。但在二级市场,职业玩家可能搞了很久,他都打败不了一个躺平的业余玩家,尤其在美股市场。所以说不要放弃这些优势,这也是我作为一个散户的思考。因为我做电商,我就一直在想股票这个事情,很多时候像是在购物,而不应该像在赌场。”

二级市场应该要像购物中心

股票是价格越涨想买的人反而越多的东西,这个就很奇怪。因为大部分的东西是价格越跌,大家越想买。比如当你要去买东西的时候,你可能会等双11,但买股票你却不等双11了。关键问题是股票双11的时候你可能没有钱了,或者你已经早就买了,其实这是一个相信股票也会有双11的机会。

第二个就是假设现在双11,你买什么?爱马仕和什么不知名的牌子都打折,你买哪个?这个就是考验你的品位,你眼中什么是爱马仕,什么是Gucci,什么是优衣库。打折的时候买什么?买多少?体现一个人的品位。

给大家看一下,大家自己买东西的时候是不是有这个品位的体现?买股票的时候怎么体现?要给足够多的时间做足够多的功课。

其实经常我们看到有人买一个手机,哪怕很有钱的人买个手机,经常想我要买小米还是买华为?这个参数,这个摄像头3,000万像素,那个4,000万像素,想好久,但是买一个股票可能听到某个大V说这个公司不错,直接先买几十万,你是不是在买的股票上花了足够多的功课?是不是足够了解它?毕竟如果你买一个手机都花那么多时间,为什么买多很多的股票不花对应时间?

这个叫Plan the trade,Trade the plan,提前制定交易计划,然后按照计划交易,其实是一句废话,但是太多人比如说这一波他就是买一个消息,或者买一个突破,或者听人说觉得要涨了就买了,结果跌下来立刻变成价值投资者,当股东当家人,你原来没有计划当家人,突然现在当家人,所以这个没有按照计划交易,该当家人的就不止损,甚至越跌越买,达到止损就止损,这就是 Plan the trade,Trade the plan。所以这也是一些过程中小韭菜的心得。

当金钱的主人

最后戴雨森引用了他的师父、老虎的天使投资人之一、一个管几十亿美金的对冲基金经理说的一句话 “ Money will find its own master ”,财富会找到自己真正的主人。

如果你还没有那么多钱,说明你还没有资格和能力驾驭它,所以金钱是很聪明的,谁能当它真正的主人,它就会去找谁。

本文来自微信公众号:阿尔法书院(ID:aefsycom),作者:戴雨森