扫码打开虎嗅APP

本文来自微信公众号:财健道(ID:ArtofWealthandHealth),作者:严瑞,编辑:安富建,原文标题:《8家国产mRNA角逐,全数止步于初创期?》,题图来自:视觉中国

2020年新冠疫情爆发,疫苗研发成为世界性产业,mRNA疫苗被赋予厚望。很快,mRNA技术概念风行全球市场。

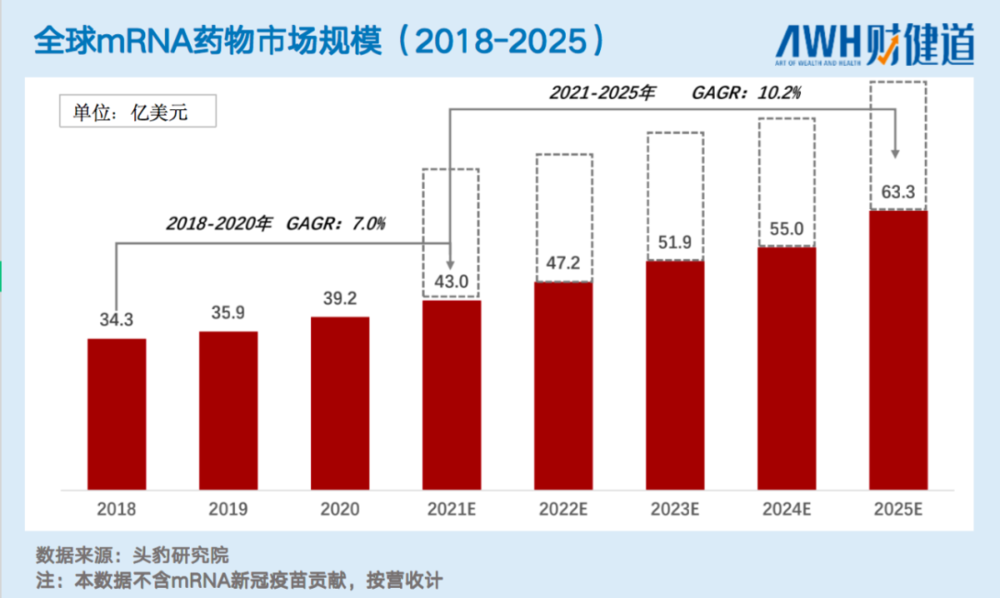

2018年mRNA药物市场规模仅34.3亿美元,据相关机构预测,到2025年,其规模将增长至63.3亿美元,近乎翻倍。

然而,中国主攻mRNA技术平台突破的企业,大多还在首轮、二轮融资的道路上奋斗,上市产品为零,在研临床产品件数屈指可数。技术平台是土壤,药物是果,技术还未突破,成果必然难出。因此,当国外mRNA疫苗纷纷上市之时,国产自研mRNA疫苗仍在艰难跋涉,市场甚至开始看衰这一赛道。本文将在此节点,对中国当下的mRNA药物赛道状况作一梳理。

对此,一名资深医药行业从业者向《财健道》表示:“我们或许高估了近期,但一定不能低估远期。”他的意思是说,短期内,我们高估了国产自研mRNA平台的研发能力,但长远来看,中国在这一赛道的自研能力仅次于美国。

01 好锅才能烧热水,平台技术突破是关键

mRNA疫苗的研发根植于mRNA技术,但不是mRNA技术的全部。要想成为风口赛道上的争胜者,仅着眼于“疫苗+mRNA”的热点是不够的。在此之前,mRNA初创企业得踏实突破mRNA全平台技术。

理论上来说,mRNA技术并不“难”,其基本逻辑逃不脱初中生物课本的知识范畴。

细胞结构中,mRNA,即“信使RNA”,是连接蛋白质与基因的桥梁。如果说蛋白质是构成细胞的核心原料,mRNA就是翻译基因信息、提供蛋白质合成模板的“说明书”。制作这份“说明书”,除确定适应症外,还有基因测序、设计合成、化学修饰,等到确定分子结构后,再包裹特定递送物质;至投产环节,还需保证标准化车间的扩大化生产。

能够确保上述流程完整进行,才真正算突破了mRNA技术壁垒。一旦实现技术突破,mRNA可应用于所有蛋白质相关疾病,比如,欧美mRNA技术一开始主要方向在肿瘤治疗方案领域,后来兼有传染病预防以及之后的蛋白质疗法、细胞命运调节领域。

但是,上述蓝图并不容易实现。

首先,mRNA分子稳定性很差,只有进行大量化学修饰并配合递送物质,才能顺利稳定转录与翻译。也就是说,“写说明书”(即进行基因测序并针对适应症完成序列设计)并非难事,真正难的,是如何保证说明书在运输过程中不破损,且能够被“读者”顺利读懂。

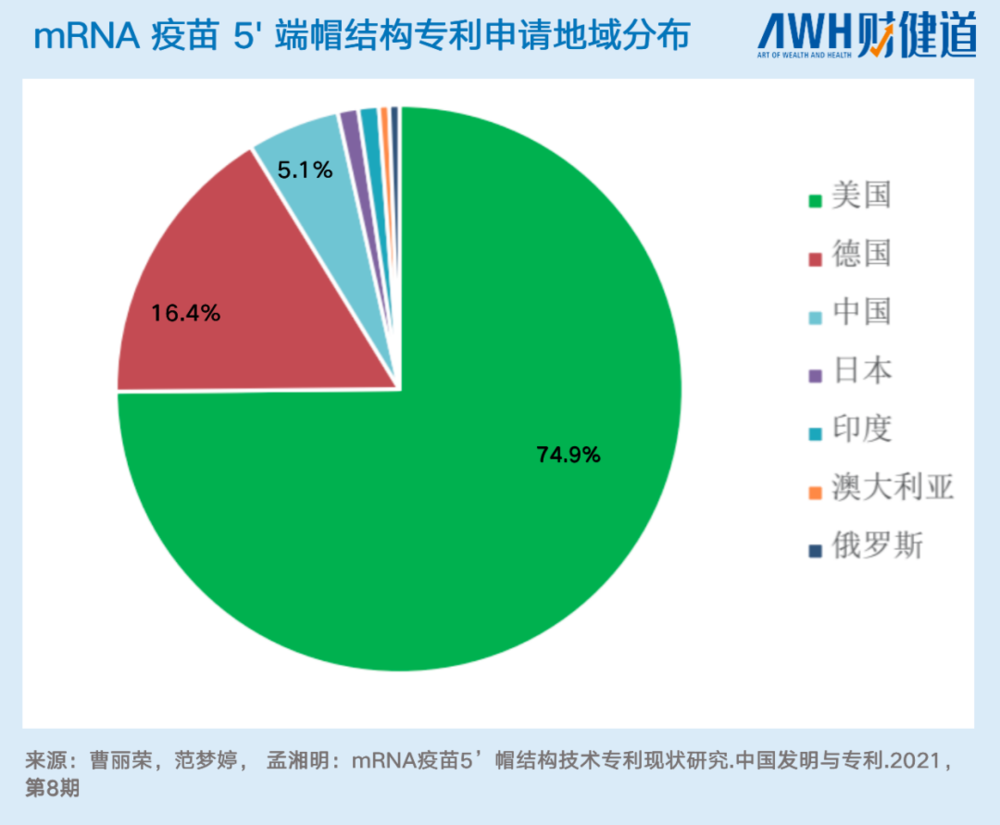

常见的mRNA分子修饰方案,是科学家所说的mRNA 5’端的加帽和3’端polyA尾的长度控制。目前,mRNA分子修饰技术的重镇,仍在以美国为代表的海外地区。以5’端的加帽为例,截至2021年4月,全球mRNA 疫苗5’端帽结构技术专利中,在美国申请的有128件,占比74.9%;在中国申请的仅9件,占比只有5.1%。

而修饰技术方案,恰恰是决定mRNA分子表达效率的重要因素。

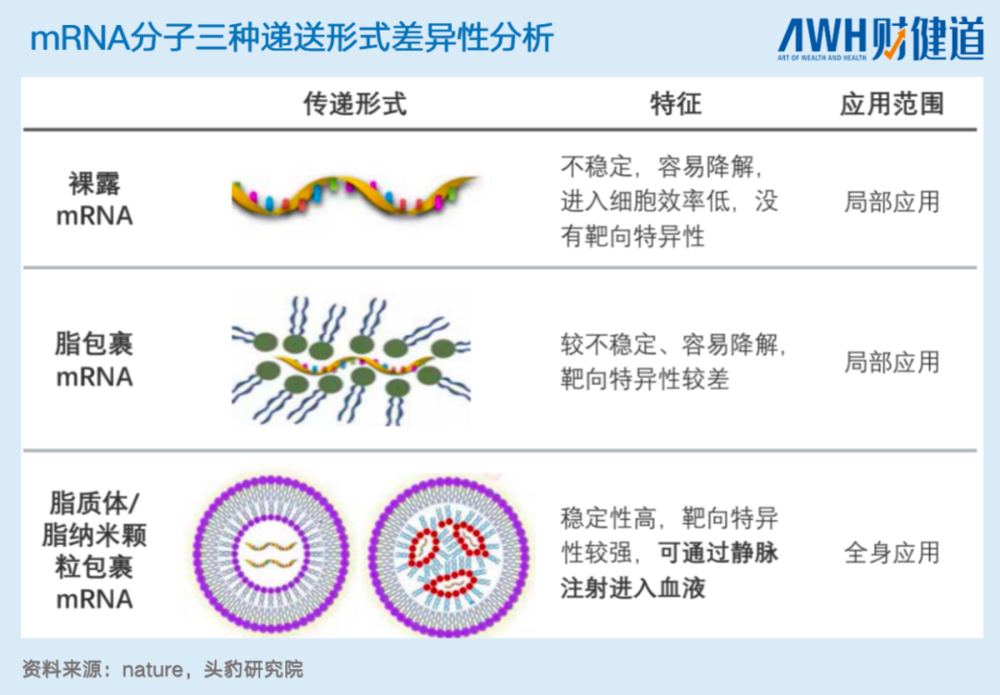

其次,递送物质的发现、制备,更是mRNA分子技术中的“卡脖子”问题。理想的递送物质,既要在保护mRNA分子不被核糖核酸酶降解,又ne能被靶细胞特异性摄取,在进入细胞质后,还可以及时从内涵体中释放。

因此,能满足条件的递送系统实际上很难发现。目前已经上市的mRNA疫苗所使用的递送系统,均为脂质纳米粒(Lipidnanoparticle,LNP)技术的递送系统。

上图是三种mRNA递送分子(裸露mRNA、脂包裹mRNA、脂质体/脂纳米颗粒包裹mRNA)的效用对比。可以看到,只有第三种由脂质体/脂纳米颗粒包裹,即LNP递送系统下的mRNA药物,可以直接进行静脉注射,并全身运用。

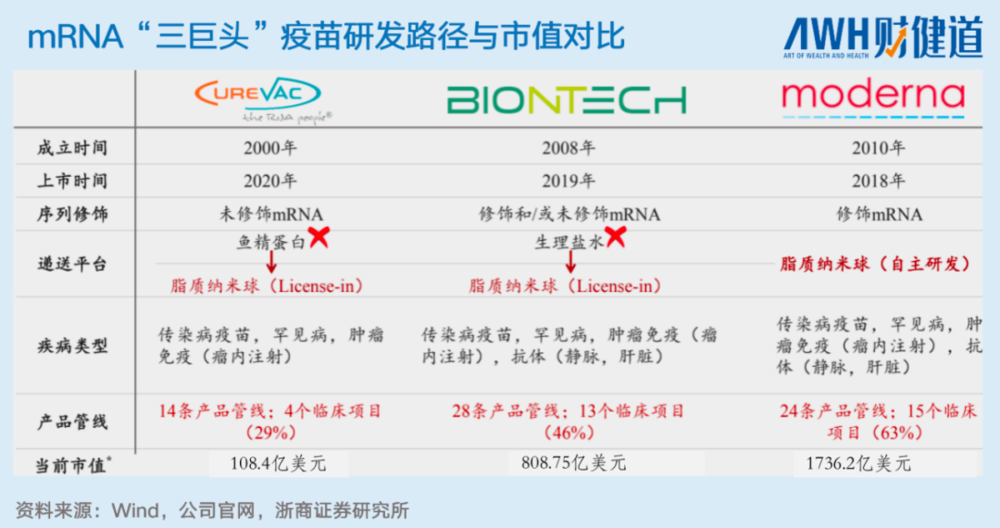

目前,保有自研修饰、递送系统优势的Moderna,在mRNA“三巨头”中市值最高,已经达到1736.24亿美元。

不过,Moderna在所谓自研的LNP系统上,仍存在专利权纠纷问题。mRNA递送系统的技术突破,在全球范围内仍有极大探索空间。

而与海外公司相比,作为“后进生”的国内mRNA的研发仍存在较大差距。国内具有全平台技术前景的企业仅3个,分别为艾博生物、斯微生物与嘉晨西海,但三家企业暂未有上市药物;其他相关企业尚不具备完整平台技术,也未在药物研发上取得过突破性进展。

正如文章开头所说,技术起步晚、专利数量少、产品研发能力弱,都是新晋技术研发公司绕不开的问题。本文的“好锅才能烧热水”,便是针对本土mRNA技术在发育期遇上强风口而提出的。

02 切忌“纸上谈兵”,产业链闭合尚待时日

对本土mRNA企业来说,技术平台的突破非朝夕之能事,打通上中下游产业链也并不简单。

一般来说,mRNA等关键技术进步均起步于学术研究实验室或小型生物技术公司,后授权给大公司进行产品开发,走轻资产路线。

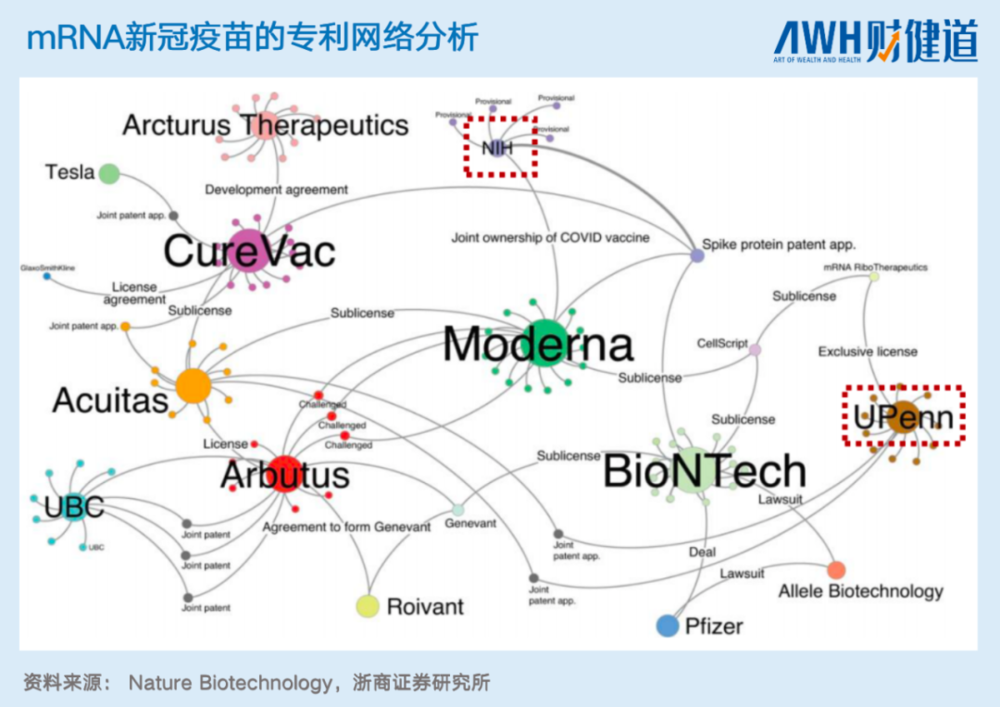

已经上市的Moderna与BioNtech,在临床前后、放大生产方面,都进行了广泛的商业合作,并与合作企业共享互惠互利的利润分成模式。下图是两家公司的在新冠mRNA疫苗方面的合作网络。可以看出,在保证技术前景与供应链储备的条件下,企业就能进行互惠合作,进而推动某一赛道形成良性循环。

本土mRNA技术企业如艾博生物、丽凡达生物、斯微生物等,也都选择与上市公司合作。艾博生物、厚存纳米等企业,也与解放军医学研究院、中科院和各大高校实验室开展合作研发项目。

这种良性循环中,中游技术突破与上游的合作链接缺一不可,它们共同决定mRNA能否真正与下游市场对接。因此,只有解决了技术壁垒、贯通上游,技术平台企业才可以放眼寻求更多、更好的商业合作方式。

不过,目前本土mRNA药物在研管线中,只有艾博生物与A股疫苗公司“沃森生物”合作的新冠mRNA疫苗,在近期有望上市,并且成功与否还有待考量。

抛开中游的技术问题,从上游原材料与设备供应商方面来看,mRNA药物研发所需原材料和设备储存,大部分也握在海外企业手中,本土企业发展还不完善。

其中,尽管在上游链条中,中国CXO企业正在经历一波长期利好,但利好来源于工程师红利,本质还是外包企业的CXO,没有本土原研技术支持,也很难在mRNA赛道上“一条腿”跑步。可以看出,不仅在疫苗研发突破问题上,我国本土mRNA技术全平台的突破问题都还需要时间与积累。

对赛道概念的软包装,可能出现在各类波动性的消费风口上;但在技术突破与自研方面,概念上的“纸上谈兵”不可取,只有脚踏实地的硬研发才管用。

03 现状迷雾重重,未来潜力无穷

提到中国本土医药创新,恒瑞、PD-1等关键词就不难被人想起。中国本土企业的PD-1实力已经达到世界数一数二的程度,但是,赛道扎堆等问题让头部企业及后进的小企业,都要经历风口红利落幕后的阵痛转型。

mRNA技术也面临着同样的困境。当其方兴未艾之时,有医疗行业从业者表示,中国mRNA企业要应谨慎思考,避免热门“靶点”扎堆。

国内主要的mRNA技术平台公司,比较受关注的有艾博生物、斯微生物、深信生物、嘉晨西海、海昶生物、丽凡达生物、瑞吉生物、厚存纳米等8家。

其中,艾博生物成立于2019年,据称,其在递送系统方面(即LNP系统)绕过了已有专利,且相应的mRNA分子动态精准混合技术也更适用于工业标准化生产。

一些本土mRNA企业在传染病疫苗领域外也有所布局。比如,斯微生物的个性化肿瘤疫苗管线进入临床申报阶段,瘤内注射mRNA药物与急性髓系白血病AML疫苗拟进入临床申报阶段;浙江海昶依靠QTsomeTM纳米级基因传递平台专利,在肿瘤领域建立了一条小核酸药物产品管线,作用于肾细胞癌的相关产品已经进入临床二期。

另外,本土mRNA企业创始人中不乏“技术大牛”。除了比较为人所知的艾博生物创始人英博曾就职Moderna外,深信生物创始人李林鲜也曾师从Moderna技术创始人Robert Langer;美诺恒康成立于2013年,创始人为吴晨衍,曾任辉瑞资深首席科学家。不过,后两家还均未有产品进入临床。

每家企业的着力点和运作方式,都有其特殊之处。这不仅是企业自主选择的多样性,更是mRNA技术上游平台兼容度高带来的广阔下游市场。

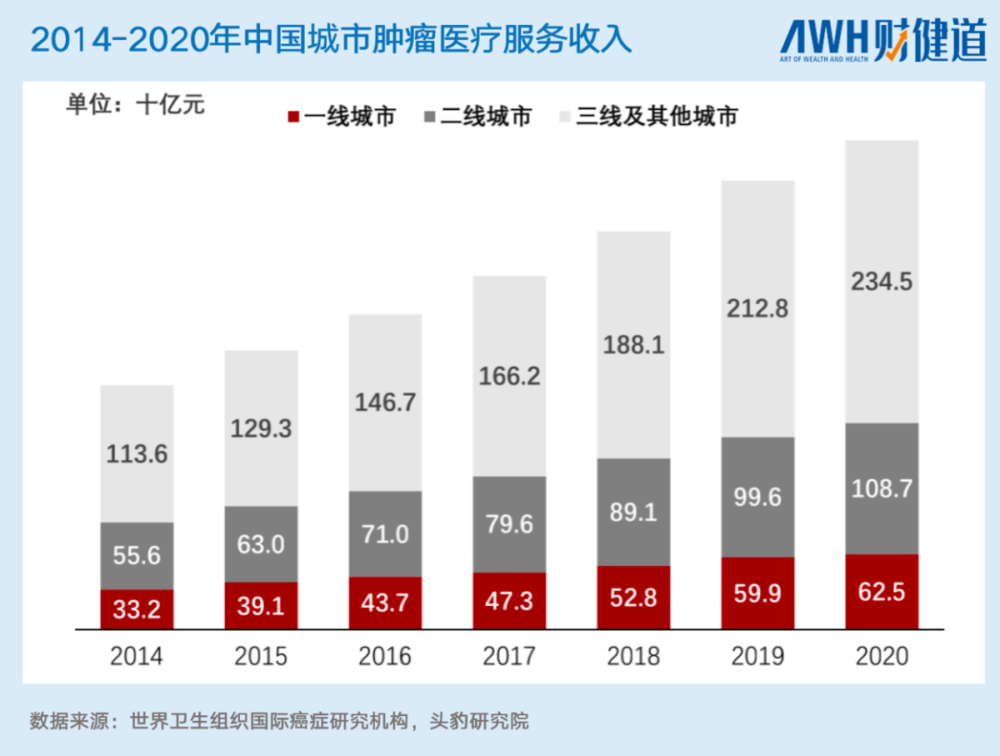

此处的“广阔”,不仅在于细分领域的多样,也在于每一领域下需求的旺盛。例如,在肿瘤治疗方面,中国2020年癌症新发人数为457万人,约占世界癌症新发人数的23.7%,同时,中国城市肿瘤医疗服务收入也在逐年上升。

面对如此市场潜力,mRNA技术的概念随疫情被炒热无可厚非,但我们也要看到,mRNA技术从上世纪60年代首次被发现以来,又经过60年的研发期,才有成熟药物落地。已经上市的海外mRNA企业诸如BioNTech、Moderna,分别于2000年和2010年成立,至少经过了十年的研发积累。

在“mRNA+疫苗”逻辑逐渐遇冷的情况下,我们要看到mRNA技术平台突破的难度,也要看到mRNA技术市场今后的巨大前景。在短期与长期的权衡中,应理性期待mRNA技术赛道——脚踏实地研发、广泛开展合作、积极推动相关政策,直至厚积薄发的那一天。

(作者系《财经》研究员,实习生张羽岐亦对本文有所贡献)

参考资料

【1】Walsh, E. E., Frenck, R., Falsey, A. R., Kitchin, N., Absalon, J., Gurtman, A., ... & Gruber, W. C. (2020). RNA-based COVID-19 vaccine BNT162b2 selected for a pivotal efficacy study. Medrxiv.

【2】曹丽荣等:mRNA疫苗5’帽结构技术专利现状研究,中国发明与专利,2021年第8期.

【3】孙建:mRNA的技术和平台之辩——全球龙头系列报告之三,浙江证券股份有限公司,2021年8月.

【4】习轩:2021年中国mRNA治疗行业研究报告,头豹研究院,2021年3月.

本文来自微信公众号:财健道(ID:ArtofWealthandHealth),作者:严瑞,编辑:安富建