扫码打开虎嗅APP

出品 | 虎嗅金融组

作者 | 周月明

题图 | 视觉中国

文中Robin、李微皆为化名

“最近好不容易中签2只新股,本来中一只就不容易了,还觉得自己特幸运,想着好好赚一笔。但没想到,这两次中签共亏掉了我三个月的工资。”股民小方闷闷不乐得向虎嗅说道,“不是说好的打新必赚钱么,最近究竟怎么了?”

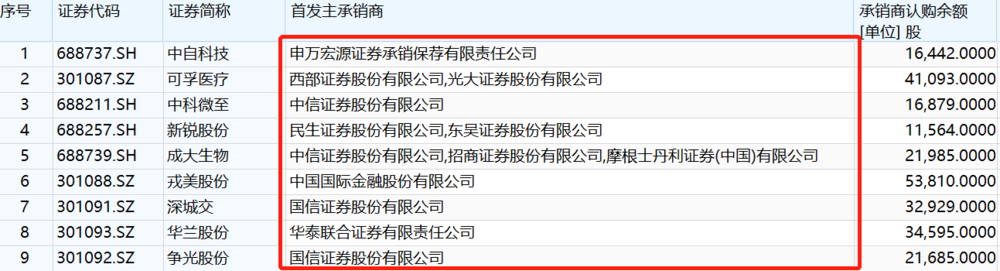

其实小方的疑问,也同样出现在不少投资者心中。在往常,中签新股就相当于“中了彩票”,而自10月底之后,A股开始反常出现新股上市首日就破发的情况,据统计,自10月22日至11月12日,上市的28只新股中,有9只都出现了破发,而这其中,有7只集中在10月22日至29日一周时间内。要知道的是,10月22日上市首日破发的中自科技,是2021年以来第一只出现此情况的股票。前十个月,一切安稳。

究竟发生了什么?

新规改变“打新”生态

“这应该与9月份的发行新规有关。”券商从业者Robin向虎嗅提到。

2021年9月18日,上交所发布了修订后的《上海证券交易所科创板股票发行与承销实施办法》,当日,深交所也发布了新修订的 《创业板首次公开发行证券发行与承销业务实施细则》。

而在这些新规中,有几个核心变化直接指向新股发行的询价问题。一、最高报价剔除比例由“不低于10%”调整为“不超过 3%”,“这一点令报价区间扩大了,报价很可能提高,而此前的规则会导致IPO抑价问题的产生。”Robin称。

二、在此前报价中,存在“四值约束”,也就是说发行人和主承销商询价确定的发行价格超过剔除最高报价后网下投资者报价的中位数和加权平均数,剔除最高报价后公募基金、社保基金、养老金、企业年金和保险资金报价中位数和加权平均数孰低值的,需根据超过的幅度发布不同次数的风险提示公告。规则调整之前,注册制公司绝大部分以略低于“四值”的价格定价发行。

此外,新规还明确了网下投资者需要建立投资决策机制,遵循独立、客观、诚信的原则合理报价,不得协商报价或者故意压低、抬高价格,不得在询价活动中进行合谋报价、利益输送或者谋取其他不当利益,否则将公开通报,并列入首发股票网下投资者黑名单等。这一点直接打击了所谓“抱团报价”的现象。

“如果查看这些首日破发的新股的话,可发现它们基本都是科创板和创业板的股票,因为受到询价新规的影响。而主板目前这种情况还较少。”Robin称。

虎嗅查看这9只首日破发的新股后发现,确实全都来自于科创板和创业板,其中有4只来自于科创板,5只来自于创业板。

另一名券商从业者李微向虎嗅表示:“其实新股破发这件事是件好事,在此之前,市值配售制下,股民眼中新股申购根本没有好公司、坏公司之分 ,只有中签率高低之分,这也会令股民盲目打新,缺少风险意识,这也与注册制的初衷是相违背的。”

其还称:“其实我们很多从业者早已预料到随着注册制的放开 ,破发现象早晚会出现的,券商也是时候多关注些基本面,重新调整一下策略,给出一个合理的估值和定价了。”

破发股票估值高于行业平均估值

这些首日破发的股票估值究竟怎样呢 ?

经虎嗅统计,这9只首日破发的股票中,有6只首发市盈率超过首发时所属行业市盈率,剩下三只中,有两只首发市盈率除以所属行业市盈率也接近90%,也就是说折价率仅为10%左右。可见这些股票估值相较于同行业平均估值,是较高的。

而经虎嗅进一步统计,9月18日(询价新规发行日)至11月12日之间上市的58只股票,除去个别未披露数据的,有13只首发市盈率超过所属行业市盈率,都集中在10月19日至11月2日之间,为何这段时间集中出现首日破发情况,原因可见一斑了。

“这说明二级市场的投资者已经对高估值不买账了。”李微向虎嗅表示道。“投资者开始关注基本面,这些公司的估值为何高于所属行业的估值 ,若不具合理性的话 ,很有可能就被投资者‘抛弃’。从另一个层面来说,投资者也变得越来越聪明了。”

那么新股上市首日破发,对承销商和公司本身有什么影响么?“对承销商肯定是有影响的,如果其参与定价的公司总是估值较高出现破发的话,业界肯定对其业务能力产生质疑。再加上,很多承销商也认购了公司的股份,破发对他们来说也是损失。所以说,报价机构应该提高自己的报价能力,更多关注基本面,以及未来的发展空间能不能撑起这个估值。未来 ,加强研究能力才是最核心的问题。”

机构和个人都变得谨慎

破发频发之后,机构投资者和个人投资者有什么变化呢?

首先,网上打新参与度很明显下降了。虎嗅统计了自10月至11月15日上市的62只新股,网上打新平均户数,仅为931万。

而8月至9月上市的87只新股,网上打新平均户数为1182万户,也就是说10月之后,相较于前 2个月,平均有250万户普通投资者退出了新股申购。

除此之外,弃购现象也越来越多,11月3日晚间,强瑞技术披露首次公开发行股票发行结果,其中,网上投资者放弃认购 50.91 万股,未缴款认购金额1518.14 万元,弃购部分占总发行规模的比例达2.76%,刷新了近10年来A股新股弃购占比。仅一天之后,创业板新股天亿马发布了IPO在创业板上市的网上发行结果公告。公告显示,天亿马新股的弃购占比为2.36%。(但这两只股票没有网下发行,弃购率较高)

但有网下发行的股票也出现较高弃购率,11月11日晚间,盛美上海公布首次公开发行股票并在科创板上市发行结果,网上投资者放弃认购数量达到60.32万股,放弃认购金额达5126.9万元。弃购占比高达1.6916%,这在A股市场也属于较高水平。一般来而言,新股的弃购占比很少超过1%。

从高弃购率情况越来越多可以看出,投资者正在变得越来越谨慎。

要知道的是,放弃缴款超过一定次数,将影响后续打新。根据《证券发行与承销管理办法》第十三条规定,网下和网上投资者申购新股、可转换公司债券、可交换公司债券获得配售后,应当按时足额缴付认购资金。网上投资者连续12个月内累计出现3次中签后未足额缴款的情形时,6个月内不得参与新股、可转换公司债券、可交换公司债券申购。

但即使有这一限制,投资者也要谨慎申购,一位股民向虎嗅表示称:“现在打新更为谨慎了,要多看一下基本面,如果估值高于所属行业平均估值的话,就要分析一下其业绩和经营情况能不能撑起这一估值了。”

而除了个人投资者,机构投资者也变得“犹豫”,参与报价的意愿有所下降。比如就在询价新规发行前上市的纽威数控(9月17日上市),参与报价的保险公司有274家,社保基金有60家;而破发事件发生之后上市的成大生物 (10月28日上市),参与 报价的保险公司降为169家,社保基金降到41家。在一定程度上,可以看出机构投资者在“打新”上也变得谨慎了。

写在最后

由此可以看出,无论是个人投资者还是机构投资者,在破发情况频现之后,都显得更为谨慎,但这对于未来新股上市的环境并不是一件坏事,这也促使无论承销商、公司还是投资者,都将关注点回归于公司的经营发展和业绩上。尘归尘、土归土、基本面归于基本面。