扫码打开虎嗅APP

特别策划

2022-03-08 11:19“集中投资好,还是分散投资好?”这一问题在财富管理市场一直争论不休。

有人崇尚价值投资,资金不必过于分散。在刚刚过去的2月,“股神”巴菲特公布了第57封“致股东的信”,其持股名单上仅有14家公司。也有人认为,通过配置各类相关性较低的资产,可以实现风险缓释,甚至规避掉大部分风险。投资大师比得·林奇的麦哲伦基金曾持有超过1000支股票。

无论是分散投资还是集中投资,其背后是对公司经营状况的缜密分析,对整个行业的科学预判,对投资风格的不断校正和检验。投资不仅是科学,还是艺术。

然而,对于普通投资者而言,他们始终徘徊在科学和艺术的“大门”之外。去年,曾有一位来自福建泉州的年轻基民花了1万元,选购了1314只基金,被网友戏称为“基金海王”。更多的人,盲目地跟随当下的明星基金经理,全然不顾其投资风格是否与风险承受能力相匹配。最后,只能沦为基金韭菜。

这些沦为基金韭菜的基民,大多不具备专业的财经知识,也不懂到底什么样的基金才是“好基金”。

选基是个复杂大工程

投资是一门科学,选基并非无章可循。好的投资策略要知己知彼,更要有明确的打法。“知己”是要了解自己的风险承受能力、收益预期;知彼则要了解投资标的,筛选出适合的产品。

中国基金业协会发布的数据显示,截至2021年11月底,我国公募基金资产管理规模合计达25.32万亿元,公募基金数量合计9152只。要从这个巨大的分母中,挑选出优质基金,对于缺乏专业知识、也没有足够时间的基民来说绝非易事。

这就造成基民在购买基金时,有的完全凭感觉,有的仅靠历史业绩,有的变成基金经理的粉丝,盲目跟随。

事实上,基金筛选是个复杂的工程体系,需要专业团队层层剥茧、不断验证,才能找到好的投资标的。这也体现出一家金融公司的内在实力。

拿中信银行举例,它建立了一套基金优选体系——“十分精选”的基金优选体系,通过定量指标筛选、归因分析、定性调研、风格标签、优中优选输出精选基金清单五个步骤,帮用户快速在全市场上万只基金中找出适合自己的基金。

在这套体系的支撑下,2021年中信银行“十分精选”权益基金涨幅达到17.34%,“十分精选”固收+基金涨幅达到6.01%,购买“十分精选”基金的用户中,盈利人数比例达到70%。

在中信银行看来,一支好基金不能光看收益,风险控制才是基金的根基。因此,在打造“十分精选”体系时,中信将基金经理的风险控制能力,包括胜率、最大回撤等指标涵盖在内,用以提升基民的购买和持有体验。

那么,一支好的基金到底是如何诞生的?

帮你“考核”基金经理

中信银行“十分精选”,其背后灵活运用了“五维选基法”。

什么是“五维选基法”?

简单来讲,就是先通过定量分析筛选出业绩好的基金;然后找出业绩收益来源和底层原因;再通过分析基金经理的赚钱逻辑和投资框架;为基金经理打上风格标签;最后,优中选优输出“十分精选”基金清单。

五维选基法环环相扣,一脉相承。不但要找到好基金,还要做归因分析,找到这支基金超额收益的底层原因,这样才能判断它未来能否持续创造价值;不但要分析基金经理的赚钱逻辑,还要将他们的投资风格刻画出来,让用户真正地“认识”他们,而不是盲目崇拜。

现实中,由于盲目崇拜基金经理引发的投资血案比比皆是。然而,要想识别基金经理是否靠谱,不仅需要专业知识、可靠的渠道,还需要长期的跟踪和研究。这都不是一个普通基民的精力和知识所能覆盖的,中信的“十分精选”体系要做的就是帮助基民筛选适合的基金经理。

依托自身金融机构以及和多家基金公司合作的优势,“十分精选”主要从以下三个维度考察基金经理:

第一个维度就是了解基金经理想赚的是什么钱,即是否有清晰的投资目标。

比如,如果基金的收益来自于持仓股票基本面大好,而行业却很低迷,但基金经理的投资目标却是行业的景气度,那么实际赚到的钱跟基金经理想赚的钱就无法对应,说明基金经理误判。虽然结果是好的,却暴露出基金经理投资目标不清晰不明确的问题。

第二个考察维度要看基金经理的投资体系和框架是否与投资目标相匹配。

如果投资目标是行业景气度,而投资框架中却把重点放在个股分析上,缺少对行业的深入研究,这就是投资体系和框架与投资目标不相匹配,同样很危险。

第三个考察维度则是基金经理的投资行为,包括过往投资业绩的可解释性、投资方法的可复制性,这决定了未来业绩是否具有可预测性。

通过这三个考察维度,中信就可以了解到基金经理对市场、对自我的认知与投资行为是否一致。不过,如何将这些内部认知呈现给用户,让用户进一步了解这些基金经理?中信银行的做法是“打标签”。

贴标签,把基金经理放进坐标轴

平日里,基民们也会给自己喜欢的基金经理贴标签,比如,易方达张坤的标签就是“公募一哥”“茅台信徒”;而中欧的葛兰则是公认的“公募一姐”。

这些标签一定程度上反应了基金经理的业绩以及基民对他们的喜爱程度,但很难加深基民对他们的了解,对购买行为也无法形成理性判断。

中信银行“十分精选”为基金经理打标签,其目的有两个,一是让基民能够更快了解基金经理的投资风格,选择适合自己的产品;二是方便基民结合市场趋势,搭配投资组合。

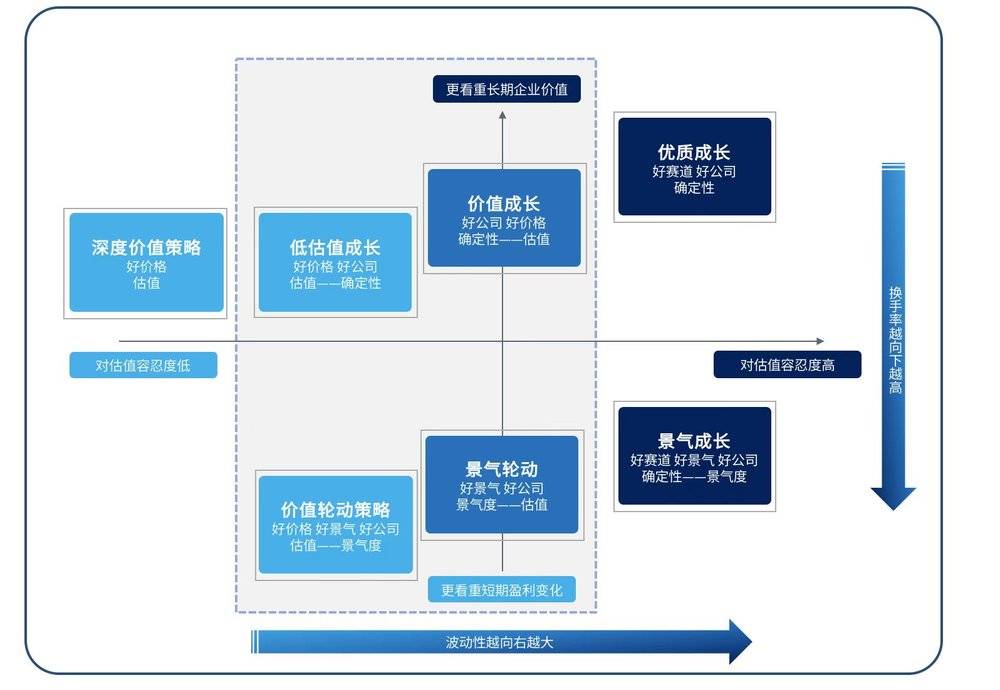

在投资理论中,有一个“不可能三角”,即景气度、确定性和好估值不可能同时存在,其中估值指价格,景气度指公司短期的盈利成长性,确定性是指公司的长期价值。

具有高景气度和确定性的公司往往是市场追捧的类型,因此其估值会居高不下;而拥有低估值的公司,要么是行业周期、公司管理等各个方面导致的短期景气度低,要么是公司缺乏更长期的投资价值,抑或两者兼而有之。

在投资过程中,一个基金经理如何挑股票,一个最核心的因素就是看他在“不可能三角”里如何博弈,如何选择。这些动作能够体现出他的投资风格。

在这一理论支撑下,将企业的长期确定性由下至上画一条线,作为纵轴;再根据基金经理对估值的容忍度由左到右画一条线,作为横轴,就得到一个坐标轴。这样,基金经理就能够被定位到不同象限。

坐标轴上越往右,表示基金经理对估值的容忍度就越高,其整个组合的波动性就会越大;反之,组合的波动会越来越小,下跌空间小。“公募一姐”葛兰,就是一个较典型的位置偏右的基金经理。

纵轴越往上,则代表基金经理越看中长期价值,他们对波动性有较低的容忍度,更倾向于向用户推荐长期收益看好的投资组合,而这类基金经理也经常是银行理财用户所青睐的对象。

刻画完基金经理的标签后,“十分精选”会结合对市场的预判,选择合适的基金经理推荐给用户;同时,中信也会根据用户风险接受度和市场情况适时地推荐相应的产品,做投资组合,帮助用户获取更高收益。

例如,十分精选固收类产品,2020年录得收益14.16%,2021年录得收益6.01%。而“进攻型”产品,比如信诚周期轮动(LOF),去年收益为111.29%,近两年收益为248.58%。

好的基金或资产配置,能够帮助个人投资者穿越牛熊周期,稳步保值增值。对于基民来说,根据自己的风险承受能力,选择一个和自己价值观匹配的产品,远比选择一个阶段性业绩出彩的产品重要得多,这样可以使基金的收益率最大程度转化为持有人的收益率。

如何找找到好的基金?概括来说,就是通过好的基金经理+适合用户风格+长期持有,而中信的“十分精选”体系,恰好帮用户解决选基难、拿不住和过于关注短期收益率的问题,从而实现赚钱公式的打通。

通过拆解中信的“十分精选”体系,可以看到,一个盈利人数比例达到70%的好基金是如何炼成的,与此同时,基民也可以从中得到一些选基和养基的启发。