扫码打开虎嗅APP

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:陈若焱,编辑:张截妤,题图来自:《大空头》剧照

3.64%,-4.03%,-13.56%,-19.82%,-35.46%。

苦等18个月,5只蚂蚁战略配售基金(简称:创新未来基金)交出了一份颇为尴尬的成绩单。

不仅多数亏损,而且首尾收益相差近40%,看上去市场并不是完全没有机会,只是有些人做得好,有些人跟随市场没能跑出超额,而有些人发挥失常,遭遇业绩滑铁卢。无论是何原因,这样的表现难免有些让人失望,至少与当时声势浩大的发行场面相比,反差感强烈到让人难以接受。

2020年国庆前一周,易方达、汇添富、中欧、华夏、鹏华5家基金公司旗下创新未来基金集体开售,基金经理阵营豪华,分别由陈皓、劳杰男、周应波、周克平、王宗合管理。作为“独家总经销”的蚂蚁财富更是格外卖力,不间断直播卷得大家周末无休,营销广告铺满电梯写字楼,江南春看了都会笑。

基金经理积极参与自购,更是将营销效果拉满。周应波自购260万,劳杰男200万,王宗合100万,陈皓自购金额也在100万+,周克平甚至在直播间现场操作,刷刷的下单了100万。这种风险共担的做法,打穿了投资者最后一丝防备,乖乖掏钱认购。

皇帝的女儿不愁嫁。在众多亮点加持之下,即使没有其他代销渠道的驰援,这些基金依然成为当时市场上最亮的一颗星。

9月25日凌晨开售仅2分钟,5只产品合计卖出了10亿元,1个小时卖出102亿元。易方达创新未来一日售罄,率先完成了120亿元的销售目标。短短几个交易日,5只产品600亿规模销售一空,持有人户数多达1360万。

虽然后来经历了一些波折,但很多投资者选择了坚守。如今,较早成立的易方达创新未来、鹏华创新未来相继开放申购和赎回,剩下3只很快也将结束封闭期,投资者是时候想一想,创新未来基金的未来问题。

如果买了这些基金,接下来应该继续持有还是赎回呢?

一、扎心:新基哪有老基香

没有对比就没有伤害,没有对比就看不出差距。判断一直基金的好坏,业绩无疑最具说服力。

不过,整体上看,5只创新未来基金过去18个月的业绩都很一般,陈皓管理的易方达创新未来表现最好,但也只是矮子里拔将军。

从绝对值来看,易方达创新未来是唯一一只赚钱的产品,但截至3月31日,1年半的时间投资回报为3.64%,年化回报2.4%,收益比余额宝略高,但波动更大,持有体验不算好。其他4只基金更不用多说,封闭了18个月,本金还处于亏损中,谈持有体验都过于奢侈。

从相对收益来看,易方达创新未来是唯一一只同时跑赢沪深300和业绩比较基准的基金,即使是此前由大佬周应波管理的中欧创新未来也只是勉强跑赢业绩比较基准,但表现不及沪深300,其他3只创新未来都跑输了不少。

跑输市场和业绩比较基准的产品,与同类基金相比,排名大概率也不会很好。Wind数据显示,这5只基金近1年业绩同类排名均处于后1/2,一些基金甚至处于倒数位置。

在产品设计上,创新未来基金当初最大卖点在于可以参与蚂蚁集团战略配售,而且持仓上限可以达到10%;相比其他基金常规的打新操作,这类基金具有高中签率的优势。不过,后来因为蚂蚁集团延后上市,这一优势也就不复存在,这些基金“凤凰变乌鸦”,沦为普通的主动权益类产品。

不过,就算和各个基金经理同期管理的其他代表产品相比,5只创新未来基金也无一例外的败下阵来。

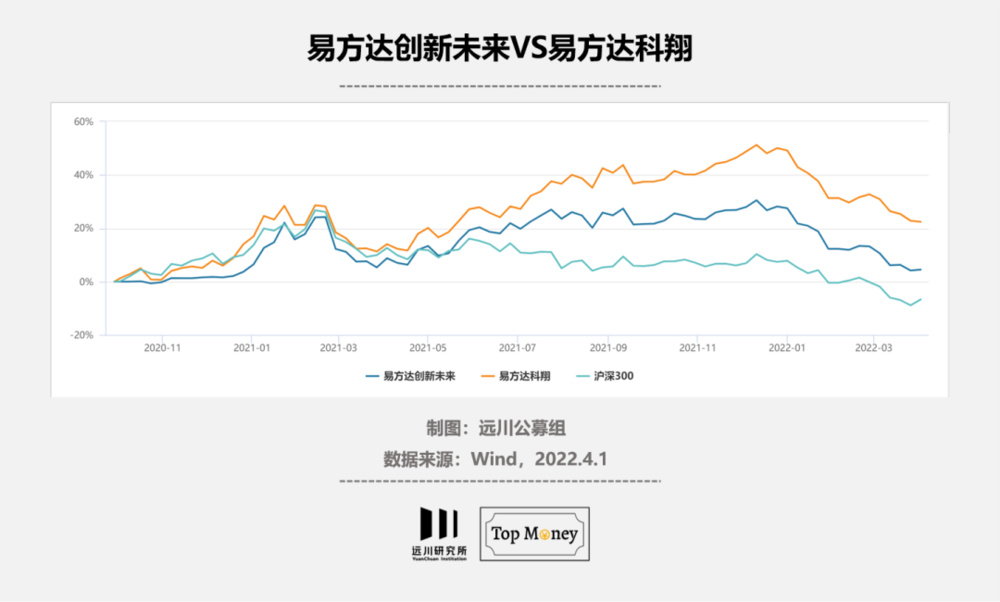

以易方达创新未来为例,陈皓的代表产品易方达科翔同期收益超22%,高出创新未来近18%。

回撤方面,易方达创新未来完胜其他几只产品,表现出较好的稳定性。从2020年9月29日至2021年3月31日,沪深300的区间涨幅为-7.84%,最大回撤-33.52%。换句话说,5只创新未来基金中,只有易方达创新未来和中欧创新未来比沪深300更抗跌。

即便如此,易方达创新未来同期最大回撤比易方达科翔也要大。其他几位基金经理的代表产品莫不如此。

更低的收益,更大的回撤,当创新未来基金失去战略配售蚂蚁这个光环之后,几乎丧失了所有吸引力。对于投资者来说,当初与其去买这只新基金,不如买同一个基金经理的旗舰老基金。

问题是,都是各自基金公司的老将,怎么创新未来就做烂了呢?

二、解谜:实力还是贝塔?

毫无疑问,5只战略配售基金业绩拉跨,一定程度上有市场的原因。

2020年10月,这些基金成立之初的建仓期已经是一个危险初现的时期。无论是蓝筹白马股还是创新成长类股票均已经处于估值高位,“茅指数”进入调整期,“宁组合”本身就不便宜,被迫在高位建仓的基金后续腾挪的空间有限,而去年的分化行情更是增加了投资难度。再加上港股拉胯对组合的拖累,还能不亏钱的基金经理,不受让一点公司股权很难留住的。

不过,5只产品业绩之间差异较大,侧面说明原因不单单来自于市场,基金经理投资能力、投资风格,甚至是运气或许也是重要的影响因素。

陈皓的业绩稍显突出,主要原因是踩准了市场节奏。他在年报中表示,2021年有两次关键性操作:一是春节前后减持蓝筹,加仓中小盘和新能源等成长板块;二是在下半年降低了电动车、光伏行业的配置比例,理由是估值泡沫化。

不得不说,他这两次操作都很成功。第一次不但躲过了蓝筹股下跌的风险,而且加仓方向也很正确,为组合Q2、Q3贡献了较好的收益;第二次则有效控制了组合回撤。

陈皓两波精准的调仓,可能有运气,但更多或许源自实力。作为易方达三剑客之一,陈皓在公司是有分量的,10年任职年化回报17%的表现,更是奠定了他在全市场的影响力。他管理着易方达两只“招牌基金”——易方达科翔和易方达平稳增长,能够在头部基金公司、人才辈(内)出(卷)的投研团队管理这些“传家宝式”的产品,多半是有些实力的。

相比之下,同为投资老将的王宗合就没有那么幸运。

他的重仓股前后变化相对较大,早期以消费、金融、互联网等行业龙头股为主,去年四季度切换至新能源车、光伏、半导体等高景气度赛道股,不仅没有避开消费、互联网等行业的调整,后面积极拥抱赛道股的操作更是让他遭受市场的来回打击。

在做基金经理之前,王宗合在买方做了多年的行业研究员,主要覆盖食品饮料、商业零售、农林牧渔、纺织服装、汽车、造纸等行业,核心能力圈在泛消费领域。王宗合的“出圈”,主要是因为他之前曾重仓白酒股,与张坤、萧楠、刘彦春合称为“四大酒庄”。

王宗合在组合构建上有很明显的特征,高仓位不择时,同时高集中度,对于自己看好的股票敢于重仓,旗下产品前十大持仓集中度多在70%以上。这种持仓高度集中的进取型打法,某种程度上反映出基金经理对自己研究的自信,对重仓公司的深度认知。

不过,自去年二季度以来,王宗合明显改变了策略,行业配置更均衡,持股更分散,尤其是成立时间较晚的鹏华创新未来,前十持仓集中度多数时候在50%以下,甚至不到40%,行业分布上,也从重配消费股,向新能源车、光伏、半导体等多个行业延伸。

分散持仓的背后,或许是他对现实的一种妥协,毕竟整个大消费行业像2019、2020年那样的大机会已经不多了。只是市场终究是残酷的,有些坚持难免痛苦,有些妥协也未必正确。

其他3位基金经理相对谨慎。中欧周应波依然延续了均衡成长的风格,主要投向高端制造、新能源、互联网、传媒等板块,与创新未来主题的契合度较高;汇添富劳杰男也延续价值风格,重仓基本面较好的各行业龙头股,配置也比较均衡;华夏周克平则聚焦自己熟悉的科技成长赛道,重点配置互联网、软件和新能源,持仓较为集中。

诚然,坚持自己以往的打法,可能业绩不会很出彩,但好处在于风险可控,相反,轻易改变自己的风格,尝试以往不熟悉的玩法,多半只会将自己置于危险之地。成熟的投资框架,稳定的投资风格,是业绩可持续的前提,即使身处逆境也不能自乱了阵脚。对于跌麻了的基民,也是如此。

三、抉择:是去是留?

如果买都买了,持有的创新未来基金,接下来的命运会如何呢?不妨借鉴一下已经“翻过车”的战略配售基金。

2018年上半年,独角兽上市如火如荼,药明康德、宁德时代、工业富联通过绿色通道获得快速上市,资金对小米、阿里、京东等中概股会A、H股上市充满期待。6家头部基金公司也借机发行了CDR基金,募集金额超过千亿元。不过,后来由于CDR发行暂缓,这些基金被迫沦为债券基金,一度成为基金圈的梗王。

不过,相比创新未来基金,CDR基金的持有人是幸运的。

一方面,它们阴差阳错地躲过了2018年股市大跌;另一方面,3年锁定期结束后,每只基金的投资收益均在10%以上,部分收益超过25%,尽管错失了2019-2020年市场整体性上涨机会,代价有些大。但这年头再看基金,没亏钱总是好的。

根据CDR基金的经验,在封闭期结束后,业绩不及预期的产品一般会遭遇巨额赎回。创新未来基金大概率也逃脱不了同样的命运。

不过,从持有人结构和投资心理上来说,两者还是有微妙的差异。CDR基金在结束封闭期时,持有人均有盈利,且持有人中三成左右为机构投资者,而创新未来基金持有人中99%以上是个人,如今多数被深度套牢。

继续持有也好,割肉赎回也罢,或许很难有标准答案。但在躺平死扛和忍痛割肉的选择题面前,个人投资者常常会选择前者。

只不过,当初因为战略配售蚂蚁而去购买这类基金的投资者,显然现在已经失去了继续坚持的理由;如果只是看中基金经理的投资能力,有机会退出时仍选择坚守的投资者,现在需要重新审视的是,基金经理是否仍然是同一个人,以及他们是否值得继续信任。

基金经理经常说,在研究和投资时要学会抓主要矛盾。投资者其实在挑选基金时也是如此。

创新未来基金再次给我们提了一个醒,对于主动权益基金而言,选基金就是选基金经理,其他任何附加的产品亮点都只是次要矛盾,有则锦上添花,无也关系不大。

最重要的,还是主次不能颠倒,毕竟一万个0,即便相乘,结果还是0。

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:陈若焱,编辑:张截妤