扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,题图来自:视觉中国

今天来讨论两个问题,第一个是中美长期国债收益率的倒挂,第二个是关于那个建设统一大市场的文件。

实际上前者是问题的表征,而后者是问题的尝试解决方案。高速的增长期过去之后,很多时候你只能在几个次优解里面选最好的。最优解已经不存在了。实际上如果你去看共和国的历史,牵扯到央地关系的经济改革,从设想到落地往往是以5-10年来计算的。就像之前我们说的,政策的发行可以是迅速的,但自上而下的传导需要以年为单位的时间来进行合理的利益分配。

但也请不要误会,我不是想说这个统一大市场需要很久才能落地,我想说的是它是一个系列政策中的一环。它的出发点非常简单朴素:财权和事权必须统一。

我们先回到第一个问题上,如果没看错的话,现在意大利的十年期国债收益率已经快2.5%了。美国的十年期国债收益率已经在2.7%以上,我自己的看法依然是:这是一个情况更复杂一点的2018年冬天,但美债这个收益率点位是很难站得住的。

最简单的逻辑是,联储很鹰派的一个逻辑是在于他们觉得失业率可以在低位保持很久,但这其实不被历史数据所支持,大部分时候失业率都是一个尖底。

但这并不意味着联储不会加息,曲线已经是这么个扭曲的形状了,短端利率上其实对于金融市场的冲击不如长端。

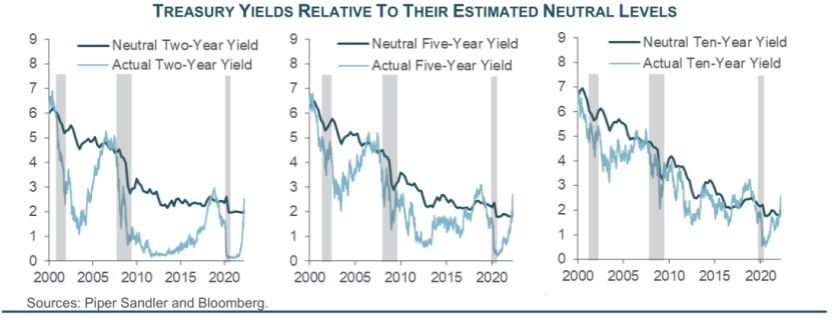

可以看到,和2007、2018年类似,美国各个期限的长端利率都已经突破了所谓的R-Star,意味着如果要继续走高,我们必须看到一个40年趋势的打破,不是没有可能,但这种长周期的东西一定是要做右侧的。

宏观投资里面有一个新手经常踩雷的地方,我自己曾经也深受其害,就是沉迷宏大叙事的人喜欢做左侧来表征自己的优越感,但实际上宏大叙事最赚钱的地方反而是右侧。

十年前的我每次看到有人说要选那种穿越周期的PM,我总觉得有志不在年高,现在这几年我慢慢意识到,人与自己的和解,对于世界的包容,是需要时间的。这种包容自己不完美,理解世上事不如意者十之八九,是需要一些遗憾和失败作为养料来培育的。所以确实这是需要时间的。

如果我的读者们还很年轻,我不指望大家可以马上理解这一点,但我希望可以给大家一些平和的心境。至少在研究或者捣鼓钱的时候,你应该平静一点。球场上暴力一点我觉得没有什么问题。

现在我们还没看到美国利率长期上行的右侧事件,有哪些潜在人选呢?薪资的不断增长是有可能的,薪资-租金-CPI的循环一旦进入很难改出。但企业盈利目前在弱化,2022年要说这个故事太早了。Again,我一点都不反对宏大叙事,但我想说的是,如果你在看一些10年的机会,那么你至少得有等2-3年的耐心。

美国的制造业回流?也是有可能的,但这个东西动静很大,很容易做右侧。

美国的新能源投资,风电光伏氢能其实美国的禀赋都不差,但欧洲和中国是因为能源安全来投资,美国页岩油政策在看得见的未来估计就会有反复。

所以回到上面那个图,我不是觉得美国利率就一定会走低,但如果要我相信它走高,我可能想先看到下面这两个东西。

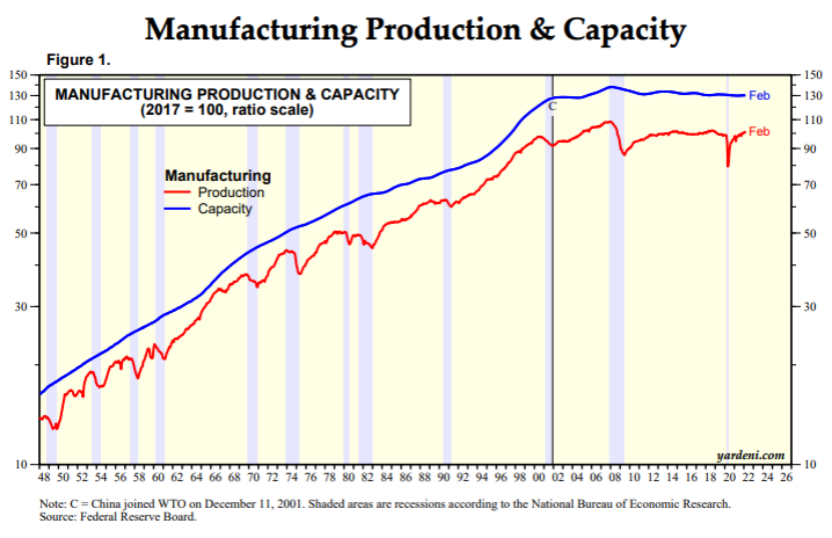

美国制造业产能继续开始增长,过去20年没增长了,这个东西不太可能一直不变。

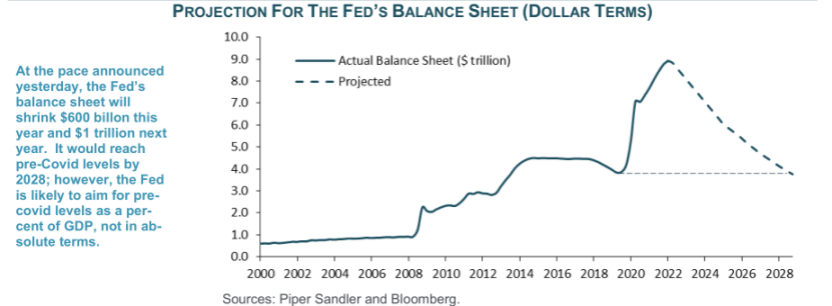

缩表成功,可以看到,历史上联储多次尝试缩表(或者说结束扩表),只有鲍威尔在2018年成功了3个季度。目前联储的计划是这个虚线,看一眼就知道这个虚线和过去的历史完全对不上。

所以我自己觉得,即便我对长期通胀有信心,我也不会在这个地方去空美债,我甚至觉得可以买点。

回到中国的问题上。

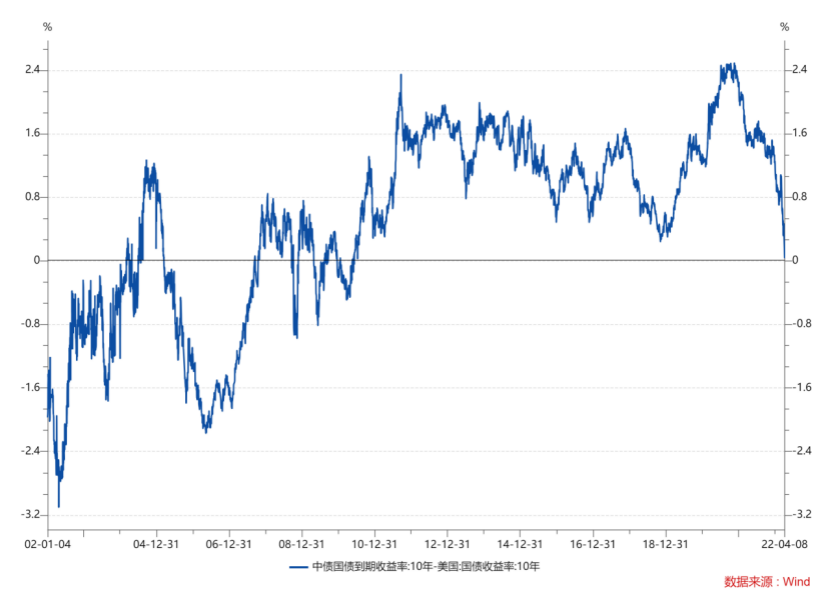

2012年后中美利率又倒挂了,第一个问题就是,这是个短期现象还是个长期现象。

短期有短期的解释,美国太鹰派,中国经济被疫情干扰。但我其实相信这个故事的长期说法,中国在2008-2020年,上了世界上最多的杠杆,而且是让企业和居民部门上杠杆。

这里有个小TIPS,如果是政府部门上杠杆,利率是会降的,因为政府会想办法和央行合作,让自己的长期利率开支维持在一个稳定区间,如果是居民和企业上杠杆,利率就会高,因为本质上这就是让企业和居民去补贴银行。

这个故事很难继续说下去。所以在未来,中国无论是政策端、居民意愿还是企业盈利,都不支持重复一次2008-2020年的债务狂飙,那么中美利差将来要走阔,更可能是美国跌得更多,我自己是不指望中国利率可以回到3%以上的区间。

我想到巴菲特的一句话,投资中最重要的是常识,但实际上,常识这个东西,知道就不容易,践行就更难,比方说举个例子,随着GDP的增长,GDP增速慢慢下降就是个常识,但这个常识有很多精髓的细节。

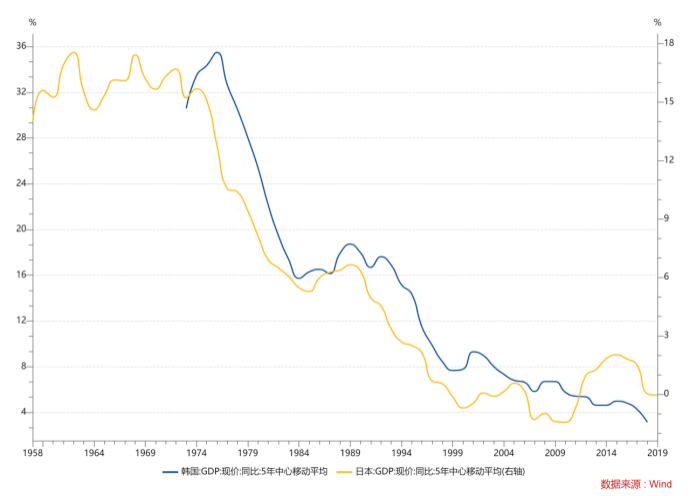

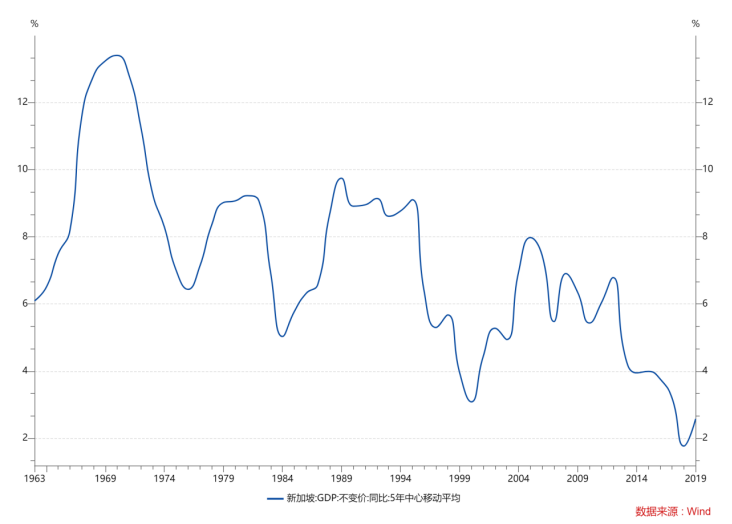

比方说日韩发展模式,GDP的下行是台阶式的,西方发展模式,以新加坡为例子,是周期性+冲击式下台阶。

其中的原因非常值得各位思考,与今天的主题没有什么关系我也就不做蛇足。

那么回到最开始的部分,大一统的市场是什么呢?

财权和事权的统一带来更高的效率,到底是统一到中央还是统一到地方,其实各有各的好处。这个没有定数,但分散总是不好的。比方说分税制改革之前,金融系统全都是中央的,金融系统放出去的贷款全都变成地方的增值税,监管的时候,中央和地方对于贷款的看法完全是相反的,那就没法做事情。

1994年之后,开始考虑财政纪律,加上金融危机,改革开放初期治理难度直线上升的时候,很多琐碎的事情是被交给了地方去完成的。这个过程带来了两个结果:

有很多地方管理条例各自为政;

地方必须想办法开源才能进行管理。

1995年的时候广东省就提出过,自己的事情一点没有变少,增值税全没了,将来要怎么扩大税基。当时他们的想法还是在农业税上做文章,当然几年后他们就发现土地财政这个道路。

所以2000-2020年,中国其实很多事情是,地方土地财政拿钱,地方政府处理问题,中央保持大政方针。事权和财权是统一的。

之前说了,这个故事对于企业和居民是不利的,因为利率很高,中国人民耐受度又很高,所以大家内循环也做不起来,也都活的很辛苦。

现在不管因为什么原因这个循环可能要变了,土地财政的路子可能走到头了。中央财政还有很大空间。

这时候中央一看,将来钱都要我出,这点可以认,因为砍掉了土地财政,我发专项债,合情合理。但财权从地方的土地财政变成了中央的财政赤字,事权依然在地方,这个是行不通的,也是不合算的。

所以我看到很多解读说,这意味着市场经济要没了。我觉得他们可能没有理解过,政府和市场的关系中,最重要的一点在于,市场是逐利的,所以市场是有一条主线的,无论张三李四王五,它都是逐利的。

政府是平衡的,是制约的,所以政府和市场的合作中,很难出现完全消灭市场的情况。但谁来和市场打交道,这是个核心问题。将来更有可能是,中央会直接和市场打交道,地方的国有企业可能面临更大的竞争压力。

其实这点券商是早就体会到了,国内有个特色是每个地方都有自己的财经系统有自己的券商。过去几年中金中信的故事,会在很多领域再发生一次。

最后,时代的车轮滚滚向前,对未来悲观毫无意义。这是一个新时代的开始,它没有过去那么好的增速,但绝对不是没有机会。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望