扫码打开虎嗅APP

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,题图来自:视觉中国

首先,前几天有一个新闻说拜登邀请了东盟十国的领导去美国开会,这个事情有两点有趣。第一是,以前美国对东南亚国家的外交政策都是四方会谈+的模式。就是美日澳印单独把一个一个东南亚国家拿出来点名,然后五个国家关在一起谈。

稍微想一想就知道,这样谈判,像马来西亚、印尼这样的国家无论如何谈不赢。人为刀俎我为鱼肉。东南亚国家在历史上,可以说,自东南亚这个地方有国家以来,他们就一直很知道怎么和区域外的大国打交道。

日本人对于东南亚的定义之一是:这是一块处在印度和中国之间,既非中国亦非印度的地区,所以东南亚这次以东盟十国的身份去美国。某种意义上,可能也是倒逼美国、印度、澳大利亚和日本以后要以4对10。东盟很喜欢这样的会议模式:

东盟10+1会议,与中国

东盟10+3会议,与中日韩

以后多一个东盟10+4或者10+5就好。这是第一个有趣的地方。

第二个有趣的地方是,美国给了十个国家1.5亿美元的贷款支持,然后说这1.5亿美元可以拉动几十亿的“民间投资”。

好的不学,我们拉动民间投资的说法倒是学会了。一个国家1500万美元……说难听点,高盛在马来西亚的公关费都比这个多一个数量级。

但今天想说的是另一个舶来品词汇:软着陆。中国在80年代高通胀年代尝试过软着陆,但结果是一次硬起飞。无独有偶,2010年代的伊朗高通胀年代也喊过软着陆,结果也是硬起飞。现在联储也在高通胀喊软着陆。就不得不让我多想一想,会不会年底我们又看到一个硬起飞。

中国的那段故事我用的是徐雪寒先生文集里面的论述,徐雪寒先生一生传奇,命途多舛。某种意义上,今天的人民银行能够创立,与他也不无相关。徐雪寒先生是和孙冶方薛暮桥一代的经济研究者,但性格非常谦逊。在他自己文集的最后,他是这样评价自己的:

“我不是一个理论工作者,我只是一个在漫长革命过程中跑龙套的人,但确实断断续续,零星写过一些文章在报刊上发表过……….收入文集的文章,我认为普遍的问题是浅,说理不透,水平不高,但是我自己认为有一个优点,就是真实”。

伊朗的故事则是我自己的亲身经历。我也努力做一个真实的人。

最后的结论也很简单,我觉得目前看,大宗商品摇摇欲坠,但这一轮下跌绝对不是通缩的开始。用金融遏制,压制需求解决短期通胀是可以的,但供应链的重塑需要很多年。而且总需求这个东西,他不太可能被一直压制。

我觉得过去40年长期通缩的土壤已经没了,未来1-5年,世界上找不到一个便宜的,可以取代中国的制造业产能。而与此同时,中国与西方的关系不太可能回到2015年之前的蜜月阶段。人性就是这样,总把自己拥有的东西当做理所当然,相信一切美好的事物拥有无限的鲁棒性。殊不知有些东西,你失去了就失去了。

通胀是一个货币问题,那货币又是什么问题?

这是弗里德曼的名言,但他没解释的是,货币问题又是一个什么问题。我们回到1988年,当时的通胀问题已经严重到了严峻的地步:

在1987年四季度,中央已经在努力准备一个软着陆,但在1988年,工业的增量依然超过20%。

与之对应的,1988年M1和M2都在一个非常大的两位数。

这几张图有两个有趣的地方:

中央在1987年~1988年,尝试软着陆的时候,对信贷却有点失控,为什么?

为什么1992年~1995年又有一次通胀和信贷的高峰?

原因是这样的:在1984年,改革开放初期利改税之后,银行放松了银根,而且是自中央到地方的放松。说出来你肯定觉得天方夜谭,贵州曾经这样表述自己的独立自主。

这种时候,你根本没法遏制信贷扩张,北京是想软着陆的,但你地方不想限制信贷,最后结果是货币问题依然严重。这是第一种软着陆失败的姿势,通胀是个货币问题,但你解决不了货币问题。信贷增速下不来,是因为信贷自由化你没法管控。

那么1993年呢?1993年~1995年的通胀是另一个姿势。通胀依然是个货币问题,但是以汇率的形式体现。

1994年汇率闯关,一次性贬值50%,导致直接的结果用数据来看是触目惊心的,参考1995年陈伯泉先生的文章。因为汇率贬值,在1994年,国民生产总值4.38万亿人民币的情况下,因为汇率导致的成本增加是4800亿左右,等于是什么都不做,就需要增加10%的信贷脉冲,才能平衡账。

那么自然,通胀又是个货币问题,但第二种尝试软着陆但硬起飞的姿势是汇率贬值。

这就让我想起了在伊朗的问题。2013年~2014年,我在德黑兰的时候就很惊诧,伊朗这么高通胀的原因到底是什么,当时汇率的波动非常大。你春天去的汇率是一比三万,秋天可能就是叁万叁。

然后我最后的总结是:通货膨胀是个货币问题不假,大部分时候因为货币超发也不假,货币超发的姿势很多也不假。但归其根本,是超发的货币根本没有生产群众需要的商品。

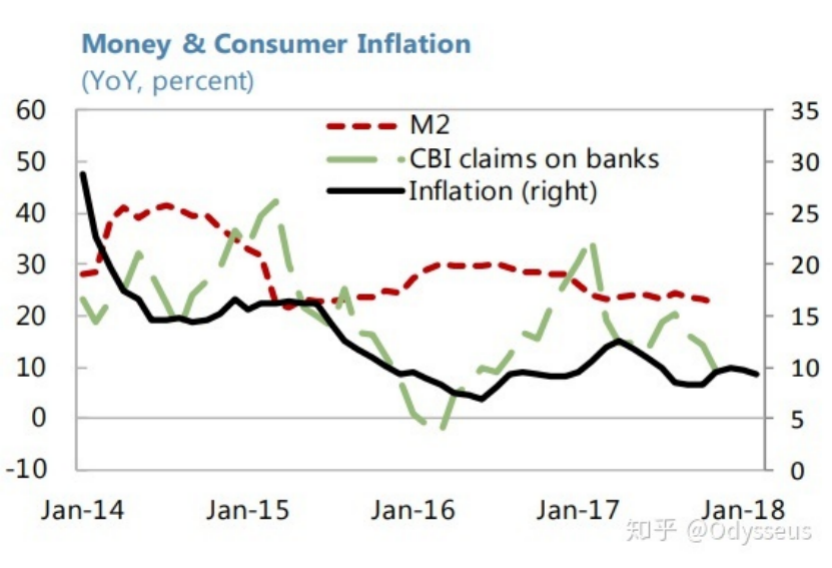

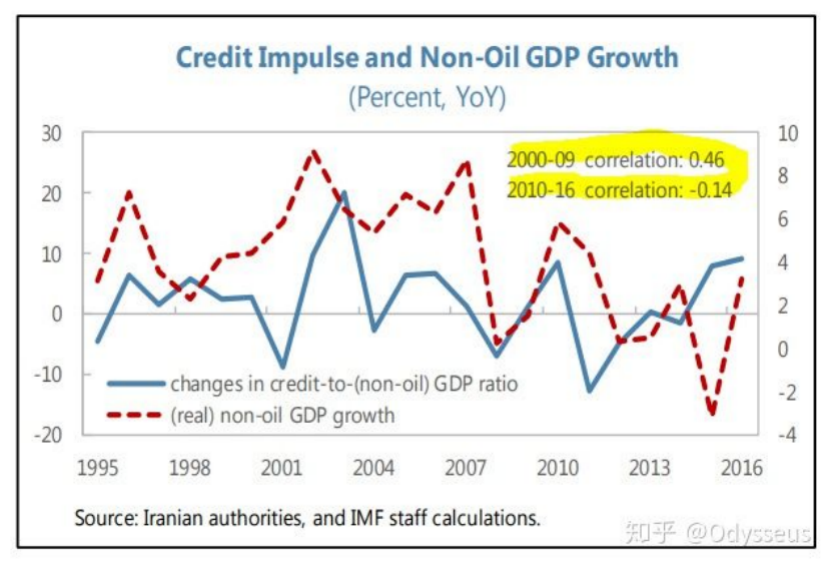

伊朗的货币增速常年维持在高位:

原因是因为伊朗粮食依存度很高,各个石油公司都有非常优质的抵押品,货币供应总是控制不住。而且汇率经常贬值,等于是1988年+1993年的中国问题都有。

而且最精髓的——按道理说,如果说超发信贷,其他的民用行业总该发展起来才对吧。偏偏相反,伊朗超发的货币根本没法拉动其他行业的产能。

说出来简直可笑,2010年~2016年,伊朗发钱越多,其他行业越凋零,石油行业占GDP比重越高。

我当时在伊朗最大的感受就是,万般皆下品,唯有石油高。所有的年轻人都希望进NIOC和NIGC(他们的国有石油公司和天然气公司)。然后这些石油行业真的不需要那么多人,更有趣的是,伊朗是一个压制娱乐业的国家,他们没有酒吧,没有KTV……结果就是青年失业率巨高。

那伊朗的统治是如何维持的呢?实话说我很理解为什么伊朗年轻人一方面仇视外国人一方面自己想去外国,大部分去伊朗的外国公司或者其他,都是冲着石油去的。大家本质上根本没有建设伊朗的兴趣,但只要石油依然是主要的出口品,伊朗就可以很好维持国家的总量有增速。其他行业凋零而石油公司永远站在政府那一边,那自然可以稳定。

所以这也是我对中国比较乐观的原因,资源的诅咒是真的存在的,当你没有那么多祖产可以挥霍的时候,你反而会更理智。

但伊朗的例子对于今天的中国和美国,尤其是中国房地产行业以及美国的金融市场是有借鉴价值的。

如果你投放了很多信贷,生产的东西却是人民不需要的,那么你一定会有一个通胀。

90年代中国有两个有趣的地方。第一是,1988年春天,在通胀那么严重的时候,依然有人说要通胀继续涨上去。加速党也不是我们这代人的发明。一切历史都是当代史。第二是,易纲行长在经历完90年代后,在90年代末期写的论文里面,认为中央银行有且只有一个职责就是维持币值的稳定,无论是通胀还是汇率。

所以你看到现在国债收益率2.9%,按揭最便宜也要4.4%。想一想,中国现在还需要那么多新房子么?把信贷投入一个群众不再需要的东西,造成的一定是供需的扭曲和必需品的价格上涨,这是没有意义的,所以我自己觉得北京的房住不炒政策是非常正确的。

我今天也看到什么“破心中贼”的说法,认为后面会有更大的房地产政策宽松。怎么说呢,我自己觉得对地产的大规模宽松只有一个可能,就是开始小步快跑从防风险的角度救助,结果添油式的救助失败了,最后被迫救助加码。但我非常确定,如果真的有这个事情,在那个风险最大的时候,一定伴随着大量的国企兼并房企。

2014年秋天~2016年秋天,在上一轮地产刺激里面,北京上海的首套房利率在两年里面从6干到了4,还可以打折。等于是超过200bp的刺激。这一轮,即便你从2018年贸易战开始的高点开始算,也就是从5.4下降到了4.4%,四年时间降了100bp。而今天地产需要救助的量,需要的刺激总量比2016年要更大。所以还是那句话,无论从逻辑上、从意愿上、从行动上,继续把信贷投入一个群众不一定需要的行业都是非常危险的。北京感觉上就是以防风险来看待目前的地产问题的。

至于说只有稳地产才能稳经济,我想说1993年在分税制改革的讨论上,当时也有人说只有工业上去了中国经济才能好。所有人都是在趋势的高点,认为趋势会一直持续下去。但结果是,1993年就是中国工业占GDP比重的历史高点。所以之前写过,牵涉到央地关系的税制改革,往往会带来一个大行业在GDP比重中的长期拐点。因为这种调整,是从激励系统开始的调整,他改变的是底层逻辑。

而如果你不做这种改革,结果就和当年南斯拉夫一样,富裕的地区打死不接受紧缩政策,倒逼南共不停出台宽松的货币政策,然后贫穷的地区在宽松的环境下,积累债务,富裕的地区又不愿意帮贫穷地区还债。而作为调解人的南共又被架空缺乏财力去调停。这是最危险的。

我觉得从这个角度去理解1993年对工业的遏制,对地方利用重工业,借中央的银行上杠杆的遏制,去理解现在对于地产的压制,去理解扶贫,去理解为什么不发钱的理由里面有一个发展不均衡,是很有帮助的。

一个行业要能得到中央和地方的支持,必须一方面能带动地方发展,一方面能增加中央财力,而如果它存在地域差距,那么中央必须拿到足够去协调区域发展不平衡的份额。

对于美国也是同理,中国在地产上防风险,美国在权益市场上搞risk assessment。过去20年金融宽松,创造出了金融资产的牛市,美国厉害的地方在于用401k让金融资产和群众的需求息息相关,我一直觉得有长线资金,和所有人利益绑定是美股长牛的一个原因。

以后我们估计也会学习这个。但美国现在的问题也是类似的,疫情中的救助,带来了很多信贷,而没有生产群众们需要的商品。以前是美国人宽松,中国企业拿钱,中国人生产,美国人消费。链条长了点但还是走得通的。现在美国人宽松,中概股暴雷。中国人被关在家里做核酸,自然美国人消费就要贵一点。

当你觉得中国的产出不够安全的时候,你自然要为你心目中的安全付出更高的溢价。

刚才说了,通胀是个货币问题,但他可以拆分成几个步骤:

控制不住货币增速,内部就控制不住。

控制不住货币增速,汇率控制不住。

控制住货币增速,但你生产的东西不是群众需要的。

只有你控制住货币增速,而且生产的东西真正意义上是群众需要的,你才可以控制通胀。你才有一个软着陆。

对于中国房地产来说,防范金融无限扩张已经完成,第一步已经走完,汇率贬值压力有点大但只要中国经常贸易账户还是顺差就不用太担心。第二步勉强算是走完。第三步比较有趣,建房子不是个困难事情,但到底谁来建是个问题。我反正感觉重资产行业没必要那么分散,将来肯定是集中的。那么救助肯定会有,但到底什么时候救助救助谁,就是个问题。

对美国来说问题其实更有趣。

美国是一个监控货币价格而非货币数量的国家,但这并不意味着数量与价格的相关性就没了。

工商业贷款依然在慢慢恢复,但感觉如果期限利差倒挂,金融机构没有动力期限错配,贷款增速也上不去,所以联储完成了遏制通胀的第一点。

第二点美元汇率的强势目前建立在依然高出趋势线的消费。欧洲的潜在危机,中国增速的萎靡和日本的超预期宽松下。

我自己相信美国在下一个周期依然是发达国家里面最给力的那个。所以即便美元将来贬值,带来大宗商品价格上行,暂时也不用太担心美元的恶意贬值。目前感觉欧洲的情况严重点。所以第二点估计问题也不大。

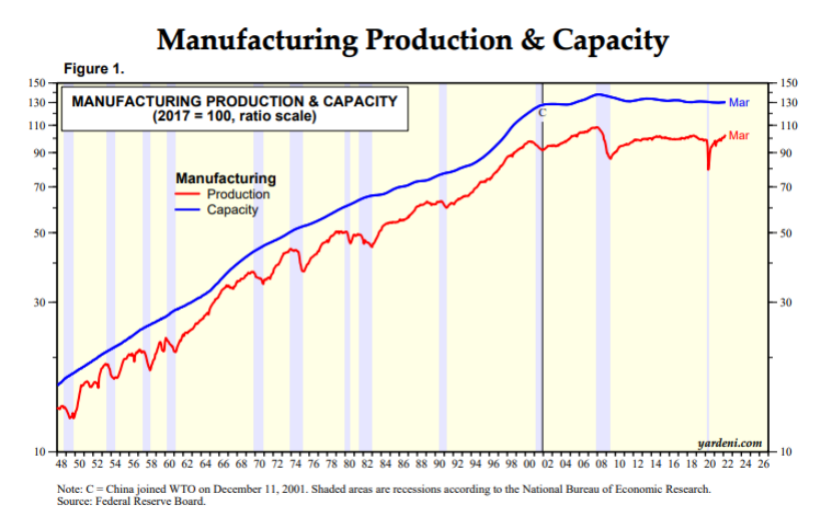

真正让通胀比较麻烦的是第三点。美国的制造业产能恢复,我在想,如果2024年共和党真的卷土重来,特朗普一声令下,页岩油重新开始生产没问题。但他的MAGA政策,真的可以让美国企业在本土进行工业生产么?其实民主党全球化战略百般不是,唯独降低通胀这点无可指责。

美国期限利差倒挂后可能萧条,萧条中可能有商品价格的走低,但萧条后,美国真的可以增加制造业的产能么?

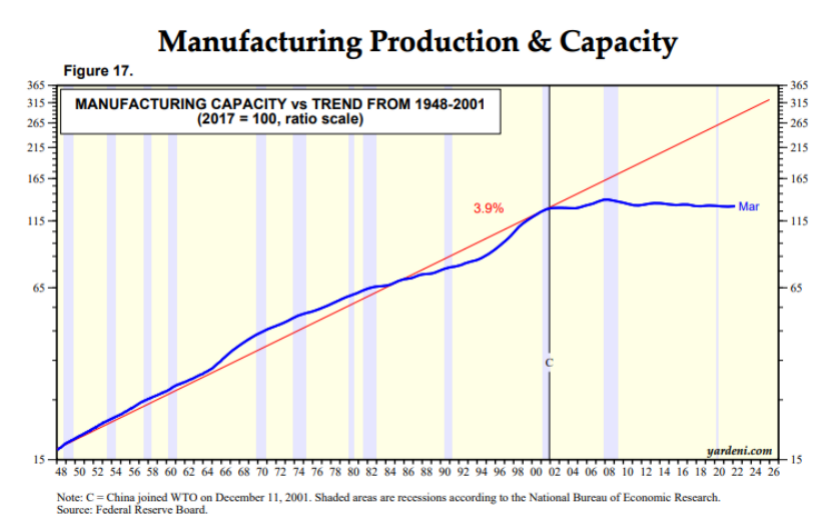

退一万步说,真的美国开始在本土生产,这20年没有增长的制造业产能,只怕也需要很高强度的投资相当长一段时间才能弥补回来吧。

所以我一直对长期通胀预期不悲观。

如果美国控制贷款增速,他就没法增加产能,如果他不控制贷款增速,那么它必须加大期限利差,那么短端还是会下来,那么汇率会有反转。而只有美国增加贷款,而且不搞金融投机,在本土或者在世界生产美国人民需要的商品,才能回到之前的通缩通道。

看着美国给东盟十国1.5亿贷款,我觉得美国还有很长的路要走啊。

当然,这不意味着美国没有投资机会,我觉得现在通胀分项里面比较高的东西,都是未来美国会努力增加生产的东西。房租、二手车、汽油。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望