扫码打开虎嗅APP

本文来自微信公众号:家办新智点 (ID:foinsight),作者:李秋实,题图来自:视觉中国

一、如何投?

面对“跌跌不休”的医疗板块,一些投资人情绪悲观,担忧医疗健康产业的投资逻辑已经彻底发生变化。

在我看来,医疗行业是一个长期成长逻辑非常清晰的行业,能够穿越经济周期,在不确定的经济周期中具备一定防御属性。

人们对于健康、疾病诊断以及健康的追求始终不变。当前还有大量尚未被治愈的疾病,如阿尔兹海默症无药可用、糖尿病仍需终身服药,以及其它罕见疾病和癌症尚未找到有效的治疗手段,仍有大量的需求尚未被满足。

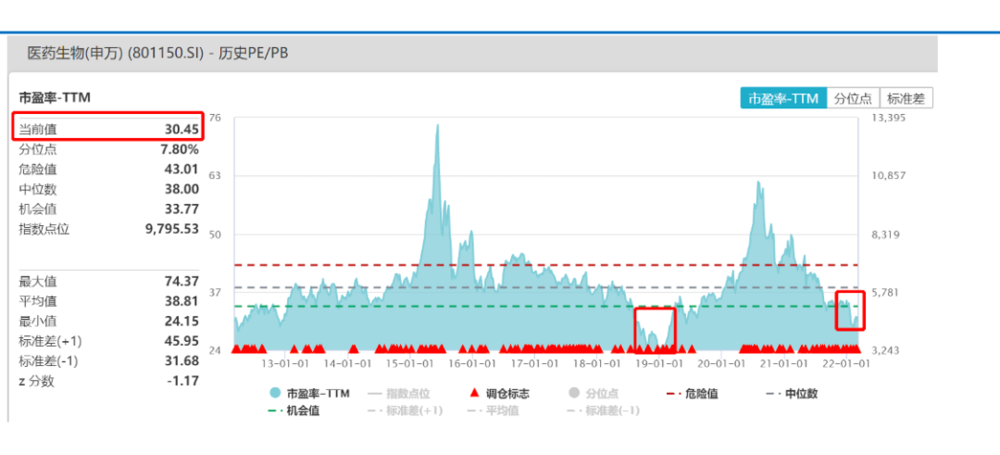

不可否认,目前医疗行业热度有所下降,医疗整体板块和细分子行业的估值也已处于历史低位。医疗公募整体持仓有所下降,剔除医疗主题基金后的持仓比例为5.460%,已降至自2009年以来最低水平。

综合来看,有两大核心因素导致医疗板块的估值和股价触底:

负向催化剂:医保谈判对新药价格冲击,集采范围从药品、器械、IVD扩展到生长激素领域;

筹码结构:赛道股被基金“抱团”现象严重。

二级市场,医疗健康板块自2021年下半年开始持续下跌,目前是不是已经见底了?我个人判断,目前A股医疗健康板块整体进入底部区域。3月份医疗板块暴跌时,尽管医疗指数和恒生指数都创新低,但是很多A股的个股并没有创新低。

从基本面和资金的流动性来看,我认为A股医疗健康板块有很强大的支撑力。从资金层面来看,国内的资金是内循环,当香港市场下行的时候,投资人会从港股撤资购买A股的资产。

港股和美股医疗健康板块受诸多因素的影响,除基本面之外,筹码结构更为复杂。其中,港股作为离岸市场,有大量的海外资金进出。当风险事件出现后,投资人会将资金撤回自己本国。因此,港股下跌,不仅受企业市盈率的影响,其中还存在资金管理的因素。

近期,美股尽管没有集采等风险因素,纳斯达克生物指数仍跌了近一半。但是从道琼斯工业医疗保健指数来看,很多医疗企业市值再创新高,如辉瑞、艾伯维等。在充满不确定性的环境下,一些投资人会投资美股中医疗健康企业,作为避险资产。

长期来看,我认为医疗指数将创新高。复盘过去20年医疗健康行业的市盈率和跌幅来看:

2008年金融危机是二战以后最大的一次全球股市调整,市场连续下跌十个月。当时,全球资本市场医疗健康板块跌至29倍静态PE;2015年~2016年股市熔断,医疗健康板块跌至30多倍静态PE;2018年,在中美贸易战、集采等因素综合作用下,医疗板块跌至24倍静态PE。目前,医疗行业的估值平均在25倍~30倍静态PE。

2011年,受医保付费改革、支架集采等因素影响,医药行业出现暴跌,2015年医疗指数再创新高。2018年,在集采因素的影响下出现下跌,2020年医药板块再创新高。医疗领域在大跌之后,都会出现强劲反弹。

是否有公司在未来3~5年或更长时间内估值翻5~10倍?对此,我的答案是肯定的。当前一些医疗企业的估值足够低,同时业绩表现良好,估值未来将会进一步修复。哪些企业未来能够胜出和崛起,需要投资人深入思考。

二、四大投资方向

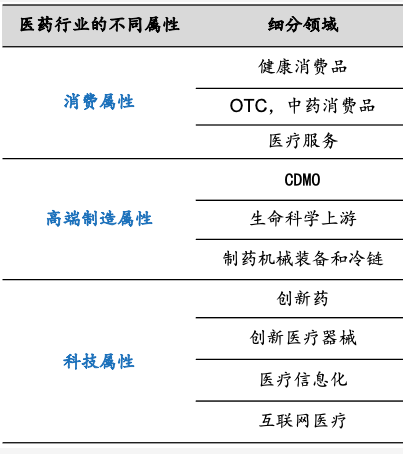

医疗行业是一个包罗万象的赛道,既有消费属性、科技属性,又有高端制造的属性。医药行业板块具有众多不同属性的赛道,内部不断进行风格轮动和赛道轮动。

近几个月,在股市全面暴跌的情况下,医疗行业仍有部分赛道逆势上涨。如1月份的中药、2月份的新冠方向。对于我们而言,今年核心关注以下四大方向:

1. 创新药

我们关注定位于全球市场,具有原创能力的First-In-Class 和Best-In-Class的创新药企。从二级市场来看,只有20%的创新药企具备这一能力,但仍值得研究布局。

我们看到一些研发的“me-too”药物的企业,相比海外同类型企业,自身缺乏差异化能力、时间落后五年以上,数据层面也缺乏优势。实际上,这样的“伪创新药”意义不大。

在投资创新药时,我们基本不投处于从0-1阶段的企业。在这一时期,企业的风险极大,能力尚未被验证。投资这类企业赌中了有很高的倍数,赌输了则一无所有。我们坚持投资处于从1-10阶段,已经实现部分产品商业化或平台化的企业。对于创新药,我们长期坚定看好,但需要精挑细选进行投资。

2. CXO(生命科学产业链)

CXO是对医药外包赛道的总称,指通过合同外包的形式,接受医药公司委托对药物进行研发和生产的外包公司,类似于台积电做芯片代工。尽管是代工,但是这类企业的制造工艺壁垒非常高。在CXO生命科学产业链方向,中国企业是最强的。中国很多大分子、小分子、基因编辑的CXO企业,位居全球第一梯队。

未来几年CXO行业将进入下半场,企业将会进一步分化:国内将出现一些全球化的头部CXO企业,而二三线CXO企业的订单量则会下滑。只有定位于全球市场,以及具有高壁垒的CXO企业才有机会胜出。

3. 健康消费品领域及中药瑰宝

在消费品领域,我们聚焦医药消费品的升级空间,长期关注不受政策影响的医疗消费品,以及具有极高护城河的中药瑰宝,如眼科赛道、医美赛道、口腔赛道、中药消费品。

目前,很多消费医疗企业在二级市场遭遇“估值杀”。实际上,原来这些企业实在太贵了。很多医美、眼科、口腔企业PE达到200倍,现在PE降至80倍左右,市值趋向于合理。

在种植牙被纳入医保集采范围之后,很多投资人担心所有的健康消费都会被纳入集采,我认为不会出现这样的状况。很多偏消费升级类的领域如医美、隐适美等,大概率不会被集采。这类企业一旦市值合理,值得长期投资。

尽管当前消费环境低迷,医疗消费品仍保持很高的增长速度。很多医美、眼科领域的上市公司一季度报表显示,同比增长了50%~60%,足以说明健康消费品领域的前景广阔。以隐适美为例,国内的渗透率只有千分之几,还有巨大的增长空间。

4. 困境反转

“困境反转”具体的投资方向包括:被低估的隐形资产类公司;拯救“落难公主”类公司;曾遭严重打压的公司,政策和发展逻辑边际改善;跨界行业属性的医疗企业。这些企业的共同特点是,低估值,有安全边际,中短期存在上涨催化剂,中长期基本面将持续改善。

在2021年第四季度,我们重仓了一个具有领先技术的口服新冠药公司,未来的发展甚至有可能超越辉瑞。这一企业的主业是仿制药,在二级市场被严重低估了,去年市盈率跌至10倍、70亿市值。在这一节点,我们重仓布局。今年随着企业研发产能的推进,在市场下行的阶段逆势上涨近一倍。基于对企业的深入研究,在二级市场我们将持续挖掘隐形资产类公司。

医疗健康行业永远都有机会,作为投资人不要浪费每次危机之后的巨大投资机会。当前,医疗板块进入底部区域,是非常好的布局时机。

三、挑战与变化

事实上,医疗行业一直都很贵,历史上数次大跌仍有25倍~30倍PE,银行、煤炭、地产等行业的PE长期在10倍以下。今年受资本市场流动性的影响,医药健康板块的定价机制出现了很大的变化。

今年股市出现了“困境反转”,其中低估值企业出现估值修复,科技、消费、医疗等高估值行业则纷纷遭遇“估值杀”。

相似的事件在美国20世纪70年代也发生过,即美股的“漂亮50”,这一现象会持续多久呢?我个人认为会和流动性拐点有很大的关系。

总体来看,中国和美国的流动性的节奏不同。随着美联储持续加息,缩表还在进行,美股尚未触底。国内预期将会放水,但尚未看到结果。以社会融资总额为指标来看,如果连续一两个月大幅回升,说明放水到位了。届时,A股的流动性将会恢复。

此外,对于医疗企业如何定价,也是一大挑战。对于近几年入行的投资人而言,没有见过创新药能够跌到这么低、一些明星企业的估值能杀到10倍PE……回顾历史来看,在流动性差的时候,美股创新药下跌80%都是正常现象。对于医疗投资人而言,要加强对定价体系的理解。

长期来看,中国医疗健康未来十年,具有三大结构性机会:

1. 在中国创新药政策推动下,下一代创新药企业将呈超级成长;

2. 新消费升级带来的健康消费品结构性机会;

3. 全球生物医药科技迎来创新奇点。

从产业变化上来看,投资人一定要学会逆向思考。在流动性特别高的时候,如2020年在市场处于高位时,投资人应该对于风险因素保持警惕。现在,投资人则应该保持乐观心态,判断企业的市值是否被错杀和低估了、哪些赛道真正有机会,持续挖掘优质资产。

内容及观点仅供参考,不构成任何投资建议。本文来自微信公众号:家办新智点 (ID:foinsight),作者:李秋实