扫码打开虎嗅APP

本文来自微信公众号:大湾区评论 (ID:GBA_Review),作者:陶鑫(剑桥大学博士、前海国际事务研究院副研究员),编辑:GBA Review 新传媒,原文标题:《【IIA报告第1期】数字人民币国际化的前景与选择》,头图来自:视觉中国

中国是央行数字货币的先行者之一。中国人民银行2019年中国人民银行启动了数字人民币应用试点,2021年开始参与国际央行间多边数字货币结算系统实验,数字人民币国际化开始受到广泛关注。2022年美国和西方对俄罗斯使用了SWIFT金融制裁后,数字人民币国际化的前景成为了国际关注的重点问题。前海国际事务研究院(IIA)金融开放与稳定研究中心(CFOS)近期对数字人民币国际化进行了重点研究和分析,本篇报告是该系列的第一篇,供读者参考。

数字人民币国际化的未来是怎样?这个问题需要从三个层次来考虑,即“国际金融会不会继续去美元化?”,“央行数字货币国际结算体系将如何兴起?”以及“人民币应该如何国际化?”

现代美元体系及其敌人

媒体常常将数字人民币与美元国际货币体系对立起来,但数字人民币的国际化并不直接等于美元体系的衰败。美元体系有其自身独立的优势与问题。

与其它货币一样,美元的主要作用是购买商品(支付)和保存财富(储蓄)。美元作为国际支付和储蓄手段的普遍性和安全性,是大量国家选择美元做为储备货币的根本原因。

和过去的国际货币体系相比,现代美元体系最显著的特点是美国政府的审查权,特别是美国政府借助美元体系实施国际金融制裁的能力。当今的美国政府可以阻止境外特定个体使用美元支付体系,这在使用实体货币的英镑时代是难以想象的,因为无法知道谁在使用英镑,更无从执法。美国可以实施精确的国际金融制裁,依靠的是集中在本土的金融信息和执法权。1970年代开始,国际间美元现钞交易开始被银行间电汇和电子转账系统取代,这也导致国际支付的信息流和执法权开始集中到美国手中。

今天,从金融通讯系统来上看,全球八成以上的跨境清算都需通过环球银行金融电信协会(SWIFT)的通讯系统。2001年后,以反恐为由,美国政府获得了从SWIFT获取信息的权力。从清算来看,全球95%以上的美元跨境支付,包括美国之外收发的美元转账,最后都需经过在美国纽约的代理银行,通过使用美国的国内电子清算系统完成,例如清算所银行同业支付系统(CHIPS)。因为这些交易发生在美国国土,美国政府便拥有了执法权。借助上述信息获取权和执法权,美国逐渐稳固了其全球金融制裁的能力。

如今金融制裁已成为美国政府最得心应手的经济武器之一,但也很可能变成美元体系“不可承受之重”。美国已经对全球90多个国家地区的超过9000个实体实施过金融制裁。打击目标不仅包括国际犯罪分子和恐怖组织,也包括了许多美国的战略对手。美国财政部可以打压任何与制裁实体发生直接甚至间接联系的金融机构,切断其与国际美元金融体系的联系。美国以此威迫国际金融机构执行其制裁并主动报告任何可疑活动。这种激进的制裁规则给全球金融造成了大量合规成本、延迟成本和风险成本,进而导致国际支付体系成本大涨、覆盖范围显著萎缩。近十年全球代理银行清算网络萎缩超过20%。在拉美、东欧以及中东地区,这样的萎缩甚至超过30%[1]。

美国将国际金融体系武器化的行为,破坏了正常国际贸易,也动摇了美元体系使用者对其安全的信心。美国国内政治环境的民粹化,更使得美国政客开始将国际金融制裁当作口头禅,美国政府也越来越频繁地使用金融制裁。早在俄乌冲突之前,中国、俄罗斯以及欧盟已经开始发展“去美元化”的新国际清算系统,希望绕开美元和美国制裁。俄乌冲突更是使得大量金融机构与美元体系脱钩,以及石油等主要国际大宗商品结算的去美元化。金融界人士已经开始警告,过度制裁最终会造成不可挽回的去美元化趋势。事实上,“去美元化”的最大推手不是中东、欧元、俄罗斯、人民币或者电子货币,美元体系的最大敌人正是美国政府自己。

央行数字货币的兴起

在这样的背景下,近年来数字货币开始快速兴起。比特币、以太币等一些私营数字货币系统已经开始在国际支付中展露头脚,填补美元体系留下的国际支付真空。这给国际支付体系带来挑战和希望。一方面,数字货币是一种分布式记账网络程序,其清算机制可以不依赖于某中心节点的批准审查,具有“去中心化”的特点。当去中心化和匿名性结合,数字货币便很容易被用来规避监管,甚至威胁国家货币主权。另一方面,数字货币具有可编程性,可按预设规则自动验证信息并结算。这种特性有潜力帮助国际金融体系变得更便捷、高效、可信和低成本。

各国央行已经注意到新技术带来的机遇和挑战。2021年国际清算银行调研了61家央行,其中的50家已经在探索央行数字货币的国内使用,而中国人民银行已经成为了这方面的领跑者,在十余个中国城市展开数字人民币试点,出台了相对有效的方法克服数字货币的相关风险,一些新颖的应用方式也在逐渐出现。

央行在试水国内数字货币的同时,央行数字货币也开始国际化,央行之间新型数字货币国际结算体系的建设序曲已经奏响。各国央行最担心的问题,是别国强势货币的使用会造成本国货币的挤兑。因此近两年世界央行取得了一个“央行数字货币不得伤害别国货币主权”的共识,央行间数字货币清算系统和网络将主要用于国际间结算。在这样的共识下,中国香港、泰国、新加坡、日本、欧盟、沙特阿拉伯、澳大利亚、马来西亚、阿联酋、南非的央行、国际清算银行以及中国人民银行开始实验央行数字货币间通用的国际结算技术标准。中国人民银行、中国香港金管局、阿联酋央行和泰国央行发起的货币桥(mBridge)合作项目是其中最大的标准之一。

美元体系的地位显然和央行间新型数字货币国际结算体系息息相关。目前各国对美元国际结算系统的依赖度依然很高,因此央行数字货币国际结算实验的参与者普遍对“去美元化”的表述讳莫如深。但在相关实验系统的技术层面上,“去美元化”的特性却十分明显。美国也开始注意到央行数字货币的兴起。作为国际结算体系的守成者,美国不会忽视央行数字货币新国际结算体系对其的挑战。美联储近期对发展央行数字货币的态度已经从怀疑变为积极推进,美国政府也在大力支持数字美元及相关规则和技术标准的发展。

可以预见,未来国际结算体系间的竞争是多方面的,包括旧美元体系与新兴央行电子货币国际结算系统的竞争,以及新央行电子货币结算系统之间的竞争。结算系统本质上是一种通讯标准网络,全球5G等无线通讯标准竞争历史中的很多经验可以应用到数字货币结算网络间的竞争上。对网络竞争来说,最为重要的是先发优势和规模:拥有先发优势和规模优势的新技术联盟最有可能替代老技术,实现赢者通吃。目前央行电子货币国际清算标准之间的竞争仍处于起步阶段,关键在于尽快与最多的主要央行和国际金融企业结成技术标准联盟。

人民币国际化:重要性、方向与难度

人民币国际化基本上是指“人民币在国际上使用”,数字人民币国际化是人民币国际化的一种方式。中国已成为世界最主要贸易大国,人民币在国际贸易和金融中的使用程度却无法匹配其贸易地位。货币国际化程度的最主要体现是外汇交易,而2021年人民币交易仅占全球外汇交易的不到2%。作为主要的国际储备货币和国际支付货币,美元的使用比例是人民币的19倍左右。约30%的美国债券为国际投资人持有,人民币债券的海外持有比例仅为4%[2]。人民币国际化依然任重道远。

对中国来说,提高人民币国际地位十分必要。货币与战略物资、财政关系紧密。对发行政府而言,其货币被广泛使用,可使战略物资的获取更加可靠、财政税收和借款更为便宜和便利。中美竞争近年开始聚焦到战略资源安全上,而美国主导的国际支付体系可能会成为中方购买资源的阻碍,正如能源贸易领域正在发生的情况。中美竞争和中国经济结构性升级,也需要充分利用全球储蓄资源来支持中国财政。对中国来说,人民币国际化是应对上述挑战的有力手段。

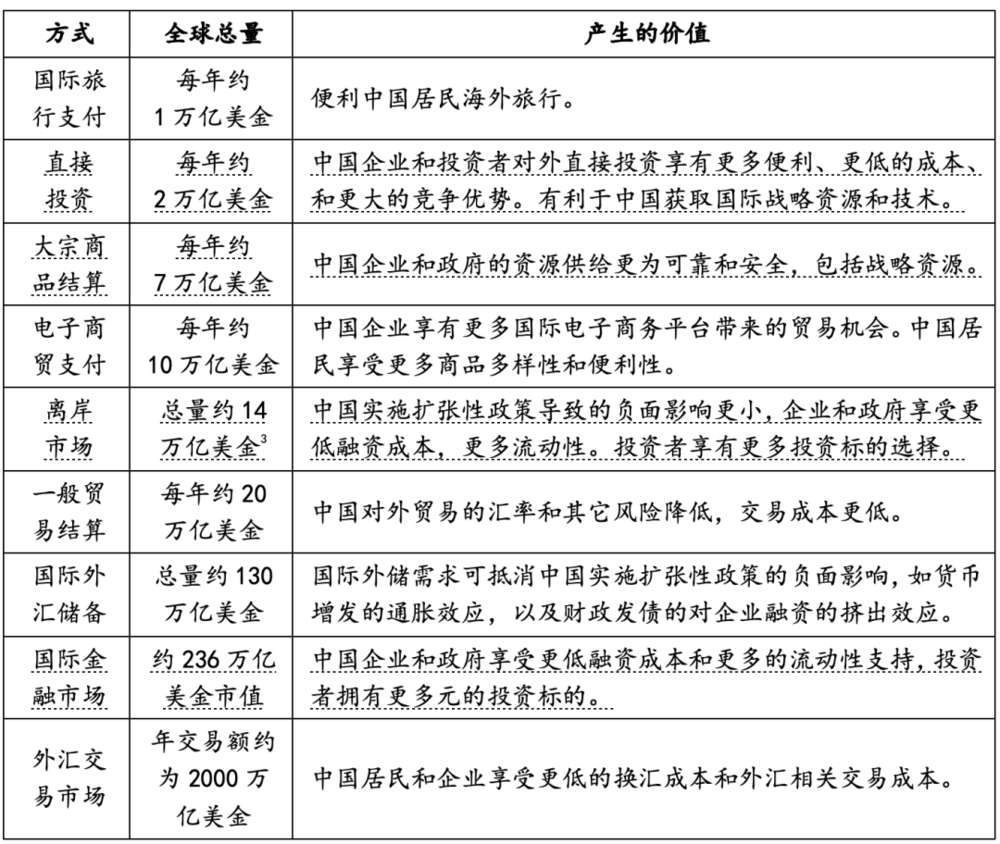

人民币国际化并非一个笼统的概念,具体来说有不同方向和推进难度。下表列举了人民国际化的不同方向与其对应的资金量级。资金量级也可以反映推进国际化的难度。例如,推进外汇交易中人民币的使用较难,因为全球外汇市场的年交易量巨大,相当于中国GDP的164倍,必须以“水到渠成”的方式推进。表中与安全和战略关联较大的四个国际化方向需要优先考虑,包括直接投资中的人民币使用、大宗商品人民币结算、发展离岸人民币市场以及扩大国际投融资中人民币的使用。当然,不同方向的人民币国际化,也和资本项目开放等更为基础和重要的金融政策方向相联系。权衡金融稳定和开放的利弊,始终会是中国政策制定者的准绳。

表1 人民币国际化的方式、资金量级和价值(下划线部分为与安全相关的国际化方式)

数据来源:国际货币基金组织、世界银行、联合国贸易和发展会议以及中国人民银行

数字人民币国际化的机会、挑战与潜在合作目标

去美元化、央行数字货币国际结算体系的兴起、和人民币国际化的三大趋势共同塑造了数字人民币国际化的机会与挑战。三大趋势中去美元化的趋势相对突出,其需求真实存在,并在不断扩大;但其主要驱动力仍是美国对制裁的滥用,并且国际社会对美元体系的依赖仍然强大。央行数字货币国际结算体系方兴未艾。它能让世界金融系统更加高效公平,并能帮助各国摆脱美国对国际金融体系的滥用;但多种标准间竞争的结果仍然不明朗,且美国随时可能加入并试图主导这个竞赛。人民币国际化程度非常有限,但中国经济的国际化程度和体量,意味着在一些方向上可以取得突破。

总的来看,能否在上述三大趋势中顺水推舟地推动数字人民币国际化,是一个关键问题。对中国来说,鼓励美元体系的替代性系统的发展也许比推进自身数字货币国际化的优先度更高。数字人民币的国际化应该依靠国际多边央行电子货币结算体系的发展。

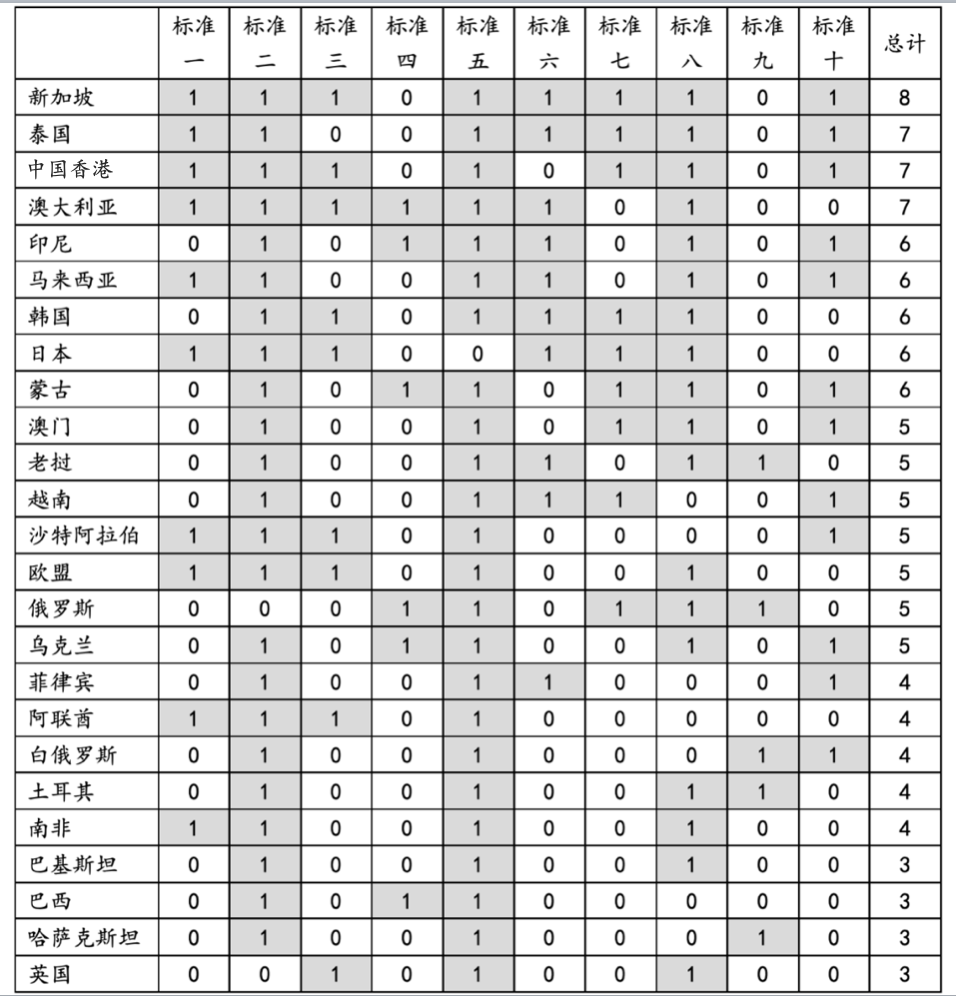

对推进数字人民币国际化和央行数字货币结算体系来说,目前最需要系统性考虑的问题是合作伙伴的选择。根据中国自身优势和其与国际经济的结合特点,以下十个参考标准可以作为中国选择合作伙伴的考量:

一、该地区央行是否参与央行数字货币间的国际结算标准研发?处于最有竞争力的国际央行数字货币清算标准集团,对推进自身央行数字货币的国际化至关重要。

二、该地区央行是否已经或准备发型央行数字货币?对发行央行数字货币感兴趣的地区更有意愿加入国际央行数字货币清算标准集团。

三、该地区是否为国际或区域金融中心?大型国际金融组织的参与,可以强化国际数字货币清算标准的竞争力。加强与金融中心的合作也有利于中国政府和企业长期融资以及发展离岸金融。

四、中国是否为该地区的大宗商品的主要采购者?中国可以利用自身在国际原材料、粮食和能源等领域的市场力量,推进数字人民币在大宗商品结算的使用,这也利于中国的战略物资安全。2020年必和必拓、淡水河谷以及力拓完成了首单以人民币支付的对华铁矿石贸易,其中也运用了区块链和数字货币技术。

五、该地区是否为“一带一路”的主要国家和地区?中国对“一带一路”相关国家和地区有大量投融资。加强对“一带一路”国家的数字人民币金融服务可以帮助相关国家提升金融稳定性,数字人民币也可以在直接投资中起重要作用。

六、该地区是否为区域全面经济伙伴关系协定(RCEP)的成员?RCEP协议将增强中国与其它协议地区的贸易关系。中国可以与RCEP成员一起设计区域清算新标准,增强域内贸易效率,推动数字人民币在RCEP区域中的作用。

七、该地区是否为中国国际旅行的主要目的地或来源地之一?移动支付的经验表明,游客的支付选择可以影响其他国家对支付和清算标准的选择。

八、该地区是否与中国有货币互换协议?货币互换协议有助于国家维持国际金融稳定,已与中国有货币互换的地区会更愿意接受基于数字人民币的货币互换机制。

九、该地区的国际金融服务是否在过去十年显著萎缩?传统美元国际金融体系难以服务到的地区,会更需要新国际清算机制。

十、该地区移动支付是否发达?移动支付发达的地区可能更容易接受对央行数字人民币国际清算标准,开发和使用相关系统也可能相对简单。

表2 数字人民币国际化优先合作地区的选择标准与符合情况

注:1代表符合,0代表不符合,数据来源和解释见附录

那么具体哪些国家地区可以作为数字人民币国际化的合作者呢?根据上述数字人民币国际化合作伙伴的选择标准,表2对部分国家和地区进行了“打分”。

从表2来看,中国香港、新加坡、泰国和澳大利亚是中国需要优先考虑合作的伙伴,拥有众多优势:中国香港地区是最重要的人民币国际化金融中心;泰国与中国经贸旅游联系紧密;新加坡是支持人民币国际化的重要金融中心;澳大利亚在多项大宗商品贸易上高度依赖中国;新、泰、澳均为RCEP的成员;港、泰是货币桥计划的成员;新、澳与南非、马来西亚也发起了与货币桥等量的央行数字货币清算合作计划。当然,这种分析的角度主要是从中国利益出发。不可否认其中许多国家和地区与中国有着复杂的外交经贸和安全关系。克服这其中的阻碍,加深其中的共识,是推进数字人民币国际化的前提。

附录 表2数据来源

• 标准一和标准二的数据来自于国际清算银行报告Central bank digital currencies for cross-border payments:Report to the G20 和媒体信息。

• 标准三的数据来自综合开发研究院、Z/Yen、Long Finance的报告The Global Financial Centres Index 28 中金融中心排名。

• 标准四的数据主要来自于联合国商品贸易统计数据库(UN Comtrade),其中对华出口较为依赖的有巴西大豆,乌克兰大麦和玉米,俄罗斯能源,蒙古矿产,印尼煤炭以及澳大利亚铁矿。

• 标准五中对一带一路重要国家和地区的判断标准是中国在当地是否有“一带一路”项目的投资,以及是否是亚投行的成员。

• 标准六的RCEP成员名单来自区域全面经济伙伴关系协定的官方网站。

• 标准七中国出入境游客目的地的数据来自彭博行业研究(Bloomberg Intelligence)。

• 标准八中与中国有货币互换地区的名单来自中国人民银行《2021年人民币国际化报告》。

• 标准九金融服务是否在过去十年显著萎缩的数据来自国际清算银行2020年3月报告《国际代理行的全球衰退》。

• 标准十的数据主要来自EUROMONITOR INTERNATIONAL和MERICS,其中移动支付发达的标准主要是面对面支付中移动支付占比超过10%。

参考文献:

1. 见国际清算银行2020年3月报告《国际代理行的全球衰退》。

2. 国际货币基金组织,国际清算银行以及环球银行金融电信协会数据。

本文来自微信公众号:大湾区评论 (ID:GBA_Review),作者:陶鑫(剑桥大学博士、前海国际事务研究院副研究员),编辑:GBA Review 新传媒