扫码打开虎嗅APP

本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:李金良(独立投资人),编辑:彭韧,原文标题:《银行业可能会迎来戴维斯双击,但市场先生也可能说“不”》,头图来自:视觉中国

投资者都期待自己买入股票后会迎来“戴维斯双击”,也就是在低盈利率时买入股票,等到企业盈利改善、利润提升时,市场对于企业的估值也相应提高,这样就可以获得每股收益(EPS)和市盈率(PE)同时增长的双重收益,这种投资策略就是“戴维斯双击”。

所以,出现戴维斯双击现象需要两个条件:净利润在未来大概率大幅增加;估值过低,大概率存在估值向上浮动的可能性,而估值向上浮动又往往取决于利润是否会大幅上升,下一个即将迎来戴维斯双击的行业可能将是银行业。站在过去一段时间及当下观察银行业上市公司,讨论其股价是否会出现戴维斯双击时,也需要满足这样的条件。

一、银行的净利润能否会大幅上升?

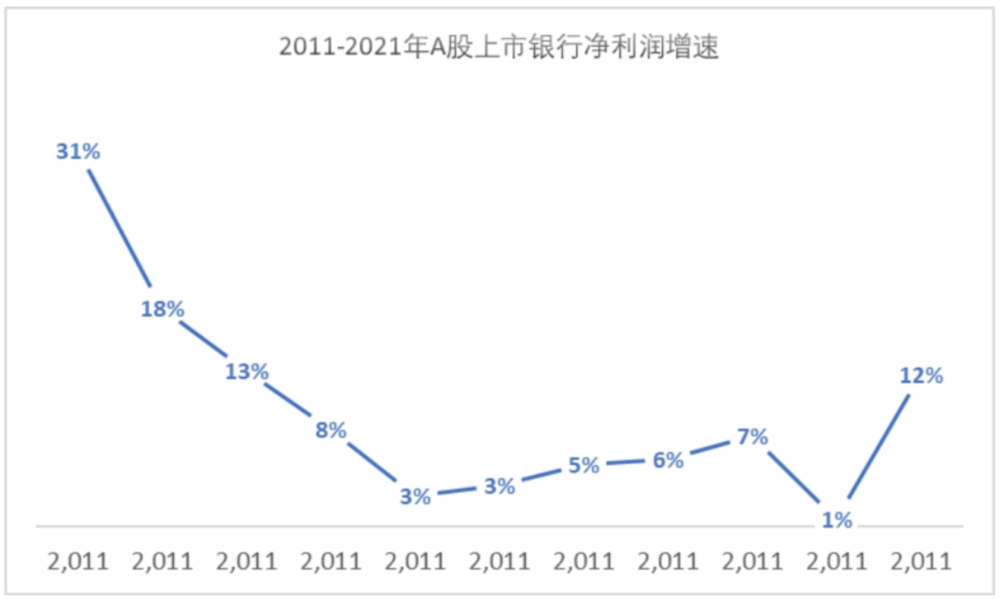

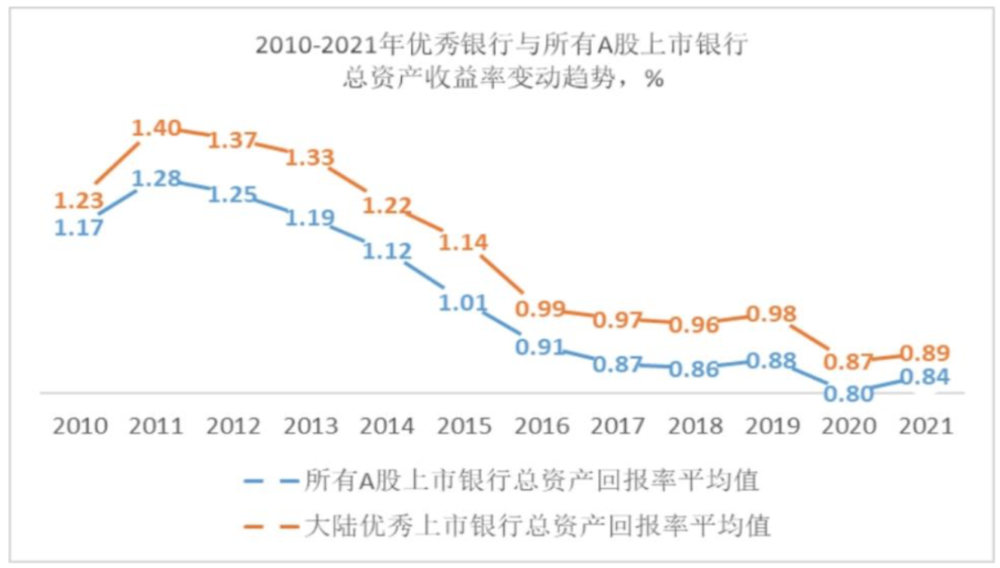

从2015年开始,中国银行业遇到了大规模的坏账,开始大规模处理不良资产。受不良资产拖累,银行把大量的利润用于“对冲”坏账,因而银行的净利润迅速下降,体现为净利润增速缓慢,净资产收益率和总资产收益率大幅下滑。这是全行业的普遍现象,即历史业绩好的银行和差的银行几乎同步出现这个现象。

在这样的前提下,银行净利润大幅上升有几个基本条件:

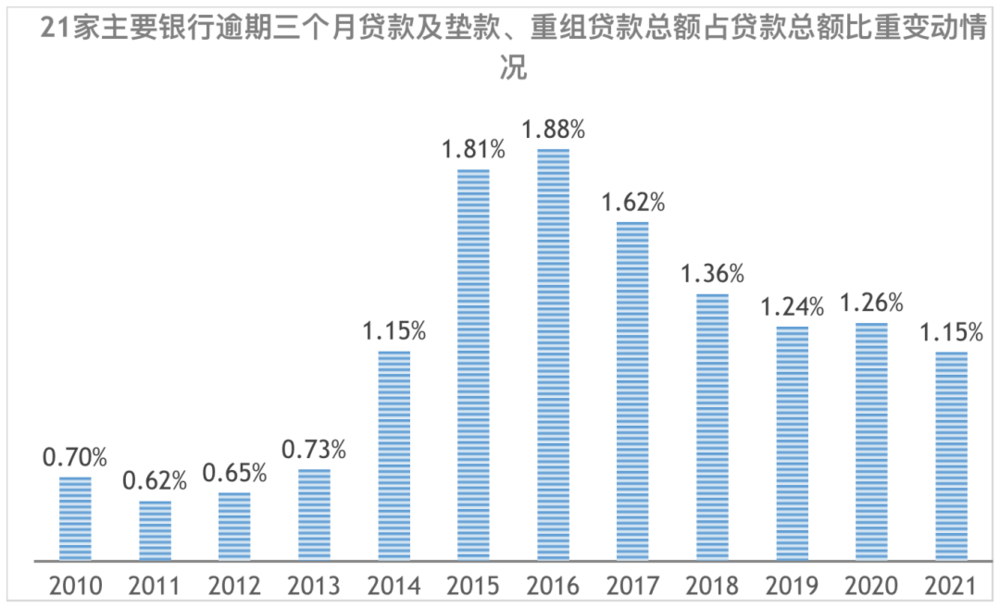

坏账基本处理完毕。这体现为不良贷款率不断下降。现实情况也如此。A股的不良贷款率从2016年开始一路下降。虽然没有下降到2014年以前那样低,但可以看到不良贷款越来越少了。

拨备率不断上升。这意味着抵御未来新增不良贷款的能力变强,未来新增不良贷款对净利润影响变小。

综上,银行业整体上净利润大幅增长的前提已经具备。那么,当利润不断增多,以至于市场先生无法再视而不见的时候,就会发生逆转,他们就会开始买入银行的股票,体现为市盈率逐渐上升。

但是,如果要有“双击的效果”,需要当下的市盈率和平均市盈率之间有足够大的差距,因此,前提是:市盈率足够低。2022年4月底,42家A股上市银行平均市盈率为6.39倍,若以公允值为净利润的10-12倍计算,算低的,有50%以上的上升空间。因此,银行业作为一个整体,已经存在着戴维斯双击的可能性。

二、判断一个具体银行的股价是否会“双击”

当银行业的净利润不断增加后,不同的银行股价得到的待遇差异会很大,这要站在市场先生角度思考问题,这由一串倒后推理构成:

1. 市场先生会追逐什么?他们追逐看起来高增长、高利润以及短期内致富的机会,总之越快越好;

2. 银行过去七年过的是苦日子,至今仍心有余悸,因此他们仍在“沿着过去的惯性”加大拨备、从严计提。在这心态下,什么情形会导致利润快速增长?拨备率很高;即使从严计提不良率也在不断降低。

3. 如果这样的银行市盈率足够低,出现戴维斯双击的概率就变大了。我们把市盈率低于7、拨备率高于200%、不良率持续下降到相对较低水平的银行列出来:

过去五年,这些银行计入拨备的收入扣减25%税赋后与净利润的比值(由于过去六七年银行遭遇较大的亏损,税务机关允许以亏损冲抵税金,因此银行的税赋很低,但随着亏损接近尾声,其税赋将接近企业所得税率25%):

由于税务总局已经要求银行超过300%的拨备覆盖率部分需要按照正常纳税收入来交税,也即变相敲打银行“隐藏利润”。银行过度隐藏利润、在未来对冲新增不良贷款的动机随机减弱。因此,2021年很多银行已经开始减少拨备的比例,释放利润,行业整体上的净利润增速也忽然变高了许多。拨备率越高,新增逾期贷款越少,释放利润的动机越强。

银行的利润增速在2019年已经明显回升,2020年时受疫情影响暂时回落后在2021年反弹。

鉴于高拨备率、低不良率,未来这些银行拨备额与净利润的比会越来越小。不仅如此,拨备率高、不良率低、市盈率低的银行,整体表现还好于平均水平。这当然是好事。假如这些银行在未来年度里拨备前利润不增长(实际上大概率会增长)、市盈率有可能达到8或10,其纳入拨备的比例以2021年为基础,按分别减少50%、70%来测算,很容易算出未来股价上涨的空间,以其底线计算:

不过,人们总会受当下一些情况的影响,从而扔掉望远镜而用显微镜来观察世界。比如,2018年中美贸易摩擦,大家觉得企业日子不好过、银行的坏账要变多;2020年,疫情影响,加上政府要求银行让利,大家觉得企业会有很多破产、坏账会变多,而且让利就是割肉。结果如何呢?

首先银行业收到的利息几乎没有变少。2018年净利息收益率高于2017年,2020年高于2019年。

其次, 2018年所有A股上市银行手续费和佣金的收入为8676亿,2017年为8535亿,还多出了100多亿;2020年手续费与佣金收入为7946亿,2019年为9221亿,少收了1275亿。这1275亿,某种程度上就是2020年“让利”的上限了,而工商银行一家,2020年的净利润就3000多个亿。

再看逾期三个月以上及重组贷款的总额是否跟着这些糟糕的形势变差了:2018年,这个数字与贷款总额的比值大幅下降;2020年受疫情影响,这个数字与贷款总额的比值上升了万分之二!

历史上足够糟糕的情形,银行运行的结果,也许不能完全预示着银行在未来一段时间和过去一样变好或者基本不变,但这些数据告诉我们,银行在当下的情形下,不会变得更糟糕。

三、那么,我们可以据此买入这些银行的股票吗?

当然不可以。因为:

1. 除了企业经营上的惊喜,市场先生会为任何莫名其妙的东西发狂。比如在行业转暖时,规模巨大的工商银行被称之为“大象起舞”;农业银行业务能力不行,但因为农民们喜欢把钱存在它那里只给很低的利息,所以就成了“息差全行业冠军”。而且他们喜欢贴标签、发明术语。如果只有一个业务亮眼就是“一枝独秀”,两个业务比去年好就叫“双轮驱动”,三个业务好就叫“三驾马车”,四个则是“四大金刚”,八个呢就是“八仙过海”,如果十个那简直是“十全十美”;

2. 在行业转暖时,上述莫名其妙的情况会被一个特殊的市场先生——游资盯上。游资本身看市场的眼光和普通的市场先生没有什么区别,但它一旦“发现”了什么莫名其妙可以发狂的事件,会率先掀起狂潮,以期待其他市场先生跟上,然后游资一走了之。通常,企业经营到底好不好,游资并不关心。但是,如果经营很好,并且近一两年内会持续变好,会给游资充分的理由持续炒作,使价格芝麻开花节节高;

3. 游资有个天然的缺点——规模通常不会太大。因此,他们喜欢规模较小的企业,比如几十亿到一两百亿市值的企业。这样,他们就可以和池塘里的鳄鱼一样兴风作浪——浙江有句话叫做“水浅王八大”;

4. 当然,也有个头大的游资,但个头大到一定程度,就和规模大的基金没什么区别,它们要盯着鲸鱼去炒作;

5. 正面的情况如此,反面的也如此。市场先生可以以任何理由否定一个优秀的企业,做到视而不见。银行的业绩从2019年已经开始好转了,可是市场先生以各种理由拒绝承认现实,比如中国扛不住美国贸易摩擦打压,中国房地产市场泡沫太大会拖累银行,中国银行受政府操控里面藏了太多的坏账没有报告出来,中国的疫情会把经济拖下水……那些自以为聪明的钱,从来就不聪明。

不仅如此,当戴维斯双击变得越来越明显的时候,面临一个悖论,也由一串倒后推理构成:

1. 一个智商正常、掌握了上述信息的人,他就会买入;

2. 智商正常的人是大多数,因此,银行的股价会迅速上去;

3. 想到这一点,他应该在股价上涨到预期位置前,比如9倍市盈率就抛售;

4. 正常人能想到上面这一点,他应该在更低一些的市盈率时抛售;

5. 尤其,当规模很大的基金在市盈率低的时候参与了市场,比如市盈率6倍,那么它在市盈率8倍时抛售就已经赚了不错业绩(33%)。那股价根本就上不去;

6. 如此,基于这个零和博弈的思路,股价很难达到预定的公允值附近。

我们知道,实际情况不这样,但也经常发生这样的情况。有时候,市场先生会因为行业持续景气而持续发疯,将价格推向一个完全失去理性的程度,比如一两百倍的市盈率。这种情形如同旋风一样无法预测。反过来也一样,没有任何理智可言。

因此,银行的业绩何时上涨、上涨到什么程度也许可以相对准确地预测出来,但它的股价什么时候回到公允值附近,则无从预测。从这个角度来说,戴维斯双击是个现象,不是个规律,或者说是市场波动的结果,而非要追逐的目标。就如同巴菲特所说,他从来不依靠预测市场来买股票,如果预测了,就已经输在起跑线了。

从投资者、企业所有者的角度来说,单纯地讨论股票价格涨跌并无实际意义。但对于投资者而言,诚如巴菲特所说,市场先生兴奋,给了逢高脱手的机会。从这个角度说,一个人是否知道“戴维斯双击”是啥一点都不重要。

找到又便宜又好的银行,才是根本。

本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。本文来自微信公众号:巴伦周刊 (ID:barronschina),作者:李金良(独立投资人),编辑:彭韧