扫码打开虎嗅APP

刚刚过去的这个5月,Initialized Capital的合伙人兼公司董事会成员Alda Leu Denni撰写了一项指南,指导已经进行了A轮融资的公司如何展开B轮融资。Alda Leu Denni认为,鉴于目前的市场状况,筹集B轮融资所需的基本指标已经发生了变化。在后疫情时代悲观情绪依旧笼罩市场的背景下,这篇指南诚意满满。

本文来自微信公众号:硅兔赛跑(ID:sv_race),编译:椎名,编辑:梓,原文标题:《残酷的“风投冷静期”,Initialized Capital给出重要B轮融资建议》,头图来自:视觉中国

“天要塌下来了!”

“一次性筹集更多资金!”

“再见了融资好时光!”

最近几周,关于如何让初创企业创始人为市场调整做好准备,已经有了很多议论。随着上周公开市场急转直下并整体停滞,这类讨论又达到了一个小高潮。然后,几个风险投资界的知名团体还发表了类似末日警告的言论,更是火上浇油。

但是,为什么公开市场会影响风险投资业务?有几个原因。

1. 有限合伙人

风险投资公司没有钱投资,除非LP们给他们钱。作为其多元化、多资产战略的一部分,LP们通常持有公共证券。由于这个“分母”问题,当整体资产基础变小时,他们就很难进行新的投资。

2. 对比

风险投资公司对他们投资的交易都有承销标准(underwriting criteria),不管是他们想达到的现金对现金的倍数,还是他们想达到的内部收益率,或者像Initialized一样,在退出时收回全部资金的投资。无论具体的标准是什么,至少有必要考虑类似公司在公开市场上的倍数,而这些倍数正变得越来越小。

无论是公开市场还是私人市场,对于任何阶段的投资者来说,这都是一个特别残酷的月份。虽然我很欣赏最近所有关于“如何在下一次衰退中生存”的报告、意见和公共话题,但我也一直在鼓励公司不要恐慌。相反,创始人应该考虑能延长runway(生命周期)的创新方法,而不是急于筹集资金。

风投任何形式的放缓,都是由LP们撤回其在风险基金中的投资而引发的。正如我上面提到的,大多数LP的投资组合包括大量的公共证券。然而,最近公开市场的低迷,意味着这些LP投资组合中的该部分(价值)可能已经大幅下降,意味着他们对另类资产(包括风险投资)的分配比例会高于他们的目标。

简而言之,基金在筹集资金方面将面临更大的挑战。

正如我几周前对《财富》杂志所说,我看到的是,一些主要的LP完全撤出了风险投资,而不仅仅是像2008年那样压缩他们的投资。但是,这次我对LP们不会放弃这一资产类别感到乐观,因为风险投资已经成为一个长期强劲、表现良好的行业,而且最近许多基金有退出分配。

LP资金的减少,意味着GP们需要更好地管理他们迈出的每一步,也就更有选择性。因此,对公司来说,筹集资金可能更加困难,而且几乎可以肯定的是,估值将被压缩。更重要的是,公司本身也会受到其客户缩减开支的影响。

对于处于融资过程中、或希望在不久的将来融资的创始人来说,这意味着什么?

Michael Seibel上周给YC的创始人提出了这样的建议:对于那些迅速改变心态、提前计划并确保公司生存的创始人来说,经济衰退往往可以成为巨大的机会。

虽然我同意延长runway的普遍看法,但我不认为此时冲出去融资是正确的反应。

延长runway可以通过无数种方式完成。

暂停招聘

裁员

削减成本

债务

我个人认为,目前任何急于融资的行为,都会被神经紧张的风险投资公司视为负面信号。经过过去两年的疯狂看涨、以及在疫情期间重新学习如何维持运作,风险投资公司显然已经筋疲力尽。甚至在市场状况急转直下之前,不少人就已经想要在今年夏天休息一段时间了。

我的建议是探索上述措施,用几个月的时间来研究你的pitch(提案、报告),并等待市场稳定下来。当然,如果你目前只有3~6个月runway,你可能已经在计划新的融资,我并不建议停止这些进程。

我也认为,那些建议公司准备5年runway的人疯了。这等于说,“你为什么不把企业关闭三年?”只有一小部分VC支持的初创企业近期融了如此多的钱。

一、调整现有的基准指标,以筹集B轮资金

一年前,我发表了一篇博文,题为“你需要的A轮融资指标”(The Metrics You Need to Raise a Series A)。正如我在文章中所写的,虽然关于上市公司和如何完成第一轮融资的信息似乎都很丰富,但在两轮融资之间的数据却不太透明。

去年我撰写这篇文章的目标是,打开记事本向读者展示我们对自家早期公司的内部认知,而这些早期公司后续都成功地开展了后续融资。我们的许多创始人也反馈说,这些建议很有帮助,所以我们把部分数据放在一起,与今年的B轮融资指标进行比较和对比。

该调查中涉及的大多数公司都能够筹到B轮融资,而且许多公司在过去两年内就已经完成了B轮融资。我们的助理Julianna Vitolo将疫情之前的B轮融资数据,与2020年1月至2021年12月的类似统计数据进行了比较,发现SaaS和Marketplace(交易平台)的估值更高,基本面更弱,这并不令人惊讶。然后,出于分析的目的,我们将这些数字与疫情之前的指标对比。

在过去的14个月里,对创始人有利的市场条件,一直影响着我们对计划进行B轮融资的创始人的建议。然而,警钟已经敲响,市场衰退已经改变了游戏规则。

我们使用的指标仍然有效,但估值倍数可能会与公开市场有着更紧密的联系。因此,在“勉强维生”(ok)范围内或以下的公司,可能需要进行A轮延展或flat rounds。

我们也建议,在这段时间里,早期公司的创始人能把这看作是一个建设和融资的机会,因为其他人都在逃亡。Garry Tan总是提醒我们,Airbnb就是在上次经济衰退中诞生的。因此,你可以利用这段时间,发现可能改变公司未来几十年发展轨迹的机会。

现在也是时候在领导层中做出更明智的决定,而不是遵循从众心理。我们的总裁和合伙人Jen Wolf,将分享一些关于创始人应如何考虑在混乱中节约成本、裁员,以及富有同理心和同情心地领导团队的建议。

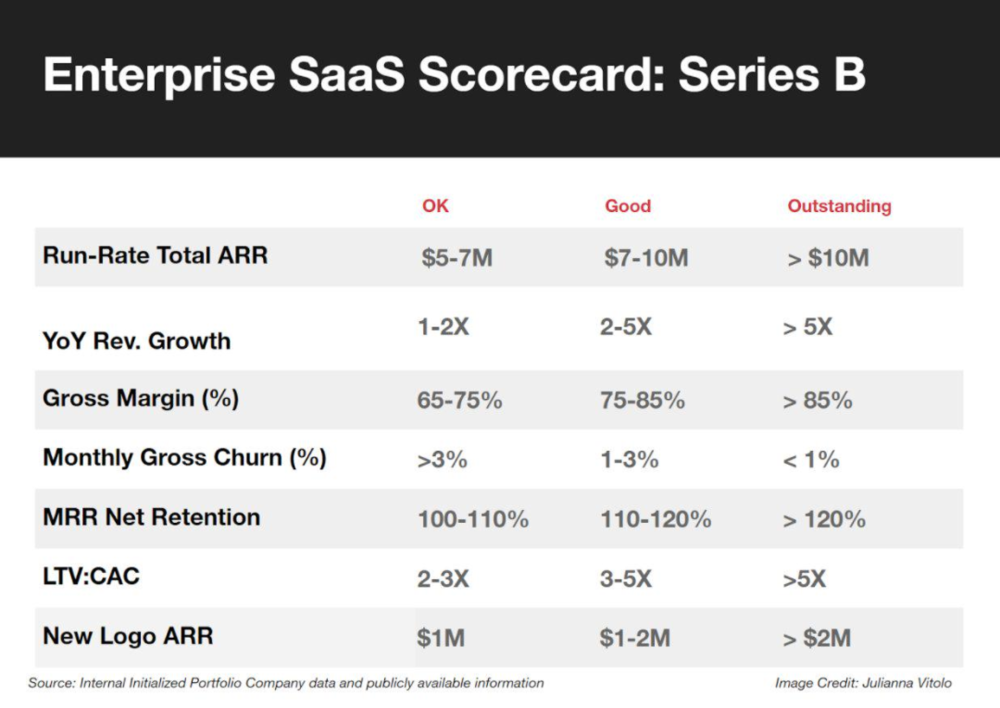

二、企业SaaS

这是最容易规范化指标和收集数据的赛道。我们投资组合中的一些例子包括Rippling、Envoy、WorkRamp和Time by Ping等公司。

它们都是软件如何“吞噬世界”并彻底改变传统人工操作流程的例子。我们调查了投资组合中的29家SaaS公司,并计算了自2012年基金成立以来评估公司的这些关键统计数据的最小值、最大值、平均值和中位数。

从历史上看,成功筹集到B轮融资的中等规模SaaS公司,平均ARR是700-1000万美元。2018-2021年的融资后估值中位数为1.8亿美元,相当于平均ARR的20倍。虽然上图显示,在某些情况下,平均每月的总流失率高达3%,但大多数公司的流失率在1-2%之间,而且大多数公司宣称的MRR净留存率远远超过120%。

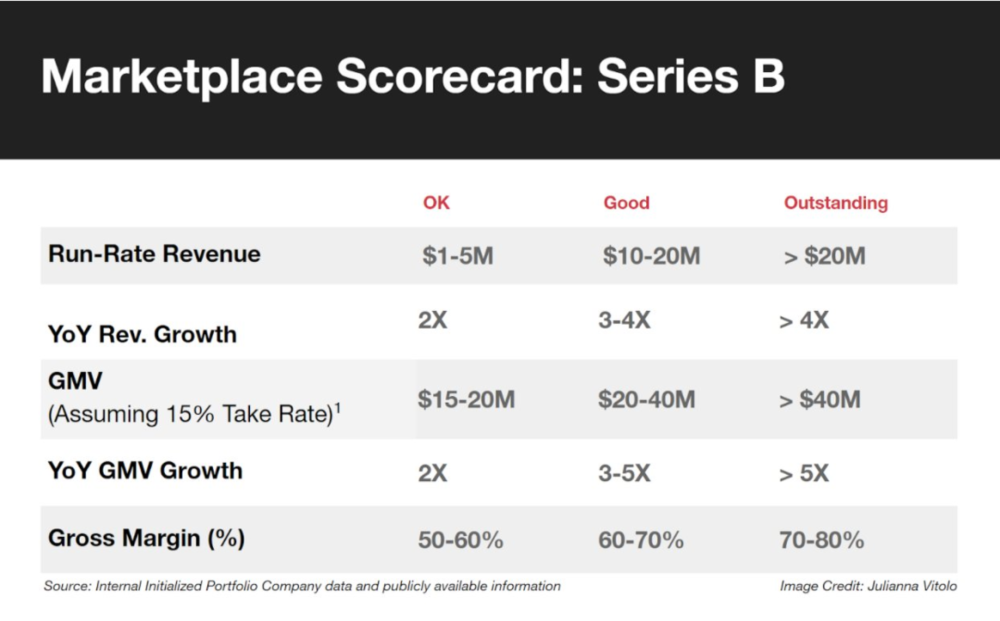

三、交易平台(marketplace)

我的风险投资生涯,始于Wish和Coupang等电子商务市场,在Initialized的过去五年中,我与SkySelect、Reibus和Tundra等B2B市场,以及其他服务和人力市场如The Mom Project、Kinside、Curri和Papa等合作并进行了投资。

为了这次的分析,我们调查了14家市场公司,发现成功融资所需的平均规模,明显大于达到B轮阶段的企业SaaS业务,而且几乎是2倍。鉴于商业模式和变现结构的差异往往会转化为较低的平均毛利率60-70%,交易平台业务有更多需要证明的地方,才能被认为是为这一轮融资做好准备。2018-2021年的融资后估值中位数约1.7亿美元,相当于平均运行净收入的11倍和平均GMV的5-6倍。

四、直接面向消费者(D2C)

在我任职Initialized期间,我们进行了几项直接面向消费者的投资,包括Eclipse无奶冰淇淋和Atoms,一家以运动鞋而闻名的公司。特别是,我领导了我们对A-Frame Brands的投资(我也是董事会成员),这家公司为代表性不足的社区开发个人护理品牌,如KINLÒ和Proudly。

我们研究了超过11家公司的指标。以下是我们的发现。

成长阶段的投资者,极其关注企业将首次消费的顾客转化为回头客的能力。近年来,数据隐私法规的加强,持续推动了客户获取成本(CAC)的提高,较高的回头客比例,直接表明公司有能力积累更高的顾客长期价值。这一优势在最佳DTC公司的指标中得到了体现——平均LTV:CAC比率约为5倍,回头客比例>35%,这清楚地表明了一个品牌的可防御性,并且是持久成功的可靠指标。有趣的是,获得B轮融资的DTC公司平均规模,与普通交易平台企业的规模一致,run-rate revenue为15-20万美元。2018-2021年的融资后估值中位数为1.6亿美元,相当于平均run-rate revenue的9倍。

五、延长runway,但不借助恐慌性募资

鉴于目前的市场条件,筹集B轮融资所需的基本指标已经发生变化。随着对潜在的经济衰退和经济紧缩政策的讨论,风险投资公司已经开始从一个更具防御性的立场来审视新的交易。

许多公司和创始人继续寻求资本,但成功完成的轮次较少。Carta、Crunchbase和TechCrunch都提到,相对于去年同期相比,2022年第一季度完成的B轮融资活动总数有所下降。数据显示,同一时期的本轮融资规模和融资后估值也有所下降。

在目前的环境下,融资将更加困难,估值将经历一些下行压力。因此,具有坚实指标、充足runway和成本可控的公司,可能会选择等待更有利的条件(募资),而有着更迫切的现金需求的公司,可能会不得不降低估值,以延长runway。

现在,更重要的是项目拿出证据的和量化指标,因为人们不再强调初创企业的潜力,而更多地关注已被验证的能力。

总而言之,思考并理解你的企业在增长和支出之间的权衡;关注基本面和指标;采取措施以便在动荡的市场条件下继续生存。不要让恐慌下的融资破坏局面——要深思熟虑,花时间整理你的数据,精心构思你的故事,并在出发前练好你的pitch。

本文来自微信公众号:硅兔赛跑(ID:sv_race),编译:椎名,编辑:梓