扫码打开虎嗅APP

本文来自微信公众号:小饭桌(ID:xfzmedia),作者:王满华,编辑:张丽娟,题图来源:视觉中国

投资协议只有5~6页纸,既不是股权也不是债权,这样的天使融资你见过吗?

这种新型融资方式名为SAFE(Simple Agreements for Future Equity),即“未来股权简单协议”,是硅谷一种流行于早期阶段的融资方式。

与目前主流的“现购现股”的传统融资模式不同,SAFE模式下,投资人先对企业进行现金投资,当未来某个特定事件(例如下一轮融资)发生时,才会按照折扣价将投资款换算为股权,通常情况下,这个折扣是7到9折。

简单来说,SAFE就是用低价购买未来股权的一种融资形式。

目前,这种新型融资方式正在硅谷初创企业中大受追捧,并成为美国早期项目投资中常用的融资工具之一。

硅谷明星创业公司Airbnb和Dropbox就曾使用SAFE协议进行融资,著名孵化器Y-Combinator(以下简称“YC”)更是通过SAFE投资Zenefits,在不到一年时间里,估值实现了10倍的涨幅。而随着Web 3.0的兴起,SAFE协议也越来越多地出现在投融交易的谈判桌上。

不过在与投资人交流的过程中,小饭桌发现,国内对于这一新型融资模式的关注度并不太高,甚至直言该模式并不适合“国内的创投土壤。”

热情不高的背后,是一场关乎LP、GP以及创始人之间微妙的“信任危机”。

当DPI成为悬在国内机构头上的达摩克利斯之剑,投资人的出手变得越发谨慎,天使轮按照A轮标准去要求的例子屡见不鲜,而市面上大多数成功融资的项目背后往往伴随着一纸回购协议。

这一语境下,一次赌上投资人的全部信任、且对其没有实质性担保的一次风险投资,似乎是一件“奢侈”的事。

一、SAFE融资经典一役:一年估值涨10倍

严格来讲,SAFE融资并非新鲜产物。早在2013年,硅谷著名孵化器YC就对外推出了初版SAFE标准协议,此后还不断在互联网上对SAFE文本和条款作开源分享和更新。

SAFE融资创设的初衷,实际是为了简化种子和天使投资的过程,帮助初创企业和投资人节省法律费用,减少谈判投资条款的讨论时间。

“正常情况下,要完成一次股权融资,可能会耗费投融双方几个月和数十万元的费用。一份早期投资协议少则数十页,多则超过百页的也有,双方可能一半以上的精力和时间都用在文本谈判上。”专注投融资业务的律师Sophia(化名)告诉我们。

而在SAFE模式下,协议中没有与传统投资协议相同的条款和条件,不需要进行复杂的协议条款谈判,以往五六十页甚至超百页才能理清楚的投资条款, SAFE协议只用几页纸就能搞定。初创企业和投资者需要做的,只是把谈判重点放在未来的估值上限和折扣率这两项内容即可。

过去10年间,众多创业公司都曾使用SAFE进行筹资,有些项目也为SAFE投资人带来了超额的回报。

比如硅谷明星创业公司Zenefits,这是一家云端HR服务公司。2013年成立之初,Zenefits就通过SAFE协议和YC达成了数十万美元的早期融资。

随后的故事是,2014年年初和年中,Zenefits连续完成了A轮和B轮两轮融资。B轮融资后,Zenefits 的估值达到5亿美元。2015年4月,Zenefits再次获得C轮融资,投后估值超过45亿美元。《福布斯》曾在2014年把其列为增长最快的创业公司No.1。

虽然YC并未对外公布这笔SAFE投资的具体回报,但假设其在公司A轮融资时行使了转股的权利。也就是说,YC持有的Zenefits股份,在不到一年时间里,估值就增长了近10倍。

同样让YC赚的盆满钵满的还有GitLab。GitLab是一家SaaS公司,主要提供Git代码仓库托管服务,并提供代码审查、代码分支、代码自动化部署等功能。

发展初期,GitLab就获得了来自YC和其他投资者的SAFE融资。随后,公司连续获得了A轮、B轮、C轮、D轮、E轮融资,估值一路攀升。

2021年,GitLab成功IPO,彼时市值最高超过160亿美元,这对于早期的SAFE投资者来说,无疑是一起重大的里程碑事件。

近两年, SAFE融资在YC模式中的重要程度也在逐渐凸显。

去年1月,YC突然宣布修改投资条款:除了会以12.5万美元换取创业公司7%的股份之外,还会以不设上限的SAFE方式提供额外的37.5万美金投资,从而增加YC可以获得更多股份的潜力。

新的投资条款发布之后,想必也将有更多的初创企业通过SAFE的形式获得资金。

二、高回报、高风险,SAFE真的safe吗?

SAFE协议的优势显而易见。

于创业者而言,相比于“现购现股”的谈判,SAFE加快了企业融资速度又降低了融资难度。而且SAFE不同于债务,没有利率和到期日需要偿还债务。能够更高效且无负担地在早期阶段拿到发展资金。

而对于投资人而言,其可以用更低的价格、更短的时间,获得具有高速增长潜质公司的股权,同时锁定投后估值又给投资人提供了较强的反稀释保护。

因此可以看到,SAFE融资过去大多发生在“高举高打”的互联网领域,以及近两年火热的Web 3.0、AIGC乃至AI领域。

然而,高回报的背后往往也会伴随更多的风险和不确定性。那么,SAFE模式又有哪些潜在风险?或者说,SAFE真的就“safe”吗?

在分析风险之前,先要弄清楚SAFE融资是怎么操作的。在该模式下,有两个重要要素,分别是估值上限和折扣率。

估值上限指的是投资人在企业下一轮融资中以不超过该估值的价格换算股权;折扣率则是用来确定SAFE优先股的股票价格。

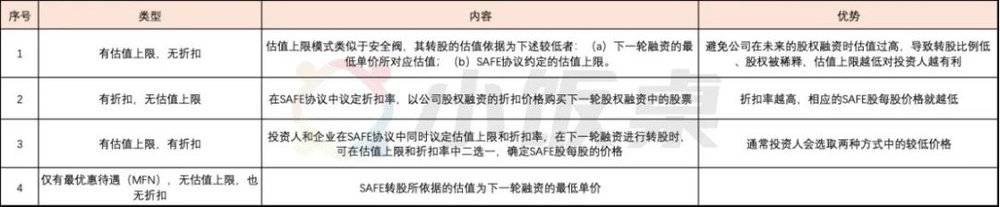

YC在官网公布的SAFE标准协议中,主要围绕上述两个要素推出了4种类型:

制图:小饭桌

从上述应用内容不难发现,SAFE融资的关键,就是将本应该约定好的股权交易后置到未来的下一轮融资。只有在下一轮融资(或其他特定事件)触发时,才可以获得股权、现金或者其他收益。

换句话说,倘若被投企业长时间内并没有拿到下一轮融资,或者公司运营状况良好,并没有融资需求时,SAFE投资人手里持有的就一直都只是未来股权利益,无法从中获得预期收益。

更重要的一点是,因为SAFE创设之初就定位为非股非债,这就意味着投资人不能以债权人的身份要求企业还本付息,同时也不能以股东的身份参与公司管理或享受分红。

总的来说,这是一种用更大的不确定性来换取更大回报的风险投资形式。

关于SAFE融资,业内评价也是褒贬不一。

比如旧金山知名风险资本家Pascal Levensohn就曾撰文提醒创业者,这一模式可能带来的潜在风险。

“毫无疑问,SAFE的合理利用可以带来益处。比如说给公司提供过桥资金支持以达到发展目标,或者是在高层领导下进行健康的规模拓展。但与之相对应,不合理利用就肯定会带来坏处,甚至是麻烦。”

Pascal Levensohn 提到:“我们发现,正常情况下,创始人几乎不会针对票据在发行之后真正转换为股权给自己带来的权益稀释问题,进行仔细分析和计算。而他们不计算的后果,就是自己在公司持有的股权比例,要比想象当中少很多。”

不过话说回来,一种新的金融形式的诞生,必然会伴随支持和质疑两种声音,有时候,争论越多才越能加速模式的发展和普及。

正如滴灌通创始人李小加在接受媒体采访时说的那样,有市场争议是一件好事,一方面说明创业终于得到了越来越多金融界投资界的关注,这是把一件新事物做到了一定程度才能获得的社会关注。另一方面,也可以从质疑和批评中获得启发。

三、SAFE的底色,源于“信任”

我在上文就曾提到,SAFE融资在硅谷发展已久,从初版协议问世迄今已经有10年时间。

但令我惊讶的是,在此次对话的多位国内早期投资人或是相关从业者中,大多数并不了解甚至没有听说过这一融资模式。只有少数参与过境外投资的律师,或是接触过数字货币、Web 3.0的投资人才有所了解。

一直以来,硅谷的动态向来备受国内机构关注,一些新型的融资形式也会效仿、沿用到国内。为何SAFE发展了十年,仍是少数人的狂欢?

在与小饭桌交流的多位投资人看来,SAFE在融资过程中会出现的潜在风险是很多机构望而却步的根本原因。

因为SAFE缺少传统股权交易文件中大量的对创始人的限制,因此在SAFE转换成股份之前,创始人对投资者并没有实质性的担保。

也就是说,SAFE协议的达成需要投资人和创始人之间拥有很强的信任关系。

“现在整体投融节奏放缓,本身退出受阻,LP又强调DPI,很多机构唯恐投资协议签的不够详细,回购条例不够清晰。而SAFE居然在原有的基础上,还减少了对创始人的限制。”北京一早期投资人Aaron(化名)向小饭桌直言。

“至少在我们机构,是肯定不会采用这种模式的,想都不用想,风险太大了,也没法跟LP交代。”

Aaron所言不假。从过去半年的新闻也可以看出,无论是“想要尽调,先打1000万”,还是竞争对手创始人伪装成机构合伙人,疑似“窃取商业信息”;抑或是投资人为了“回购”与创始人对簿公堂。

种种迹象表明,现阶段LP与GP之间、投资人与创业者之间,似乎都产生了微妙的信任危机。

当然,除了主观上的信任关系之外, Sophia认为与中美两国的法律监管差异也有很大关系。

SAFE模式诞生的2013年,是一个关键的时间节点。2012年4月,美国出台了《促进创业企业融资法》,进一步放松对私募资本市场的管制,允许小企业在众筹平台上进行股权融资,不再局限于实物回报,为股权众筹拓展了更大空间。

以前一些只能寻求机构投资者的企业开始尝试通过众筹进行股权融资,它们把SAFE从私募投资移植到了众筹领域,加上YC的积极推动,SAFE因此很快流行起来。

“目前SAFE融资在国内的实践还比较少,相关的司法体系也没有积累相应的判例,从汉化到成熟使用还需要更多时间去探索。”Sophia表示。

不过,从事私募股权交易相关服务的涉外律师Darcy(化名)告诉小饭桌,目前也有少数投资者开始将SAFE协议实践在国内交易中,只不过加入了对自身权益的保护性条款。

比如,有SAFE投资人增加了自己对公司经营情况的知情权、设置了估值的最晚时间条款;有的在SAFE协议中设置了“兜底条款”,让创始人对其损失承担连带责任等等。

虽然与原版SAFE协议存在差异,但依然是国内投资者的一次勇敢尝试。相信随着未来国内相关监管的逐步完善,当LP、GP,以及创始人之间的信任重建之时,更多的“SAFE融资”模式将在国内创投圈流行起来。

本文来自微信公众号:小饭桌(ID:xfzmedia),作者:王满华,编辑:张丽娟