扫码打开虎嗅APP

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:吴俊宇,编辑:谢丽容,原文标题:《市值半年缩水40%,全球软件巨头Salesforce走下神坛了?》,题图来自:The 360 blog

全球知名平台型SaaS企业Salesforce(NYSE:CRM)半年市值已缩水40%。2021年11月,Salesforce股价行至历史最高点310美元,市值3088亿美元。美国东部时间6月9日16时收盘时,Salesforce股价为187美元,市值仅为1862亿美元。

在国内,Salesforce是钉钉、企业微信,金蝶、用友、销售易等软件厂商的老师。Salesforce构建的平台SaaS/PaaS生态是后者试图学习复制的。Salesforce的成功路径、市场竞争、内部挑战是上述国内企业正在遭遇或未来将遇到的问题。了解Salesforce,对国内软件厂商探索自己的路径有参考意义。

Salesforce及创始人马克·贝尼奥夫是企业软件市场的传奇。Salesforce是CRM软件的开创者,也开辟了SaaS/PaaS这一云服务赛道。这家公司甚至被视为是云与数字化产业的奠基者之一。

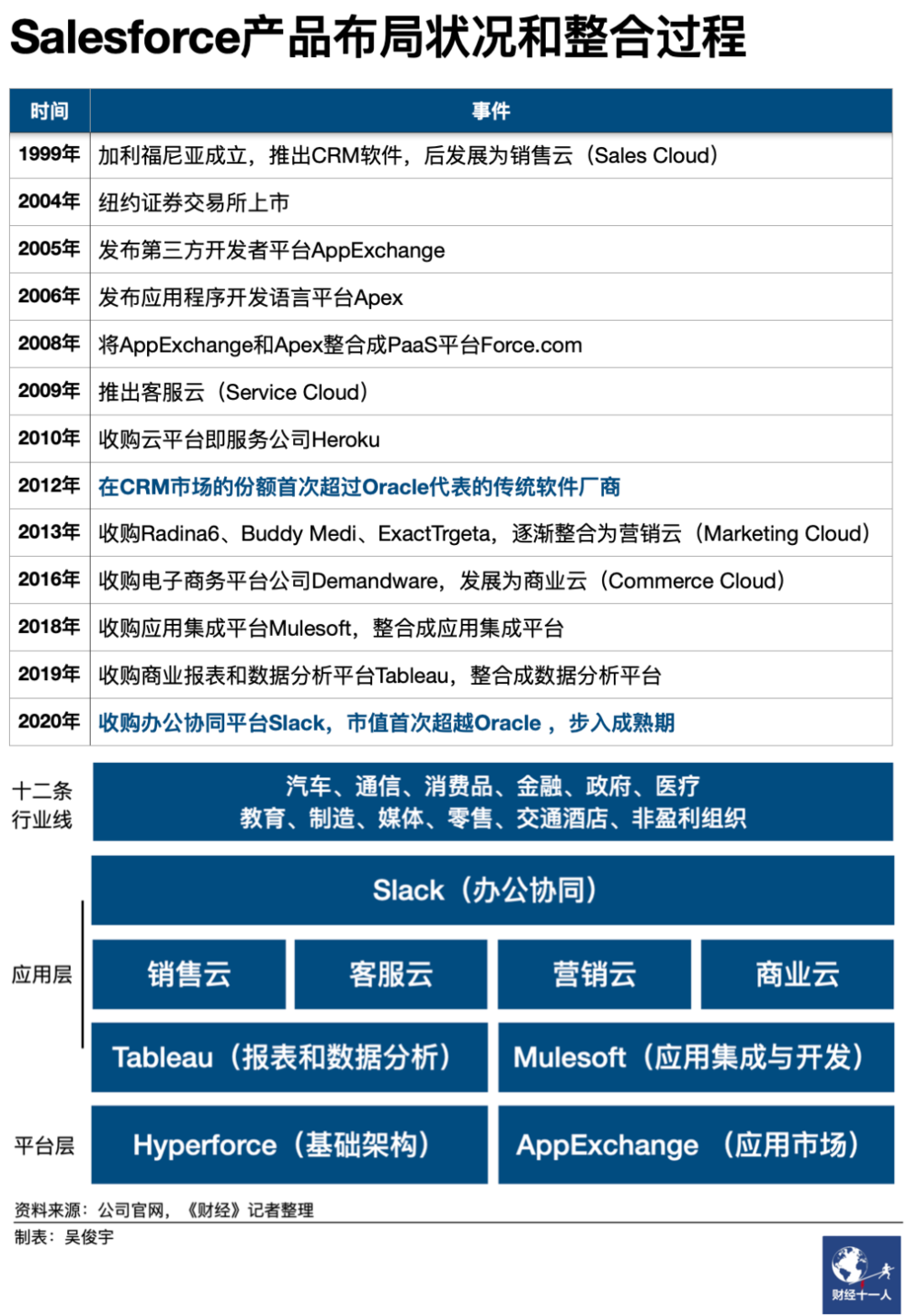

贝尼奥夫26岁成为Oracle副总裁,1999年37岁离开Oracle创办Salesforce。为解决传统软件昂贵且使用门槛高的问题,Salesforce提出了在线CRM(客户关系管理)的服务。SaaS(Software as a Service,软件即服务)因此诞生。2008年Salesforce平台化,贝尼奥夫又提出PaaS(Platform As A Service,平台即服务)理念。

作为全球软件行业的学习标杆,Salesforce“三步走”的成长过程被视为经典案例。1999年-2004年,Salesforce仅提供单一的客户关系管理产品。2005年-2016年,Salesforce搭建起了PaaS平台,完成了四朵云(销售云、客服云、营销云、商业云)的布局。2016年至今,Salesforce通过三场收购建立了完整的PaaS/SaaS生态。

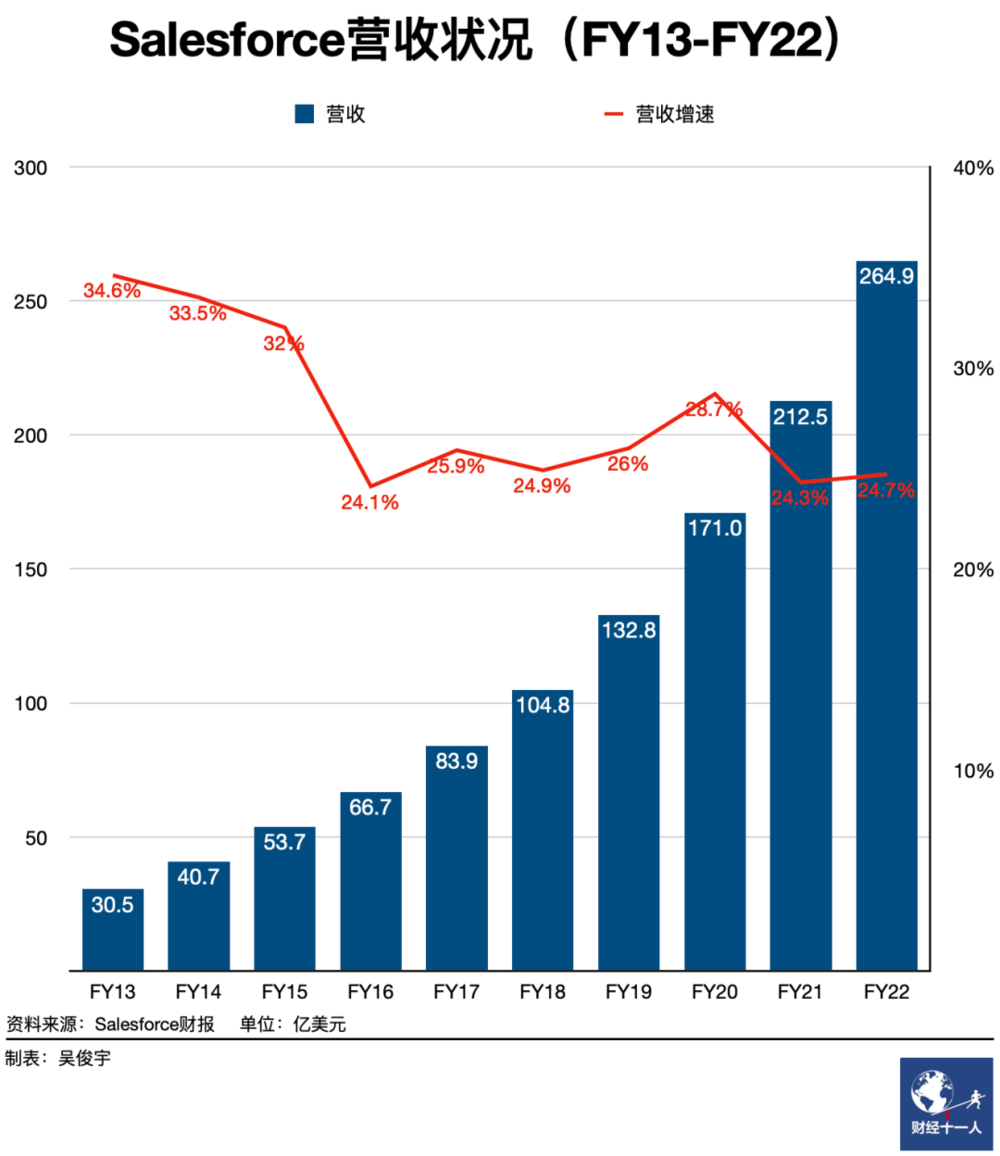

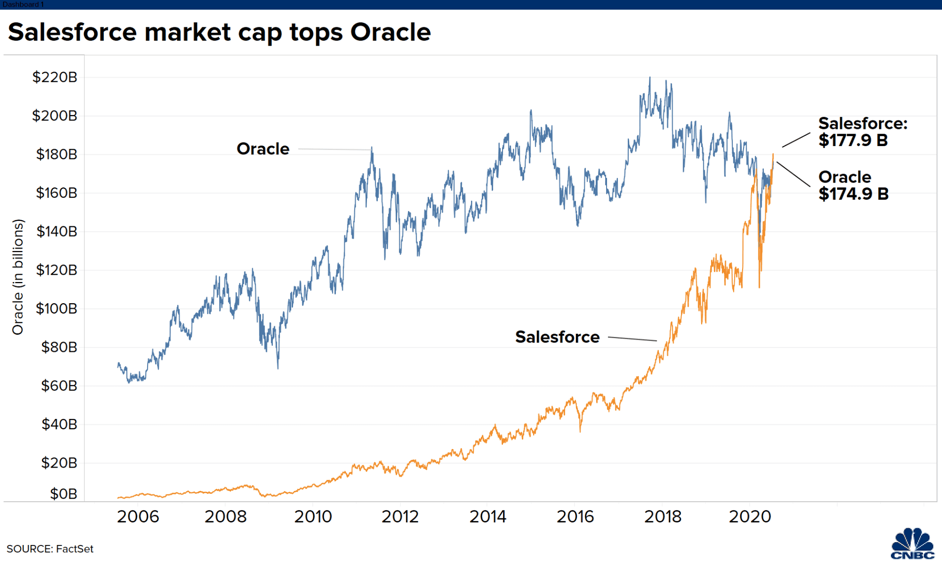

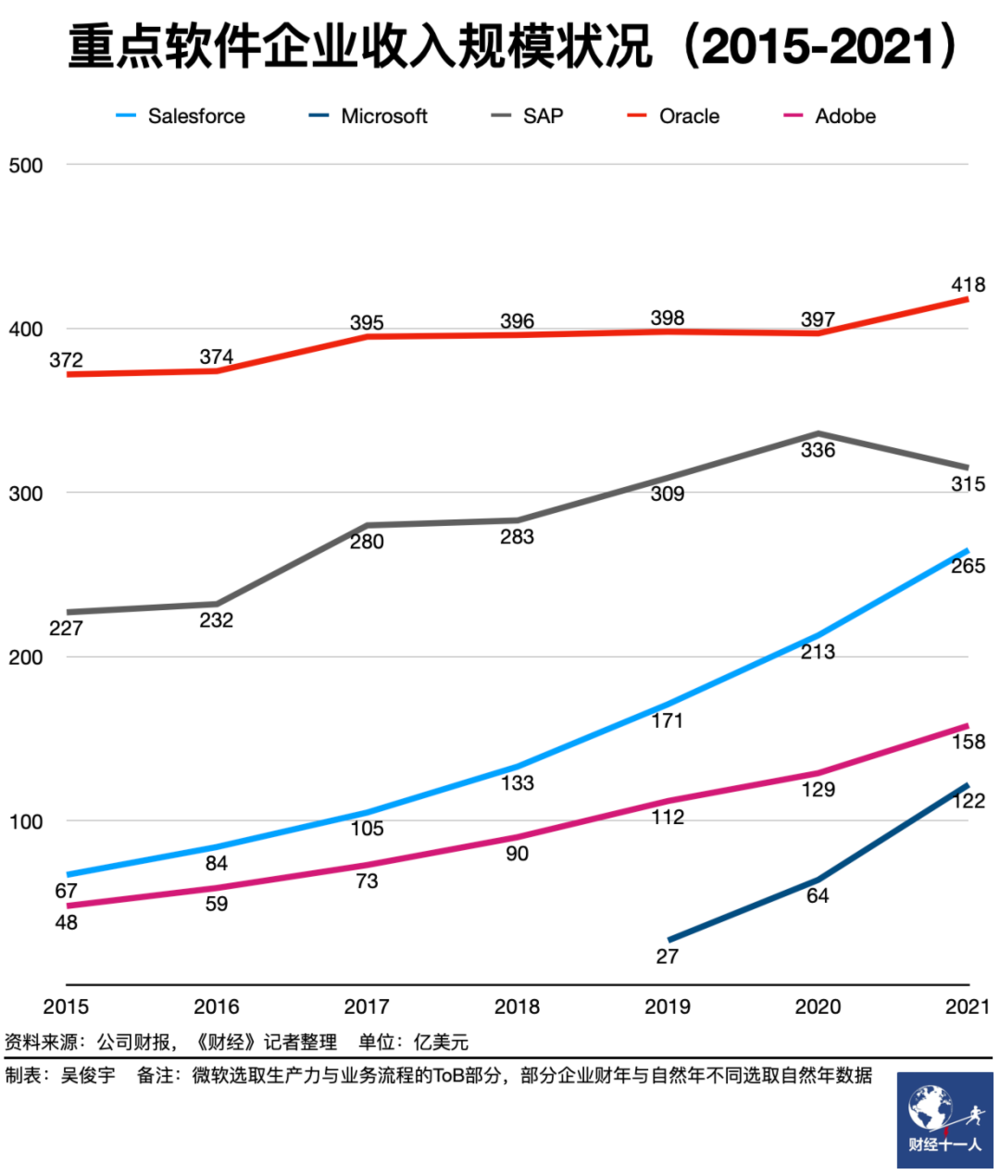

2004年上市后,Salesforce连续17年保持着20%~60%的营收增速,和亚马逊AWS共同带动了全球软件产业云转型。2020年7月,Salesforce市值超越Oracle。目前是微软在SaaS/PaaS赛道的最大竞争对手。

今年初,德意志银行等机构把其买入价下调,并表达了对Salesforce未来市值增长的担忧。原因是,随着云转型愈加深入,微软、Oracle等竞争对手和Salesforce重新站在了云的起跑线上。Salesforce自身挑战也不少。

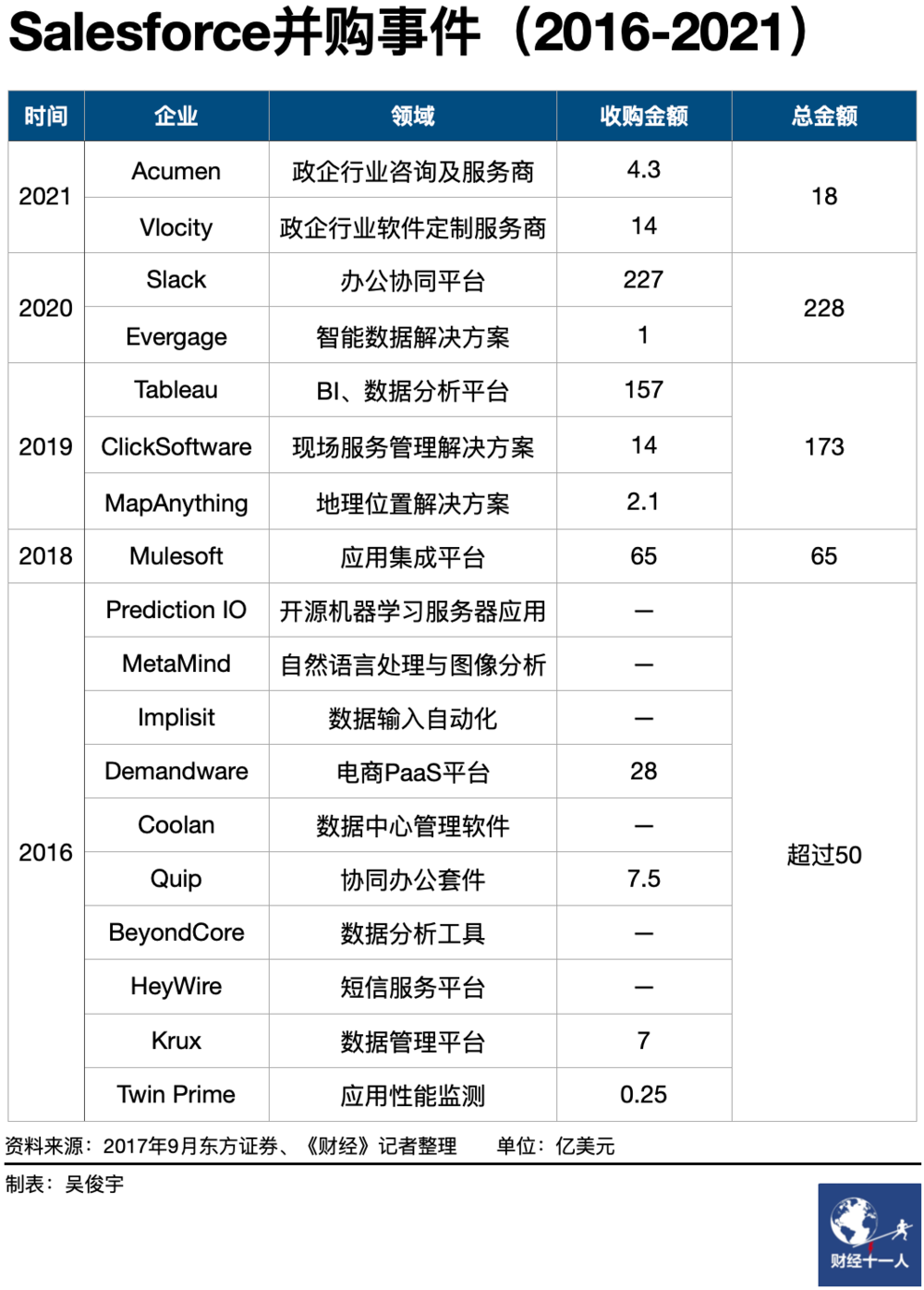

其一,三场大规模并购后的财务压力和整合压力。Salesforce在2018年以65亿美元收购应用集成平台Mulesoft,2019年以157亿美元收购数据分析平台Tableau,2020年以227亿美元收购办公协同平台Slack,这三场并购让Salesforce进入了“消化期”,其财务压力、管理压力在提升。

其二,大型政府、企业客户带来了更高的管理难度。Salesforce传统优势是通用能力,但服务政企客户需要垂直能力,要匹配专业行业的销售、服务团队,项目管理难度提升,这也带来了更高的服务成本。

其三,三个方向的外部竞争加剧。微软靠“Teams+Dynamic”提前构筑起了Salesforce期待的“办公协同+SaaS”生态。Oracle云转型已至成熟期,且多次公开称Salesforce是直接竞争对手。一批垂直型SaaS企业各自领域有比较优势,如Adobe(营销和广告)、Shopify(电商)、ServiceNow(流程管理)、HubSpot(营销)、Zendesk(客服)。

在海外投资者和《财经十一人》采访的多位行业人士看来,Salesforce先发优势不再明显,扩张可能到了临界点。

一、想做什么,对手是谁?

半年股价跌去40%的Salesforce是否走下神坛?

答案是否定的。Salesforce基本盘依旧稳固,平台化战略在持续推进。管理层对2023财年(2022年2月1日~2023年1月31日)营收仍给出了20%增速指引。

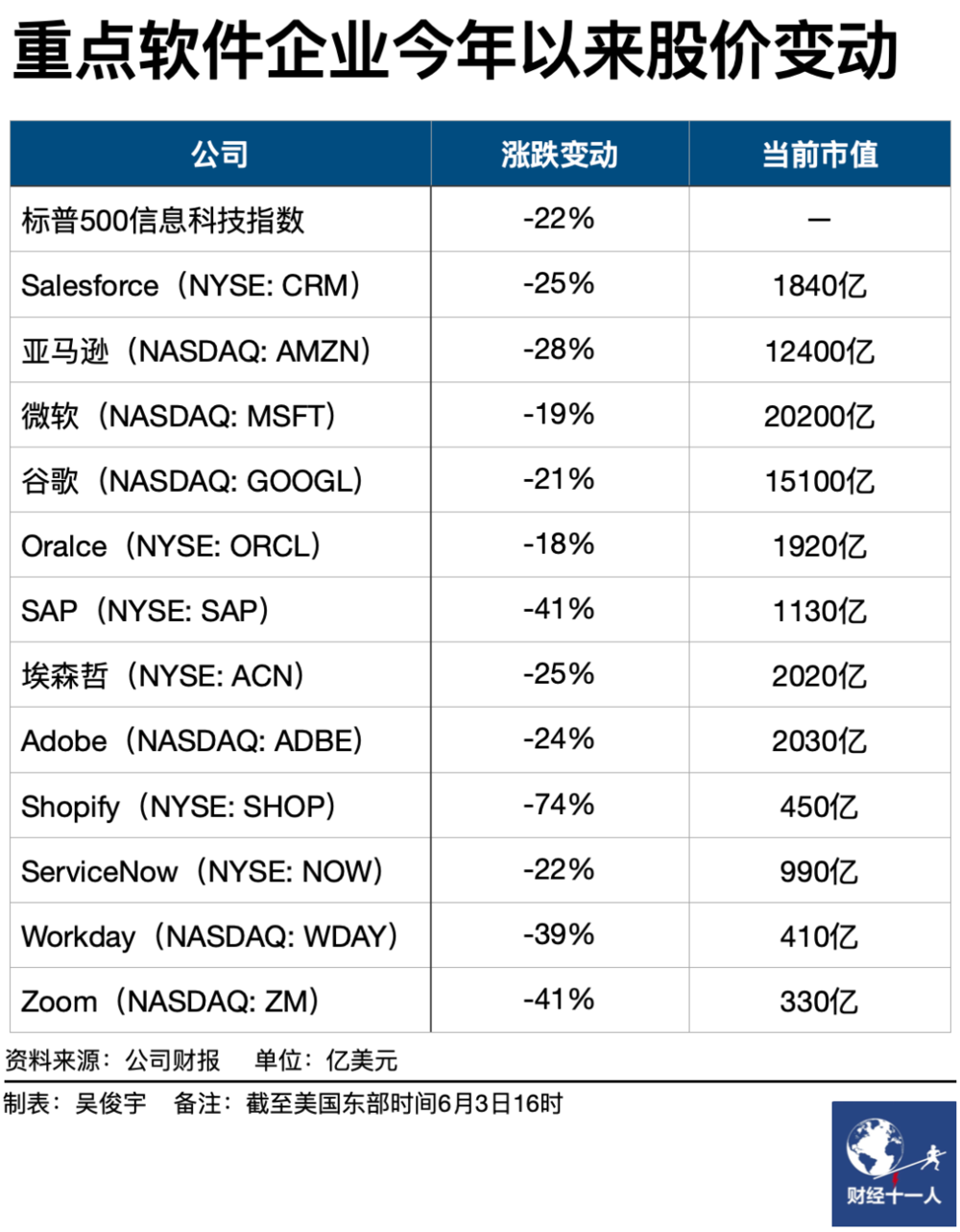

事实上,Salesforce股价下滑受美国宏观环境影响。2020年疫情后,美国SaaS企业股价飙升,但“后疫情”各公司股价均在调整。今年标准普尔500信息科技指数(包含亚马逊、微软等标普500指数的信息技术行业成分股)整体下跌20%。生态型巨头亚马逊下跌28%,微软下跌19%。平台型SaaS企业Salesforce下跌25%,Oracle下跌18%,SAP下跌41%。垂直型SaaS企业Shopify下跌74%,Zoom下跌41%。

从业务来看,Salesforce构建了Customer 360平台,围绕销售、服务、营销、商业等客户关系管理全流程。Salesforce业务和增长战略均是围绕这一目标展开的。2022财年报告中阐述过该公司的五大战略:

1. 深化现有客户关系,售卖全套产品和服务;

2. 开拓海外市场,获取北美、欧洲、亚太地区的新客户;

3. 提供新的产品解决方案,覆盖更多垂直行业;

4. 做大合作伙伴生态,扩大应用规模,吸纳咨询伙伴;

5. 利用社区和支持服务等方式降低客户流失率。

一位头部外资咨询机构中国区云业务负责人今年4月曾对《财经十一人》表示,Salesforce这样的巨头其战略是CRM等SaaS产品为核心,横向拓展新的产品,纵向打造PaaS平台。在Salesforce平台的上层是垂直行业的SaaS公司,在Salesforce的下层是亚马逊AWS、微软Azure等生态型云厂商。

从成立之初至今,Salesforce的诸多动作和上述战略几乎是一以贯之的。依靠十余年来的持续扩张和并购,Salesforce构建起了完整的SaaS/PaaS生态。《财经十一人》统计发现,从2010年开始,Salesforce几乎每年都会收购数家企业,前期投资支出规模不大,2016年之后,Salesforce对外收购步伐加速。

2016年Salesforce以50亿美元收购了超过10家企业,甚至一度试图收购领英和Twitter。2018年以65亿美元收购了应用集成平台Mulessoft,2019年以173亿美元收购了数据分析平台Tableau等三家公司。2020年以228亿美元收购了协同办公平台Slack。2021年收购步伐虽有放缓,仍然以18亿美元收购了两家大型政企的服务商。

频繁收购的目的在于补足SaaS/PaaS,做大生态并为企业客户提供全面服务。比如,Mulessoft给它带来了应用集成和流程管理能力,让平台可以被更多合作伙伴集成。Tableau带来了更好的数据分析和报表呈现能力。Slack 被嵌入平台中,帮助企业客户的销售团队进行内部沟通和对外客服。

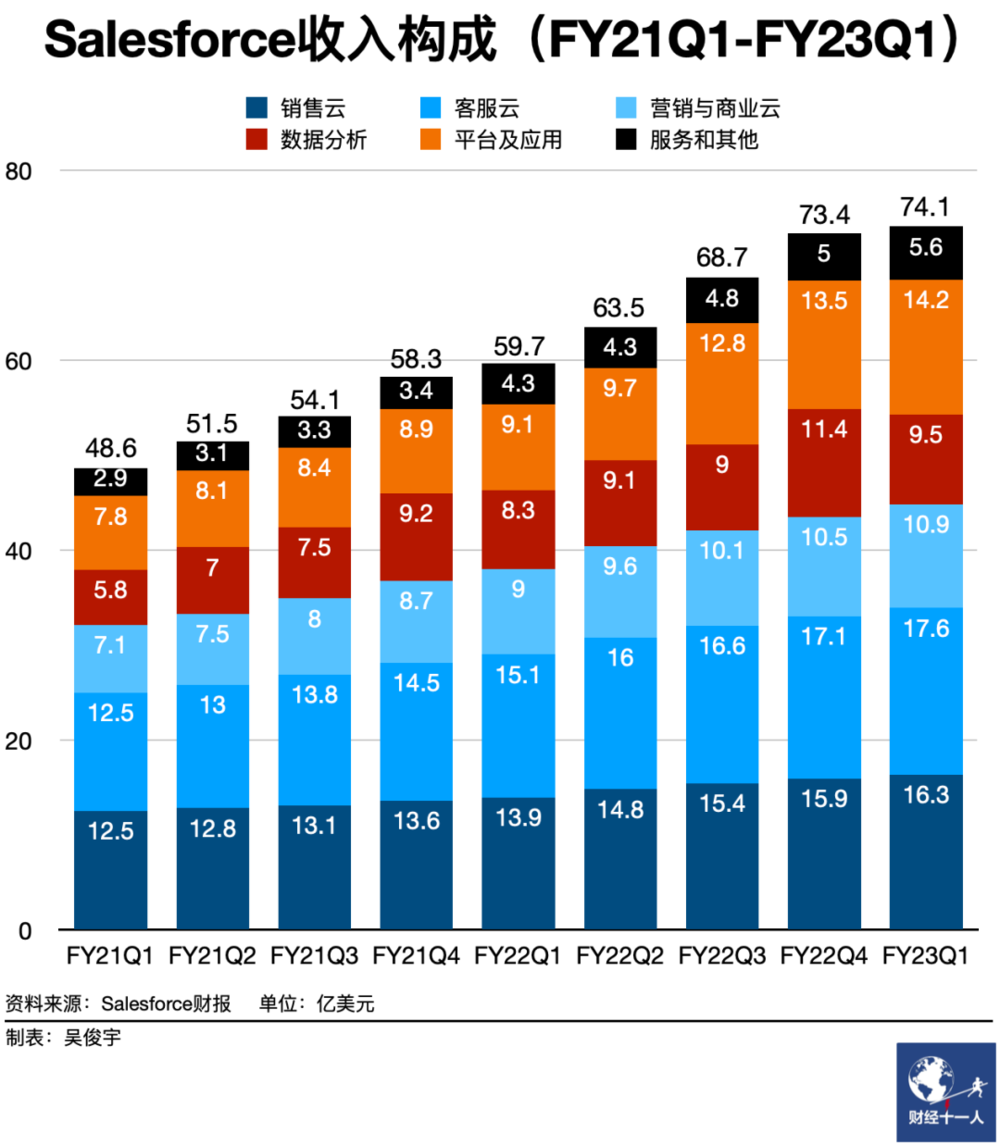

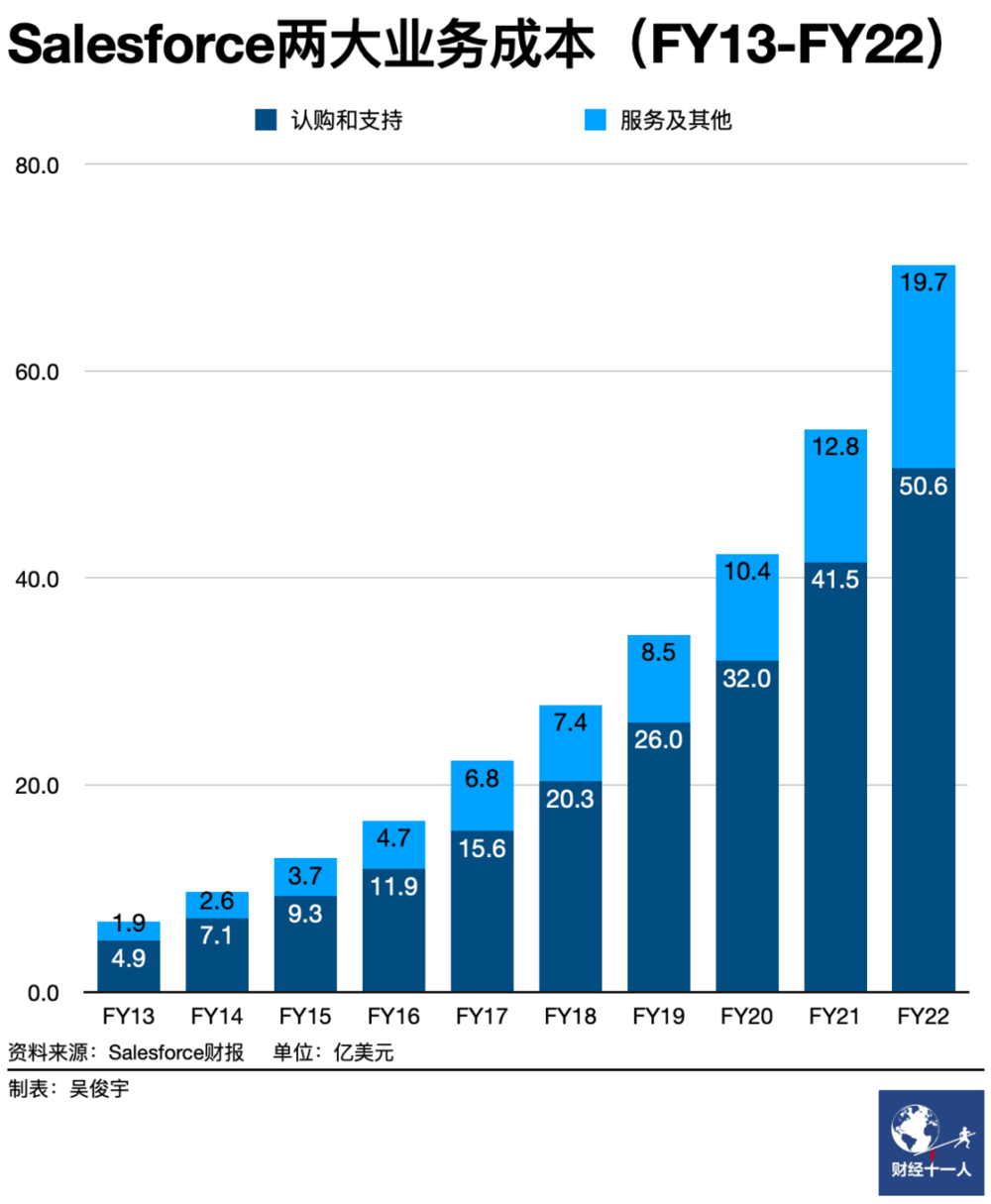

Salesforce的战略也体现在各业务板块业绩增长上。Salesforce财报中把营收分成了六部分,分别是销售云、客服云、营销与商业云、数据分析、平台及应用,服务和其他。前五项被统称为“认购和支持”,是典型的软件订阅业务,在2022财年中占总收入的93%。服务和其他指客户专业服务,占总收入的7%。

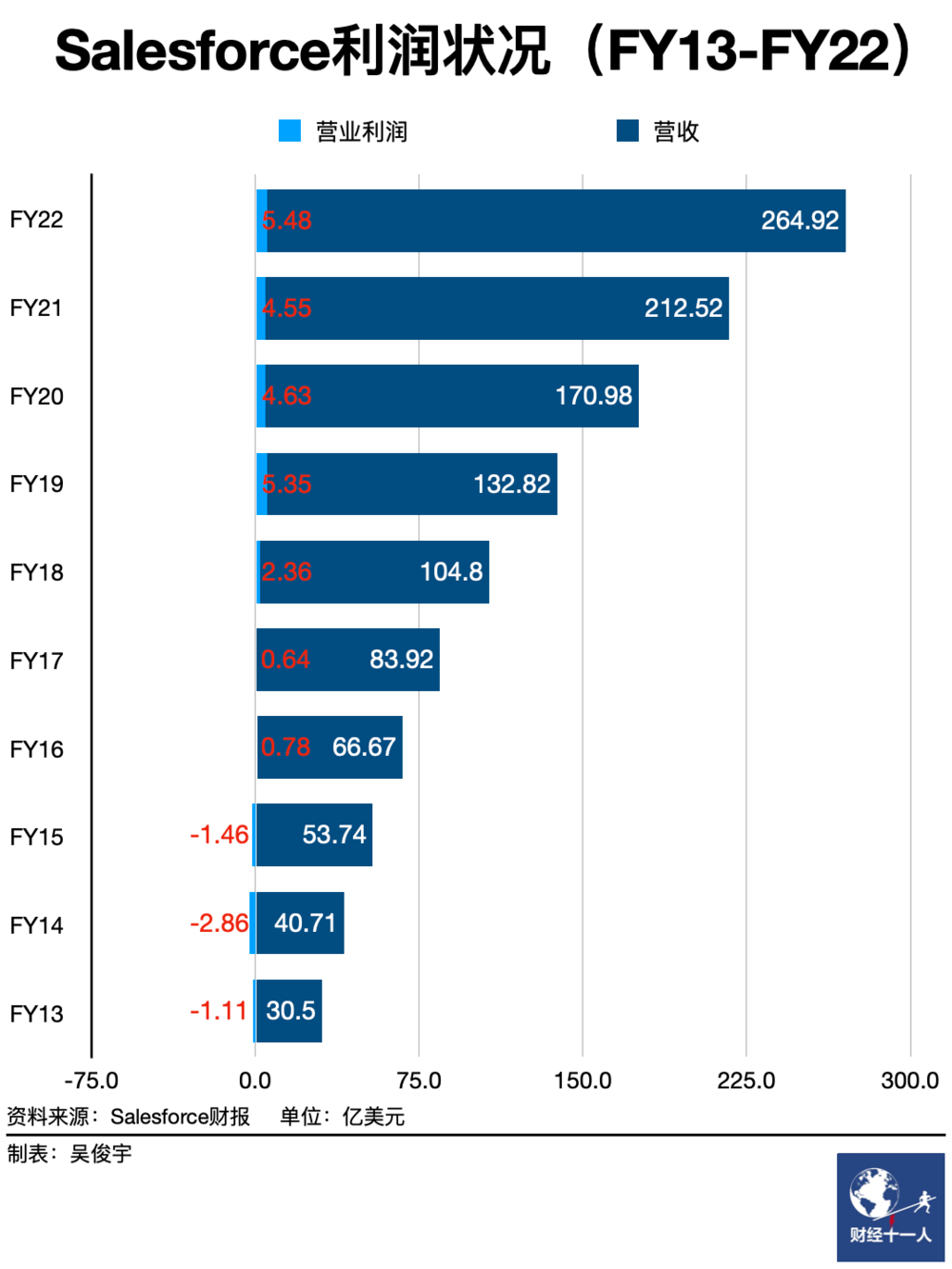

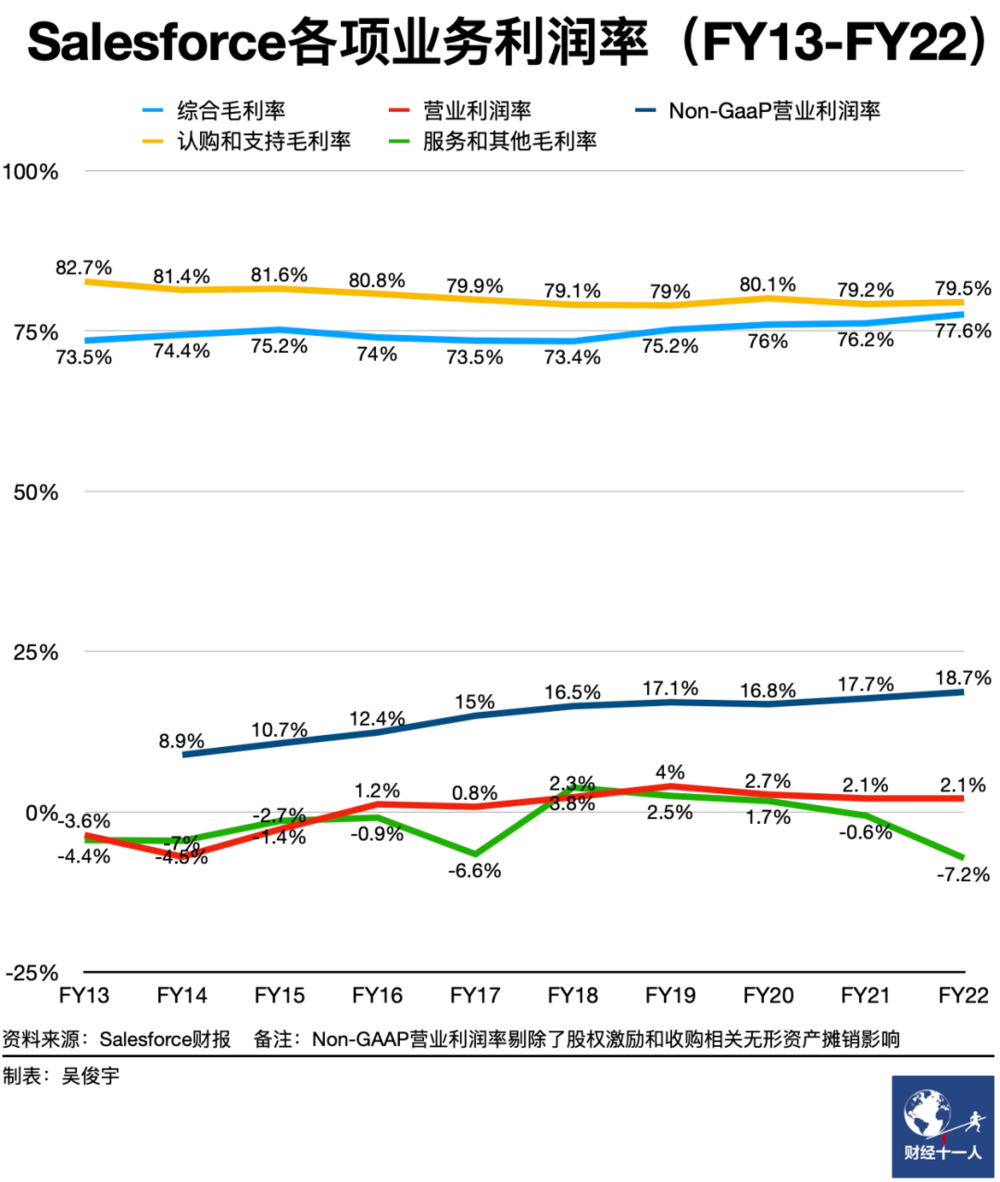

营收增速快,但Salesforce的营业利润率却一直保持着较低的水平,几乎从未超过3%。2004年上市至2015财年,Salesforce长期保持营业利润低于1亿美元的状态,亏损是常态。即使2016财年规模化盈利后,Salesforce的营业利润仍长期徘徊在5亿美元左右。这也受到了海外媒体长期诟病,Salesforce被称为一个“没有利润的公司”。

一个可以解释的理由是,Salesforce可能是主动“低空飞行”,大部分利润均投入了外部收购、股权激励。财报显示,除了收购Slack大量依靠外部筹资,Salesforce其他并购项目主要依靠公司自有现金。

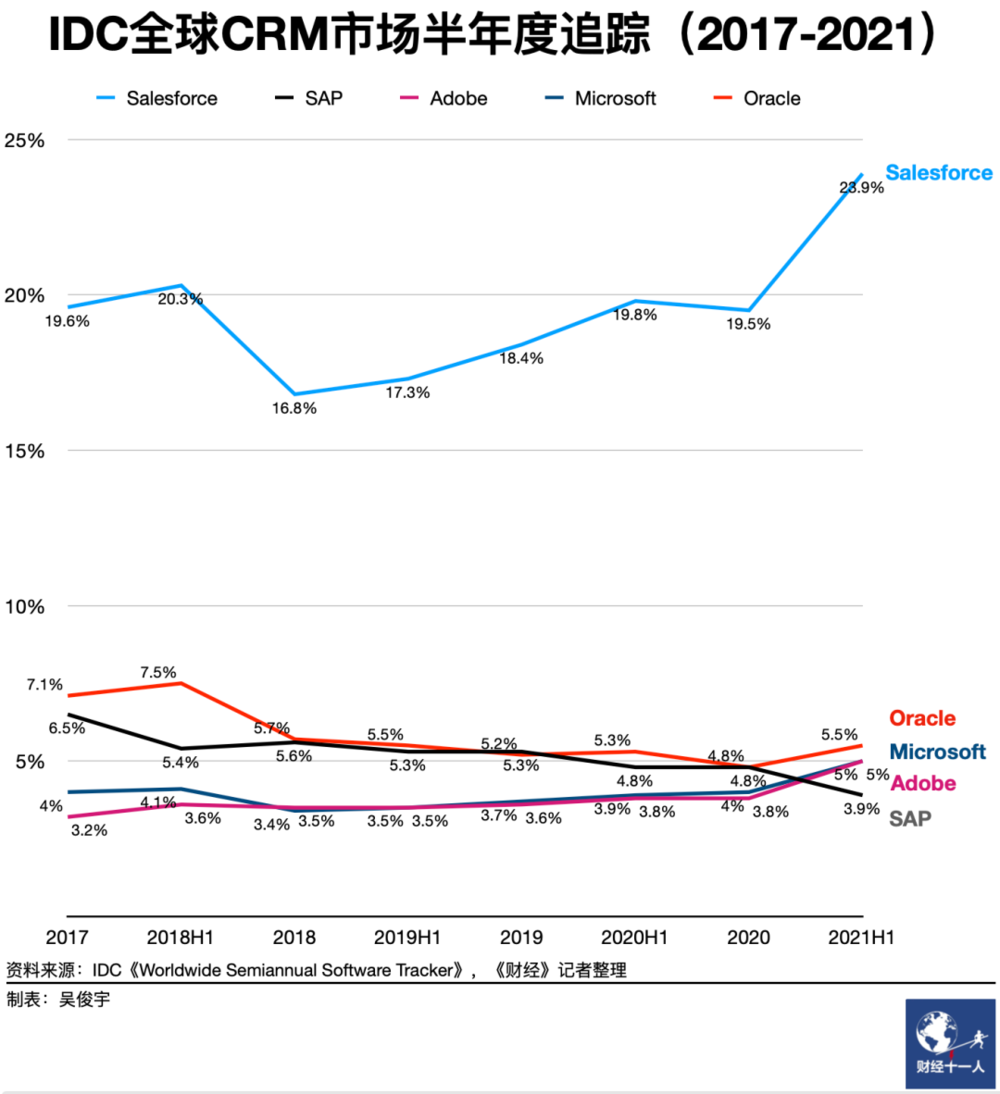

频繁收购和高速增长让Salesforce逐步成为巨头。2012年Salesforce在CRM市场份额超过Oracle。2021年在全球CRM市场位居第一且占据了23.9%的份额。2020年市值超过Oracle。

从竞争格局来看,目前和Salesforce同级别的竞争对手仅包括Oracle、SAP,三者均是平台型SaaS企业。在数字化产业链的位置仅次于亚马逊、微软两家生态型云厂商。Salesforce身后则是Shopify、Workday、Zoom一批垂直领域的SaaS企业。

2020年7月12日,Salesforce市值超越Oracle

除了Salesforce本身,Salesforce及其合作伙伴创造的生态效应庞大。IDC在2021年一份研究报告中提到了“Salesforce经济”(Salesforce 及其合作伙伴生态系统的综合影响)这样一个概念。IDC称,2026年Salesforce和生态伙伴系统将为客户创造1.6万亿美元的新收入,合作伙伴收入将相比2020年增长3.5倍。

二、外部竞争加剧

在CRM市场和PaaS/SaaS领域的相对优势只意味着Salesforce在一个垂直领域站稳了脚跟。

这个生态向横向拓展,是CRM(客户关系管理)、ERP(企业资源管理)、SCM(供应链管理)、HCM(人力资源管理)等一系列企业软件。向下拓展,是数据库、云基础设施等底层技术服务。早期其他软件厂商、基础设施服务商转型步伐相对较慢,Salesforce优势明显,想象空间巨大。随着横向、纵向产业云化进程也进入了成熟期,微软、Oracle等企业依靠体量优势正在试图重新拿回主导权。

反过来看,Salesforce频频对外收购,尤其是花大价钱收购Slack不仅是为了完善生态,也是为了应对竞争。但多轮收购同样对内带来了财务压力和整合压力。

Salesforce外部竞争主要来自三个方向:一是微软这样的巨头;二是Oracle等规模和业务接近的同类企业;三是垂直领域的SaaS企业。

微软在2014年启动云转型。2015年试图550亿美元收购Salesforce,遭拒后开始重塑旗下CRM平台Dynamic365。随后买下LinkedIn、Github、Nuance,重塑生产力和业务流程业务。微软SaaS生态中,包含“Teams+Office365+Dynamic+PowerPlatform+LinkedIn”等全套产品。Azure云基础设施和咨询集成业务又对SaaS生态形成了支撑。(相关报道见《财经十一人》《美国三大云厂商高增长真相》)

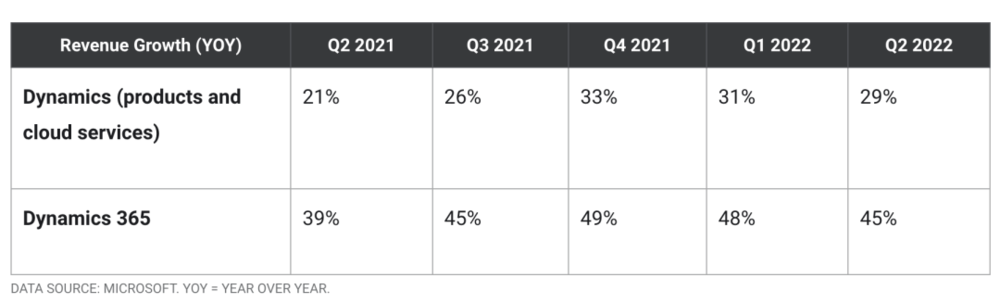

微软对Salesforce形成了两面夹击的威胁。一面是Azure云基础设施在IaaS层带PaaS/SaaS,另一面是“Teams+Office365”的协同办公生态带PaaS/SaaS。2019年微软生产力和业务流程的ToB板块收入仅为26亿美元,但2021年已增长至122亿美元。近一年,微软Dynamics365收入增速均超过45%,高于Salesforce的20%。

微软Dynamics365收入增速超过45%,高于Salesforce

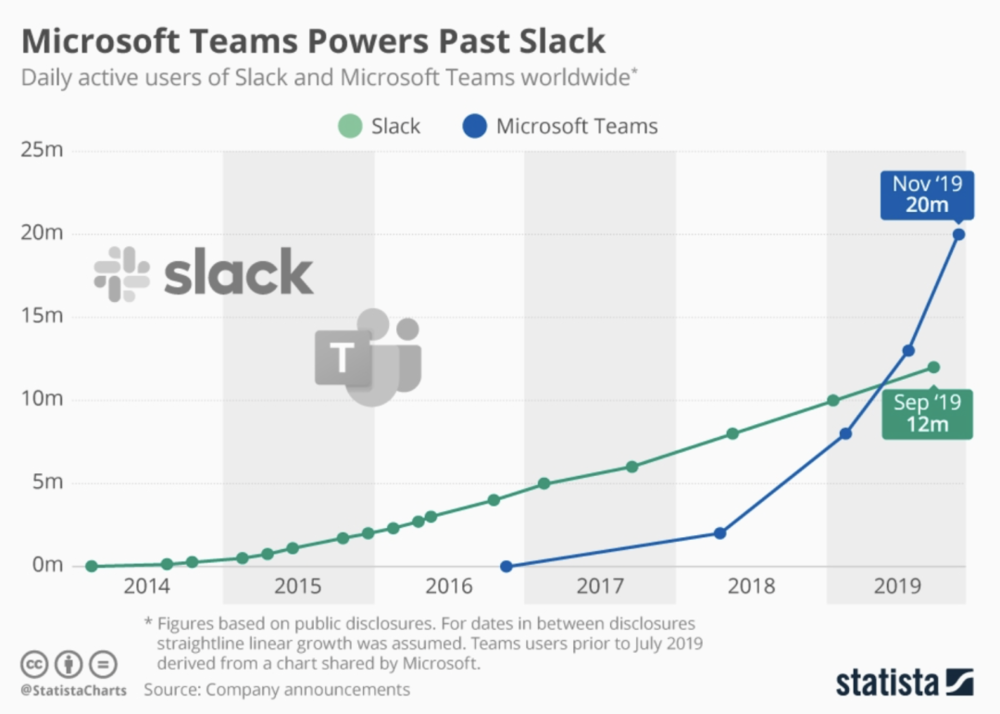

微软通过买Office365送免费Teams的方式快速在三年内日活跃用户(DAU)超越了Slack。Slack作为协同办公应用,付费率约为30%。2020年Teams的DAU为7500万,Slack仅为1200万。

办公协同软件Slack被Teams超越

一位国内头部云厂商战略规划人士长期关注海外云与数字化市场。他评价,微软的战略规划很完整,“Teams+Office365”切CRM市场的动作也很精准。目前Dynamics365和Salesforce相比,产品成熟度仍有差距。不过,微软靠Teams和Azure重新盘活了CRM业务,是Salesforce最大威胁。

Salesforce的另一个对手是Oracle。Oracle作为老牌数字化企业,其数据库和混合云基础设施在政府及金融机构中具有较大份额。2016年之后,Oracle通过公司大规模负债(2022年资产负债率高达95%)激进云转型。2021年云收入占比为72%,已进入转型成熟期。

Oracle优势是具备完整的“ERP+CRM+SCM+HCM”自营产品体系。2020年,为形成类似于“办公协同+企业软件”的联动,又和视频会议企业Zoom形成战略合作,把Zoom的视频和协作功能嵌入销售软件中。由于具备完整的自营基础设施、数据库以及企业软件生态,Oracle把在ERP等领域的优势逐渐延展至CRM领域。

2021年之后,Oracle扭转了多年在CRM市场份额下滑的态势。目前,Oracle在政府、金融、能源、制造等大客户市场相对更具优势。

Salesforce身后是一批垂直领域的SaaS企业,如Adobe(营销与创意)、Shopify(电商)、ServiceNow(流程管理)、Zendesk(客服)。Salesforce一方面被垂直领域的SaaS产品集成,另一方面客户关系管理、业务流程、数据分析等业务与相关公司存在竞合关系。

部分垂直领域的SaaS企业期望复刻Salesforce的路径,通过收购做大生态。最典型的是Adobe。Adobe多媒体创意软件在全球占据垄断地位,年营业利润超过50亿美元。2019年后,百亿美元收购多家SaaS企业构建起营销云能力,还与微软战略合作。目前Adobe在CRM市场份额和Oracle、微软几乎齐平,目前仍处于高速增长的状况。充沛现金流为其进一步对外收购做大规模创造战略空间。

三、内部压力提升

竞争对手在扩张。对内来看,多轮收购带来的财务压力、整合压力是摆在Salesforce面前的另一挑战。

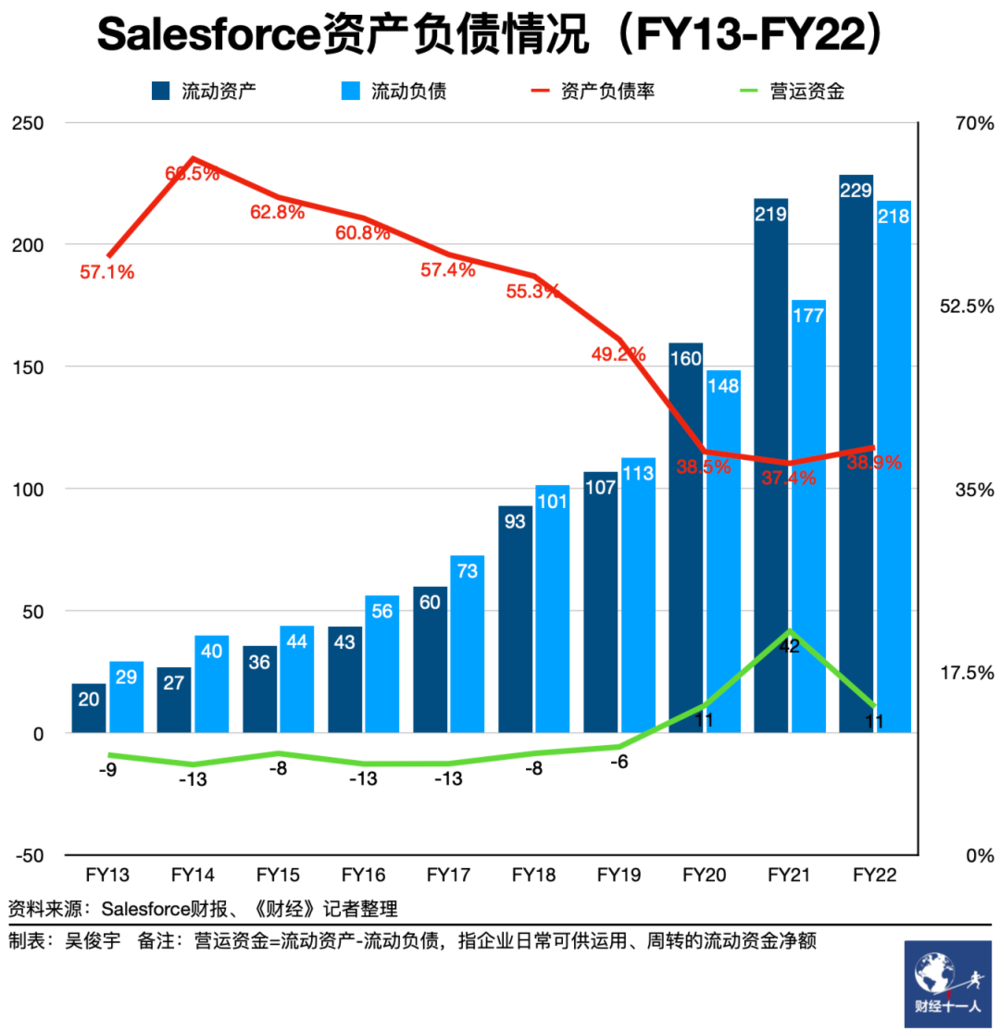

为收购Slack,Salesforce不仅消耗了近100亿美元的现金流,还发行了80亿美元的40年债券,并向花旗银行、摩根大通等机构借贷了100 亿美元。Salesforce目前资产负债率仅为38.9%,和历史相比仍处于低点。但Salesforce流动负债也来到历史最高点218亿美元。流动负债规模仅次于Oracle的242亿美元,远高于Adobe的69亿美元。

这意味着Salesforce接下来需要持续把利润用于偿还债务。

随着Salesforce步入成熟期,投资者对其利润率也提出了更高的考核指标。Salesforce管理层在2023财年一季度财报电话会议中对投资者回应称,公司非美国会计通用准则下的利润率在持续上涨,未来将放缓对外收购的步伐。未来经营活动现金流和自由现金流的增长指标高于营收增长指标。

2018年-2020年的三场大规模并购后,业务整合尚未完全完成。Salesforce 2022财年报告中还提到,大规模并购让客户群和员工数继续大幅增长,这给管理、行政、运营和资金带来了压力。2018年初Salesforce员工数仅为2.9万人,2022年初员工数为7.4万人。仅四年员工已是过去的2.6倍。

MuleSoft和Tableau原有模式是软件许可,Salesforce在这一领域仍缺乏经验。Tableau和Slack原有股东反对收购的集体诉讼和衍生索赔仍悬而未决。Slack整合也尚处初期,但微软的“Teams+office”牵引的SaaS生态已经成型。Salesforce 2022财年报告风险因素中将收购Slack列为重点,称公司投入了大量的精力和资源来协调其业务运营,可能无法实现所有预期收益,整合时间可能会超出预期。

Salesforce大型政府、企业客户比重在持续上升,垂直化、行业化进程也在加速。这带来了更大的管理难度、销售成本和市场竞争。比如,Salesforce政企客户包括美国商务部下属的国家电信和信息管理局、南澳大利亚社区和社会包容部、美国通信企业AT&T、日本丰田汽车等,已经覆盖了12个行业。

Salesforce过去的优势在于提供通用化平台,广度足够,但深度不足。目前正处于挖掘金融、医疗、消费、能源等12大行业的初期,与微软、Oracle等企业形成直接竞争关系,需要投入的人力、资本、资源都远超过去。

Salesforce成本结构中,服务成本2022财年大幅攀升。除去软件订阅业务后,服务板块毛利率甚至从1.7%快速下滑至-7.2%。未来政企大客户市场,在确保客户成功的前提下控制服务成本也成了重要问题。

销售易是国内知名的CRM创业企业。该企业也在构建“CRM+PaaS”生态。销售易CEO史彦泽在2021年12月曾对《财经十一人》等提到,软件企业的收入增长需要匹配相应的组织能力。在行业线大幅扩张的情况下,需要匹配相应的研发人员、销售人员、服务人员。即使是统一行业的大型政企客户,其CRM流程也差异巨大。即使是平台通用能力,也需要依靠项目逐渐沉淀。

过去,Salesforce是云转型的先发者,也被视为颠覆微软、Oracle、SAP的新公司。对投资者来说,它的独特性和想象空间均无法替代。随着先发优势减弱,成熟期的Salesforce未来会怎么走尚不明朗。

今年2月海外媒体统计,Salesforce内部员工过去12个月卖出股票数量是买入股票数量的10倍以上。在过去的三个月,这一数据变成了26倍。Salesforce内部似乎对未来缺乏信心。只是,它在未来的想象空间变得模糊。

四、基本盘仍然稳固

面对挑战并不意味着Salesforce短期内将被微软、Oracle等企业超越,也不意味着Salesforce自身业务有问题。

奥哲创始人兼CEO徐平俊对《财经十一人》表示,Salesforce“工具-平台-生态”的三步走战略之所以经典,就在于它简单清晰,资本市场、软件行业都看得懂。奥哲是国内知名的企业数字化服务商,也是阿里云、钉钉的深度战略合作方。双方在产品、客户服务等层面上深度集成合作,形成了类似Salesforce的SaaS/PaaS布局。该公司正在与钉钉正在引入其他ISV(独立软件开发商)形成互补,扩展平台生态。

在2023财年一季度财报后的电话会议中,投资者就通胀上升、供应链问题、利率变化、股市波动或外汇变动等问题对Salesforce管理层提问,Salesforce在新经济周期中的定位将是怎样的?

马克·贝尼奥夫等管理层回应称,Salesforce已被证明可以提升商业韧性。它可以让企业、政府通过数字化技术应对经济衰退、金融危机和全球流行病。未来将继续强化专业服务战略,利用数字技术帮助组织和企业创造价值。公司将已经为下个十年做好准备。

无可否认的是,Salesforce仍是一家好公司,未来还将持续保持超高20%的营收增速。从组织、市场、业务、财务视角来看,Salesforce基本盘仍然稳固。

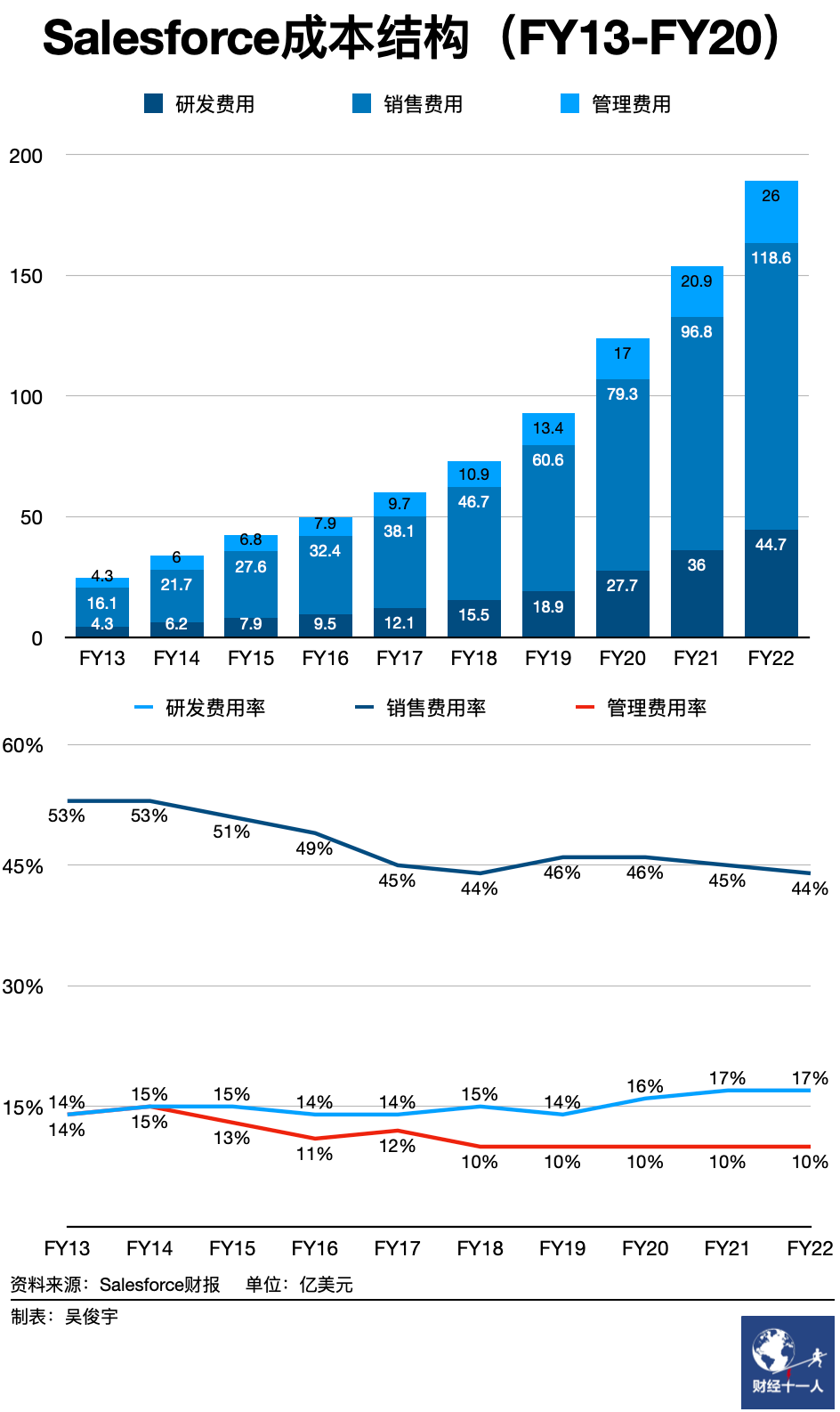

从组织上来说,多轮并购和调整后,Salesforce团队流失率降低至历史最低点仅为7.5%。公司成本结构中,管理费用率、销售费用率逐步下降,研发费用率在持续上升。在徐平俊看来,快速扩张和收购过程中,组织管理能力是制约To B企业的最大瓶颈,其中包括基础管理和KPI引导,也包括渠道、伙伴、财务、研发等。Salesforce平稳的财务指标展现出了强大的组织能力。

近1年-2年,奥哲等国内PaaS/SaaS市场的企业在高速增长的同时也开始考虑组织管理的调整。徐平俊解释,奥哲在2021年年营收增长近100%。为此,公司为此重塑了集成产品开发、敏捷管理、职级标准、区域组织和伙伴生态等体系。

不考虑IaaS基础设施和其他企业软件,Salesforce是目前全球CRM市场产品矩阵最完整的企业。销售云、服务云、营销云、商业云、Slack、Tableau和MuleSoft的产品体系覆盖了客户关系管理的全流程。Salesforce形成了北美、欧洲、亚太三个市场的完整布局,欧洲正在成为Salesforce的新增长引擎。

在CRM市场,Salesforce占据23.9%的份额,仍绝对领先。Oracle、微软、Adobe三者分别占据了约5%的市场份额,SAP份额仅为4%。Oracle目前只是在政府、金融、能源、制造等大客户市场相对更具优势。微软形成了完整的产品布局,但CRM产品的成熟度、易用度还需提升。虽然Oracle、微软、Adobe份额仍在增长,Salesforce的份额增长却更快。

Saleforce利润率、续费率两大关键指标仍在持续增长。Salesforce虽然服务成本在不断提升,但在非美国会计通用准则下(美国通用会计准则中营业利润需要计入无形资产与投资减值。Salesforce的统计口径剔除了股权激励和外部收购摊销的影响)Salesforce利润率仍在持续攀升,2022财年已经达到了18.7%。

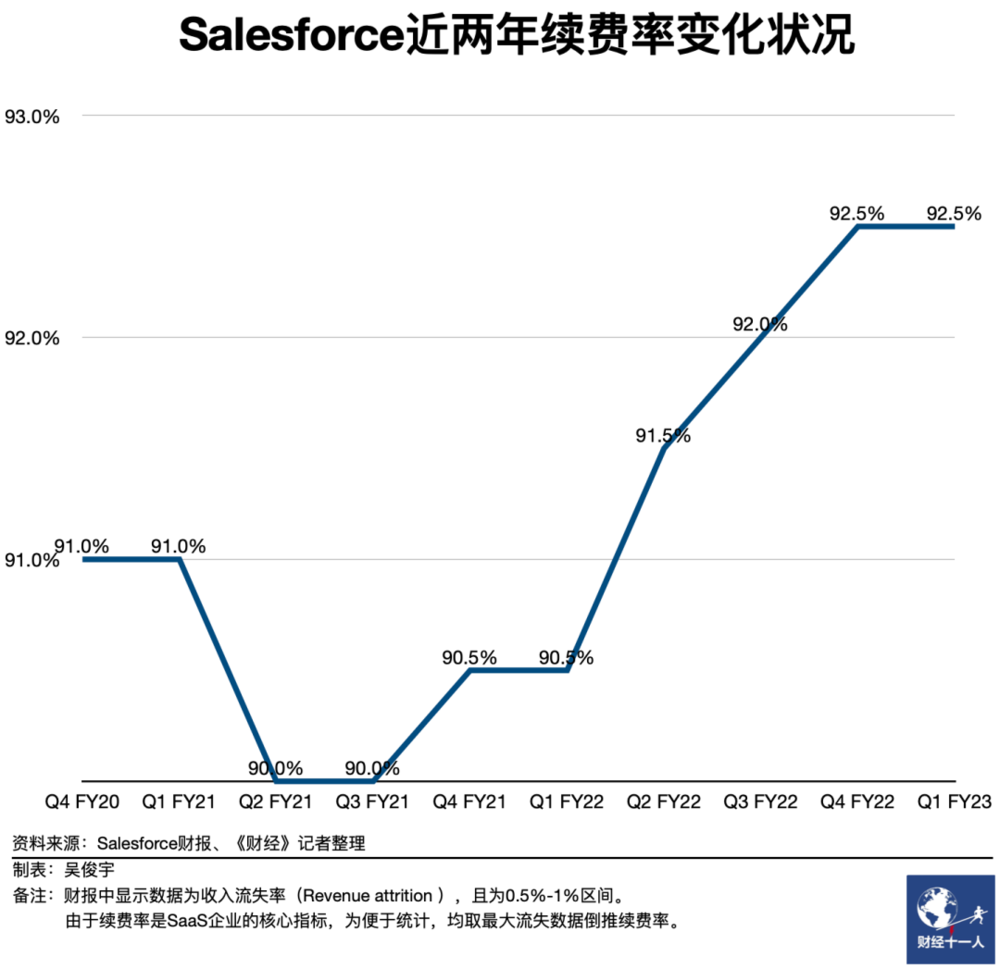

SaaS企业具有优秀的财务模型,和传统软件许可和定制模式的最大区别是,稳定可预期的老客户会持续贡献续费。续费率决定了企业未来的收入基本盘。2021财年,Salesforce因2020年出现新冠疫情续费率略有下滑。但此后续费率持续攀升,目前已达到了92.5%。

Salesforce经典的战略路径、完整的生态布局稳定的利润率和续费率、持续下降的销售费用率和持续上涨的研发费用率,以及从北美到欧洲、亚太的海外拓展步伐目前来看都不是大问题。

目前遭遇到的最大问题无非有二:

其一,它在一个充满想象力的细分市场上确实已经占据了制高点。其问题是新的巨头进来了,随着自身的扩张,它来到了更大的竞争舞台,这是压力之一;

其二,资本市场对它的期待不再是之前的定位了,而是新一轮竞争之中的Salesforce,能不够满足资本市场的期待,继续获得支持,这是它的另一个未来命题。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:吴俊宇,编辑:谢丽容