扫码打开虎嗅APP

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘昕 王博,编辑:王博,头图来自:视觉中国

业绩不佳、债务到期、融资受限等多重压力下,富力集团加速了出售酒店资产的脚步。

9月5日,富力地产(02777.HK)发布公告,以5.5亿元的价格将广州富京酒店管理有限公司(下称“广州富京”)100%的股权出售给北京英协置业投资有限公司。广州富京是北京富力万达嘉华酒店的持有、经营及管理方,该酒店是2017年富力从万达购得的73家酒店之一,此次交易录得亏损653.7万元。

五年前,万达、融创、富力之间的“世纪交易”曾轰动一时。彼时,王健林(万达集团创始人)因现金流危机出售手中酒店、文旅城项目,后者以约440亿大部分卖给了融创,而73家酒店则由富力以约190亿元接手。此后,王健林平安落地,万达几乎告别地产开发,主攻商业物业轻资产管理,富力则一跃成为全球最大豪华酒店业主(2017年7月19日,富力地产以199.06亿元价格收购万达76家酒店全部股权以及烟台万达文华酒店70%股权。此后,富力和万达两次签署补充协议,先后将三亚万达希尔顿逸林酒店、广州万达希尔顿酒店、南京万达希尔顿酒店、烟台万达文华酒店70%的权益从交易标的物中剔除,最终交易对价为189.55亿元)。

2020年至今,行业融资环境收紧,叠加疫情影响,高杠杆房企普遍陷入流动性危机,富力也未能幸免。

财报显示,截至2022年8月5日,富力有151.17亿元的借款未按计划偿还,147.56亿元的借款已触发或可能触发交叉违约。

据《财经十一人》了解,富力目前出售的酒店不只这一家,五年前其收购的万达73家酒店,基本都在待售名单上,由富力集团董事长李思廉的弟弟李思源负责对接。

一、买家不少,出价不高

早在去年富力就将酒店资产摆上了货架,但至今据不完全统计,只卖出了两家。

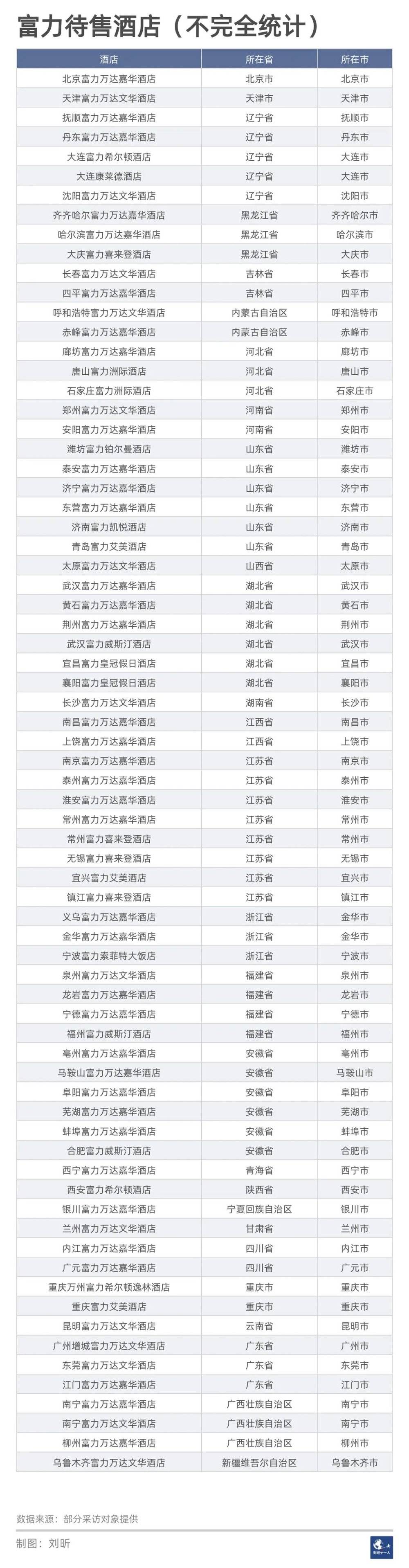

商业地产咨询机构大宗行创始人张蒙向《财经十一人》展示了一份他于2021年10月份获得的富力待售酒店清单,里面包含91家运营中的酒店,与富力2021年财报中列明的93家运营中酒店大体吻合。张蒙此前在绿地集团,负责大宗物业交易。(富力待售酒店,统计表格见文末)

此外,一位主题酒店创始人也向《财经十一人》提供了一份富力待售酒店清单,名单中列有72家富力五年前从万达购入的酒店,包括今年已出售的北京富力万达嘉华酒店和福州富力威斯汀酒店。

酒店资产服务商酒店产权网高级合伙人冯少辉表示,富力的酒店资产并未在公开市场出售,一般不会直接把清单给到市场上的私人机构。根据酒店产权网与富力的沟通,富力准备出售的酒店资产大约占整体的95%。剩下的优质酒店资产,富力不急于卖,但如果有比较好的溢价,富力也会考虑出售。但是,目前的市场情况下,卖出会比较困难。

张蒙透露,询问过富力酒店资产的潜在买家不在少数,但真正达成交易的不多。虽然,这两年是资产收购的好时机,且富力酒店多为四星级以上,品质有保证。但酒店经营受疫情影响大,现金流不稳定,如果售价没有达到买家的心理预期,他们不会轻易出手。相比起酒店,基础物流等资产更受青睐。

《财经十一人》向富力求证酒店出售计划及进展,富力表示一切以公司公告为准。

五年前,富力买入万达73家酒店,市场对这笔交易褒贬不一。

当时不少业内声音认为,富力捡了大便宜,因为富力是以账面价值的六折购入这73家酒店。然而,国际购物中心协会亚太市场专委会委员王玮认为,这笔交易中,富力对万达酒店资产的价格估计过高,没有充分考虑酒店持续产生收益的能力。

申万宏源证券当年也不看好这笔交易,认为此次收购将可能使富力的资产负债表进一步恶化。申万宏源在研报中表示,“该酒店资产包2016年共计实现利润8.74亿元。根据我们估算,全部运营中的酒店全年利润将不超过10亿元,给予目标估值约为10倍 PE,则该酒店资产包的合理价格应约为100亿元。”

如果以这一估值为准,相当于富力约以高出市场价一倍的价格买下了万达的酒店资产。

《财经十一人》获悉,富力酒店部门得知要收购万达酒店时,距离正式签约只有不到一周时间。一位知情人透露,他们并没有充足时间核准资产。2018年-2019年,酒店部门相关高管在全国各地跑了一整年,盘点购买清单上的每一家万达酒店。由于不少酒店聘用的仍是万达管理团队,他们拿到控制权、财务章也耗费了不少精力。

而在实际盘点中,他们发现一部分酒店并不是出于盈利目的建设,而是为了卖楼配建,这些酒店的位置往往比较偏远,在酒店经营上不具备区位优势和营利能力,但的确也有一些酒店能够实现盈亏平衡。

上述知情人认为,总体来看,富力酒店是优质资产,2020年疫情之前,酒店的经营情况相对乐观。但疫情之后,整个行业都受到了打击。

前瞻产业研究院数据显示,2020年,星级酒店收入同比下降超过36%。虽然2021年收入恢复增长,但我国星级酒店利润仍处于亏损状态,2021年亏损达到118.44亿元,亏损面较2020年增长近3亿元。

作为全球拥有最多豪华酒店的业主,富力也受到波及。

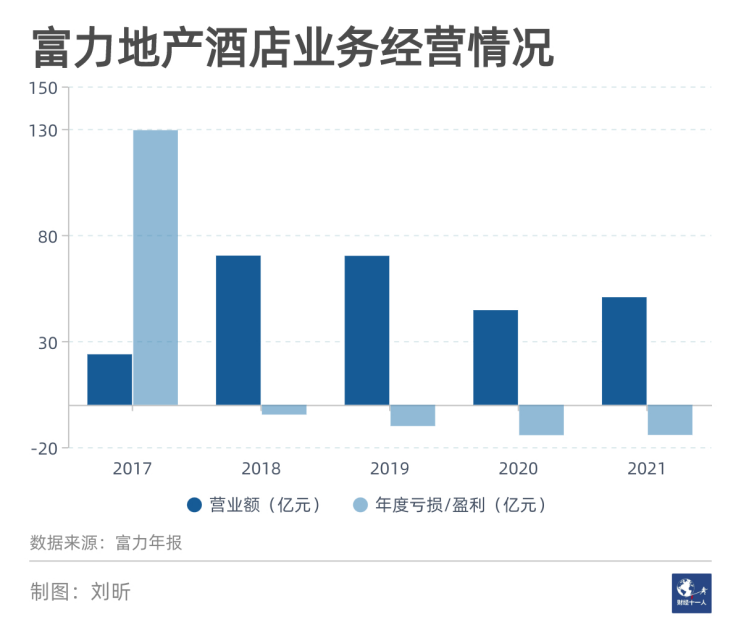

富力地产财报显示,2018年和2019年,富力的酒店业务分别亏损4.59亿元、10.07亿元。而2020年和2021年,酒店业务亏损均超过14亿元。

华美酒店顾问机构首席知识官赵焕焱认为,酒店本身是中长期投资,资金沉淀多、回报周期长。因为折旧摊销的存在,酒店10年内亏损也是正常的。现在,乐观情况下,五星级酒店的平均投资回报周期是25年。疫情无疑拉长了这一周期。

二、多重压力下的必然选择

多位采访对象认为,李思廉是中国香港人,香港许多知名地产商都是靠自持物业发家,李思廉也不免有这种情结,这是当初富力收购万达酒店的重要原因之一。所以,不到最后,管理层不会选择出售酒店。

现在,地产主业已经不能给酒店输血了。一位富力酒店的员工谈到。

近两年,在地产降杠杆、限融资,行业营销下滑的大背景下,富力地产的现金流明显吃紧。

2021年财报显示,富力地产总协议销售额约1202亿元,销售面积约941.5万平方米,较上一年分别下降20%和23%。根据CRIC2021中国销售排行榜,富力这一年的权益销售金额为1042.5亿元,同比下降24.9%。

当然,富力地产业务销量下降并非偶然,而是全行业面临的一场挑战。2020年至今,受疫情冲击,房地产市场多数指标创同期最大跌幅。

据克而瑞研究中心数据,2021年房地产行业销售情况先抑后扬,下半年市场降温明显。行业百强房企单月业绩增速在7月由正转负,之后继续下跌且降幅不断扩大。

销量下滑直接导致富力现金流吃紧。

财报显示,截至2021年12月31日,富力现金总额(包括受限制现金)为211.04亿元,一年内到期债务为700亿元,缺口近500亿元。截至2022年8月5日,有151.17亿元的借款未按计划偿还,147.56亿元的借款已触发或可能触发交叉违约。

一边是卖不动的房子,一边是即将到期的债务,此时富力不得不把优质资产摆上售货架。富力2021年财报显示,这一年,公司资产出售的规模及速度前所未有,提供了大量流动资金。

据《财经十一人》不完全统计,2021年以来,富力已经陆续出售了广州空港物流园、福州富力威斯汀酒店、伦敦Vauxhall Square项目、Thames City 50%股权等资产。

7月11日,富力地产发布公告称,其10笔美元债获得展期3年-4年,境外债务偿付压力暂时得到缓解。

中植资本前合伙人、人民大学财政金融学院专硕导师李国柱表示,目前全球经济均出现下行迹象,从企业投融资及资产管理角度看,短期现金为王最好,中长期还是要把资金慢慢地沉淀到优质资产中。富力此时调整资产布局,也有其自身道理。

事实上,不止富力一家企业试图以酒店资产抵债。

今年1月,同为地产系酒店业主的世茂集团将上海外滩茂悦酒店以45亿元的总代价出售给上海地产集团。雅居乐集团也在今年1月发布公告,称2021年下半年共出售旗下14项非核心物业,其中包括酒店(含酒店用地)5宗。此外,云南城投拟出售成都华尔道夫酒店70%的权益,阳光城及其母公司也转让了包括希尔顿酒店在内的20余处资产。

根据仲量联行《中国酒店市场2021年回顾及2022年展望》报告,2021年,中国大陆酒店投资市场总交易额约为21亿美元,已恢复至疫情前水平,预计2022年市场交易总额将维持在这一规模。酒店投资市场的回温,让急于脱手酒店的业主们看到了希望。

2022年7月15日,国家统计局发布了今年上半年房地产开发投资和销售数据。今年1月-6月,全国房地产开发投资68314亿元,同比下降5.4%;从销售端来看,全国商品房销售面积约6.89亿平方米、销售额近66072亿元,同比分别下降22.2%、28.9%。但同比降幅与1月-5月相比,均出现今年以来首次收窄。

希望市场显露的企稳迹象,能给正在出售资产的开发商更多谈价的底气。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘昕 王博,编辑:王博