扫码打开虎嗅APP

本文来自微信公众号:深蓝观 (ID:mic-sh366),作者:高翼,题图来自:视觉中国

2022年10月10日是国庆后的第一个交易日,A股医药板块的投资者又一次沉默了。

今年的医药行业,如果要找一个可参考的过去,2012年是一个比较有代表性的历史时点。

那一年, “GDP保8”的大背景之下,一度告别之前的“高速发展”模式,降本增效走上台前。反馈到A股之上便是一整年的流动性紧缺,最悲观时上证每天成交量仅有几百亿,新股几近停发状态。整个资本市场冷清得连哀嚎的声音都没有。

2012年是三年前启动的新医改的收官之年,围绕在政策层面的几个关键词都离不开控费,比如公立医院改革、药品零加成、基药目录。药监倒是在这一年提出了仿制药一致性评价,但令人印象深刻的却是年中的“毒胶囊”事件。

这一年,国内医药创新力量还没有成型,也无从谈起资本寒冬这件事,因为“融资”在医药行业还是个很新颖的词汇。而各家传统药企,虽然没啥资金链上的压力,但在基药招标以降价为主的“安徽模式”之下,纷纷感慨:“这不是几百家医药企业死掉的问题,是整个改革成败的问题。”言外之意,当年新版基药目录对药企的影响不言而喻。

不过在这一年,中国创新药企信达刚刚拿到礼来的大分子代工订单;君实在张江的实验室正式开工,同样瞄准单抗药;而刚刚两岁的百济,虽然因为融资难,穷得“连几百块钱的试剂都舍不得买”,但是仍然坚持了下来,把帕米帕利的专利递交了国际申请。

即使在最困难的时候,也有人在行业周期底部做一些逆势扩张的事情。

十年后的今天,同样的戏码再次上演:医药一二级市场因为各种宏观微观的条件受到震荡;集采和医保控费的政策之下让不少企业改变策略;估值和营收双减之下,一些企业降薪、裁员、砍项目轮番上演……

但同样是在这样一个仍将持续的寒冬季节里,有一些公司却在纷纷扩建,逆势扩张。这其中,除了一些资金流稍微丰腴的公司(比如在疫情里赚了大钱的CDMO和IVD),一些刚起步不久的biotech也在做着同样的事情。

他们不惧估值的持续下行带来的资产贬值,也不担心业务危机。无论头部同行代表有多惨,媒体里的风向如何吹,他们总能建立信心,在行业的寒冬里继续砥砺前行。

有人辞官归故乡,有人星夜赴考场。

任何一个行业,在每个混沌的时期,有隐退者,也有弄潮儿。

有的药企在卖厂,有的公司在扩张

今年四月,曾经的License out明星、天境生物被曝正考虑卖身欧美制药巨头,引来一众唏嘘,虽然天境后面否认这一传言,后续的卖身确实也没有下文,但这种风吹草动在行业寒冬很容易草木皆兵。

拥有大把现金流的天境肯定没到卖身的地步,但是曾经加杠杆办厂的新兴生物药企业科望,却沦落到卖厂的地步。

作为“礼来系”的又一大手笔公司,科望在双抗和一些新靶点上都有些许成就,但也许是被寄予太高的期望,科望的步子迈的很快。成立不到一年,便上马12条管线,无论是自研还是BD都很激进。并且,产品还没出来,自己生产基地便开始搭建,在公司创立的第三年,便贷了1.5亿兴建中试生产厂房。

只是,一个行业下行就直接把这种急速推进的项目打回原形,曾经贷款建的厂,如今为CDMO头号玩家药明生物做了嫁衣。

科望的资产好歹有人接盘,不至于资金链断裂以至于公司运转不下去,同样是步子迈得快的迈博药业,在一场疫情之后,只能无奈宣告停工停产。

迈博的年龄也不大,走的是biosimilar路线,也许正是这种“偏保守”的产品策略,吸引到的也是三生制药这种偏传统的投资人。

迈博的研发策略很“保守”,但是运营策略却很激进,三个知名单抗的类似物临床同步一起推,领域从肿瘤到呼吸到自免,壁垒高战线长,这对临床团队是一个不小的考验。

2022年上海一场突如其来的大规模疫情,直接让base该地的迈博,吃了一记闷棍。

公告出来的都是上市公司,以及和上市公司业务有关联的,但据一位业内人士提及:“今年上海张江,疫情结束后,有不少既没上市又离上一轮融资还很远的双创公司,都游走在关厂的边缘。”

而对于药明这种,本身家底殷实,再加上新冠疫情期间承接大量疫苗和海外小分子药的生产订单,收购起业务来自然是得心应手。

药明生物在国内各处收厂,药明康德在国内、爱尔兰和新加坡新建产能;凯莱英新掏了40亿扩张一体化实验室产能,目的很明显,要冲击药明的龙头地位;而张江也有临床前CRO公司,在扩建动物房。

不止是CRO公司,一些制药企业也在做逆势扩张的动作。比如君实,旗下的君拓生物在疫苗和抗感染领域推进很快,据称已经在上海拿地了;更不用提在去年完成三地上市的百济,不仅商业化团队扩张了一倍,海外的各种临床也是大把的开。

“辞官归乡”的都是因为现金流紧张,“星夜赴考”的都是兜里有钱。而这里的钱,有的是自己赚的,有的是向资本市场要的。

拿君实来讲,在新冠业务取得阶段性成就之后,很快启动了A股近40亿的定增,刚刚过会,即将进入询价阶段。百济在去年就在科创板融资两百亿现金,这笔钱据测算能续命到2026年。即使是药明、凯莱英之类,也都是在过去很长一段时间里,多次向资本市场伸手,才有了今天成熟而稳定的盈利业务。

所以,同样是帮助公司逆境扩张,有时候一个能到处拉资源的CEO,和会赚钱的业务负责人相比,作用一样大。

断臂求生是一种应对行业下行策略,能减缓环境恶化带来的冲击。而逆势扩张,尤其是在自身体量不足的情况下加杠杆去做,是一种极端的经营策略,要么快速脱颖而出,要么加速走向灭亡。

逆境之下,不同阵营下的Biotech

中国创新药很神奇的一点在于,因为大多是me-too,所以几乎没有临床失败的项目,这也引来一种不是太好的风气:创新药下半场,大家都在比拼自家管线的丰度,谁的管线列表拉出来长谁牛逼,哪怕其中有95%都是临床前。

但随着这两年,先是海外的临床数据直接收到对方监管的“好人卡”,后来以百奥泰为代表的企业,宣布“国内的临床也会失败”,大家才意识到,产品不是写进管线列表里就能变成估值、变成真金白银的。

创新药,是一个真正九死一生的行业。

于是,在今年行业景气度进一步下行之后,不少药企也开始收缩管线了。

早在今年上半年,高举高打的三叶草生物传出要精简管线,砍掉了三个肿瘤项目;疫苗公司沃森,暂停了重组EV71疫苗的研发,这对产品为王的疫苗公司是一个不小的挫伤;再鼎医药半年报披露,其暂停了两款新药的临床,理由是需要提高资金利用效率;后面,老大哥恒瑞中报披露后,也在电话会上提到有一些临床项目需要暂停。

这一轮刹车之后,中国的创新药新势力们,大概也能更清楚地看到创新药的残酷性,未来决策也会更趋于理性。

当然,也有在加码投入的。

除了上面提到的君实和百济,今年有不少企业借助新冠项目切入疫苗和抗感染领域,比如丽珠,比如先声。还有像长春高新一样的“土豪”,今年新布局了不少制药项目。再比如老牌医药公司华东,除了在医美项目上买买买,今年还新收购了两个ADC产品。

上海张江有一家叫和元生物的基因治疗公司,最近加快了临港的生产基地建设,这在一众收缩的趋势下,显得格外违和。

除了CGT领域的景气度仍在之外,一位负责园区的人提到:“上海市希望创新药企改建和挂牌的速度加快,因为需要能快速看见成效。企业如果慢了,政府会倒逼着你加快进度。”

这背后是创新药这么多年,作为政策的落地方——地方政府园区——也希望医药企业能够更快的有东西出来,此前因为基础薄弱,“十年十个亿”换一个产品的故事还能勉强接受,如今地方政府的耐心也开始变得缺少起来。

因此,前面科望卖厂,CDMO接盘,也是地方政府园区所喜闻乐见的。因为相比于研发周期长的创新药,CDMO规模大,产值高,周期快。无论哪一个数字,都是政府的汇报ppt里能拿得出手的东西。

值得一提的是,像云顶新耀、欧康维视这类背后明显有“推手”的公司,这一轮下行周期反倒过得很从容,毕竟有资金撑腰。还有类似于科伦博泰、石药的子公司、轩竹(四环)、博安(绿叶)等等,因为背后有大的母公司撑腰,所以日子也还算好。

还有一类有着“另类靠山”的公司,比如背靠新基的德琪(除了一众高管悉数来自于新基的研发团队,新基本身还是德琪的大股东),在国内临床没啥进展,海外好消息不断。也许这种“东方不亮西方亮”引得投资人不满,德琪的股价一路滑向谷底。

反倒是“靠山”接连出事的迪哲药业(迪哲脱胎于原阿斯利康中国研发中心,如今阿斯利康也是其大股东之一),旗下舒沃替尼捷报频传,直指阿斯利康的三代EGFR,引来一路二级市场的拥趸,股价走势成了今年biotech最特立独行的那一个。

不过,股东方有没有钱和实力,跟公司本身愿不愿意进取是两码事,到底是求稳,还是激进,更多取决于这个项目团队的风格和执行力。

但同样考验的,则是创始人和高管团队对整个中国医药行业趋势的一个把握。

政策面的调整是雪中送炭?

9月29日,国家药监局官网挂了一则通知,宣布药品注册费用可以延缓上缴。

一款药品/器械,分境内/境外、仿制还是创新、临床还是NDA……各种类目费用从1万到60万不等,但都是一次性的,和动辄几个亿的临床以及临床前开发相比,简直是九牛一毛。

虽然药监的这个通知,对新药的研发起到的降本作用微乎其微,但是也在传递一个信号:顶层设计也能体谅到行业的寒冬时节。

政策的初衷并不是要消灭掉这个行业。

拿这次脊柱集采来讲,首先是整体降幅在61%,最关键是各家报量企业之间价差不大,避免了恶性杀价带来的多输局面;其次集采一开始设置便为了引导参与企业“按实力集采、人人有份”的规则,来让集采真正起到避免中间商、优化供给的初衷。

集采越来越趋于常态化,之所以要进行下去,一来是医保资金需要提前布局;二来从(顶层拿到手的)全国范围数据来看,中间商确实存在一些不合理费用,能用行政手段解决掉符合整个系统的良性运转。

但是,中国医疗支出在上升,集采这一块压缩出来的钱,在向其它新的领域慢慢流入。整个体系的总量在涨,这也符合医药十四五规划里对医药工业每年8%增长的一个趋势。

医保的逻辑也一样。

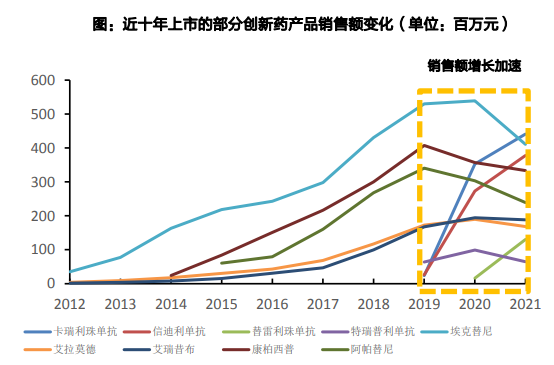

虽然每年医保谈判都有各种花式砍价,砍出来新的降价幅度,但从近两年医保谈判来看,整体降幅确实趋于愈来愈温和的情况。而另一边,医保带来的创新药加速放量的确客观存在。只是,不是原来大家所期待的那种“美国式”的销量。

来源:天风证券

只是在一个整体偏收紧的宏观环境里,明显的利好容易被忽视,但很小的利空却很快被放大。

重要的是这场游戏的参与者们,能够坚守初心,继续前行。

后记

有人辞官归故乡,有人星夜赴考场。这句话出自于《儒林外史》,作者叫吴敬梓。

本土医药行业里,有一位叫吴劲梓的人,是“外企人才回流”浪潮里的第一批创业者,张江药谷的“早期客户”,也是港股18A板块第一家公司——歌礼制药的创始人。

歌礼作为未盈利的生物医药公司,登陆资本市场最早,挨的跌也最多,从上市第一天开始,便一直陷入跌跌不休的循环。

作为起步不算晚的创新药公司,歌礼的命似乎并不太好,核心丙肝产品刚出来便有三家耕耘多年的外企同台竞争,在2019年的医保谈判里,直接因为错失目录丢掉市场。

但歌礼,很快在NASH领域又找到一条新的可耕耘的路。而今年,歌礼也尝试往新冠口服药方向发力,一度还引起股价的小高潮。

创新药行业有起有落,但创新药的开发在任何时候都是九死一生,这是所有从业者一踏进这个行业就该铭记的铁律,也是这个行业的运行核心所在——因为壁垒高、风险大,所以价值才高。

创新药在任何时候,都需要整个核心团队扫平一切障碍砥砺前行,而不是一直要政策、要资本、要土地。

当然有另外一种情况,就是一家公司一开始,其实就是奔着产业和人才红利,快速变一波现,然后套现走人——这是资本游戏玩家,而不是我们讨论的创新药公司。

本文来自微信公众号:深蓝观 (ID:mic-sh366),作者:高翼