扫码打开虎嗅APP

出品|虎嗅商业消费组

作者|黄青春

题图|视觉中国

“ B 站赴港二次上市后对商业化及用户增长的痴迷,逐渐使其发展产生了‘动作变形’。”一位美股分析师认为,过去两年扩张失当使 B 站正慢慢滑向 others。

尤其,自 2022 年以来 B 站股价持续震荡进一步加深了市场的悲观情绪——这既源于中概股震荡影响到资本对 B 站商业化前景的担忧,也源于 B 站 2022 上半年仍未调整过去那套“烧钱换规模”的路径。鉴于此,上述分析师认为,“ B 站必须尽快向市场证明已经挺过最难熬的日子,至少在财务指标上有明确拐点出现。”

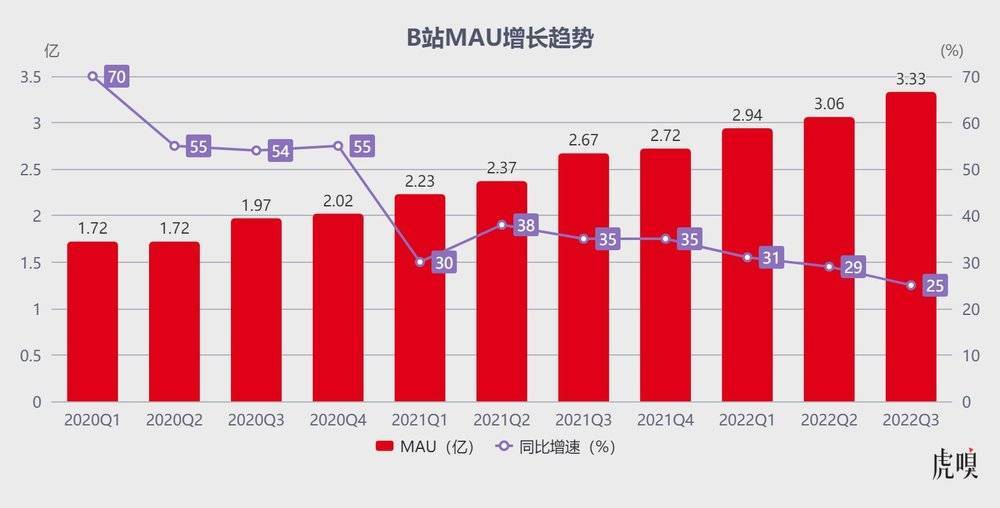

2022Q3 财报无疑成为最快回应市场期盼、B 站证明自己的关键答卷——11 月 29 日,B 站公布截至 2022 年 9 月 30 日的第三季度未经审计的财务报告,营收 57.94 亿元,同比增加 11%、环比增长 18%;净亏损 17.2 亿元,同比收窄 36%、环比收窄 15%;日均活跃用户数(下简称 DAU )达 9030 万,月均活跃用户数(下简称 MAU )达 3.33 亿,均同比增长 25% 。

不难看出,这是一份能够安抚市场的财报,尤其在 B 站“商业化得以提振、亏损大幅收窄、用户高速增长”三项指引下,不乏市场论调认为:“ B 站经营拐点逼近”、“ B 站的苦日子快熬到头了”——受此影响,直接拉动 B 站美股当晚收盘飙涨 22.32% 。

B 站终于熬到拐点了?

事实上,从 B 站 2022 前三个季度的营收增长趋势,便能明显感受到 2022Q3 商业化能力的提振:

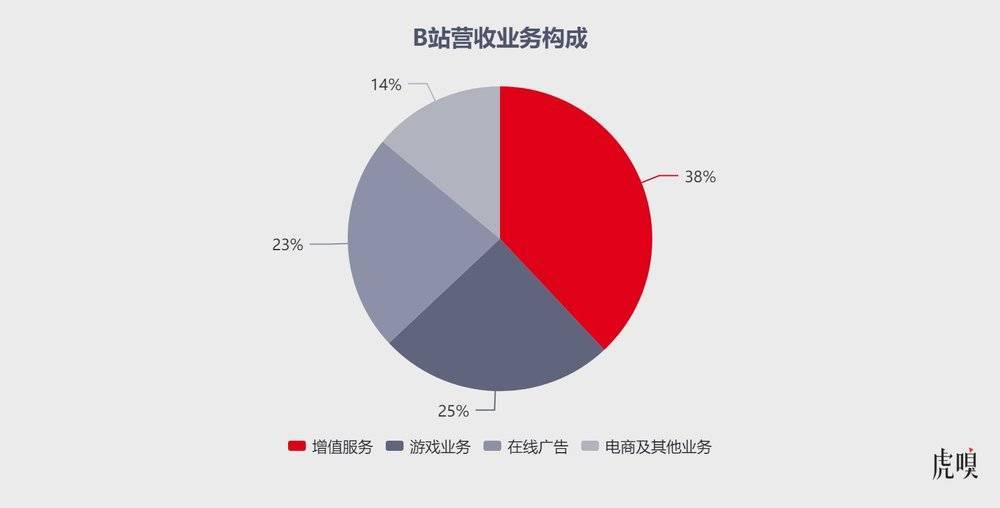

具体到各项业务,推动 B 站 2022Q3 营收增长贡献排名依次为:增值服务(直播和大会员)、游戏业务、广告业务、电商及其他业务。

首先看营收占比贡献最高的增值服务,2022Q3 营收达 22.1 亿元,同比增加 16% ,主要得益于 B 站大会员( 2022Q3 月均付费用户同比增长 19% 达 2850 万人)、直播服务及其他增值服务付费用户数量提升。

这背后是年轻一代消费能力的崛起,他们的消费观念、偏好与方式重塑了消费行为的走向与模式。比如,购买会员正成为年轻人群的消费习惯,他们为兴趣买单,注重个性化服务,甚至将付费服务当做一种生活方式。尤其“ 00 后”自出生就生活在会员经济时代,他们早已习惯通过会员去追综艺、看动画,为内容付费意愿强烈。

更深层次原因还在于,B 站长期培养 PUGV(专业用户创作视频)内容生产力,按照 Animation < Comics < Games 的商业模型,B 站 ACG 生态一体化、直播协同(推动 UP 主和主播实现“视频+直播”的融合)能推动社区内容生态形成 1+1+1 > 3 的正向循环。

以 2022Q3 数据为例,B 站月均活跃 UP 主达 380 万,同比增长 40% ,月均投稿量达 1560 万,同比增长 54% ——这足以证明 B 站自循环生态内容造血能力。

除此之外,OGV(专业机构创作视频)与 PUGV 内容形成互补,为用户提供包括国创动画、纪录片、综艺、电视剧在内的精品内容。比如, B 站于 10 月宣布《三体》动画正式定档 12 月,并推出《镇魂街 第三季》《凸变英雄X》等 49 部国创作品新内容。

接下来,将目光拉回 B 站倚重的游戏业务—— 2022Q3 移动游戏营收 14.7 亿元,同比增加 6% 。即便 B 站目前手里的牌并不多,但有两款已获版号游戏正计划在国内上线,且明年初将有 5 款游戏面向海外推出。

值得一提的是,针对近期公司游戏业务部门架构调整,B 站董事长兼首席执行官陈睿坦诚过去两年在自研上走了很多弯路。“ B 站自研游戏铺得太开,多个团队同时在多个方向探索,结果就是浅尝辄止,贪多但无果。”

要知道,过去 B 站游戏业务以联运发行独代为主,挣得是宣发和渠道的费用,但游戏行业自研能力决定着话语权;近年来宣发式微,B 站持续加大自研投入,但 2021 年至今整个游戏业务表现疲软——这无疑是一个危险的信号,过去决定 B 站营收走向的赚钱业务如今反而“拖了后腿”。

为此,B 站 11 月连发两封内部信,可谓动作频频:先是换掉游戏一把手张峰,陈睿亲自上阵;接着游戏业务架构调整,“游戏发行事业部”更名“游戏发行中心”、成立游戏技术中台——变阵目的自然是为了自上而下修复游戏业务的管理困境,并跳出过去对自研叙事的崇拜,由“过度押注自研”向“稳住独代联运 + 自研”转变。

据悉,B 站自研团队由外部收购工作室与内部自建项目组构成,且大多以 G 开头为代号。目前,旗下宅极电工作室、传送门工作室、轨迹工作室以及多个 G 开头自研工作室已全部被砍。

不过,B 站游戏业务遇到的问题更像是整个行业的缩影。一位虎嗅用户表示,“国内市场增长乏力很大程度源于监管趋严、渠道失语、代理发行拿不到好产品——优秀自研团队要么自己长大,要么跟大厂站队,短期内 B 站押自研似乎是策略失当,但长远来看自研投入是搭建竞争壁垒,否则未来哪有机会。”

至于广告业务,尽管受制于宏观严峻形势影响仍然保持了两位数增长:2022Q3 广告业务营收 13.5 亿元,同比增加 16% ;此外,B 站还在此次财报发布时公布了今年双十一的商业化数据:2022 年双十一期间,B 站电商行业商业化收入同比增长超 100% 。

B 站将此归功于,加速商业化基建时广告效率的同步提升,比如升级“花火”( UP 主与品牌官方合作平台)六大服务能力,提供视频商品蓝链工具等;尤其 Story-Mode 竖屏视频带来了广告收入新增量——这从侧面例证,当注意力经济被短视频解构时,短视频变现效率确实比中长视频更胜一筹。

一位品牌商向虎嗅表示:“首先,品牌此前投长视频植入要理解和接受不同的核算机制,但短视频与长视频、直播不一样;第二,短视频直播做完以后,每个单独短视频都是高光时刻,并能将流量曝光扩大化,因为用户都喜欢看精彩瞬间,产品的包框品牌曝光次数会远高于原来对于长视频的品牌植入”——也就是说,抖音、快手在充沛流量反哺下,无论直播分享还是纯信息流广告,商家投放 ROI 都更可观。

为此,当 B 站加快推动内容生态短视频化的步伐时,陈睿坚信,“ B 站的消费场景一定是多场景、多屏幕的,它不仅局限于中长视频,也并不仅仅局限于横屏的表现模式。Story-Mode 是向轻消费、碎片化消费的一个延伸。”

最后,电商及其他业务仍处于探索阶段,2022Q3 营收 7.58 亿元,同比微增 3% 。虽说电商一度被大家认为是继广告、游戏之后 B 站发力的新蓝海,为此 B 站直播间上线淘宝、京东、会员购等商品链接,还积极向 UP 主开放直播带货“小黄车”功能。

然而,核心问题在于——在社区电商几乎已被证伪的叙事逻辑中,纵使 B 站想直播带货,始终难以在全品类规模上有所突破,且从 B 站当下流量分配机制及运营能力来看,短期内其对电商业务的探索心力有限。

最大瓶颈还在于,B 站三方引流的电商模式不过是在赚服务费,其对货源、价格体系都缺乏话语权。如果 B 站想追求更大发展空间迟早要自建供应链,完全可以效仿快手—— 2022 年快手电商货品突围是传统认知品牌(如安踏、可口可乐)+ 新锐品牌(如 pmpm、冰泉)+ 快手生态崛起品牌(朵拉朵尚、韩熙贞、黛莱皙)+ 传统白牌(有商标,无品牌力)。

甚至,B 站内容生态已经打下行业属性特色服务 + UP 主与粉丝强链接的底子,完全可以在游戏、3C 数码、家装家电等优势品类上做出差异化。

B站的危机过去了?

还有一个提振市场的积极信号在于:B 站终于跳出“烧钱崇拜”,逐步走出“增长焦虑”、学会勒紧裤腰带过日子。

从财报不难看出,B 站亏损收窄很大程度上得益于“降本增效”:2022Q3 净亏损为 17.16 亿元,同比大幅收窄 36.1%;与此同时,2022Q3 市场及销售费用同比缩减 25%,占总营收比例从去年同期的 31% 降至 21%,进而带动毛利率环比提升 3.2% 至 18.2%。

对此,B 站 CFO 樊欣表示:“通过提高运营效率及控制开支,2022Q3 毛利率和亏损均实现环比改善;非公认会计准则经调整净亏损率亦较上一季度减少 10 个百分点。接下来,我们将继续实施严格的成本控制措施,同时积极管理我们的负债。”

值得注意的是,尽管 B 站 2022Q3 营销费用大幅削减,但其 MAU 突破 3 亿达到 3.33 亿,同比增长 25%;DAU 达 9030 万、逼近 1 亿大关,同比增长 25% ——即便 B 站“降本”、减小营销投入,DAU、MAU 仍保持高增速,说明 B 站出圈过程中依托独特内容调性及社区文化仍有不俗的拉新能力。

与之对应,用户总使用时长也同比增长 37% ,月均互动数达 144 亿次,同比增长 41% 。其中,社区日均视频播放量同比增长 64% ,Story-Mode 竖屏视频日均播放量同比增长 473% 。

事实上,早于 2019 年 B 站就已经步入了高增长的成长轨道——“ 2019 年 B 站提出以用户增长为中心的策略,MAU 从 2019 年的 1.1 亿增长到了现在的 3.3 亿。三年三倍证明‘社区+生态’驱动的增长模型是成功的。”陈睿表示。

如此来看,B 站业务较上半年已处于修复状态,2023 年实现 4 亿 MAU 并非没有希望;但市场转换逻辑——从过去的扩张崇拜到如今看中盈利能力, B 站如何在 2024 年实现盈亏平衡才是更大的挑战。

对此,陈睿倒是信心十足:“ 2021 年底提出在 2024 年实现盈亏平衡,这个目标不会有变化。在今年多重宏观环境的挑战之下,减亏已成为公司最重要的工作之一,也是我亲自盯的工作。”值得一提的是,陈睿已在公开市场个人增持价值 1000 万美元的美国存托股,足见其对公司未来发展的信心。

为此,不乏市场人士猜测,B 站盈亏平衡胜负手可能就是“在合适的时机尝试贴片广告”,毕竟如此高粘性的视频平台,塞贴片广告空间简直太大了——相比陈睿被打脸,显然 B 站的生存境况更重要。

不过,B 站副董事长兼首席运营官李旎“堵死了”这种可能性——在 2022Q3 财报电话会议上李旎明确表示,B 站内容多集中在 2~5 分钟,所有内容如果都采取贴片广告的形式,收入其实还是较少,且会极其破坏用户体验,“这种得不偿失的传统广告形态与模式,B 站是不会轻易去尝试”。

如此来看,那只剩下提升 Story-Mode、视频直播来强化 B 站商业化的决心,但强推短视频、直播会不可避免带来内容水化、社区氛围劣化——从小众圈子变成泥沙俱下,难免让老用户无所适从。

说白了,B 站最大问题在于想弱化二次元标签,迫切实现多元化及内容自生产、自循环,却忽视了二次元内容辐射远比其他内容广阔、迅速、深入,集团意志力推弱化二次元,弊端自然体现在出圈社区氛围异化,这种动作变形更难去平衡内容与商业化。

或许有人会说,“ B 站破圈的战略从长远来看是正确的”,但问题恰恰在于短时间内( 2020~2021 )强势破圈,且没平衡好社区新老用户和氛围,就很有问题。

诚然,一家公司商业化进程中不可能处处照顾社区氛围、文化、用户体验,用户泛化必然出现“众口难调”的局面,但 B 站的问题并不能完全归咎于此——当 B 站掉入资本叙事的窠臼之后,用户区隔、内容分层及互动机制已经滞后于平台的扩张和生长速度,两者的错位才是激进出圈症结所在。

对此,一位资深二次元向虎嗅表示, B 站当下处境有 Acfun 的影子,无论尝试扩圈还是加速商业化。“ A 站作为国内最早弹幕视频网站,直播与游戏业务均早于 B 站(连 B 站发家的 Fate 动漫《 Fate/Zero 》也在 Acfun 首播),可踩风口属于时代机遇,踩到不作为都比瞎折腾好,否则很容易把自己作死( A 站如今日活不到 B 站零头)。”

所以说,即便 B 站在用户使用时长上进一步缩小与抖音、快手之间的差距达到 96 分钟,且总使用时长同比增长 37% ;但接下来,B 站必须抛弃“流量饥渴症”,向市场回答好 B 站与抖音、快手的差别在哪儿?

此前,B 站产品特性被核心用户标签化后,在 PGC 及泛 UGC 视频需求侧建立了强大的用户心智,甚至,随着 B 站横向上扩大内容边界,其逐渐成为年轻人追剧、学习、看鬼畜、动漫、二次元的入口,B站也一度把“公司做成了产品”。

图源:海豚投研

然而,近两年 B 站激进“破圈”,增长多是生活区内容,这些内容抖音、快手也有,并未形成壁垒,势必会导致用户忠诚度及平台内容壁垒的降低,且以抖音、快手为代表的短视频平台崛起会不断蚕食 B 站(中、长视频)基本盘。

“B 站去做同质产品而不打差异化(且有国外充分成功的案例佐证),是一种逆反的商业尝试。而且,抖音、快手在算法(抖快是流量分发机制,B站是内容匹配机制)和产品迭代上明显比 B 站更有优势。”一位产品经理对虎嗅表示。

况且,市场逻辑发生转变后,资本反倒希望看到 B 站管理层给出不一样的产品定位与抖音、快手形成内容区隔——即在“短视频变长,长视频变短”内容趋势下,B 站如何发力中视频让自己成为既有内容供给能力又有品牌影响力的生态。

#我是虎嗅商业消费组副组长黄青春,关注文娱社交、游戏影音等领域,行业人士交流加微信:724051399,新闻线索可邮件至 huangqingchun@huxiu.com.