扫码打开虎嗅APP

本文来自微信公众号:深蓝观 (ID:mic-sh366),作者:吴妮,编辑:高翼,题图来自:视觉中国

在医药行业第一波归国创业潮里,有这样一家CRO企业。明明在CRO里已经排不上号,却时时在药企创业史中被提起。这家公司就是中美冠科。

中美冠科创办于2009年,拆分于2015年,拆分出来的新药业务成了后来的冠科美博,原CRO业务在两年后被日本JSR以26.4亿元高价收购。

这对中美冠科来说已经是一个不错的结局。拆分中美冠科的主导者余国良曾表示,中美冠科的症结在于业务定位不清晰,没有形成合力。而且CRO的商业模式留不住野心与实力并存的人才,用余国良的话说,“让天才去干了农民工的活儿”。

在冠科被收购前,中美冠科吸纳的数十位留美博士便四散而去,向外界输出创业和科研的种子。

一些种子撒向了双抗领域:

原免疫学高级总监周鹏飞在2010年在武汉创办友芝友生物。

两年后,原中美冠科副总裁夏瑜,和另外两位核心研发人物执行总监王忠民、蛋白科学部高级总监张鹏,以及从辉瑞的免疫学专家李百勇,南下创办康方生物。

如今康方和友芝友已经成为双抗领域自主研发派的代表企业。中美冠科创始人张发明创办的翰思生物同样单、双抗并进,风头却逊于曾经的下属。

在这个故事背后,是全球范围内的双抗竞争热潮。

2014年开始,双抗临床试验新增数量开始高速增长。截至目前,国内已有超过30家药企涉及双抗的研发,进入临床阶段的药物已超100款。

据西南证券,随着国内药企双抗技术平台的逐步完善,国内交易合作的数量持续增长以及向海外跨国药企授权数量不断提升。2021年,国产双抗领域发生7件合作或交易事件,数量达到新高。

今年更是双抗步入收获期的一年,全球范围内有4款双抗获批,数量超越此前总和。

全球已获批或申请上市双抗药物,图片来源:西南证券

首款国产双抗药物卡度尼利单抗横空出世。康方生物趁热打铁扩大融资,先是在港股市场定向配股(增发)4.6亿人民币,后将回科创板上市提上日程,还收获了行业资本和政府资本的支持,成为寒冬下的一个例外。

强生/杨森的双抗Tecvayli(BCMAxCD3)在多发性骨髓瘤末线治疗中的临床数据亮眼,ORR(61.8%)和CR率(28.2%),已经逼近BMS/蓝鸟生物的CAR-T(ORR:73%,CR:33%),引起了关于“双抗有望超越CAR-T”的讨论。

一时间,双抗药物被塑造成PD-1的接班人,但双抗真的撑得起这么高的期待吗?

易做难精

所谓双抗,是指一个抗体分子可以与两个不同抗原或同一抗原的两个不同抗原表位相结合。似乎将两个抗体相结合,就能创造出一款成本效益更高、疗效和安全性更好的创新药。也正因如此,双抗从一开始就被寄希望于取代单抗类药物成为下一个时代的革命性产品。

过去很长一段时间里,新入局的PD-1活在O药和K药的巨大光环下,难逃激烈内卷。有潜力但不成熟的双抗药物领域,成为那片待开拓的蓝海。也是基于此,双抗在全球范围内掀起了新一轮的竞争热潮。数据显示,从2014 年开始,双抗临床试验新增数量高速增长。

全球双特异性抗体药物年度新启动临床数量,图片来源:中关村产业研究院

当时很多归国科学家都还没来得及施展自己的能力,他们或许在CRO和企业中蓄力,或许处于被动且迷茫的创业初期。双抗成为他们最显野心的布局之一。

基于双抗的机构,这个新兴行业的发展,也是围绕技术平台和靶点选择两个方向往前跑的。

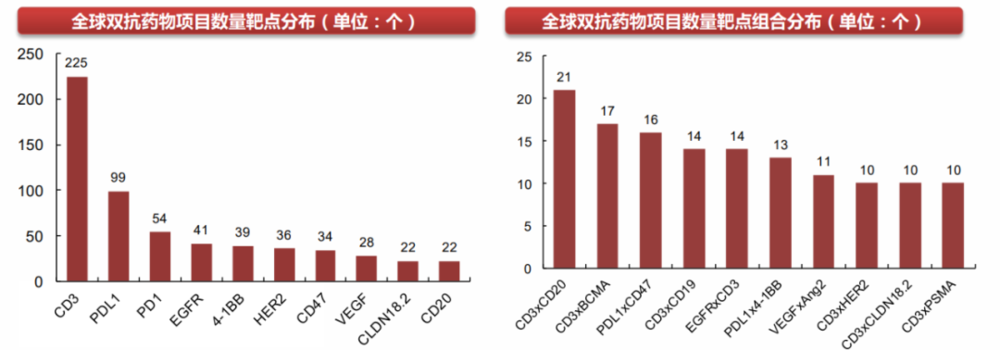

一个有趣的点在于,当下很多双抗的选择,都会用到CD3这个靶点。这背后是全球第二款双抗药物安进的贝林妥欧(靶向CD19×CD3)获FDA批准上市,所起到的示范性作用。

由于药物设计上的不成熟,商业化的不完善,双抗坐了多年的冷板凳。于2009年上市的全球首个双抗药物卡妥索单抗,最后成为首个退市的双抗药物。2011年~2013年四年间全球没有新药上市,年度新启动临床数量只有4~5个。而安进这款在临床数据和市场销售上的的表现,相较于卡妥索单抗有很大进步,这才让双抗领域真正走向全球制药公司的视野。

而CD3,作为成熟T细胞上分布最广泛的一类膜抗原,因此也成了大多数双抗会选择的靶点之一。

全球双抗药物项目数量靶点分布,图片来源:西南证券

但即使用的很多,CD3有一个始终绕不过去的问题就是安全性。正因为对T细胞激活能力强,所以一旦CD3亲和力过强,就容易诱发细胞因子释放综合症(CRS,一种非抗原特异性毒性)。

而安全性问题,也几乎是所有双抗都会面临的一个难题。“肿瘤药物尽可能识别肿瘤细胞却不影响正常细胞,如何保持这个平衡是一个永恒的话题。”浩悦资本资深合伙人李逸石提到。

都说双抗看平台,拥有适应双抗分子的技术平台,确实能对双抗分子的成药性、错配率、稳定性产生重要的影响。上述投资人认为,技术平台仅仅只是一方面,在制药中的作用只能占一小部分,尤其在已经进入临床阶段的管线,不能太过于夸大技术平台的重要性,最重要是真正利用到这个技术平台的独特优势,能做出好的临床数据。

“从长久来看,双抗肯定是一个大趋势。双抗本身就是抗体药物行业的一份子,很少会有公司只做单抗,不做双抗。因为抗体里面筛到的靶点,或多或少在双抗领域都能发挥出作用。双抗是让抗体行业进一步升级的一个概念。”李逸石提到。

如何围绕靶点和结构去在安全性和临床效果之间去找平衡,是整个双抗赛道一直在探索的。但在这个行业发展的过程当中,中国的本土药企们,找到了一个属于自己的发展节奏。

不做颠覆式创新

虽然双抗的理论是相通的,但中国的双抗和海外双抗开发的主流思路,是不同的。

无论是康方,康宁杰瑞、信达等新兴公司,还是恒瑞等传统药企,国内有很大一批公司参与布局的双抗,都离不开“免疫双靶点”。

国内双抗药物研发一览,图片来源:西南证券

国内的双抗领域还处于早期快速发展的阶段,但多位受访者表示,头部企业已经逐渐清晰——百济神州、信达、康方、康宁杰瑞。

李逸石认为,这几家头部企业的带头人都对生物药有深厚理解,他们既不盲目追求所谓的“颠覆式创新”,也没有保守地选择纯粹的“me-too”。而是把相对成熟的靶点进行组合开发双抗,并结合技术平台的能力进行优化。寻找创新和稳健之间的微妙平衡,才是制胜之道。

反倒是国外,他们的策略会比较大胆,大多采用基于新一代技术的T细胞重定向的机制。

为什么中庸的研发思路能够在国内流行?

一方面是,我国双抗药物开发起步相对较晚,颠覆性创新的土壤尚不丰厚。但在单抗竞赛中企业提高了研发能力和制造能力。

李逸石认为,在尚没有技术颠覆能力的时候,国内抗体药物市场的逻辑更应该追求效率和执行力,在单抗的基础上小步快跑。举例来说,以更高的效率,把已有靶点做出新意,比如优化抗体序列或者双抗结构,适中调节T细胞连接器的亲和力等等。

“我觉得国内在前一段投融资环境中,有时过于强调创新,反而忽视了做药的长期性和系统能力挑战。我跟一些年轻的药企创始人打过交道,他们有锐气,这是好事。但有些时候对制药的系统性、长期性、复杂性缺少足够的认识,加上一部分投资人对所谓技术平台过于追逐,多方面因素促使药企为创新而创新,最后反而容易翻车。”李逸石说到。

一位丰硕创投的研究员也认为,目前国内的抗体研发还处于跟随国外前沿趋势的状态。跟随并不意味着没有出路,其实企业只要做到保持投入,走在行业前端,就可以了。

而另一方面,国外的免疫市场基本已经被PD-1/PD-L1等单抗铺满,药企考虑到竞争格局,会更偏向围绕PD-1高表达以外的人群去做开发。

不过,考虑到国内免疫市场也在逐渐走向饱和,未来中国的双抗会不会也朝着这一方向发展,也是一个未知数。另一位投资人提到。

双抗或许不用攀慕太高的上限,但底限一定要有。

今年11月14日,CDE发布了《双特异性抗体抗肿瘤药物临床研发技术指导原则》,这份文件与CDE此前出台的《以临床价值为导向的抗肿瘤药物临床研发指导原则》一脉相承,强调和鼓励双抗新药的研发思路应以临床价值和患者需求为核心,并进而规范双抗开发的市场秩序。

灼识咨询高级咨询顾问刘宇琪认为,对产业来说,有两方面主要影响,一是提升了双抗研发的进入门槛,该原则下要求研发者需要有充分的研究和足够的自主创新研发体系,能够在立项阶段即优选靶点和结构设计、并在临床研究阶段把握风险控制/给药策略等关键问题,此举也在一定程度为进展较快的头部企业提升了竞争壁垒。

二是产品开发需要结合临床需求寻找思路,“解决单抗不能解决的治疗问题,为患者带来单抗治疗所不具备的临床获益”,例如单抗药物的耐药问题、尚未覆盖的细分适应症场景、挑战现有SOC等。

商业化未来难测

相比于ADC,双抗对传统大分子药的“颠覆性”要小的多,第一款双抗因为安全性问题没卖多少就被退市;第二款安进的倍利妥尤表现平平,中国区的权益还卖给了百济神州,要知道,真要是跨国药企的现金牛产品,是不会轻易送给一个第三世界的代理商的。

表现稍微好点的,是2017年11月,在美国获批上市的第三款双抗艾美赛珠单抗。2021年全球销售额达到30.2亿瑞士法郎,成为首个销售额进入全球TOP100的双抗。

然而,这款产品用于竞争玩家不多、治疗手段相对有限的血友病。

虽然在技术上有颠覆,但一款药能否成为爆款,是从产品疗效、适应症、竞争格局、药物价格等多重因素综合判断。这也是双抗的研发和商业化方面最大的难题。

目前国内只有一款双抗上市,也就是康方的卡度尼利单抗。康方正在为所有双抗药物的商业化投石问路。为此,不仅挑了一个竞争相对温和的复发转移性宫颈癌领域适应症先做,还在为此招了一支600人的商业化团队,还把PD-1单抗交给了正大天晴,为的就是全心全意聚焦双抗的商业化落地。

但即便如此,据招商证券的预测,康方这款双抗今年销售额大概10个亿。对康方来讲是一个还算不错的成绩,但对于整个双抗赛道来讲,似乎离曾经“成为下一个‘pd-1’”离得还很远。

而康宁杰瑞的KN046(PD-L1/CTLA-4)和康方卡度尼利靶点类似、临床进展差距也不大。但KN046也许是为了避开和康方的竞争,从一开始适应症便选择了市场蛋糕更大的一线肺鳞癌(1LsqNSCLC)。

然而,今年6月,CDE以肺癌领域获批的PD-1类单抗较多、未满足急性需求较低为由,要求康宁杰瑞以金标准OS数据来支持上市申请。于是KN046整体上市计划延后约10个月。这一情况是CDE改变口径所致,但是也体现出以大适应症上市的不确定性。

闯过第一关的康方,即将要面临与单抗之间的攻守战。

“在A+B双抗进入商业化的时候,A单抗和B单抗也许已经占据大部分市场,那么A+B双抗势必要主动攻占两个单抗已有的市场,而攻比守一般来说更难。”李逸石说到。

一位研究员举了个例子——罗氏针对HER2信号通路开发了三款药物,曲妥珠单抗(赫赛汀)、帕妥珠单抗(帕捷特)、恩美曲妥珠单抗(赫赛莱,ADC)。赫赛汀是一款上市20年的老药,虽然在疗效上被后两者打败,但它的市场销售超过后两者。因为从很早开始,一线治疗医生用惯了赫赛汀,他们更可能向消费者推荐自己更熟悉的药,这样相对比较保险。

另一方面,双抗分子成药性差、产率低,技术障碍和生产成本会比单抗高。但是如果能和一些CDMO合作,这个问题或多或少能够得到解决。

只能说,新药会慢慢代替老药,但是需要新药表现出更优的临床疗效、安全性、质量,和更多的耐心。

回到康方的双抗,它目前的对手是K药和O药。

依据《2022 年版CSCO宫颈癌诊疗指南》, 对于复发、转移的宫颈癌二线及以上的治疗,首选帕博利珠单抗(PD-L1阳性或MSI-H/dMMR)、纳武利尤单抗(PD-L1阳性)单药治疗。此外PD-L1阳性情况下,帕博利珠单抗也被推荐用于一线治疗中的联合治疗药物。

康方的优势在于,无论PD-L1表达阳性或阴性,均表现出优秀抗肿瘤活性。而且帕博利珠单抗和纳武利尤单抗始终没有纳入医保。今年的医保谈判,是康方一个绕不开的抉择。

灼识咨询认为康方生物有一定放量机会,但整体还需要看产品如何参加、如何报价、如何推动商业化以及后续如何跟进产品的长期安全性评价。目前来看,卡度尼利作为首款肿瘤免疫双抗,适应症较广阔且相比现有疗法拥有突出的临床价值,因此具备商业化发展潜力;至于该产品治疗的安全性,还需一定期间的临床观察。

双抗的未来在哪里?

双抗还没出头,联合治疗和多抗已经安排上了。

百利药业有三款四抗进入临床,一款即将进入II期,两款还处于I期。

而双抗这两年,还没开花结果,却已经有一些雨打风吹的消息。比如默克双抗M7824(PD-L1/TGF-β)在一年之内四次失利,给选择相同靶点的企业不小的危机感。这则消息直指恒瑞同样的一款靶向PD-L1/TGF-β的双抗SHR-1701。

除了默克,去年三月安进同样终止了3款“双抗”的临床,分别是AMG701(BCMA/CD3)、AMG673(CD33/CD3)和AMG596(EGFR/CD3)。

去年5月,辉瑞宣布AMG701同靶点的BCMA/CD3“双抗”的Ⅱ期临床试验因发生3例外周神经损伤而暂停入组。这两个靶点都还算是比较成熟的靶点,但仍然遇上了无法接受的副作用。对后面基于同样双靶点的杨森/Genmab、岸迈生物等国内外企业的临床进展,也是一个警醒。

见证默克失败后,恒瑞开展了一项新的临床试验,联用SHR-1701(PD-L1/TGF-β)和SHR-A1811(Her2 ADC),用于治疗HER2 阳性晚期胃或胃食管结合部腺癌。目前获批的胃癌“去化疗”疗法很少,既是挑战,也存在一定的市场机会,HER2 ADC在胃癌治疗上已有成功的案例,同时ADC能够给化疗增加靶向性,降低化疗毒性,类似于间接形式的“去化疗”。而双抗借着HER2 ADC的船,成功的可能性更大。

康宁杰瑞正在进行KN026联合KN046,无化疗一线治疗HER2阳性局部进展不可切除或转移性胃/胃食管结合部癌的Ⅲ期关键性临床研究。这款“双双抗”对标的是双抗+化疗,也算是一个很大的挑战。

各种疗法一起上。大概这两家公司,都想着试试能不能“大力出奇迹”。

丰硕创投的研究员解释称,联用开发在药物开发中十分常见,不管是二打二还是二打一,只要赢了就不会不光彩。反而当企业冒着风险做单个产品,研发失败带来的损失更大。

但如果是对双抗本身没有信心,叠加技术buff,那就真要指望奇迹发生了。

还是那句话,制药不是简单的军备竞赛,不存在某个技术平台的“降维打击”。“不要过分相信技术平台,认为只要用下一代技术平台,就能碾压前一代技术平台的药物。下一代技术平台的先进性,一定要用数据来验证。传统药物形式会长期共存下去。”李逸石说到。

本文来自微信公众号:深蓝观 (ID:mic-sh366),作者:吴妮,编辑:高翼