扫码打开虎嗅APP

本文来自微信公众号:能链研究院(ID:NEWLINK_RESEARCH),作者:能链研究院,原文标题:《硅料降价,2023 光伏产业将如何演绎?》,头图来自:视觉中国

在新能源掀起的替代浪潮中,产业链出现了两个最耀眼的明星。

不难猜想,是锂矿和多晶硅。“白色石油”、“拥硅为王”等词汇诠释了其在产业链的核心定位。

二者身上有着诸多共性。

比如,都属于产业链上游原材料,存在着明显的产能错配,产能释放慢,投资强度高,地域属性强,存在着稀缺性。

在产业迎来高景气度之时,价格也随风而起。

以多晶硅料价格为例,从2021年初的85元/KG上涨至2022年11月的300元/KG,不到的两年时间,涨幅高达252.94%。

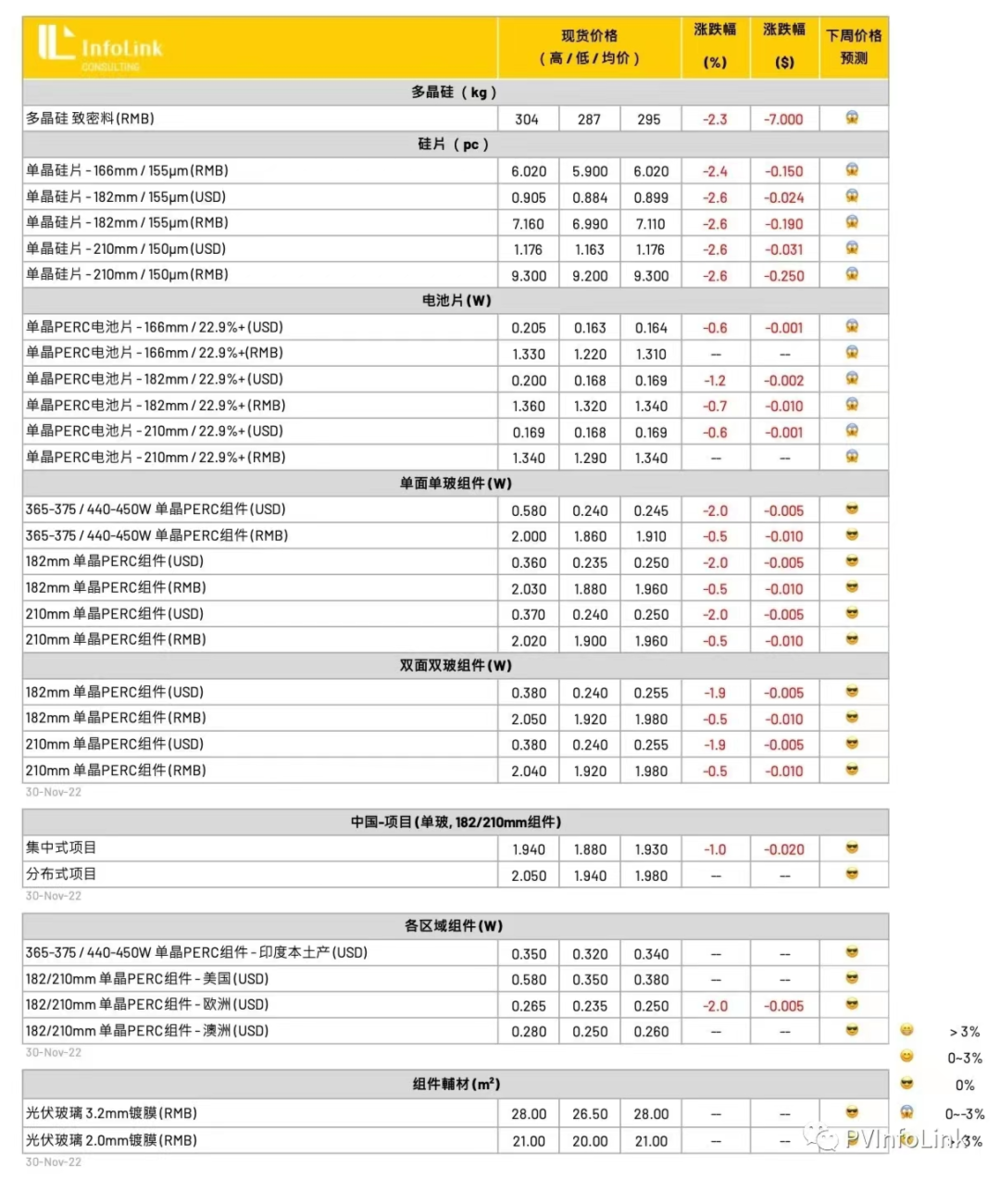

不过,就在近期,高位盘整的多晶硅料开启了连续降价的趋势。12月1日,PVinfoLink数据显示,多晶硅料成交均价295元/KG,较上周下跌2.3%。

与此同时,硅片、电池、组件价格均出现不同程度下滑。

资料来源:PVinfoLink

12月7日,多晶硅价格继续下滑,PVinfoLink数据显示多晶硅料成交均价288元/KG,较上周下跌2.4%。

资料来源:PVinfoLink

硅料价格下跌的信息引发了市场的讨论热潮。

能链研究院认为:无论什么商品,都不可能一直维持上涨态势,其拐点也许会迟到,但终究会来临。

因此,本文着重探讨硅料未来发展趋势以及对2023年光伏产业的影响。

一、连续降价,早有征兆

其实,硅料价格连续下跌早有征兆。

10月31日,TCL中环(002129.SZ)在行业内率先下调硅片报价。150μm厚度P型218、210、182、166硅片报价较9月8日下调了3.1%-3.2%。

11月23日,硅料价格出现松动,成交均价为302元/KG,同比下跌0.3%。

随后,11月24日,隆基绿能(601012.SH)也调整了单晶硅片价格,单晶硅片P型M10155μm厚度(182/247mm)的价格由7.54元下调至7.42元。

11月27日,tcl中环宣布再次下调硅片价格,平均降幅达到4.5%。

很显然,中环、隆基调整价格并非空穴来风,而是依据市场供需情况而做的决策。

随着硅料产能逐步释放,供给越发充足,从买方市场转向卖方市场,硅料高价势必松动,对于硅片厂商,在高位去库存正是最好时机。

因此,硅片厂商提前陆续降价。

而这一幕,对于光伏产业较为熟悉的朋友们似曾相识。去年11月,隆基、中环相继降价,而在隆基降价当天,通威股份(600438.SH)旗下永祥新能源二期5.1万吨高纯晶硅项目,首批产品成功出炉。

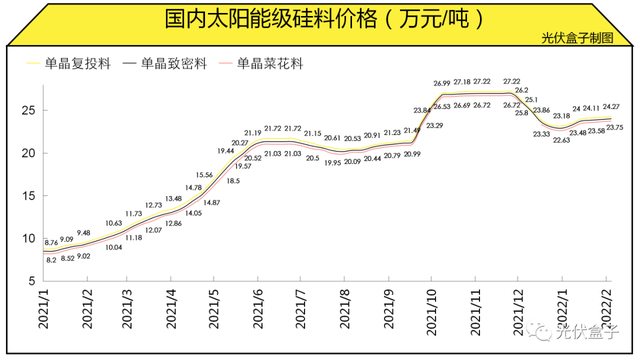

随后隆基继续降价,多晶硅价格也同步下降,一个月内,价格从27.22万元/吨下跌到22.63万元/吨。

资料来源:光伏盒子

因此,从产业链下游硅片厂商行动的角度来看,硅料价格持续下跌有迹可循。

对于制造业而言,核心环节往往是上游原材料与终端需求。

硅料作为光伏产业原材料,在硅片中的成本甚至超过80%,在组件中的成本超过了30%。其产能扩张、产量释放、价格变化等因素,对整个光伏有着举足轻重的作用,稍有风吹草动,将极其迅速传导到产业链下游企业。

二、光伏内卷加速,硅料产能释放,价格向下传导

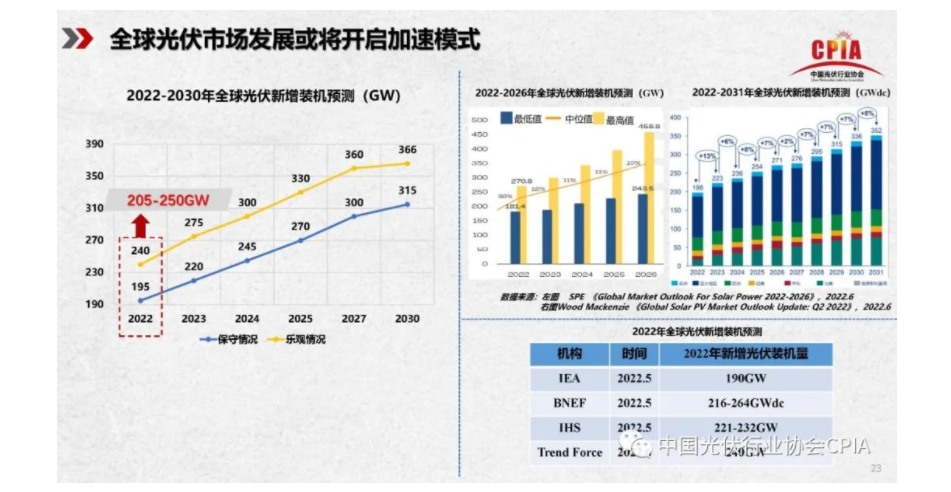

从组件需求来看,乐观情况下,2023~2025年全球光伏装机预测分别为275GW/300GW/330GW。据统计,2022年底,隆基绿能、晶科能源(688223.SH)、天合光能(688599.SH)等21家厂商的光伏组件产能将达到465.8GW。未来我国光伏组件产能有望达到817.6GW。

资料来源:中国光伏行业协会CPIA

不单单组件环节存在着产能过剩,硅片、电池片、硅料等环节同样如此。尤其是硅料环节,近两年产能错配使得硅料企业业绩暴涨,赚得盆满钵满,引发众多企业大幅扩张产能。

根据最新统计,到2024年底,光伏上游多晶硅新老玩家产能将超过380万吨,2025超过400万吨。假设按照2.8g/w的硅耗,2024年对应组件1357GW,这个数据显然大大超出了2024年300GW的预期需求。

据内部人士透露,部分硅料厂产能其实已经出来了,但是限电、检修、保价等因素,硅料产能迟迟没有释放。未来随着上游硅料产能释放,硅料价格必然下降,而后降价趋势将沿着硅料、硅片、电池片、组件传导。

在内卷加剧,产业链各环节价格下降的背景下,2023年的光伏产业将何去何从?

三、2023光伏无惧内卷

1. 巨大的需求是产业高速发展的基石所在

光伏产业历经一波三折,几度因为产业链供需失衡引发产业停摆,装机量不及预期。最后,依旧实现了高速增长。

而这背后,巨大的需求是产业能够高速发展的基石所在。

光伏作为实现双碳目标的核心技术,对于保障能源安全、保护生态环境、拉动经济增长等方面具有重要意义。在平价上网具备经济性后,各国纷纷调高装机目标,在政策加码护航下,放量推进。

资料来源:中国光伏行业协会CPIA

2022年,光伏再度超出预期。

10月28日,国家能源局发布2022年前三季度光伏发电建设运行情况,前三季度光伏新增并网容量52.6GW,同比增长106%,2021全年装机54.88GW,今年前三季度已接近去年全年。

我国光伏行业在2022年上半年继续保持高景气度,多晶硅、硅片、电池、组件,同比增长均在45%以上;

多晶硅产量36.5万吨,同增53.4%。硅片产量152.8GW,同增45.5%。电池片产量135.5GW,同增46.6%。组件产量123.6GW,同增54.1%。

光伏装机30.88GW,同比增长137.4%;进出口总额259亿美元,同比增长113%。2022年1-6月,组件出口78.6GW,同比增长74.3%。

全球光伏装机量同比大幅增长,巴西国内补贴升级催生光伏组件进口,巴西光伏太阳能协会(ABSolar)预计今年年底巴西的累计光伏装机量将达到24.928GW。因为疫情影响,印度等地区需求延后。于2021和2022年开始爆发。

受俄乌局势影响,欧洲正在努力摆脱传统能源束缚,加速新能源替代,能源巨头Stakraft预计欧盟2022年光伏装机将达近40GW,至2030年,欧洲太阳能光伏装机将增至每年45-52GW。

年初,伍德麦肯兹预计2022年,全球光伏市场年新增装机容量将同比增长25%,实现197GW。2022-2031年,全球光伏并网装机容量将以年均8%的速度增长。

近日,光伏机构国际能源署光伏电力系统项目(IEAPVPS)再度调高2022年装机预期,2022年可能会上升到260GW。

光伏行业未来继续维持高景气度,增长确定性强,同时具备时间和空间。

2. 光伏技术快速迭代,降本增效,释放需求

另一方面,除了旺盛的需求外,光伏产业本身技术快速迭代,光电效率不断提升,进而成本不断下降,释放终端需求。

光伏发电,就是将光能转化为电能,光电转化效率是衡量电池将光能转化为电能的能力。

因此,光电转换效率是最核心的技术指标,光伏历次技术迭代的路径皆是提升光电转换效率,光电转化效率的提升,带来了肉眼可见的成本下降 。

根据CPIA数据,光电转化效率每提升1%,对应度电成本下降5%-7%。

现阶段,PERC技术理想条件下最高效率为24.5%,已经面临天花板,未来,TOPCon电池理想条件下最高效率为27.5%;HJT电池效率上限为28.2%-28.7%,钙钛矿双结叠层,理论转换效率为43%,三叠层电池理论效率可达50%以上。

考虑到装机规模动辄GW、MW,技术迭代带来的成本优势无疑是巨大的。

长期来看,技术发展提升效率将持续推动光伏LCOE成本下降。

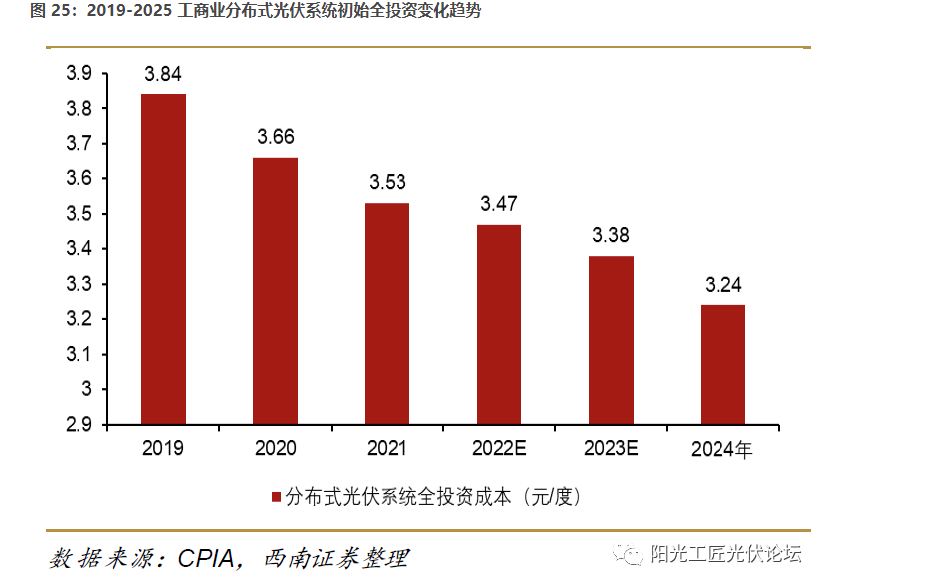

光伏系统成本中,组件占比高达45%。2023年,硅料释放产能带动产业链降价传导到组件,光伏成本将进一步降低。

在技术降本与组件价格下降共振下,电厂承建方以及运营商内部收益率将得到显著提升,有利于扩大装机需求。

光伏的内生造血能力不仅仅体现在技术上,还有应用场景。

以往,光伏的投资建设都是以集中式为主。这种在沙漠、山区等空旷地区大规模建设电站的方式规模著称,体量较大,发电量稳定,直接并网。

而分布式光伏虽然体量较小,但胜在灵活,应用场景广泛,在各大景区,工业园区,商业区,住宅区皆可推广。

并且,成本优势明显。由于采用现有建筑为基础,产权方面归业主所有。因此,没有土建费用和建设费用。户用型分布式光伏,不用并网,电力自产自用,省去了升压站和线路费用。

据中信建投测算,集中式光伏成本大概为4.17元/W,而户用分布式光伏的成本仅为3.19元/W。众所周知,光伏建设,动则MV、GW(1GW=1000MW=1000*1000KW=1000*1000*1000W)级别,对价格变动极其敏感,几分钱的成本差距对利润影响巨大,更何况接近1元的价差。

巨大的成本差距点燃了分布式电站建设的热情。

2022年1月-9月,中国分布式光伏新增装机35.3GW,与去年同期相比增长115%。王勃华表示:2016年,国内分布式只有12%的装机占比,去年达到50%,今年到目前为止已经达到三分之二。

此外,沙漠光伏、基站等通信领域、信号灯等交通领域、为光伏提供了广阔的应用场景。更具备想象空间的是——有电的地方,安装光伏系统变成了可能。

四、2023 光伏仍将维持高增态势

2023年,虽然伴随着硅料产能释放,产业链价格面临承压,内卷加剧。

但是,光伏作为实现双碳目标的核心技术,对于保障能源安全、保护生态环境、拉动经济增长有着无可替代的作用,全球需求保持旺盛。

内生的角度来看:光伏内生造血能力强,光伏产业技术不断升级,持续降本,在应用端,光伏逐步打通更多场景。

需求旺盛,硅料价格下降与技术迭代共振,带动组件进一步成本下降,再度刺激需求,下游承建商/运营商盈利能力得到极大提升,有更大意愿建设更多的电厂。额外释放的需求反过来消化光伏产能,形成良性循环。

综上,光伏2023年仍旧有望维持高增态势。

参考资料:

[1]PVinfoLink,光伏市场价格周报

[2]光伏盒子,国内太阳能级硅料价格走势

[3]中国光伏行业协会CPIA,光伏行业2022年上半年发展回顾与下半年形势展望研讨会

[4]国家能源局,2022年前三季度光伏发电建设运行情况

[5]光伏机构国际能源署,2022年光伏应用趋势

[6]西南证券、华经情报网、阳光工匠光伏论坛,分布式光伏初始投资变化趋势、分布式光伏成本

本文来自微信公众号:能链研究院(ID:NEWLINK_RESEARCH),作者:能链研究院