扫码打开虎嗅APP

本文来自微信公众号:经济观察报 (ID:eeo-com-cn),作者:梁冀,原文标题:《股债双杀!日本意外调整10年期国债收益率上限 金融市场面临冲击》,题图来自:视觉中国

12月20日,日本股债市场突然出现“崩盘”式走势,令投资者惊魂未定。

当日,日本央行发布政策声明称,将日本10年期国债收益率上限从0.25%提升至0.5%。声明发布后,日本10年期国债收益率飙升21个基点至0.467%,日本10年期国债期货则大跌200个跳动点并暂停交易;日经225指数午盘跳水超2%,至收盘报26568.03点,跌2.46%;日元则应声跳涨,日元兑美元大涨超3%。

日经225指数盘中急跌,图源:Wind

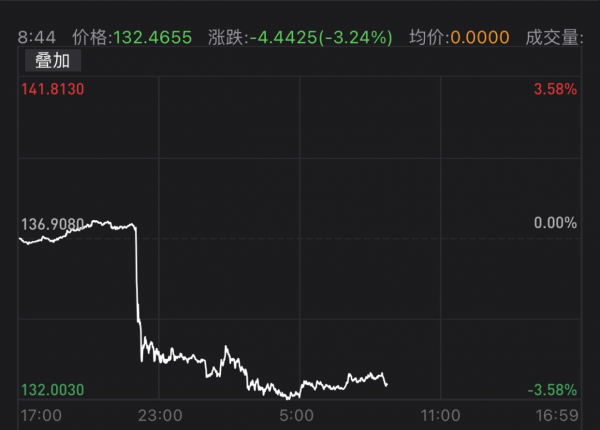

美元兑日元走低,图源:Wind

日本央行表示,此次调整旨在“改善市场功能,鼓励整个收益率曲线更平稳地形成,同时保持宽松的金融环境”。此前,市场预计日本央行将放宽10年期国债收益率上限,但此时点早于市场预期。

今年以来,在美国、欧元区等发达经济体相继收紧货币政策的大环境下,日本仍维持宽松货币政策。目前,美国联邦基准利率为4.25%~4.50%,欧元区再融资利率、边际贷款利率与存款利率等三项主要利率分别为2.50%、2.75%和2.00%;而日本政策利率则为-0.1%。

在日本国内通胀抬头的背景下,日本央行此举令市场对于日本收紧货币政策的预期升温。虽然日本央行行长野田东彦表示“允许日本国债收益率上升并不是加息”,但考虑到10年期国债利率这一资产定价之锚的重要性,市场仍视日本为最后一个退出宽松货币政策的发达经济体。

一、调整收益率曲线

12月20日,日本央行对收益率曲线(Yield Curve Control,YCC)作出超预期调整,日本10年期国债目标收益率区间上限从0.25%上调至0.5%,日本央行将按0.5%的新利率无限购买10年期国债;同时,2023年一季度日本央行资产购买规模也将扩大至约9万亿日元/月,月度国债购买数量随之上调。

收益率曲线是央行对国债收益率曲线浮动区间所做的限制性承诺,在通胀走高的背景下,YCC的浮动区间上限实际上代表着央行对国债利率的预期,YCC浮动区间上限的上调一定程度上意味着央行对该国长期利率判断趋升,从而未来进行一定程度货币政策收紧的概率提升。

华泰证券宏观分析师易峘和常慧丽认为,日本通胀压力持续上升是日本央行被迫调整YCC的主要推动因素。日本首相岸田文雄计划在2023年修改与日本央行在2013年提出的共同声明,将“尽快实现”2%的通胀目标修改为更有灵活性地实现通胀目标,这被市场视为准备退出超宽松货币政策。

数据显示,美国11月CPI同比增长7.1%,前值为7.7%;欧元区11月CPI同比增长10.1%,前值为10.6%;英国11月CPI同比增长10.7%,前值为11.1%。通胀压力舒缓令美欧英三大央行一致转向本月加息50个基点;而在此之前,美联储已连续四次加息75个基点。

日本11月CPI尚未公布,但其10月去除生鲜食品的核心CPI同比增长上涨3.6%,创下1982年以来最大同比涨幅。华泰证券指出,虽然日本通胀的绝对水平仍低于美国和欧元区,但由于其老龄化严重,日本合意的通胀水平原本就远低于欧美国家。

银河证券宏观分析师许冬石则表示,YCC超预期的边际调整暗示日本的贸易和国债市场恶化程度已经超出政府和市场可以接受的程度。各界压力迫使日本央行提前做出了改变;而扩大国债购买规模可能是为了应对日本央行以外的投资者抛售日本国债。

许冬石分析称,调整压力之一弱日元下恶化的日本贸易条件。从进出口情况看,日本以美元计价进口增速大幅高于出口,经常账户在2022年二季度已受到较大冲击,而三四季度预计进一步大幅下行。进口价格的上升和出口价格的下降将导致日本的贸易条件进一步恶化,损害日本企业的国际竞争力。所以,日元对日本贸易的压力可能是促成YCC边际放松的重要因素。

再者,日本国债市场流动性过低也是此次调整的压力之一。YCC扭曲了市场定价,无限量的国债回购虽然稳定了国债价格,但是日本央行正逐渐成为市场中的唯一玩家。数据显示,日本央行持有日本国债比例已超过50%,债市流动性恶化明显。

许冬石表示,YCC下国债价格的稳定导致短线交易者难以通过国债价格的波动获利,而国债价格在巨大的美日利差下的显著高估也使日本央行以外的投资者望而却步。

二、冲击金融市场

日本央行政策声明发布后,日元兑美元跳涨超3%,日经225指数跳水逾2%,日本10年期国债收益率飙涨,日本国债期货则一度暂停交易。

今年以来,在美联储多轮激进加息下,美元兑其他主要货币愈发强势,美元指数自2021年底的95.67一路飙涨至104.85,欧元兑美元一度跌破1:1平价,日元兑美元也跌破140:1关口。此轮日元急贬令日本贸易赤字扩大并形成输入性通胀,日本央行曾分别于9月22日的145和10月21日的150附近两次大规模干预日元汇率,汇率波动幅度均在500点以上。

国开证券宏观分析师王鹏表示,短期来看,日元汇率将更多取决于外部环境,一旦美国通胀见顶,日元汇率贬值的困局将不攻自破,如果美国通胀仍居高不下,日元汇率将面临更大的挑战,日元汇率短期内还将面临进一步贬值的压力。

长期来看,老龄化对日本经济的影响会更加深远。日本将由储蓄出口国变为储蓄进口国,相应的日本贸易将由盈余转为赤字,尽管有海外收益作为贴补,但经常项目恶化的趋势很难改变,日元长期贬值压力仍存。

中信证券点评称,日本央行货币政策在明年转向具有可能性,可能成为明年海外市场的灰犀牛。

一是日元有较大可能升值,套息交易可能反转。一方面,明年随着美联储加息第二阶段的结束,日本央行有可能开启货币政策正常化进程,届时美日利差预期将收窄。另一方面,随着全球供应链的恢复与美元流动性的收紧,日本企业进口成本或将下降,出口部门可能受益于重开边境政策的影响,预计明年日本外贸条件将改善,这将从经常账户渠道提振日元。

随着明年日本央行转向预期兑现的时点逐步临近,预计日元套息交易的平稳性将下降,届时可能引发套息交易的平仓甚至反转。

二是国际流动性有可能受到阶段性冲击。长端日债利率可能上行,日本国内债市加杠杆难度预计将提高,且可能吸引国际资本从美债等非日本资产回流,国际流动性进一步收紧,并引致美债、美股等资产价格下跌,有可能提高全球系统性金融风险。

三是未来日本央行货币政策何时转向、如何转向,需重点关注日本通胀与薪资增速的持久性与可持续性。具体而言,需关注日本核心CPI(除生鲜食品的CPI)在未来数月会否在高位维持、明年1月18日日本央行发布的经济和价格形势展望是否会再次调高通胀预测值、明年春季劳资谈判的加薪情况等。

本文来自微信公众号:经济观察报 (ID:eeo-com-cn),作者:梁冀