扫码打开虎嗅APP

本文来自微信公众号:城市进化论 (ID:urban_evolution),作者:杨弃非,头图来自:视觉中国

作为广东新春第一会,规格极高的“广东高质量发展大会”打响“第一枪”。省委书记黄坤明在会上发出“五连问”,第一问就是,面对百年变局中更多逆风逆水的外部环境,广东如何化危为机、行稳致远?

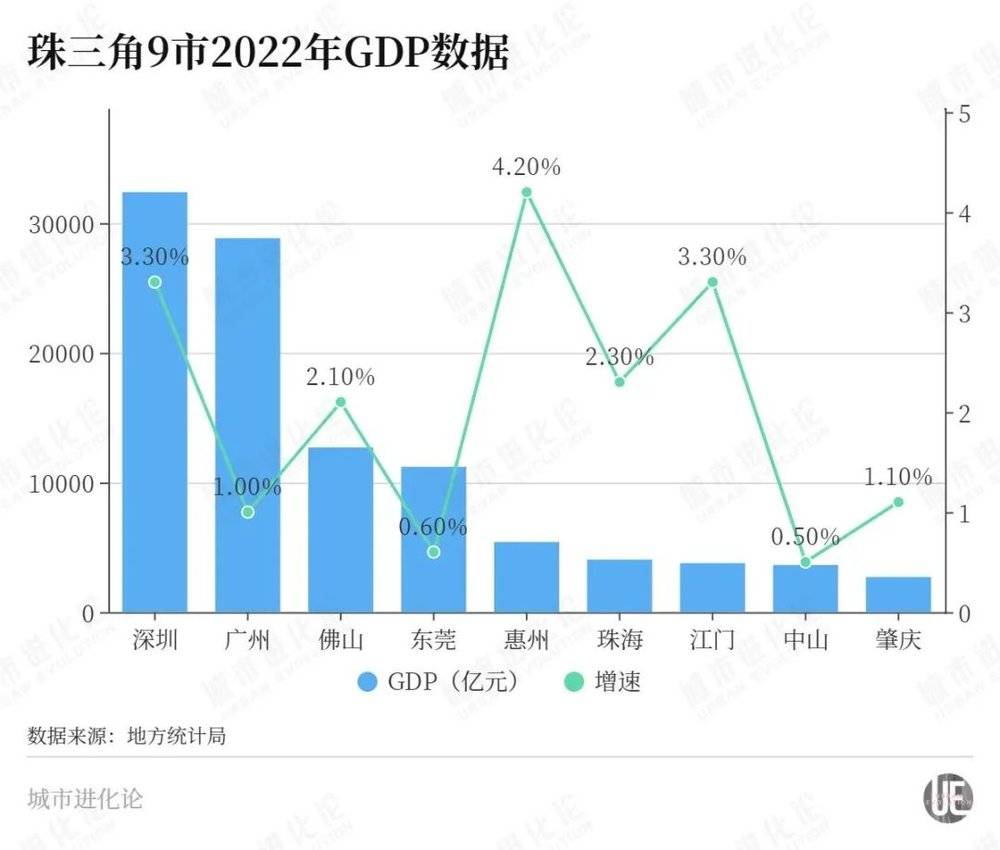

广东的急迫不难理解。根据不久前公布的数据,广东2022年GDP为12.9万亿元,增速仅为1.9%,不仅低于3%的全国水平,也远低于去年定下的5.5%目标。

珠三角是广东经济最为发达的地区,同样是广东经济的“增长极”,该区域内部分城市表现不及预期是全省经济增速下降的重要原因。

作为核心城市之一,广州在1.0%的增速下,GDP被重庆反超——这也是继2016年被深圳超越后,广州又一次被超越,目前GDP排名全国第五。

有人失意,也有人得意。同样在区域内的惠州再次成为“引领者”,2022年GDP首次突破5000亿大关,增速4.2%,居于全省首位;今年开年更提出“加快打造广东经济总量万亿第五城”,正式迈出冲刺步伐。

近段时间,关于“广东制造如何当家”“广州怎么办”的讨论甚嚣尘上。以这两座城市的经济数据为样本,似乎可以找到一些解题思路。

一、惠州的“底牌”

惠州的进击,从前年就已现端倪。

数据显示,2021年,惠州GDP达到4977.36亿元,进一步拉开了与珠海的差距,增速达10.1%。工业经济是惠州增长的重要来源:全部工业增加值增速达到13.3%,工业总产值更是一举突破万亿,成为广东第五座万亿工业城市。

去年,工业继续发挥稳增长的“扛鼎”作用。数据显示,惠州三次产业中,二次产业增速高达7.2%,与此相比,三次产业增速仅为0.02%。其中,工业增加值为2424.82亿元,同比增长6.3%。

从细分领域来看,在惠州“2+1”产业中,石化能源新材料行业实现领涨,增速达10.3%,与此相比,电子行业增长2.5%,生命健康制造业增长9.6%。此外,石化产业占全市规上工业增加值比重达到31.4%,与占比32.5%的电子产业几乎持平。

略显传统的石化产业,为何能成为惠州工业增长的重要来源?

从外部来看,有分析指出,由于2022年全球大宗商品价格轮番上涨,让重化工再次迎来产能扩张期,推动惠州石化产业增长16.1%。

而若进一步挖掘产业发展深层次逻辑,从某种意义上说,这事实上与广东整体制造业发展基础密切相关。

惠州石化产业的发展史并不算长。最重要的节点出现在2006年,当年,经过14年选址最终敲定惠州的中海壳牌项目,在38个月建设后实现一期项目投产。据当地媒体报道,这是当时中国最大的中外合资石化项目。

在中海壳牌项目的“榕树效应”下,石化巨头纷纷注意到惠州得天独厚的优势区位,石化产业也上升为惠州支柱产业。即使在疫情影响较为严重的2020年,多家世界500强石化企业投资惠州,投资额超千亿元。

大亚湾区石化产业发展专家咨询委员会特聘专家蒋兴镛分析,除港口等交通优势外,惠州石化产业基地所生产的多样化、丰富的基础材料,可以应用于珠三角地区的家电产业、日用化学工业及医药业等相关制造业中,这种区位优势是巨头青睐惠州的重要原因。

换句话说,石化产业作为整个制造业的上游行业,恰好与广东产业结构相吻合——在外界看来,广东制造在直接面向消费者的下游行业有突出优势。

在惠州,石化产业已然带动下游产业的布局。在中海壳牌项目所在的大亚湾石化区,包括巴斯夫、科莱恩、三菱化学等客户企业纷纷入驻,就地转化了中海壳牌50%的液体石化产品,实现产品的“隔墙供应”。

广东省体制改革研究会执行会长彭澎分析指出,曾以赶超中山为目标提出的“大项目战略”,不仅带动了惠州包括石化在内的多个产业快速发展,现在看来,这些大产业、大项目对惠州经济增长发挥的作用比较明显,而且容易产生跨越式发展。

二、广州的短板

如果说主动布局是惠州因石化而兴的A面,那么B面,则是广东制造业上游补短板的迫切需求。

3年前,东华能源茂名项目正式开工。东华能源股份有限公司实控人王铭祥观察发现,过去,广东制造业的发展主要在下游,零售业末端比较发达,相反在上游却是短板,与江苏、浙江、山东相比是有差距的。

“往末端走,市场波动比较大。”他在接受媒体采访时指出,对于广东来说,有必要发展基础产业经济大盘,同时与下游产业形成很强的互补性。

从某种程度上说,这也可以用来解释广州的“失速”。

数据上看,广州去年三次产业增速表现均不尽如人意,与1.0%的GDP增速相比,第二产业增速为1.07%,第三产业则为0.97%,均未能引领增长。而相比之下,“攻擂”成功的重庆,第二、第三产业增速分别为3.3%和1.9%,助推其GDP增速为2.6%,第二产业再一次发挥经济增长“稳定器”的作用。

细分数据上看,两市制造业增长引擎均为汽车产业。其中,重庆汽摩产业增加值增长7.1%,新能源汽车增加值增长1.4倍,而广州汽车制造业增加值增长4.8%,新能源汽车产值增长1.2倍。粗略比较下,广州表现略逊于重庆。

事实上,去年,广州汽车制造业产值曾出现单月负增长。一个原因是,汽车产业链多次受疫情受阻,零部件“断供”。

其根源正是上游产业的缺失。据当地媒体分析,全国汽车产业链分工明确,包括芯片等在内的大部门关键零部件,主要集中在长三角生产。

相较而言,广州整车生产企业由长三角供应商供货的多为BCM、涡轮增压器、智能进入系统、SRS气囊、空调压缩机等关键零部件。因此,从一级至三级等多个不同级别供应商任何一级停摆,整车生产企业都有可能受到影响。

广州并非没有发展上游产业的基础。

以石化产业为例,早在2009年,乘着在全国外贸大省大市的“重化工大潮”,广州就曾“重仓”石化产业,后将其与汽车制造业、电子产品制造业共同定位为广州传统三大支柱产业。

然而,随着互联网、新能源等新经济走上风口,广州石化产业热度下降,产能过剩、污染环境等问题更使其蒙上阴影。到去年11月底,广州石化产业总产值约为2700亿元,与此相比,去年惠州石化能源新材料产业集群规模达3450亿元。

去年,广州出台规划,提出力争绿色石化和新材料产业规模三年突破4000亿元,意在进一步推动石化产业发展。外界看来,这不是“重走回头路”,而是面向绿色和精深加工的转型,关键正是在于聚力发展上游产业、解答“产业基础高级化”这一核心课题。

三、转型的策略

当然,发展石化产业,不止在于简单“填补”广州、乃至整个广东制造业上游空白。

中国石油和化学工业联合会副会长傅向升曾指出,化工新材料因已成为当今关注度最高、需求最旺、发展最快的领域之一,其发展和技术水平直接关系到高端制造领域、新一代信息技术、新能源与战略新兴产业、航空航天、国防军工等领域的水平和竞争力,甚至直接推动并影响着新一轮科技革命和产业变革的速度与进程。

从广州新一轮石化产业规划中亦可见一斑。在广州绿色石化和新材料重点产业链图谱中,包含至少6条细分产业链条:先进石化材料产业链、前沿新材料产业链、新型显示用材料产业链、集成电路用材料产业链、汽车用材料产业链、生物医用材料产业链,无一不是未来产业风口的必要材料基础。

一个近在眼前的变革,就可能出现在当下火热的新能源汽车领域。

王铭祥在接受采访时指出,能源和材料领域正在发生一场深刻革命。随着新能源汽车推广,未来石油最大用途是用一步法生产烯烃和芳烃,基础化学品会越来越廉价,为大力发展新材料创造条件。而高分子复合材料、特性材料将取代水泥钢筋,比如碳纤维与聚丙烯复合将可能作为汽车轻量化材料——聚丙烯工厂就是未来的钢铁厂。

可以看到,广东所面临的“卡脖子”关键核心技术中核心基础材料的问题,转型升级的石化产业将有望提供解决方案。

而反过来,广东也需要引进更多石化产业的大项目,带动经济整体发展。

去年,总投资100亿欧元的巴斯夫一体化基地项目全面建设、首套装置投产,这是我国重化工领域首个外商独资项目;中石油广东石化炼化一体化等项目亦建成投产。

接下来,广东还将推动埃克森美孚惠州乙烯、中海壳牌三期乙烯、茂石化技术改造等产业链重大项目建设,支持揭阳大南海石化工业区等建设。

暨南大学经济学院教授谢宝剑指出,这些集中在产业链上游环节的重大项目,能够带动相关行业就业,刺激核心技术创新,吸引人才集聚,带动配套厂房设施建设,从而推动区域经济高质量发展。

现在,我们不妨再回到广州的问题上来。

在外界讨论近年广州的发展态势时,有一种共识是,广州在新兴产业上慢了半拍。中国城市经济专家委员会副主任宋丁此前撰文提到,与深圳相比,广州一个鲜明的弱势是,在新经济的格局、模式和模块上相对发展规模和速度偏弱。

纵观广州经济底盘,宋丁分析指出,历来优势明显的大石化、燃油汽车等传统制造业、传统贸易及服务体系,产业链的市场竞争力逐步下滑,自然越来越拖累广州经济的增长规模和速度。

广州如何先人一步,找到下一个产业发展的风口?尽管与广州发展阶段并不相同,但惠州的经验仍然有参考价值:传统产业并非一无是处,相反,面对新的发展机遇下,“弯道超车”的钥匙可能就潜藏其中,等待广州进一步挖掘。

正如广东省委书记黄坤明在会上所说,高质量发展注定是一条需要迈过重重险滩、陡坡、难关的艰辛道路。虽然很难,但必须行动起来。

本文来自微信公众号:城市进化论 (ID:urban_evolution),作者:杨弃非