扫码打开虎嗅APP

题图来自视觉中国,版权图片,严禁转载

这届时尚品牌圈似乎格外不行,不管是以往高冷端着的奢侈大牌,还是亲民廉价快消品牌,各家业绩下滑早已经不是什么新闻了,时不时还蹦出个CEO下台, “降价救市”的消息挑动下神经。

现实不大妙,但也没有人愿意坐以待毙,事实上,分处两拨阵营中的品牌们都在积极地进行着一些尝试与转变。

今天我们来说下奢侈大牌。

“大环境”对于奢侈品牌,似乎打从2012年来就没怎么美丽过,每逢财报季,各家成绩单一出, “奢侈品大环境糟糕”这么一句含糊笼统的解释已然成为了CEO们的标准说辞,说再详细一些无非 “整体经济下行” “中国的反腐开始影响市场”、 “欧元持续走低” “旅游业震荡”等。贝恩咨询2015年全球奢侈品市场研究报告显示,包含配饰、服装、珠宝、香水和化妆品等品类的个人奢侈品市场在这一年达至2530亿欧元,较2014年同期增长13%,但这其中有不少汇率因素带来的 “水份”,实际的增长不过才1%-2%,甚是疲软无力。

冷风过境之下,为了挽救糟糕的业绩,大牌们都做了些什么?

价格调整,缩小全球市场价差

往年是习惯性涨价,2014年时,尚有报道援引美国劳动部门数据称,过去十年,奢侈品的价格涨幅高达60%,成本上升不是主因,为的就是维护品牌的高调形象,迎合消费者 “你不端着,我便无感”的心理,这被品牌们默契地看作是常规保护性定价策略。

而今,从来不打折的香奈儿在今年4月宣布了一波调价,对中国区市场销售的手袋、皮具与服装等产品进行20%的价格下调,前不久,德国奢侈品牌Hugo Boss也针对大中华区进行了今年以来的第二次售价下调,降低比例在30%-50%之间。调价大军中, GUCCI、Prada、Dior等你耳熟能详的大牌纷入其列。不过正如Hugo Boss降价报道中所言,即使价格一降再降,这些大牌的在华售价依然是高于国外的,不过趋势已然很明显:大家都在试图缩小全球各市场间的价格差。

原本,在全球范围内,奢侈品牌通常根据欧洲、美国、亚洲三个不同的区域制定零售价,而中国大陆市场的售价向来是比较打眼的,但这高差价却不可全数归于高额的关税。第一财经曾有报道介绍称,奢侈品牌在全球的定价策略基于价值定价,奢侈品的价值即在于它们的排他性,也就是说,永远要让市场处于一种半饥饿的状态。 而高差价的主要成因其实是 “品牌针对初级市场对产品价格的高估而有意识提价的结果”。

高差价不仅激发了国人出境购物的热情,更是直接催生了职业代购,而这其间,真假难辨鱼龙混杂,正如Chanel总裁Bruno Pavlovsky宣布调价时表示的那般,欧洲 “与中国间的价差对品牌形象造成极大的困扰”。而在如今全球市场愈发开放,联系更加紧密的当下,品牌全球价格高度透明化,信息不对称的空子已然没法钻了,再坚持各地区间的高差价显得很没意义,伺机调整价格体系,打击代购市场,还能刺激下市场,提升顾客在精品店内的购物体验,倒也不失为一个办法。

至于效果......反正听说Hugo Boss的降价策略实施了4个月后,其销售业绩并未有明显的起色,而Chanel的中国大陆的精品店则迎来了销售额的双位数增长。

很显然,单单想依靠降价来回春是不现实的,所以除了价格调整之外,它们还——

进行产品调整

· 砍掉副牌 调整产品线

尽管副牌 “鼻祖”阿玛尼仍旧行进在推子品牌的的道路上——算上2015年初推出的新女装副牌“New Normal”,这个意大利奢牌已经拥有了8条服装线,还授权合作了包括化妆品、酒店、餐厅、家具等在内的8条生活方式产品线。然而,绝大多数的效仿者并不能像它那样做到各条副线各司其就,隔离而又有序地服务于不同的人群。

因而我们能看到,当副线愈发成为了短期利益的速效药,却有损于正牌的长期价值,于此同时还要搭上一大笔运营成本时,绝大多数的大牌开始大举砍掉旗下的副牌,比如Burberry、MarcJacobs、Dolce&Gabbana等。

不过,大牌们一方面在品牌线上表现出回归理性与克制,另一方面,在产品品类上,却有越来越多的品牌选择放开手脚,寻求新的利润增长点。

这其间,相对于成衣、鞋履、箱包的疲软表现而言,香水似乎是一个不错的选择,除了利润可观之外,单品价格较之服装等品类要 “民主化”得多,可以帮助品牌触及到核心产品所不能触及的一些用户,以扩大目标受众群。

最近的消息是,Louis Vuitton宣布着手开发香水业务,先是收购了香氛之都格拉斯小镇的所有权,又设立了新的香水总部,并表示将于今年9月份推出新品;鞋履品牌Jimmy Choo,也无法坐视丰厚的香水利润,于去年推出了全新香水Illicit,这带来的直接成效是,新款香水仅在圣诞季就帮助品牌获得4000-5000万美元的收入。

而对于其他早有香水业务的品牌而言,这一品类俨然成为了他们寒风中“暖宝宝”一般的存在,LVMH集团不久前发布的2016上半年财报中便可见一斑:得益于Christian Dior三款香水(Sauvage、J'adore以及MissDior)的成功,LVMH集团香水美妆业务营收较2015年同期增长了9%,然而 Christian Dior的高级时装业务(Christian Dior Couture)却表现得不太美丽:营业利润 7400万欧元,同比大跌30.2%。

除了类似香水这种以追求利润为核心诉求的品类拓展外,还有不少品牌试图在 “生活方式”上进行更多的延展。

比如家居用品。爱马仕、三宅一生、Oscar de la Renta等奢牌都曾推出了沿袭品牌风格的厨房家具、瓷器、抱枕等。

此外,餐饮也是其中颇为走俏的一类。是的,你可有注意,近两年,奢侈品牌跨界开餐厅、咖啡厅的着实不少,去年7月,GUCCI在上海开设了全球首家餐厅,而LV、Prada、爱马仕、阿玛尼、RalphLauren等品牌都曾以或自营或入股并购或合作的方式涉足食品餐饮业务。而这背后,绝不仅仅是试图接触消费者,拉拢人气、制造话题,更重要的是期待通过打造肉眼可见可感知的生活场景去兜售全套的生活方式。 毕竟一个能负担品牌价值的空间的建立应该是驱使品牌生活方式处于良好状态的一个有效方法。

RET睿意德曾评论称,这一做法“利用品牌的沉淀的巨大能量,向更多的生活场景中延展,进一步锁定消费群体,从单一品类的品牌转向服务某一类人的服务型品牌。”而这,似乎也给品牌的实体店发展提供了新的思路。

· 要换产品先换人,没有设计都白搭

人事震荡在近来的时尚圈还真是没消停过,这不,任职两年的Burberry 的CEO克里斯托弗•贝利终于是被股东喊下了台,专心做他的创意总监去了。

如果说从本届时尚圈里难得的尖子生GUCCI身上能总结出什么,第一点绝对是创意总监真的太重要了。

GUCCI母公司Kering上半年财报显示,该品牌在新任创意总监 Alessandro Michele的带领下已经成功走出持续多年的阴霾,第二季度可比销售额同比增长 7.4%,超越此前预测的 2%~3%,也高于第一季度的增幅(3.1%)。

而带来销量大涨最直接的原因,当然是产品设计的大受欢迎。不知道你还记不记得2013、14年间狂走大妈风的GUCCI,拜当时的创意总监Frida Gianninni所赐,那时候的GUCCI真的是丑得辣眼睛,销量自然也甚为感人,连续两年负增长。而在总公司终于决定换人之后,GUCCI的转机也同随之而来。委任之初并不被看好的圈内 “小咖” Alessandro Michele终于也依凭出彩的设计帮GUCCI实现了大翻身,

再说回Burberry,虽说是多种手段齐头并进CEO看上去也很努力的样子收效却不甚明显,其中很重要的原因不就是 “在宣传推广的手段上日益迎合年轻的消费群体的同时,却并没有真正给消费者带来年轻化让人眼前一亮的心设计”吗?设计师是把握品牌风格走向的重要角色,有时候,换个设计师,整体风格也会焕然一新,说不定就能带来新机会,当然这也意味着这一举动背后的巨大风险。

渠道调整,更轻更快

· 减少线下投入,发力线上业务

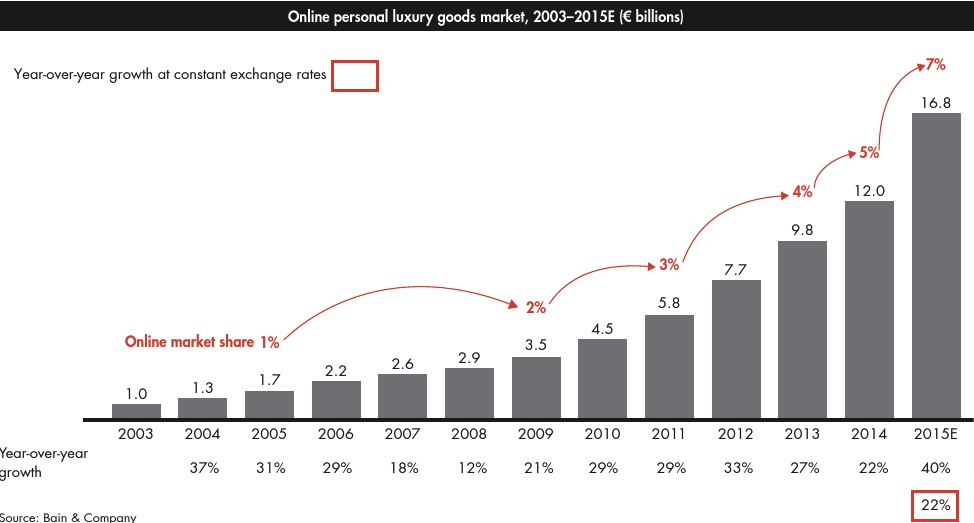

距离感曾被认为是奢侈品之所以成为奢侈品不可或缺的要素之一,这使得 “触网”这件事于奢侈品牌少了几分理所应当,然而当所谓的互联网浪潮袭来,在去库存与营利压力并济下,转而在线上寻找更多的业绩增长空间似乎成了一个不错的选项。尽管走得颇为小心翼翼,却并不妨碍线上渠道带来难得的亮眼表现。贝恩咨询数据显示,2015年里个人奢侈品线上销售额达1680亿欧元,占总额的7%,是2012年的两倍,而这一数字在2025年预计将变为18%。

奢侈品线上的零售方式有三种:品牌线上官方网店、线上授权网店、线上未授权网店。

2015年,全球第二大奢侈品集团历峰旗下的奢侈品电商Net-a-Porter与创立于米兰的Yoox合并,强强联合成为了营收超过13亿欧元的巨头。同年4月,曾经声称 “死也不做电商”的Chanel在Net-a-Porter上迈出了试水电商的第一步,销售高级珠宝Coco Crush,几个小时内便售罄,尝到甜头后,CEO Pavlovsky又宣布了一系列的线上举措。而除了借力第三方电商平台外,Burberry、GUCCI等早已建立了自己的直营网站,这不仅能帮助企业获得全额的零售利润,同时也能通过线上线下的勾连,为用户提供额外的服务与体验。就在不久前(8月1日),Dior甚至在其官方微信公众号平台销售其核心手袋Lady Dior Small系列。

时尚头条网曾援引一份数据报告表示:尽管四分之三的奢侈品购买依然发生在实体门店内中,但实际上,消费者是先在网上看到或听说了产品信息,受影响后才到线下购买。换言之,数字渠道现已成为奢侈品购物的领航先导。

再来说实体店,与线上数据走势相反,线下直营店的新增数却是由2014年的750家缩减成了2015年的600家。睿意德商业地产研究中心亦有数据显示,2015年里亚太地区,LV、GUCCI、Prada等11个奢侈品品牌共关店34家。当然这里面出了业绩不理想、削减成本的考量之外,也颇有点为之前过于依赖中国市场,盲目扩张导致曝光过渡的恶果买单的意思。

当然还应该看到的是,除了关店,品牌也在着手一部分店面的翻新,试图打造更令消费者兴奋的购物空间,提供更符合品牌调性的体验,因为值得注意的是门店正逐渐从分销渠道变为媒体渠道。

· 变更上新方式,更快到达消费者

以往,奢侈品在时尚世界里是严格依照类似这样的一张时间表运行的:

首先,设计师们要走访巴黎、意大利的布料厂商,选择他们下一个系列要用的相应的颜色和质感的布料,为了保证独特性,这些织布的数量也不能太多,然后他们回到工作室开发版型,接着在时装发布会上交作业,向来自世界各地的媒体、买手展示设计,然后买手们根据预算订购他们打算在店铺中销售的产品,接着依据订单, 厂商开始制作服装,运输到各地。

从上述的时间表中我们可以看到,一件衣服从你在时装周的t台照片中相中它到你能真的能在店里买到中间隔了6个多月的时间,而在这段时间里,诸如zara一般的快时尚品牌很可能就已经把在新设计 “借鉴”到自己的产品上赚得盆满钵满了,而等到大牌们的作品终于到店后,消费者可能早已经丧失兴趣了。

显然这种吃力不讨好为他人做嫁衣裳的传统的模式已经不太受奢侈品牌们待见了。所以能看到的是,从去年年底到今年年初,有诸如Burberry、Tom Ford、Mulberry等品牌表示要走 “即秀即买、男女同台”的新路子,解绑时装周的束缚,线上商城和实体门店将同步销售秀场同款商品,缩短周期,增进与终端消费者的联系。

以上。虽说,各家多多少少都是在这三大方面发力,但效果却不甚相同,有已然迎来第二春如GUCCI,也有依旧糊到地心如Prada。置身于同一大环境下, 虽说是 “道理大家都懂”,最后还是要于实践与细节中见真章,这股寒风吹过后,最后谁家能桃花依旧红?