扫码打开虎嗅APP

推广

2023-07-06 18:04资产配置的要领是在不同资产之间进行分散化、多元化配置。也有投资者认为,若能做出精准的判断,好比拥有了一个“水晶球”,就总可以选择并集中持有当期表现最好的一类资产,或者在某一波动较大的资产(如股票)内进行择时进出,高抛低吸,这样既可以避免受组合中表现较差资产的拖累,又可以躲过震荡大跌,收益岂不是可以更稳、更高?但是,落到实际操作真的可以如此完美吗?

精准判断并单一投资某一类资产,靠不靠谱?

回顾历史,没有哪一类资产可以只涨不跌且能有持续强势表现,当然一般情况下也难有哪类资产会永远低迷,时常在不经意间就会迎来“高光时刻”。

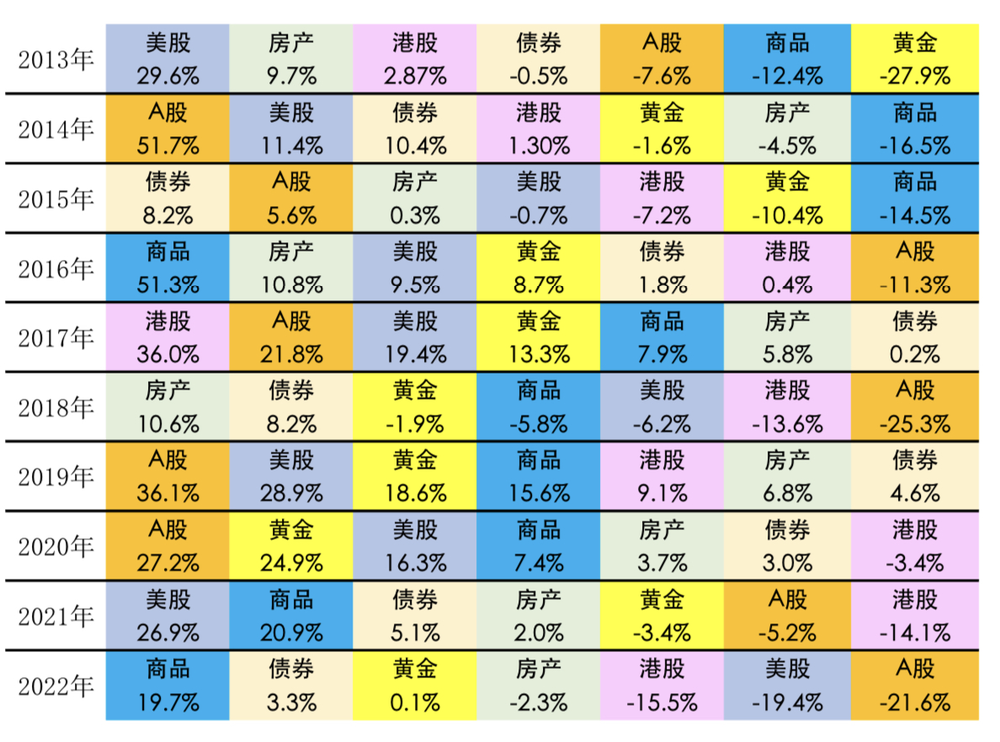

我们选取股票、债券、商品、黄金、房产以及境外股票标的(港股、美股)这几类风险收益特征各有不同、相关性较低的代表性资产进行观察,可以发现,过年10年间:一是在收益率的竞逐中没有“常胜将军”;二是同一资产在年度间的收益差距也很大(尤其是高风险资产),相对强弱也起伏明显,收益、排名的“反转”剧情不断上演,且难有规律可循。(见下图)

具体以A股(沪深300指数代表)为例,2013年以来的10年间,A股在各类资产间的相对收益排名呈现出明显的“之”字形,来回波动起伏;从绝对回报水平来看,有年度大涨超50%、也有年度跌幅超过25%,还曾出现上一年涨幅超20% 、紧接着下一年跌幅超25%。即便是常被直观认作“保值”、“安全”的黄金,价格波动之大也是显而易见的。

注:不同资产类别选用代表性指标:A股-沪深300指数、债券-中债综合指数、房产-中国70个大中城市新建商品住宅价格指数、商品-南华商品指数、港股-香港恒生指数、美股-标普500指数、黄金-纽商所COMEX黄金期货价格。过往表现不预示未来。

数据来源:wind。统计区间为2013年1月1日-2022年12月31日。

在最理想的状态下,选准并持有单一资产,有可能在某一时段获得比较好的收益,但在复杂多变的市场环境中,要做到“每投必中”、“切换必准”几乎是“不可能的任务”。此外,对于普通投资者而言,在不同资产类别间频繁切换,一段时间集中持有单一资产,也很容易在相对排名和绝对回报的大幅波动中,产生心态动摇、动作变形,进而出现非理性的投资行为。

单一资产内频繁择时进出,可不可行?

资产间频繁切换,节奏难以把握,那么在单一资产内,踩准时点,实现“该进的时候进、该出的时候出”,可行吗?

我们以股票资产为例,做一个简单的观察。

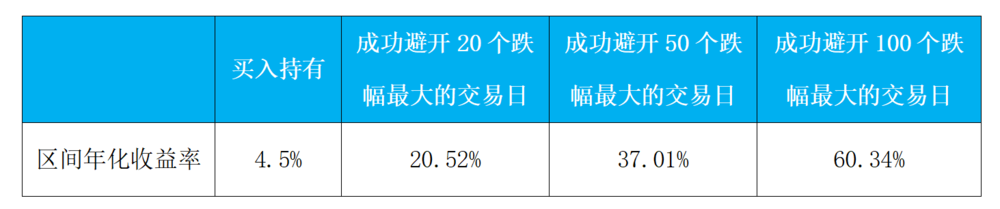

在完美的理想状态下,若次次都能精准择时,理论收益将是巨大的。从沪深300指数2013至2022年,完整10年、2431个交易日来看,累计收益率为53.5%(年化收益率4.5%)。假设能参与全部上涨交易日并成功避开跌幅最大的20个、50个、100个交易日,相对“买入持有”可展现出十分惊人的“超额”收益(见下表),这也是吸引不少“自信”的投资者进行频繁择时进出的原因。

统计区间:2013年1月1日-2022年12月31日。

数据来源:wind

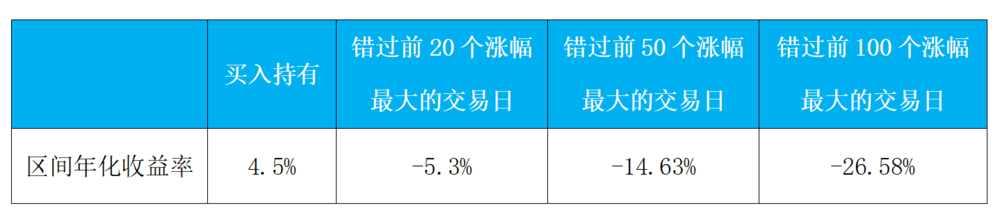

回到现实,海内外股票市场,大涨、大跌的交易日(或某些市场阶段),经常会挨在一起、“前后脚”出现,在频繁的择时进出中,即便可能幸运地避开某次大跌,但由于“关键大涨”常与大跌如影随形,在心态、情绪(如大跌之后的担忧和恐慌)等各种因素的影响下,错过“关键大涨”也很难避免,而一旦错过这些少数但关键的上涨,累计回报率可能会“大变脸”:同样是2013-2022年,2431个交易日,如果在频繁择时进出的“折腾”中错过了涨幅最大的前20个、50个、100个交易日,结果会出现很大幅度的投资亏损(见下表)。

统计区间:2013年1月1日-2022年12月31日。

数据来源:wind

著名经济学家凯恩斯曾表达过对择时的看法:“由于种种原因,择时的想法是不可求的,也是不现实的。那些企图择时的人经常卖出太晚、买入太晚或者同时买入和卖出太晚,因此要承担巨大的代价,而且择时会助长投资者不安定的投机心理。”

长期以来的大量理论研究和实证数据证明,对绝大多数人而言,抛开风险管理的频繁择时、孤注一掷地集中单一投资稍有不慎会付出巨大的代价。

诺贝尔经济学奖得主马科维茨也曾说过:“资产配置是投资市场唯一的免费午餐。”对于普通投资者而言,与其痴心追求“每投必中”或者实现“绝大部分时间都能投中”的小概率事件,不如放平心态、着眼长远、把握趋势,科学开展分散化、多元化的资产配置。

总而言之,投资没有能精准预知未来的“水晶球”,做好资产配置,做好风险管理,避免频繁择时,避免过度依赖单一资产,寻求风险控制和长期收益间的最优解,才是投资理财的长赢之道。

了解更多资产配置相关知识,可以持续关注“漫话资产配置”系列。

注:除标注外,数据及图表来源于易方达投资者教育基地。