扫码打开虎嗅APP

文章来源:华夏能源网(ID:hxny3060),题图来自:视觉中国(华润电力学生开放日,2022郴州)

最近两年,伴随着“双碳”进程的蓬勃向前,电力央企掀起新一轮上市热潮。

华夏能源网注意到,6月18日,华润电力(HK:00836)公告拟分拆华润新能源A股上市;6月15日,华电集团旗下华电新能源集团股份有限公司(下称“华电新能”)IPO过会;6月2日,中国电建(SH:601669)公告,拟筹划分拆电建新能源上市。

这仅是6月单月内的公开信息,这个拟上市名单,还可以拉得更长:2021年6月10日,三峡集团旗下三峡新能源(集团)股份有限公司(三峡能源,SH:600905)挂牌上市;2022年9月28日,南方电网储能股份有限公司(南网储能,SH:600995)借壳文山电力上市,成为国内首个主营抽水蓄能业务的上市公司……

草蛇灰线,伏脉千里。与此前不同的是,这一轮上市集中在分拆新能源业务上,与此前以煤电为主的上市潮,有着截然不同的内容与底层逻辑。差异背后,凸显着未来趋势,电力江湖的最新格局从中显出端倪。

但是,故事往往有着灰暗的另一面。当第一波新能源故事快要讲完,这些抓住风口涌上资本市场的电力央企们,如何面对未来的退潮时刻?

拆出市值千亿新能源“航母”

与华能国际、国电电力、中国电力、华电国际、大唐发电等上市前后新老能源都混合在一起大为不同,本轮电力央企子公司启动上市,是大刀阔斧将新能源业务独立出来,拆分重组成为新的单元。

这一点在华电新能身上展现得最为淋漓尽致。

华电新能的前身,是早在2012年就已经完成港股上市的华电福新。但是,那些年新能源发展并不顺遂,华电福新一度走到了退市边缘。

2020年6月1日晚,华电福新对外披露私有化公告。根据公告,完成私有化后,华电福新将向联交所申请自愿撤回H股上市地位。几个月后,华电福新黯然退市。

作为一家发电央企,华电福新风电装机804万千瓦,为公司装机占比最大的发电类型;光伏发电装机121万千瓦,水电装机261万千瓦,煤电装机360万千瓦,分布式天然气装机则仅为97万千瓦。

港股私有化退市9个月后,华电集团着手对华电福新进行了大刀阔斧的资产重组。一系列整合完成后,新平台——华电新能成为华电集团唯一的新能源业务发展平台。

为了完成这次拆分整合,华电集团还将另一上市平台——华电国际的所有风、光资产全部注入华电新能。华电集团称,此项重组标志着集团公司完成新能源资产布局优化调整,“十四五”以华电新能为平台大力发展新能源,并将打造千亿市值新能源航母。

今年6月15日,华电新能终于得偿所愿,首次公开发行通过上市委审议。华电新能高达300亿元的募资额,将刷新此前三峡能源227亿元的募集纪录,成为A股新能源行业最大规模的IPO。

2020年至2022年,华电新能净利润分别为40.79亿元、72.51亿元、84.58亿元,即使按照上交所近期的平均市盈率(12.76)计算,上市之后也是妥妥的千亿市值。这与华电福新时期,在港股的不受待见形成鲜明对比。

华电集团的操作,在电力央企中有很强的标杆示范意义。照葫芦画瓢,华润集团、中国电建很快学到手。

华润集团旗下的华润电力,业务主要包括两部分:火力发电(燃煤电厂和燃气电厂)、可再生能源(风力发电、光伏发电及水力发电)。截至2022年末,华润电力旗下运营42座燃煤发电厂、159座风电场、38座光伏电站、2座水电站和5座燃气发电厂。

近年来,华润电力可再生能源项目运营权益装机容量的规模和占比持续上升,成为公司主要利润来源。即使在火电亏损严重的2021年以及2022年,华润电力也得益于新能源板块的盈利而实现了整体盈利,成为了电力央企中最亮眼的一笔。

从华润电力母体分拆上市后,华润新能源将更加聚焦,主要从事投资、开发、经营及管理风电场及光伏电站。比照火电为主的华润电力,在“双碳”新时代,华润新能源有望走得更远。

资本加持下的新物种

从之前以煤电为主营业务的上市,到这一轮将风光新能源拆分出来独立上市,已经有行业变迁、沧海桑田之感。更值得关注的是,比风光发电更加前卫质感的新物种,也在这一波谋求上市。最典型的,是已完成上市的南网储能,其主打储能(抽水蓄能)概念。

2021年两部制电价机制落地后,抽水蓄能冲上风口。目前,中国抽水蓄能装机为4600万千瓦,而依照国家规划,2025年中国抽水蓄能装机将突破6200万千瓦;2030年,将进一步攀升至1.2亿千瓦。

嗅觉灵敏的南方电网,行动迅速。2021年10月15日,南网旗下文山电力发布公告称,拟置出购售电、配售电等资产,置入南方电网调峰调频发电有限公司100%股权。

一番操作之下,南网储能重组上市,其主要从事抽水蓄能和新型储能业务,是A股首个主营抽水蓄能业务的上市公司。概念之新,独一无二。

南网储能目前运营管理着7座抽水蓄能电站、4座电化学独立储能站、2座调峰水电站,正建设4座抽水蓄能电站和3座电化学储能站,同步推进10余座抽水蓄能、电化学储能站点的前期开发工作。其中,抽水蓄能在运总装机容量为1028万千瓦,约占全国抽水蓄能总装机容量1/4。

另外,南网储能计划“十四五”“十五五”“十六五”分别新增投产抽水蓄能600万千瓦、1500万千瓦、1500万千瓦,新增投产电网侧独立储能200万千瓦、300万千瓦、500万千瓦,以满足3亿千瓦新能源的接入与消纳,预计到2030年总投资约2000亿元。

比储能更加“前卫”的氢能,也在掀起激烈的上市卡位战。

这当中,就有被各方看好的国氢科技。国氢科技有一个“好爹”,就是当之无愧的绿电先锋——国家电投集团。

成立于2017年的国氢科技,是由国家电投批准成立的氢能产业科技型企业。其主营业务为氢燃料电池关键技术研发与产品制造,氢能动力系统单元开发,制储氢关键技术研发,氢安全及相关技术研发等。

2021年,国氢科技获得了16家机构10.8亿元的A+轮融资,为2021年氢能领域最大的单笔融资。2022年12月,国氢科技完成B轮融资,11家机构给国氢科技融资45亿元,这也是国内氢能行业迄今为止单轮最大的股权融资,国氢科技投后估值也已攀升至130亿元。

B轮融资过后,国氢科技实质性启动IPO工作,预期将尽快登陆A股市场。按照国氢科技发布的规划,计划在2023至2025年完成IPO,成为市值超千亿的氢能领军企业。如能上市成功,国家电投集团将成为“第一个吃螃蟹”的电力央企。

风口上的高估值与高风险

风助火势、水涨船高,新能源、储能、氢能引领下的这一轮电力央企上市潮,在募资额以及估值方面均创造了新的历史。

此前,在中国电力历史上,电力央企IPO规模前两名分别是中国核电和中国广核,其募集资金分别为131.9亿元、125.7亿元。

很快,由核电巨头创造的IPO融资纪录就被新能源央企打破了。

市场基于对“碳达峰、碳中和”目标下新能源未来倍速发展的预期,以及母公司三峡集团和长江电力强大的背书效应,2021年三峡新能源IPO募资227亿元,一举创造了中国电力行业A股募资规模最大的IPO。

两年后,由三峡能源保持的电力行业募资规模最大IPO纪录,又将被华电新能打破。华电新能估值超2000亿,IPO募资规模高达300亿元,这也是目前中国新能源行业企业市值、融资规模之最。

从宏观层面,这一轮电力央企IPO受资本热捧,有其背后逻辑。5月30日,彭博新能源财经发布《新能源市场长期展望:中国》指出,中国已经是全球最大的可再生能源市场,同时也是全球最大的二氧化碳排放国。为了实现“双碳”目标,2050年左右,中国能源系统至少存在243万亿元的投资机会。

这也能很好地解释为什么2021、2022年新能源上市公司集体大涨。财富效应之下,更多资金当然会紧随其后。然而,市场永远具有血淋淋的一面,在资本疯狂炒作两年后,多家风电、光伏龙头上市公司已进入漫长的下跌通道,曾经香喷喷的“小甜甜”,变成了人见人嫌的“牛夫人”。

以光伏上市企业为例,截至6月底,光伏股总市值蒸发超过3万亿(相较近两年最高市值而言)。其中,隆基、通威、合盛硅业等龙头企业市值蒸发超千亿,曾经的“光伏茅”隆基绿能,市值从最高时的4000多亿跌到如今的2000亿左右。

这背后的底层逻辑其实很简单:新能源企业们是在“双碳”目标提出后一飞冲天涨起来的,但是,“双碳”目标不可能一年两年就实现,那是要经历几十年的艰苦奋斗才能逐步实现的。前两年讲下的故事,需要不断超预期增长的利润来验证。

但是,扎心的现实却是,目前总数为8.3亿千瓦、电力总装机占比超30%的新能源,其发电量占比仅为13%,这样的产出比,难免让资本担忧,甚至怀疑当初的逻辑还立不立得住。

形成强烈反差的是,当新能源板块全面下挫,煤炭龙头上市公司中国神华(SH:601088)市值仍然坚挺在5600亿之上;“水电茅”长江电力(SH:600900),市值也稳在5300亿元以上。

这是否意味着,新能源的资本故事已经讲完了?走到最后,能撑住估值的还是得靠实打实稳健经营、赚到真实利润的煤炭、水电公司。如果真是这样,电力央企拆分上市的新能源公司,往后的股价会怎么走?

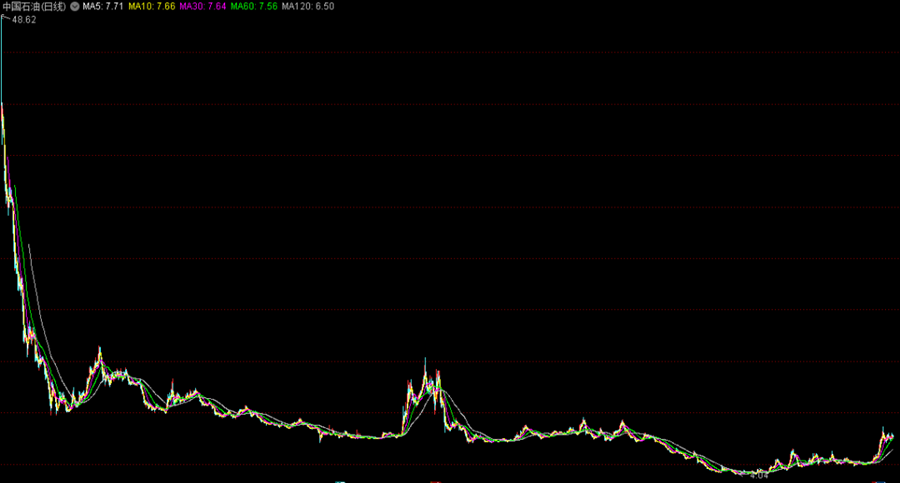

这很自然会让投资者想起曾经的“亚洲最赚钱公司”——中国石油(SH:601857)。

2007年,国际石油价格一路上涨,从1月18日的年度最低价49.90美元/桶,涨到11月21日创下年度最高价99.29美元/桶。在油价故事的最高潮部分,中国石油于当年的11月5日回A股上市了,开盘一举创下48.60元的历史天价。

憧憬着中石油有一天会有“万亿利润”的很多股民,急吼吼地冲了进去,然后开始梦想着把股票传给儿子再传给孙子辈。但开盘之后,就没有然后了,中石油股价一路下跌了十几年,最低在2020年10月29日跌到了3.3元/股,投资者亏到怀疑人生,资本市场也留下了“问君能有几多愁,恰似满仓中石油”的凄美传说。

此番在碳中和风口上拆分上市的电力央企们,会不会成为当年的“中石油第二”?问题摆在这里,答案值得所有投资者警醒。