扫码打开虎嗅APP

来源|远川研究所(ID:YuanChuanInstitution)

作者|杨婷婷、任彤瑶

头图|视觉中国

中国公司的出海大战有多少种方式?

头部玩家SHEIN和Temu给出的新玩法是,在北美请律师互泼脏水,争先把对方送上大洋彼岸的被告席。

近日,拼多多旗下的跨境平台Temu在马萨诸塞州提起诉讼,控诉SHEIN违反美国反垄断法。

起诉书指出,SHEIN已要求平台上约8338家制造商签署独家经销协议,用罚款与Temu合作的供应商、强迫供应商签署“忠诚宣誓”等手段搞“二选一”。

SHEIN同样不甘示弱,早在去年12月,就在芝加哥法院起诉,指Temu付钱拉拢网红,鼓励他们抹黑SHEIN,呼吁“SHEIN 不是唯一便宜的服装选择!去 Temu看看,更便宜,质量也更好[11]。”

除了法庭相见,这两个公司也逐渐以对手的身份出现在各种海外报道中。比如彭博社就关注到,5 月份 Temu 美国销售额比 SHEIN 高出 20%。几个月来,Temu 一直是美区下载次数最多的APP[8]。

估值已冲破千亿美金的SHEIN,是当下全球最火的快时尚服装网站,在美国用户数量已经超过了快时尚鼻祖H&M和Zara。而拼多多国际版APP Temu,更像是9.9包邮的翻版,上面塞满着8美元一个的吹风机、1美元12块包邮的洗碗海绵。

翻译到中国语境里,就像韩都衣舍和拼多多互抢卖家用户,投诉对方搞二选一。本该各自安好,志在抢夺亚马逊市场份额的他们,怎么就着急杠起来了?

变形的拼多多

事实上,拼多多出海曾认真考虑再造一个SHEIN[1]。

据媒体报道,拼多多曾把办公室迁到了SHEIN供应链大本营广州番禺,不但调研了SHEIN供应链各个环节,还挖了不少当地的员工。甚至TEMU还曾学着 SHEIN 组建专门的团队深入服装生产环节,给衣服打板[1]。

但这个方案最终还是被放弃——去年9月上线的TEMU,从各个维度来看,都更像是国内拼多多的高像素复制版。

从产品类别来看,Temu满屏飘满的是大量0-3美元的商品:2.99美元的空气炸锅,1.87美元10双的袜子,1.85 美元的运动鞋——低价白牌商品,这是拼多多曾经的起家秘诀。

从营销手法来看,国内有横扫微信聊天框的“砍一刀”,美国则有席卷Twitter评论区的“Code for code”(交换促销码获得折扣)。甚至是在5月,《连线》杂志在Twitter上发表了一篇Temu供应链的调查文章,评论区里都是不看正文就热情分享Code的美国老铁。

读者留言:“你也喜欢Temu?这是我的砍一刀促销码,来试试!”

但披着国内拼多多的皮的Temu,实则运营内核却是SHEIN屹立欧美市场的秘诀:严控供应链。

目前TEMU对卖家的管理模式被称为“类自营”。流程上依旧类似国内拼多多平台,平台招募卖家,卖家上线产品。区别在于,TEMU一手包揽了此后的审核、物流、仓储、运营服务等环节。

商家最初或许会觉得大大减轻后端压力,但很快就会发现,自己彻底沦为供货渠道。

首先,定价权被牢牢掌握在拼多多手里。拼多多的买手经理会在核价环节利用价格抓取软件进行比价,直到将卖家供货价压到1688同款批发价以下,商家则毫无议价权[2]。

其次,与平台模式下,卖家自由上架、优胜劣汰不同,Temu严格掌控了平台的控货权。有时商家寄给平台100件产品,平台会因细微的质量问题退回所有产品。一旦出现货品质量问题,拼多多也可以直接罚款。

在这种模式下,TEMU表面看来仍是一个跨境电商平台,实则是一个没有自营工厂的“超级卖家”。

拼多多选择这样的模式并不难理解。低价商品作为一把双刃剑,如果无法有效控货,往往就会吞噬平台口碑。

曾被冠于美版拼多多称号的Wish就是一个例子。一度坐拥3亿用户的Wish,曾是全球下载量最大的购物类APP,风靡全美。但采用平台模式的Wish,一边要讨好消费者,另一边却不得不拉拢商家,导致平台政策游移不定,最终货不对板、泥沙俱下的现象让消费者逐渐流失。

在攻城略地的重要时期,Temu的这种模式不仅能保证商品质量和价格,同时可以快速复用国内拼多多积累的大量商家,免于SHEIN改造供应链的漫长周期,直接弯道超车。

但从Temu的主营品类来看,9.9包邮的锅碗瓢盆固然是拼多多的看家本领,让欧美人大呼上瘾的10美元连衣裙也让其垂涎不已。

在这次Temu对SHEIN的诉讼中,Temu对SHEIN旗下8338家服装制造商虎视眈眈,控诉SHEIN对其“进行了威胁,恐吓,以及试图施加毫无根据的惩罚性罚款”,来阻碍他们倒入Temu的怀抱。

在TEMU努力撬SHEIN墙角的同时,SHEIN却变得越来越像拼多多。

犹豫的SHEIN

SHEIN的发家史,概括来说就是“用Zara的魔法打败Zara”。

Zara的母公司Inditex,旗下有9个品牌,在西班牙小镇阿尔特索里拥有数以千计的工厂。而SHEIN旗下有超过10个子品牌,供应链体系里有超过两万家中国工厂,把对流行趋势的快速反应,再提了一个高度。

SHEIN的数据系统每天抓取上万个服装商的图片,拆分出流行的颜色、图案款式,由近千位设计师组合出新衣服,再交由厂家小批量、高频次、快速滚动翻单生产(也就是所谓的小单快返模式),最后贴上SHEIN的标签销往大洋彼岸[3]。

通过对设计生产流程的强力掌控与效率改进,SHEIN一年能上60万个新品,而Zara只能上1.3万个[9]。可以说,SHEIN做出了一个比快时尚更快的“超快时尚”服装品牌。

自营品牌帮助SHEIN闯出了最初的天地,但一些问题也逐渐显露出来。

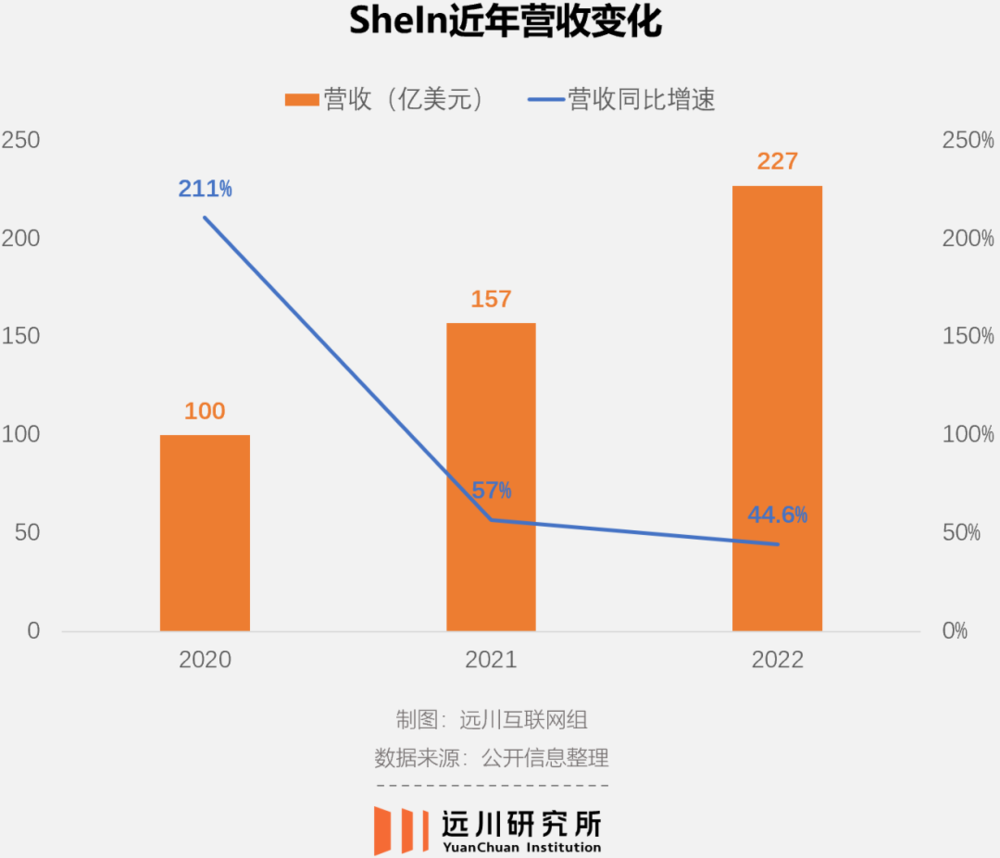

自营的规模天花板正在接近。近年来SHEIN的营收增速和利润率都在下降。

此前SHEIN连续八年营收增速在100%以上

2021年,SHEIN获得11亿利润。2022年收入更高的情况下,利润却大降36%,只有7亿,净利润率下降到了3.2%。

与行业巨头普遍10%以上的利润相比,这个数字不太够看。要知道优衣库2022财年净利润率约12.37%,被SHEIN抢走风头的Zara,母公司Inditex2021财年净利润率也有11.7%。

SHEIN利润率下降是由物流和生产成本提升造成的。小单快返模式帮助它迅速获得消费者,但自营供应链的管理成本,正随着规模扩大变得越来越沉重。

与此同时,离IPO只差临门一脚的SHEIN,定下了野心勃勃的营收目标。

据《金融时报》,SHEIN设立了2025年营收585亿美元的目标,这比H&M和 Zara 加起来还要多。并且要在未来的3年内完成10倍的利润增长,在2025年达到75亿美元净利[4]。

顶着巨大的营收压力,曾把“更好的ZARA”作为目标的SHEIN,在今年5月正式宣布转型平台模式,将SHEIN Marketplace推广到全球市场。

事实上,SHEIN早就为转型平台招兵买马:去年11月,SHEIN高价聘请了拥有第三方品牌管理经验的Lazada前总裁刘秀云,又在今年从亚马逊挖来了经验丰富的高管,主导扩品类战略。

甚至极少在公众视野出现的SHEIN创始人许仰天,也现身为平台化站台:“将通过平台模式,引入更多第三方卖家。[5]”

转型平台模式,不仅意味着能快速提升的品类丰富度,阻挡用户向Temu进一步流失,同时也能为SHEIN带来佣金和广告收入,扩充营收来源。

更重要的是,摇身变为收过路费的人后,估值的参考模型将是万亿市值的亚马逊,而非上个时代的ZARA了,这对如今估值下滑的SHEIN来说非常具有诱惑力。

经过一轮团队搭建、招募卖家、大兴基建后,如今打开SHEIN的界面,动动手指下滑一屏,就恍惚从网红潮流前线穿越到了隔壁厕纸包邮的拼多多。

SHEIN首页第一屏与下滑后的商品界面对比

拖鞋、充电器、手机壳、电风扇、婴儿背带……甚至稀奇古怪的宠物护理用品、艳丽夸张的节日装饰,一应俱全,全在打折。点开商品详情,往往能闯入一个进驻不久的第三方店铺页面。

在转型平台路上蒙眼狂奔的SHEIN,终于与Temu狭路相逢。

从容的亚马逊

当Temu和SHEIN短兵相接,让北美人民天天“Prime Day”之际,北美真正的电商霸主亚马逊却一片岁月静好。

“Prime Day”是亚马逊一年一度的会员日促销节,约等于国内的双11大促。在全球形势扑朔迷离,北美老铁消费降级的当下,TEMU和SHEIN不断发起冲锋之际,亚马逊却迎来了史上最强销量:

短短两天内,亚马逊的Prime会员就购买了3.75亿件商品,比去年多买了7500万件。Adobe Analytics 数据显示,购物欲望高涨的美国老铁,一举消费了127亿美元[10]。

某种程度上证实了亚马逊的阻击有效。早在今年6月,亚马逊美国站就针对10美元以下的所有商品(TEMU重灾区)推出了物流利好政策,不仅配送费骤减0.77美元,还免去了假日高峰配送费用。

这一举动被媒体解读为针对TEMU的反击,意在给予低价小商品更多的政策倾斜,从而促进平台上低价小商品的销售——此举无异于降维打击,Temu一般会在下单十天内送达,而亚马逊只需要2-3天。

在亚马逊的速度背后,则是亚马逊物流部门背靠的86架货机、超过1500个物流设施,以及亚马逊在过去数年间将超过50%的投资,都投入到了仓储和配送环节上。SHEIN和Temu想要攻破亚马逊的护城河,难度可想而知。

SHEIN和TEMU目前向北美的冲锋,不约而同地避开了亚马逊的核心腹地,分别从女装和日用小商品发起包抄,更像是在亚马逊的地盘边缘先打了一架。

上线6个月后,Temu已经超越SHEIN,稳坐IOS全球购物软件的下载量榜首。深得拼多多真传的它,低价战略玩得比SHEIN更狠:你比快时尚品牌低价?我要做到什么都全球最低价。

根据浙商证券的抽样调查[6],TEMU单品价格低于SHEIN30%以上。今年7月,Temu更是打出了“服装、鞋子以及厨房用品1折”“1美元内促销专区”的口号,可以说针对性明显、杀伤力极强。

SHEIN和TEMU的快速交锋也很容易理解,看似模式迥异的两者,实际上都在做同一件事:搬运中国的低价制造业,填补海外的下沉市场。

尾声

今年4月,美中经济与安全审查委员会(USCC)发表了一份关于SHEIN与Temu的分析报告[7]。

报告中详细分析了这两个平台的商业模式,并着重列出了他们可能带来的种种风险,其中包括利用贸易漏洞逃避关税、对生产流程、采购关系、产品安全和使用强迫劳动的担忧,以及侵犯知识产权等问题。

尽管面临的监管挑战众多,但很显然,Temu和SHEIN都明白自己有存在意义,并学会了在适当时刻用上述问题相互攻讦。

Temu在波士顿联邦法院对SHEIN提起的诉讼中,就指控其违反美国反垄断法,要求平台上的制造商签署独家经销协议。

这8000多家制造商,占有能力供应超快时尚的商家总数的七到八成。Temu说,这些卖家无法在其他平台上销售,其实是损害了美国消费者的利益,让他们买不到更多更好的便宜货[12]。

这场争当美国通缩神器的战争,才刚刚打响。

参考资料:

[1]TEMU 上线 170 天:拼多多依然是一家创业公司,晚点LatePost

[2]Temu狂飙,卖家分化:有人利润高过亚马逊,有人一单赚不到一块钱,财经故事荟

[3]揭秘SHEIN背后的服装柔性供应链,42章经

[4]SHEIN gives investors lofty revenue projections as it prepares for IPO,FT

[5]猛兽SHEIN,开始被供应链背刺?虎嗅

[6]拼多多:Temu有望抓住美国电商性价比赛道机遇,浙商证券

[7]SHEIN, Temu, and Chinese e-Commerce: Data Risks, Sourcing Violations, and Trade Loopholes,Nicholas Kaufman USCC

[8]Chinese startup Temu surpasses rival Shein in May US sales, Bloomberg,

[9]快时尚第四次浪潮:SHEIN的缘起、演绎与挑战,锦缎

[10]Amazon's 'biggest ever' Prime Day boosts US online sales to $12.7 billion, Reuters

[11]Shein and Temu’s battle for US bargain shoppers is getting nasty, CNN

[12]Temu诉Shein文件,UNITED STATES DISTRICT COURT FOR THE DISTRICT OF MASSACHUSETTS

本文来自微信公众号:远川研究所(ID:YuanChuanInstitution),作者:杨婷婷、任彤瑶