扫码打开虎嗅APP

出品|虎嗅商业消费组

作者|黄青春

题图|视觉中国

市场仍未盼来哔哩哔哩(以下简称 B 站)盈利的捷报。

8 月 17 日,B 站递上截至 2023 年 6 月 30 日的第二季度未经审计财务报告。拎出两大关键指标长舒一口气:2023Q2 营收 53.04 亿元,同比增长 8.05%;调整后净亏损 9.64 亿元,同比大幅收窄51%,超出市场预期。

概言之:2023Q2 营收增速变缓,亏损大幅收窄,拉动当日 B 站美股盘前一度涨超 7%。

不过,过去“亏损换增长”的粗放模式,性价比正变得越来越低:一是用户成本正逐渐增加;二是很多买量用户留存并不理想,且市场已从“增长崇拜”向看重盈利能力回落——有鉴于此,B 站“勒紧裤腰带”苟用户、减亏损已难让市场兴奋。

盈利才是自证的转折点。

然而,留给 B 站实现 2024 盈亏平衡的时间不多了,以致于 B 站董事长兼首席执行官陈睿一边强调“增收减亏”的迫切性;一边将 2023 全年营收预期从年初的 240 ~ 260 亿元降至 225 ~ 235 亿元。

身板硬不硬,商业化说了算

具体到业务贡献上:增值服务、广告、游戏、IP 衍生品及其他四块业务的整体营收占比分别为 43%、30%、17%、10%。

拆开来看,B 站最大收入来源是增值服务(包含直播和大会员),该业务季度内收入 23.02 亿元(约合 3.174 亿美元),同比增长 9.46%。

财报显示,季度内 B 站大会员波动不大(价格、会员数),收入提高更可能来自直播打赏分佣——公司在 Q2 开放了更多打赏渠道,直播收入同比增长 32%——不过,该业务的不确定性在于,去年广电总局等部门公布多项短视频直播相关政策,市场担忧监管会使 B 站直播业务受影响。

但换个角度,监管对于“打赏榜单”、“高峰时段 PK ”等功能的规范更多是希望减少对打赏的过度引导,针对内容平台未成年人保护、内容监管、直播电商监管已进入新常态。

第二大营收支柱是广告业务。

B 站季度内广告收入 15.73 亿元(约合 2.169 亿美元),同比提高 35.84%,且已连续两个季度成为 增量营收贡献最多的业务,其总营收占比也飙升至 29.7%。

具体来看,拉动 B 占广告收入前五的行业分别是:游戏、电商、数码产品、美妆护肤、食品饮料——尤其优化电商行业的广告投放策略后,拉升曲线最为陡峭:

电商广告收入同比增长超 140%。

坦白说,广告增长能在一定程度上体现出 B 站内容建设与用户增长、时长、流量经营的成效,更重要的是,相比抖音、快手这样的短视频平台,B 站广告基数小,增速依然处于上升通道。

对此,B 站 COO 李旎在财报电话会上表示:B 站计划将首页会员购的 tab( IP 以及衍生品的手机入口)进行升级改版,形成“逛”的场景入口,预计将带动 2023 全年实现广告收入同比 25% ~ 30% 的增长。

不过,现阶段 B 站广告模式仅包括商业广告(内容 IP、硬广、召集令、新品日及活动营销)、招商广告( B 站所有项目如虚拟偶像与直播招商相关商业化广告口径)、内部广告(主要为 B 站游戏流量口径)及效果广告(商业广告启动、信息流及品牌号投流),何时上贴片广告才是业务爆发的拐点。

至于持续萎靡的游戏业务,已从昔日的核心支柱下滑至 B 站营收贡献第三位:游戏业务季度内营收 8.91 亿元(约合 1.229 亿美元),同比下滑 14.82%——针对游戏业务疲软的原因,陈睿解释是部分已发行游戏收入下降,且缺少新游戏上线。

从产品储备来看,B 站下半年攥着 7 款新游会上线,其中 5 款拿到版号的会在国内发行,两款会在海外发行。尤其定档 8 月 30 日公测的《闪耀!优俊少女》被寄予厚望。

《闪耀!优俊少女》海报

然而,按照今年漫灌式的版号放量以及游戏厂商近乎白热化的细分品类博弈,B 站下半年的游戏业务表现难言乐观:

抛开网易《蛋仔派对》与《逆水寒》、朝夕光年《晶核》、腾讯《无畏契约》(《VALORANT》国服)《命运方舟》等重磅新品不说,单是 B 站所擅长的二次元领域已经相当拥挤,包括米哈游的《崩坏:星穹铁道》、深蓝互动的《重返未来:1999》、烛龙的《白荆回廊》、Super Creative 的《第七史诗》、NEXON 的《蔚蓝档案》等。

最后,IP 衍生品及其他(此前称作电商及其他)是决定 B 站上限的商业板块——该板块收入 5.39 亿元(约合 7430 万美元),同比降低 10.3%。

表现差强人意。

管理层解释,该业务主要受转售直播电竞赛事版权的收入减少影响,公司正在主动收缩不赚钱的非主营业务——毕竟,连马化腾都表态:“腾讯正向更高利润率的优质收入来源倾斜”,更遑论 B 站。

事实上,B 站从今年第一季度开始发力“带货”,便将重点放在促进站内交易上——不仅“联姻”淘宝、天猫、京东、拼多多品牌广告主尝试进行“种草消费-交易转化”的探索,还推动视频、直播带货、B 站特色广告投流等流量联动。

财报显示,2023Q2 超过 158 万 UP 主在 B 站获得收入,同比增长 40%;通过直播带货和视频带货挣钱的 UP 主同比增长 220%;仅 2023 上半年便有近 3000 万用户通过 B 站评论区(蓝链)产生交易行为,站内交易视频数量同比激增 800% ,带货直播场次同比增长 700%。

值得注意的是,B 站于 6 月底成立新的一级部门“交易生态中心”便是为了承接带货业务,李旎预计带货产生的广告收入将占总广告收入的 10% 到 20% 之间;而原“电商事业部”更名为“会员购事业部”,继续专注 ACG(动画、漫画、游戏的简称)人群周边衍生品服务。

潜力大不大,用户生态兜底

各业务商业化表现参差不一,但 B 站用户盘却稳住了。

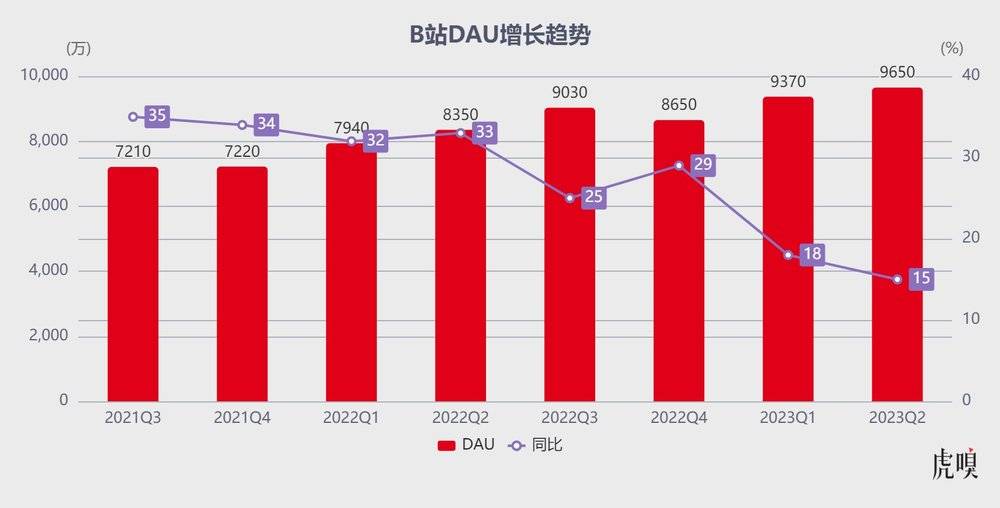

纵向看用户增长:在市场费用同比下降 22% 的前提下,B 站 2023Q2 季度 DAU(日均活跃用户)同比增长 15% 达 9650 万,说明平台出圈过程中在持续吸收新用户,管理层预期 DAU 在三季度可以迈进 1 亿大关;MAU(月均活跃用户)同比增长 6% 达 3.24 亿。

原本,陈睿在2021年放出豪言 B 站要在 2023 年达到 4 亿 MAU,眼看着 MAU 爬坡越来越吃力转而在上个季度财报电话会议上强调:DAU 才是 B 站实现盈利的前提和基础——“和 MAU 相比,DAU 更能展现用户的活跃度,也更能展现 B 站用户量所带来的商业化的潜力。”

横向看用户活跃度/平均使用时长:B 站 2023Q2 用户粘性( DAU/MAU )进一步提升达 29.8%,创历史新高;用户日均使用时长增长至 94 分钟,带动用户总使用时长同比增长 22%。

B 站的立足之本是社区与内容生态,用户粘性已从侧面体现出其内容生态优势:B 站日均视频播放量增长 31% 达 41 亿,月均互动次数同比增长 19% 达 150 亿次。

不过,用户增长是本事,也可能是:

“烧钱”带动的虚假繁荣。

不妨将视线拉回 B 站 2023Q2 季度对费用的控制上:该季度经营开支总额为 25 亿元,同比减少 14%。其中,销售及营销费用同比减少 22%,管理费用同比下降 14%。

此外,B 站 2023Q2 财报显示营业成本同比降低 2.3%,销售、管理、研发三项费用分别同比减少 21.67%、13.74%、7.51% ——得益于 B 站从牙缝里省经营成本,带动经营亏损率收窄至 24.1%,同比降低 20 个百分点。

值得一提的是,B 站 2023Q2 毛利润约为 12 亿,同比增长 66%;毛利率则从 15% 提升至 23%,已连续四个季度持续提升。

等于说,B 站 2023Q2 勒紧裤腰带过日子用户增长、留存依然在提升,说明 B 站内容持续破圈效果正在显现。

虽然,二次元依旧是 B 站的基本盘,但其内容生态已经跳出 ACG 的枷锁,逐渐通过生态建设改变早期固化的公众标签——按照 Animation < Comics < Games 的商业模型,B 站 ACG 生态一体化、直播协同(推动 UP 主和主播实现“视频 + 直播”的融合)能推动社区内容生态形成 1+1+1 > 3 的正向循环。

不过,在整体商业化变现路径模糊的情况下,要从抖音、快手,甚至淘宝、拼多多等平台抢直播电商的蛋糕并非易事——即便 B 站选择与各大电商平台及品牌合作以做大交易规模,但电商佣金、广告收入的空间相比自建电商无疑会被:

极大压缩。

整体而言,B 站 2023 上半年在营收、用户数据、减亏方面均处在一个稳定状态——无论拓宽收入渠道、提升经营效率还是实现收入、社区增长都初显成效。

倒是 2023 下半年,B 站管理层会承压明显:当爱奇艺、快手纷纷爬出亏损的泥潭,市场越发期待成立14 年的 B 站传来盈利的捷报——陈睿表态:“我认为今年全年亏损收窄目标能实现,明年盈亏平衡的目标也是能实现的。”

不过,市场也在观望 B 站若无法兑现“ 2024 年盈亏平衡”的 flag ,下一步管理层将如何调整。

#我是虎嗅商业、消费与机动组副组长黄青春,关注文娱社交、游戏影音等多个领域,行业人士交流加微信:724051399,新闻线索亦可邮件至 huangqingchun@huxiu.com