扫码打开虎嗅APP

本文来自微信公众号:峰瑞资本(ID:freesvc),作者:沈颖(峰瑞资本副总裁),题图来自:视觉中国

作为全球最大的消费市场,美国就像极具生物多样性的亚马逊丛林,传统巨头大而不倒,新锐品牌林层出不穷。对美国市场保持关注,可以帮助我们理解消费市场里的复杂性与新趋势。根据《上海证券报》于2022年发布的研究,在全球范围内,美国消费品上市公司数量排名第四,但总市值、总营收、总利润均排名第一。

今年二季度,峰瑞资本副总裁沈颖回到阔别三年的美国,观察了美国消费市场的整体情况,撰写出这篇海外观察文章。她结合了最新的宏观数据、行业研究与个人体验,试图从多种维度,还原她所感知到的美国消费市场。

本篇文章重点聚焦疫情之后,美国消费市场出现的新变化与新机会,以及中国的创业者能从中借鉴什么。

文章主体分为两大部分,第一部分聚焦宏观,梳理了美国的租金涨幅、食品以及能源通胀数据。这些宏观数据帮助我们理解美国消费市场的底层背景——超额储蓄带来的消费繁荣,以及与服务通胀相伴的劳工短缺。第二部分关注细分的消费市场,分别就跨境电商、消费电子、智能健身硬件、宠物产品、美妆护肤产品以及食品等行业中的新变化与新机会逐一展开介绍。

一、美国消费市场的难题:服务通胀与劳动力短缺

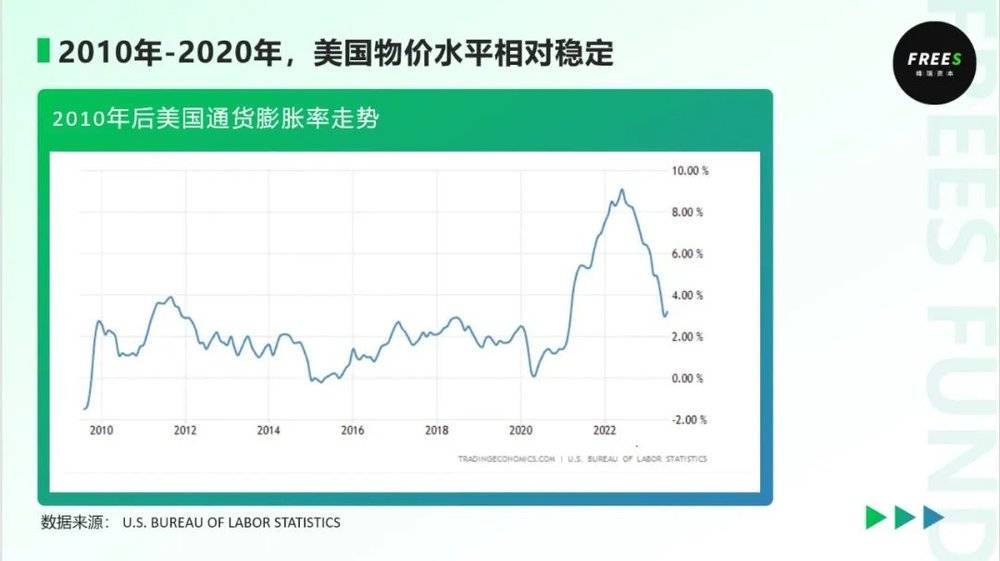

疫情之前,美国在近三十年内保持了相对较低的通胀水平。特别是在2010~2020年这十年之间,美国的物价比较稳定,尤其在食品、服装、消费电子等方面。

根据美国劳工统计局(The Bureau of Labor Statistics)发布的数据,这十年美国的CPI(消费者价格指数)数据持续在4%以下。甚至在2015年,CPI一度下探至0.7%。

美国物价稳定背后,离不开与其他国家的合作。美国一方面利用来自中国的供应链,进口高性价比商品,另一方面还把拉美地区作为廉价劳动力和水果农产品来源地。此外,美国在能源领域拥有定价权和话语权,自身储备的页岩油气也因技术革新降低了开采成本。这些都使得美国在较长一段时间内,稳定了物价水平。

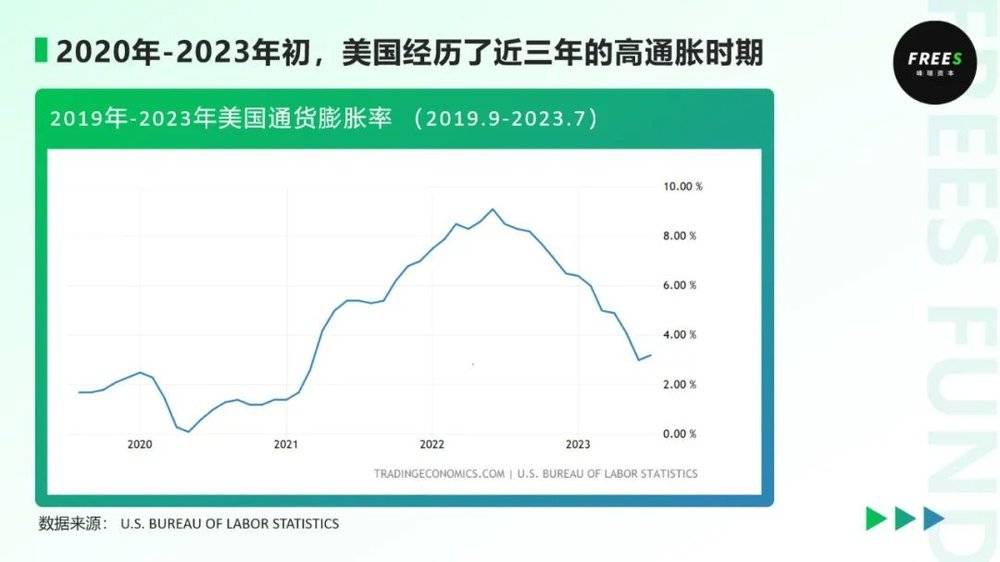

而在2020年至2023年初,美国则经历了近三年的高通胀时期。

2023年,在离开美国三年后,我再次回到美国。虽然出发前,我对高通胀的情况有所了解,但当我实际身处美国,通胀的程度仍然超乎之前的想象。

但近期,美国的通胀率有所缓解。根据《华尔街日报》报道,美国的CPI数据在2023年6月份同比攀升3%,涨幅远低于2022年6月份的9.1%的近期峰值,为两年多来最低水平。2023年7月,美国CPI数据小幅攀升至3.2%。

1. 租金涨幅高

租金在通胀率统计中占比最高,权重占到1/3左右。

美国租金通胀率在疫情前期经历过下降,后一路上涨,2023年初一度超过8%,据彭博社报道,美国7月的租金要价中位数达到了2038美金,距2022年8月创下的纪录仅差16美金。目前,整个住房成本通胀贡献了美国CPI的90%。

以纽约为例,根据美国房地产信息网站StreetEasy发布的数据,从2020年3月至2022年9月,布鲁克林高地的月租金中位数从3526美金飙升至4850美金,涨幅超过37%。2023年7月,布鲁克林高地的月租金中位数回落至4166美金。

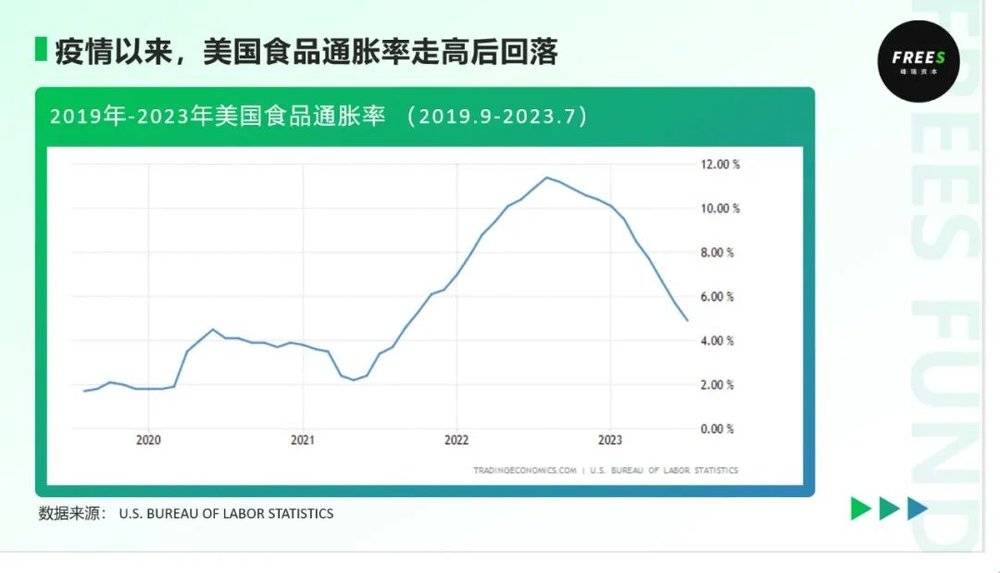

2. 食品通胀走高后回落

美国的大众食品曾经物美价廉。而疫情期间,大众消费超市里,有不少食品大幅涨价。食品通胀直接加重了普通居民的生活成本。2022年,美国的食品通胀率一度升至12%,之后又调整回落,在2023年8月降至6%以下。

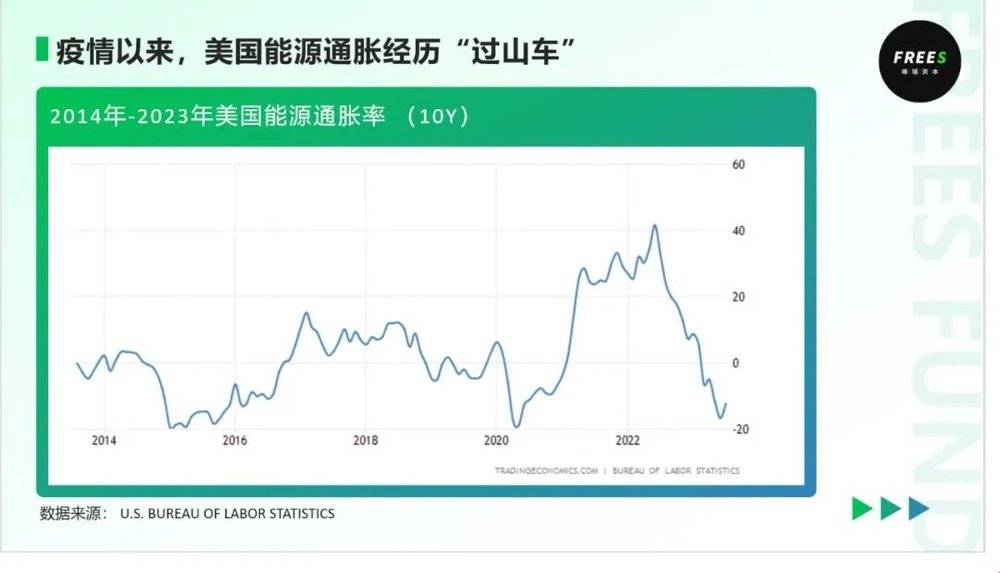

3. 能源经历“过山车”式通胀

从2020年到2023年,美国的能源通胀率经历了过山车般的变化——2020年一路走高,在2022年升至顶点后,又快速回落。目前,美国的能源价格已经基本得到控制。

4. 美国的超额储蓄与消费繁荣

新冠疫情期间,美国进行了数轮直接对消费者和企业的“货币超发”。据穆迪公司统计,美国居民端累计超额储蓄在2021年末达到约2.6万亿美元。

过去两年半,从超额收入中兑现出来的超额消费,在一定程度上支撑了这一波美国消费市场的繁荣。超额消费意味着人们比同期花的钱更多。

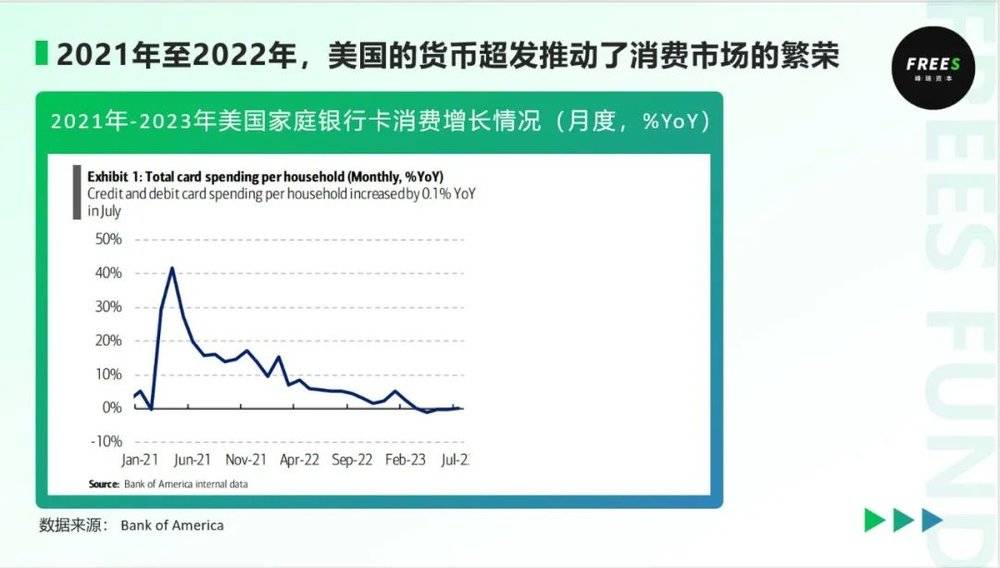

根据美国银行发布的数据,从2021年至2022年,美国各月份家庭信用卡消费总额环比大多为正增长,甚至在2021年上半年,突然有了40%的增长。而这两年,也是跨境电商企业快速增长的两年。

但美国居民的超额储蓄所剩不多。2023年5月,据旧金山联储发布的数据,美国居民超额储蓄总额已经从2021年8月的2.1万亿美元,下降到5000亿美元。2023年6月,美联储研究显示,美国当前的居民超额储蓄已基本耗尽。此外,美国教育部宣布,针对学生贷款的 COVID-19 减免政策将于今年结束。学生贷款利息将从9月1日开始恢复,付款将从10月份开始。这也将对美国整体消费有所影响。

5. 零售额震荡调整后回升

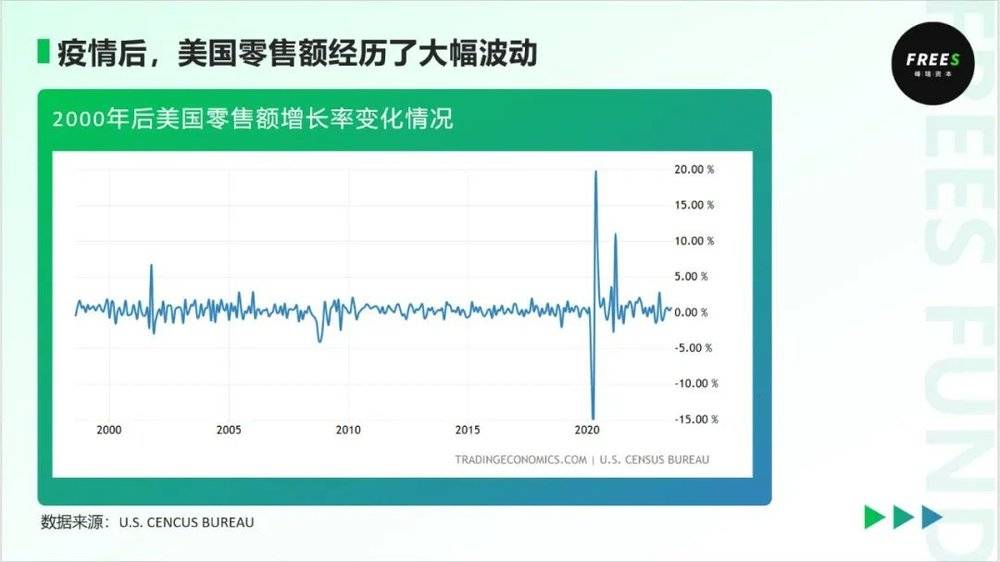

疫情后,美国零售额增长率经历了较大波动。根据美国人口调查局(U.S. Census Bureau)发布的数据,美国在疫情期间既出现过环比下降超过15%的情况,也经历过环比上升超过10%以及近20%的时刻。

2022年之后,美国零售额的变化波动逐渐平缓。2023年3月,美国零售额环比下降0.9%,连续第二个月下降。4月至7月,美国零售额实现了环比正增长。8月15日,美国商务部发布的报告显示,“消费者在业余爱好、体育用品和服装方面大举支出,凸显出尽管美联储为抑制通胀而激进加息,美国经济仍保持韧性”。

6. 美国劳工短缺现象或将持续

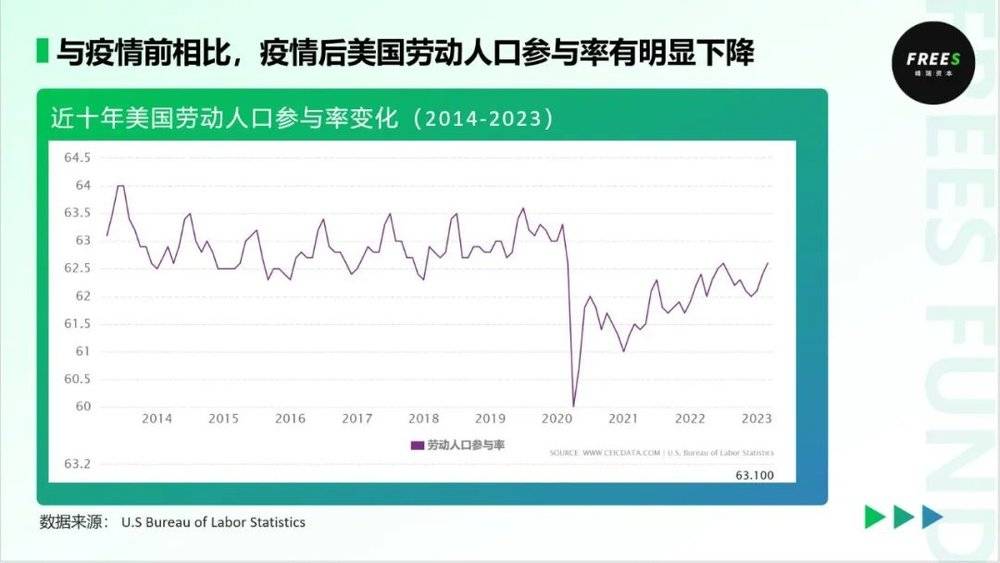

新冠疫情之前的10年时间,美国劳动年龄人口比例已处于下降趋势。同时,劳动参与率也面临下降压力。叠加新冠疫情期间的“大辞职潮”(The Great Resignation),美国劳工部统计显示,2021年共有4700万人主动辞职。

特别是在服务业,大量中低收入工人主动辞职,靠政府补贴生活。低劳动参与率还突出表现在55岁以上劳动人口群体当中。相关研究显示,2008年金融危机期间,美国55岁以上劳动人口的劳动参与率提高1.1%,而在新冠疫情的“大辞职潮”,这一劳动参与率下降1.9%。

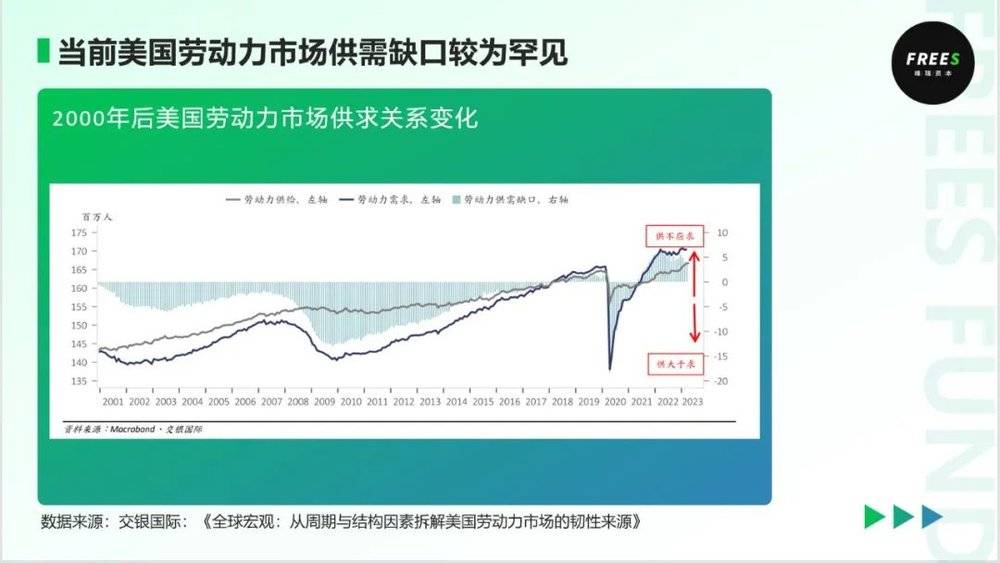

据交银国际统计分析,目前美国劳动力需求(就业人数+非农职位空缺)约为 1.70 亿人,劳动力供给(居民劳动力)约为 1.66 亿人,对应劳动力供需缺口约 400 万人。

而在未来数年,劳动参与率下降的趋势可能还将进一步加速,尤其是服务行业,如餐饮服务、酒店、物流等行业,将持续面临劳工短缺问题。2023年8月,由于劳工短缺导致招聘困难,美国UPS全职物流司机的年薪已升至17万美元。

从投资角度来看,服务类机器人以及智能化方向的创新应用,未来也或将在美国市场成为刚需。目前,为应对劳动力短缺和日益提高的用工成本,美国餐饮行业已经开始应用自动化生产工具。例如,最近,餐饮品牌Chipotle已与加州机器人创业公司Vebu Labs合作,使用机器人辅助处理牛油果。

7. 小结

美国经济经历了一段疫情后的高通胀,自2022年进入加息周期。美国经济在加息周期中显现出超乎意料的韧性。经济韧性首先体现在“超额储蓄”带来的消费市场繁荣,尤其是疫情后开始修复的服务型消费。

从最近几月的数据来看,通胀暂时得到抑制,但美联储及市场普遍认为,如果经济数据及就业数据仍然维持现有状态,通胀率仍将在高位维持。同时,欧洲地区,特别是英国,当下也面临着通胀难题。

近几年,美国的失业率保持在历史低位,服务业劳动力供给也将在一段时间内处于比较紧缺的状态。这也是短期内美国通胀很难大幅下降的重要原因之一。未来的美国市场,服务通胀伴随着劳动力短缺这两种现象可能会持续共存。

从创业和投资的角度,在美国经济的常态与非常态中,我们能看到一些市场机会和挑战。一方面,美国居民的超额储蓄已接近耗尽,叠加高利率的环境,消费端的经济韧性会持续多久,还是未知数。

另一方面,美国的劳工短缺或将长期持续。在“用工难”问题尤其突出的服务业,高人力成本会进一步推动产业向智能化、自动化转型。服务型机器人和智能化领域的创新或将迎来更广阔的市场发展空间。

因为通胀、劳工短缺、超额储蓄耗尽等问题,目前美国的宏观经济情况还不太明朗,结构性的行业性机会较少,我们可以更加关注细分市场的机会。下文,我将结合美国之行中的体感,以及平日对消费和跨境电商赛道的投资观察,分享自己对美国消费市场不同品类和渠道的几点洞察。

二、美国消费市场观察:创新不易,细分领域仍有机会

1. 跨境电商进入红海市场,创业者需要有更深刻的市场洞察

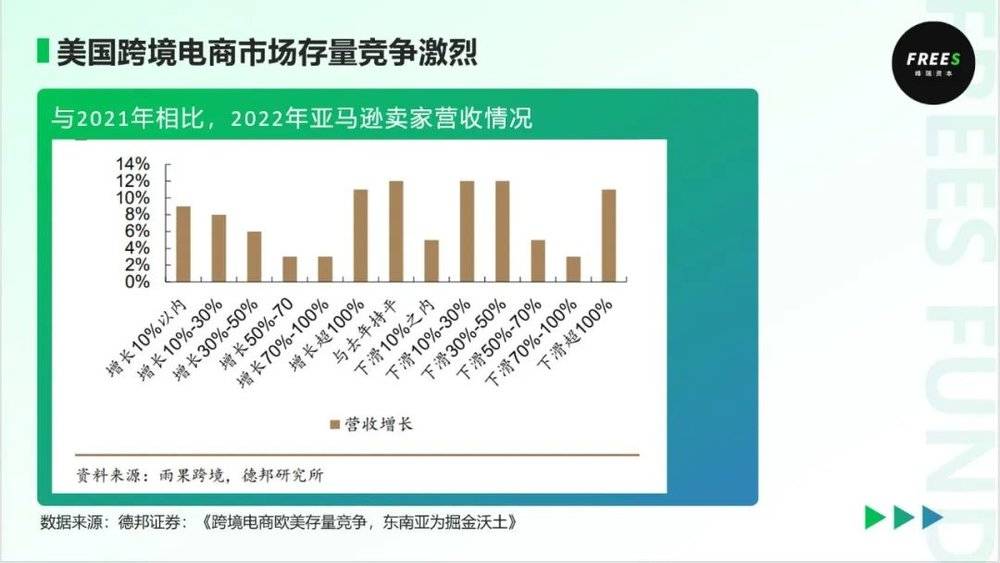

跨境电商已经进入了典型的红海市场。美国跨境电商市场规模大,但存量竞争激烈。一方面,美国是全球第二大跨境电商市场。据Comscore数据,2022年美国电子商务市场规模达1.09万亿美元,同比增长20.54%。另一方面,在平台监管趋严、流量等经营成本上升、低价竞争等多重因素影响下,跨境电商市场经历洗牌。

2015年左右,多数跨境电商公司聚焦在服装和家居品类。彼时,谁最先能将中国的供应链和海外的市场对接起来,谁的胜率就会增加。如今,服装和家居这些细分赛道已经很“卷”了。在深圳、杭州,有成千上万个跨境电商团队,切入智能硬件、饰品以及彩妆等各种品类。

竞争愈发激烈的市场环境也对创业者提出了新的要求,不仅能够跑通跨境电商这个链条,还要对海外消费者有更深刻的洞察,了解到他们真正的需求是什么。

2. 线下消费电子产品定价高,苹果一骑绝尘

这次美国之行,我们也观察了美国的线下渠道。

美国的线下零售非常成熟,有待中国品牌拓展深耕。但在线下,尤其是在主流的大渠道里面,整体能看到的中国品牌较少。这里的中国品牌指的是Brand from China,并非Made in China。这和中国跨境电商品牌在亚马逊等线上渠道的繁荣形成了强烈对比。

在线下的消费电子品类中,苹果作为全球第一家市值超过3万亿美金的上市公司,一骑绝尘。我们也观察到,已经有部分中国品牌在美国线下积极布局。

3. 智能化健身疫情期间快速发展,未来仍有潜力

在消费电子产品中,我们重点关注了智能健身硬件这一细分品类。在Best Buy这样的线下渠道中,有专区陈列智能健身硬件。

从外观来看,这些智能健身硬件和国内普通的动感单车、跑步机相比,区别较小。但从功能革新的角度,美国智能健身市场创新迭出:出现了通过传感器帮助用户矫正姿势的智能健身产品,比如Peloton智能划船机以及Tempo Studio智能家庭健身房;帮助用户进行力量锻炼的智能硬件产品,比如Tonal;还有为用户提供综合健身系统的智能健身镜,比如已经被lululemon收购的Mirror。

这些智能健身硬件品牌在疫情期间增长迅猛,然而疫情之后的智能健身行业,或许会再次面临健身场景由居家向健身房等场景转化的挑战。

4. 宠物线下渠道食品创新较多,智能硬件具有增长潜力

在宠物智能用品这个大赛道,无论是中国还是海外市场,我们都能看到迭代的机会。

在欧美地区,宠物市场已经非常成熟,养宠物家庭的比例非常高。如疫情前一样,美国宠物的线下渠道还是被PetSmart、Petco这样的宠物行业集团占据,也新增了Chewy这类垂直电商平台。

而美国拥有全球最大规模的养宠人群和宠物保有量,是全球最大的宠物存量市场和潜在升级市场。但就品类创新而言,并不属于各品类均有大幅创新的状态。

宠物食品方向上,美国本土有一些功能性产品创新。比如,宠物食品中出现了功能性产品创新,比如增加呵护宠物肠胃健康的益生元、益生菌成分;帮助宠物消化、控制体重的纤维谷物;改善宠物皮毛状况的特定营养成分等。

但在宠物用品等品类中,本土创新较少,线下还是以上一代传统的宠物用品为主(大部分是中国生产与出口的产品)。目前,宠物智能用品在美国的普及率较低,且主要以线上渠道为主,但具有增长潜力。市场调研机构Packaged Facts在《2021-2022年美国宠物市场展望研究中》指出,智能用品的销售增长率是其他用品的2~3倍,智能可穿戴设备、智能宠物窝以及智能饮水器等等是热门品类。

一项由哥伦比亚大学访问学者和前尼尔森消费者洞察部门工作人员进行的研究发现,人们担心使用这些智能产品会失去与宠物的情感联系。但也有不少用户感受到宠物智能硬件提升了效率,Packaged Facts于2020对消费过智能宠物产品的宠主的调查显示,有49%的狗主人和48%的猫主人认为“科技让我节省了照顾宠物的时间”。

智能用品是中国比较有供应链优势的品类。而且,中国是全球宠物行业最大的增量细分市场之一。中国的90后、00后们乐意尝试宠物智能硬件,比如智能饮水机、智能猫砂盆、智能喂食器,这些产品大多由中国团队首创。宠物智能用品赛道很有可能诞生区域性甚至全球性的品牌。

5. 美妆护肤产品创新不断,渠道亦有较大变化

近几年,在美妆护肤领域,既出现了线下渠道调整,也有不少产品革新。在渠道方向,Sephora已经不再是美国最大的美妆护肤渠道,后起之秀Ulta Beauty成为美国年轻人购买美妆产品的首选。

Ulta Beauty的产品范围更广,价格范围更广,涵盖了知名品牌和预算友好品牌以及创新品牌在内的更多选择。因此,Ulta Beauty能够抓住消费者在经济疲软期间,转向更实惠品牌的消费降级需求。

在产品方面,美妆护肤领域近几年有不少新的尝试,更注重与科技的结合,也关注如何对环境更友好。

整体来看,美妆新品牌的竞争非常激烈,需要有很强的产品能力以及资金储备才有可能有所突破。

6. 食品整体呈消费降级趋势,产品创新集中在主打有机天然的食品渠道

美国的食品工业非常发达。而受疫情和通胀的影响,在高价格环境之下,更多用户倾向于消费Trader Joe's、Walmart等这些较为平价的大众食品渠道。然而在这些渠道中的食品创新较少,毕竟在成本与售价双重压力下,很难有创新的空间。

而近年来,主打有机、天然与高端的食品渠道,则成为了食品与保健品行业创新的试验田。尤其在益生菌、替代蛋白、超级食物以及膳食补充剂等方向,涌现出非常多的创新。这反映了一部分美国消费者在美国ultra-processed(超加工食品,重油重糖重加工)工业环境中,想要吃得更健康营养的升级需求。

7. 渠道端:TikTok在年轻人群中影响力无处不在,是潜力巨大的线上商业化渠道

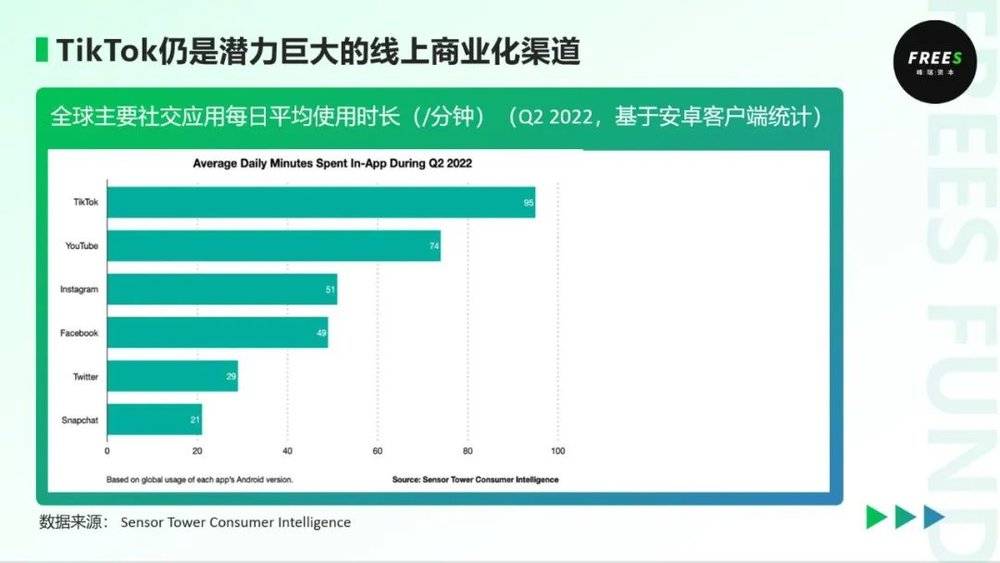

最后,在媒体与渠道端,虽然多项数据显示,TikTok已经成为人均访问时长第一的媒体平台,但身处美国,才体会到TikTok的影响力可谓无处不在。

尤其对于年轻人而言,更是如此,美国的青少年已经生长在了Tiktok 的生态圈里面。在美国的餐厅等公共场合,经常能听到年轻人在谈论TikTok,比如关注了哪些博主,有哪些有意思的视频等等。

根据皮尤研究中心2022年的一项调查,TikTok已上升为美国青少年最主要的社交媒体平台。在受调查的美国13~17岁青少年中,有67%为TikTok用户。无论对于品牌还是对于平台来说,Tiktok仍然是一个值得深耕的,吸引年轻人眼球的商业化渠道。

三、思考与总结

观察下来,我们发现无论是国内还是海外,市场对于创业者的要求越来越高,最好你从创业的day one开始就定位成全球品牌。对创始人来说,你既需要懂国内市场,又得懂海外需求。

结合美国消费市场的情况,我们观察到如下机会:

跨境电商领域,存量竞争激烈。新入局的创业者需要思考清楚产品的定位,在热门的服饰和家居用品赛道之外,寻找更多的细分机会,努力拓展新的线上线下渠道。

消费电子领域,美国用户整体消费能力较强。而中国有较强的供应链优势,并且已经有少数智能硬件品牌在美国深度布局。无论是服务于用户健身的智能硬件,还是宠物智能用品,都存在更多的创新机会。

美妆护肤领域,同样面临激烈竞争。在美国的美妆护肤市场,品牌们已经开始“卷”起了AI、机器视觉、3D等前沿技术。并且,美妆渠道本身也在更新迭代。想要在美国的美妆市场分得一杯羹,需要成为全能型选手,补足短板。

食品领域,消费降级与追求天然高端这两种偏好共存,也给创业者指明了方向——要么做到普适平价,要么真正能够做到品质健康。

相较而言,中国仍然是消费创业的热土。你的背后有很多力量在推动你,包括广阔的市场、强大的供应链、充足的人才以及抖音/TikTok这类快速增长的渠道。无论你想要针对本土市场,还是面向海外,都能让这些基础设施为自己所用。

本文来自微信公众号:峰瑞资本(ID:freesvc),作者:沈颖