扫码打开虎嗅APP

作者|Eastland

头图|视觉中国

2023年10月19日,江淮汽车(SH: 600418)召开八届十二次董事会全票通过“关于挂牌转让资产的议案”。

相关资产被分为三个“资产包”:乘用车公司三工厂存货、固定资产及在建工程;乘用车公司三工厂房屋建筑、在建工程及土地使用权;乘用车公司新桥工厂建筑物和设备。拟挂牌总价45亿。

据悉,江淮汽车此次拟转让的是与蔚来“合作”生产电动车的相关资产(即蔚来F1工厂和F2工厂)。

另据坊间消息,江淮与华为合作的“百万级问界MPV”将于2024年Q2量产。

回过头来看,2016年是江淮汽车的“尖峰时刻”。

第一是销量冲高。全年销售各类汽车64.3万辆,包括36.7万辆乘用车、27.6万辆商用车。

第二是营收、净利润创纪录。财年营收达到524.9亿。扣非净利润8.44亿。

第三是大举进军新能源车。全年销售新能源车1.84万辆、同比增长75%。

第四是对外合作取得重大突破。《2016年报》喜气洋洋地声称:“牵手蔚来、联姻大众,为公司发展创造更大空间。”

但随后六七年可谓“不如意事常有八九”。暂别蔚来,拥抱华为,江淮要做下一个赛力斯!

规模、档次退坡

1)销量较六年前低20%

2016年,江淮乘用车中小型SUV销量达27.55万辆、MPV销量6.45万辆、基本型乘用车2.73万辆,乘用车总计36.7万辆;商用车两大主力是轻型货车、销量19.2万辆,重型货车、销量4.3万辆,商用车总销量27.6万辆。

此后,江淮汽车销量一蹶不振,2019年仅为42.1万辆。主要问题在乘用车——SUV销量8.68万辆,较2016年下降68.5%;MPV销量3.76万辆、较2016年下降41.6%;

2022年,乘用车销量恢复到30万辆以上,商用车销量又大幅回撤,总销量50万辆,较2016年下降22.2%。

2023年H1,江淮乘用车、商用车销量分别为16.3万辆、11.6万辆,合计27.9万辆,同比增长18.5%。其中,乘用车销量增长29.1%、商用车销量增长6.4%。

2)高端化颗粒无收

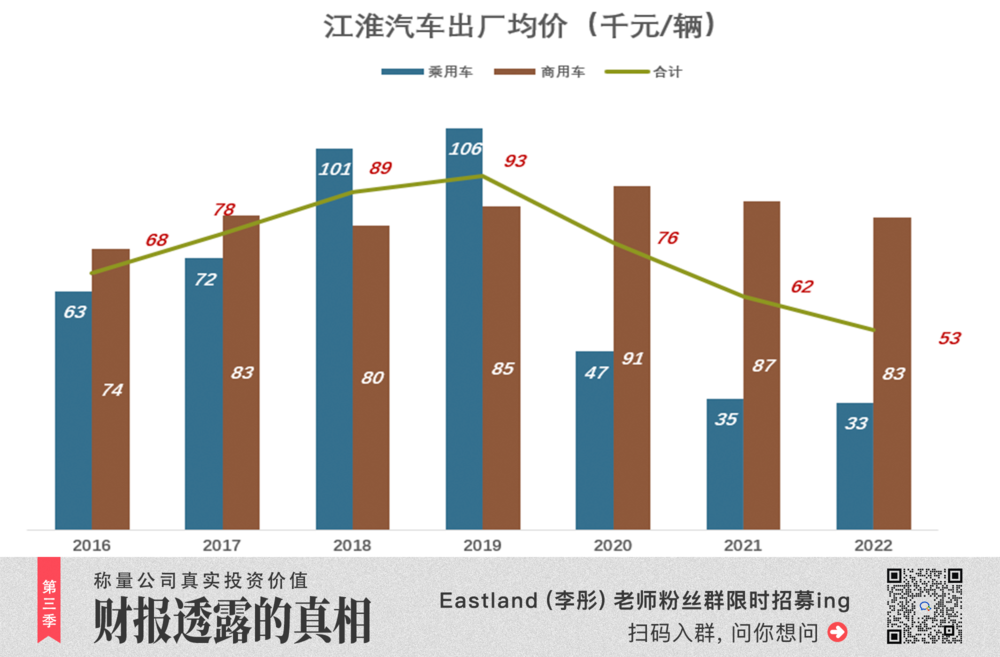

销量上不去,高端化也颗粒无收。2016年,乘用车、商用车出厂均价分别为6.3万、7.4万;2018年乘用车均价反超商用车并突破10万元大关。

2019年,乘用车、商用车均价分别为10.6万、8.5万,总出厂均价9.3万,同时达峰。

2022年,乘用车均价降至3.3万元;商用车相当坚挺,均价维持在8.3万。总出厂均价5.3万,较2019年下跌43.4%。

2018年、2019年销售均价冲高并非技术、品牌、车型方面有所突破,而是高额补贴造成的新能源车价虚高(详见下文)。

效益“坍缩”

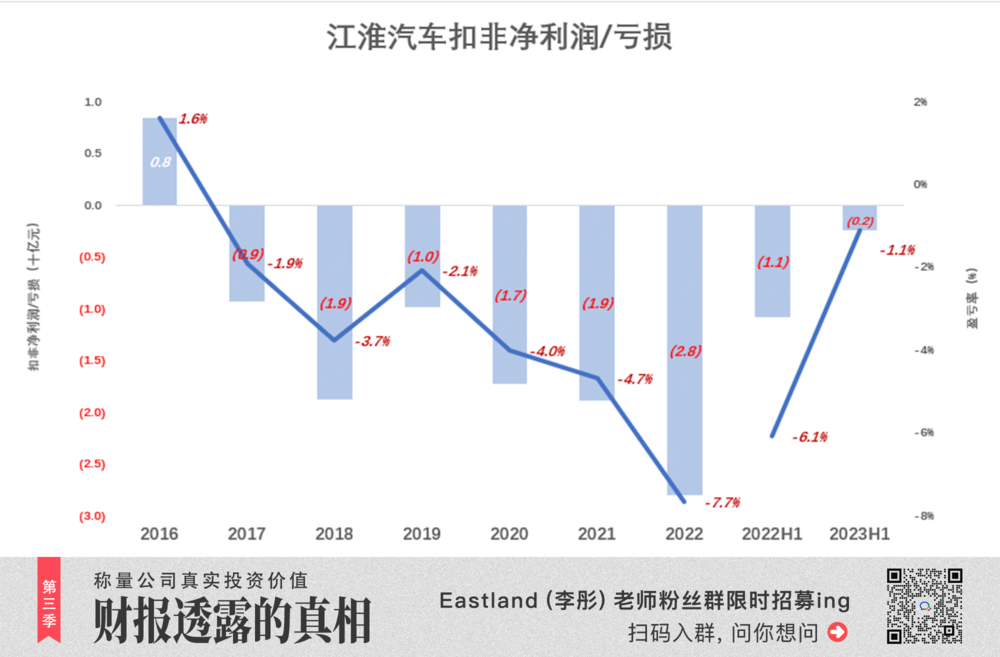

与2016年相比,江淮汽车营收、毛利润、扣非净利润可谓全面坍缩,实在乏善可陈。

销量和出厂均价持续下滑,营收自然只减不增:2016年营收525亿,2017年下降6.4%、跌破500亿;2021年营收402亿、2022年365亿……

2023年H1营收224亿、同比增长26%,其实是因为2022年H1营收跌了21%;

2023年H1营收比2021年H1低15.3%。

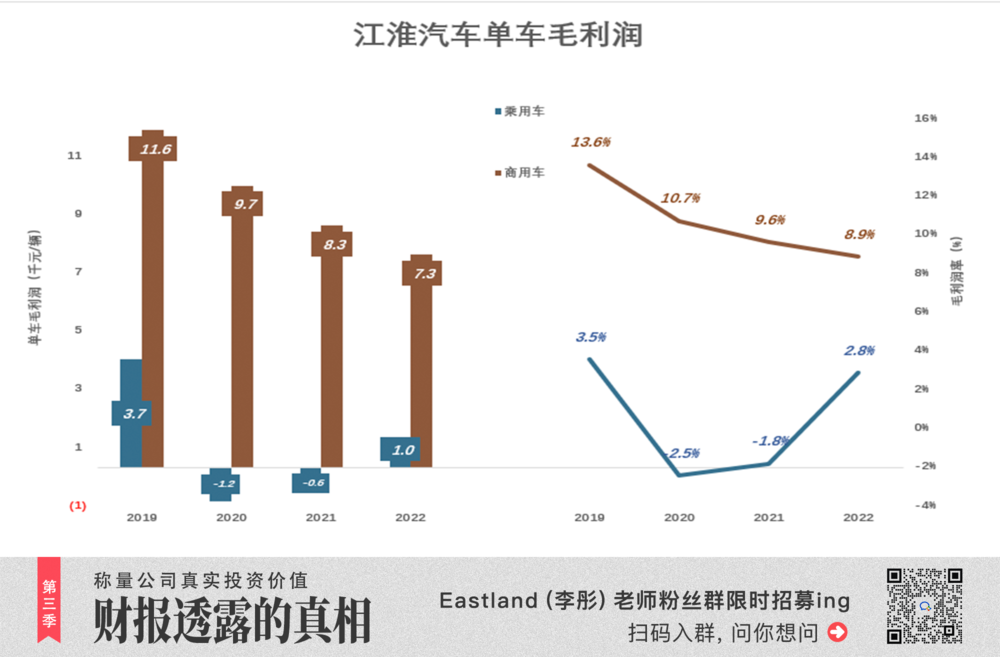

江淮商用车盈利能力远胜乘用车。2019年商用车单车毛利润1.16万元、毛利润率13.6%;2022年商用车单车毛利润7300元、毛利润率8.9%。

江淮乘用车毛利润在微利与微亏之间波动,不具备持续盈利能力。2022年单车毛利润仅950元、毛利润率2.8%。

早在2016年,江淮乘用车销量就接近40万辆,不能说规模不够大。几个点的毛利润都不能保证,说明产品技术含量、品牌附加值没有得到市场认可。

2016年,江淮汽车扣非净利润8.43亿、利润率1.6%。此后扣非净利润连续六年为负,2022年扣非净亏损27.9亿、亏损率7.7%。

在燃油车时代,江淮汽车算得上成功,但与吉利、长城相比差两三个档次。没有多么“贵重”的“燃油车包袱”,却未能抓住新能源车机遇。

完美“辜负”了补贴

比销量、营收滞涨和持续亏损更糟的是,江淮起大早赶晚集,完美辜负了政府对新能源车的补贴。

《2016年报》中,江淮汽车自称“在新能源技术积累、市场推广方面具备先发优势”,“与华霆动力、巨一自动化分别在电池、电机、电控方面开展合作,进一步提升了公司在新能源核心产业链方面的协同优势”。

2016年4月,与蔚来达成战略合作框架协议,将合作生产高端纯电动SUV。

2016年8月,通过非公开发行募集45亿,其中40亿用于“新能源乘用车”“纯电动轻卡”。

真是秣马厉兵,准备大干一场。

2016年,江淮汽车在中国纯电动车市场的份额达5.2%;2018年,销量6.4万辆、同比增长125%,市场份额达8%;

2021年、2022年江淮新能源车销量增幅分别为169%、44%,但没突破20万辆。

2023年H1,江淮新能源车销量6.7万辆、同比下降16.5%,在纯电动车市场的份额为2.7%,约为2016年的一半。

单看销量,江淮新能源车业务似乎差强人意,但营收峰值却出现在销量仅5.8万辆的2019年。

2022年销量达19.3万辆,营收70亿、较2019年下降47.6%。原因是2019年江淮新能源车出厂均价23.2万,2020年骤然降至8.7万,2022年仅为3.6万。

20多万的车与不到4万的车有天壤之别,江淮新能源车遭遇了什么?

2015年,江淮卖出1.05万辆新能源车,收入18.5亿,单车均价17.6万。这一年收入补贴21.9亿,相当于销售收入的118%。

2016年,江淮卖出1.84万辆新能源车,收入32.7亿,单车均价17.8万。这一年收入补贴35.7亿,相当于销售收入的109%。

2019年,江淮新能源车销量增至5.8万辆,收入134.5亿,单车均价23.2万,补贴收入降至13.85亿,相当于销售收入的10.3%。

2016年、2018年,赛力斯补贴收入也曾占到新能源车销售收入的30%以上,但没有江淮那么夸张。

新能源车起步阶段,生产端规模小、成本高;消费端对新事物认知不足,存在疑虑,不愿或者无力承担较高的价格。

政府补贴能够提高买卖双方成交的量,生产方得以扩大产能、降低成本、改进技术、优化产品。

补贴的目的是取消补贴。当新能源车具备足够的竞争优势、能够不断压缩传统燃油车市场份额时,补贴就可以“鸣金收兵”了。

中国对新能源车、光伏的补贴都已收到超出预期的效果。比亚迪、中环等优秀企业抓住了机遇。而江淮们辜负了这“泼天的富贵”。

有补贴时卖23万一辆,没补贴时,市场只能接纳不到4万的江淮电动车。

赛力斯VS江淮

赛力斯“资历”比江淮浅得多,其前身是2007年5月成立的重庆渝安控股,注册资本5000万元。

2010年股权变更后,实控人为小康控制、渝安工业及几位自然人。

2007年7月,收购重庆小康汽车集团90%股权。

2011年4月整体变更为“重庆小康工业集团股份有限公司”,主营业务是微车及发动机、零部件。

2015年,东风小康微车销量27.7万辆、市占率7.8%,位列细分市场第三。第一名通用五菱销量超过200万辆、市占率56.5%;第二名长安汽车销量44.2万辆、市占率12.4%。

2016年6月,重庆小康在A股上市。

与江淮相比,赛力斯营收处于下风。两家都在2017~2018年“达峰”,但赛力斯回落速度更快——2017年赛力斯营收219亿,相当于江淮的45%;2020年赛力斯营收143亿,相当于江淮的33%。

2021年,局面开始反转。2022年赛力斯营收341亿,相当于江淮的93%。

赛力斯销量、单价亦被江淮“碾压”,而且差距越来越大。2018年赛力斯销量为34.8万辆、相当于江淮的75.3%;2021年,赛力斯销量降至26.7万、相当于江淮的50.1%。

2022年赛力斯销量回升到江淮的53%,2023年H1又降至江淮的33%。

值得注意的是,赛力斯销售均价的大幅反超。2020年,江淮均价超过10万元、赛力均价不到5万元;2022年,随着问界占比的提高,赛力斯出厂均价达11.7万/辆,相当于江淮的213%!

穷则思变,江淮的路越走越窄。根基不如自己的赛力斯销量爆棚、股价暴涨,江淮不该再有任何犹豫。

华为的“啄食顺序”(pecking order)

2023年3月,华为内部再次发布“不造车决议”,由任正非亲自签发,有效期五年。

华为与车企合作模式有三:一是标准化零部件模式、二是Huawei inside(HI)、三是华为智选。三种模式是递进的,华为的角色都是供应商。

余承东曾说“华为擅长的是智能化、电力化、联网化,强项是软件、算法、芯片设计能力”。不妨把上述能力称为“爱因斯坦能力”,优秀车企具备的是“爱迪生能力”。

同时具备两种能力的企业绝无仅有。苹果迟迟没有造出车,主要原因是“爱迪生能力”不够强;华为有自知之明,所以坚决不造车。与其花一半以上的时间和精力做不擅长的事,为什么不全力做好爱因斯坦?

既然不造车,华为对车企而言就是提供解决方案的乙方。由于“失去灵魂”顾虑,兼之智能解决方案对销量的拉动作用有待观察,华为与甲方的合作不算顺利。

目前华为智选模式唯一的甲方是赛力斯,余承东不遗余力为之站台;

选择HI模式的甲方原有北汽极狐、长安阿维塔和广汽埃安三家。广汽埃安卖得不错,与华为合作的AH8项目变更为“自主研发”(降级了)。北汽的境遇与广汽截然相反,已于2023年8月升级为智选模式,拟生产高端纯电动轿车。

华为恨不能让所有车企都成为自己的甲方,但饭要一口一口吃。综合品牌、技术、销量等因素把车企分为三六九等,华为啄食顺序是从五等到四等,再从四等到三等。目前,一、二等车企还是华为“高攀不起”的甲方。

穷则思变。“穷”不是缺钱而是无路可走。赛力斯比江淮“穷”,因此与华为的合作积极性胜于江淮。

赛力斯在车市、股市的双丰收,会显著加快上述进程。越是“混得不好”的车企心里越痒,这次轮到江淮了。

*以上分析仅供参考,不构成任何投资建议 !