扫码打开虎嗅APP

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:张婕妤,编辑:沈晖,制图:张婕妤,头图来自:视觉中国

在美联储整个2023年都在讲“higher for longer”的背景下,美元投资者成了全球新兴市场的软肋,恰如“外资搅屎棍”把A股压得喘不过气。

然而就在十年期美债收益率一度突破5%,创下2007年以来新高的没几天,芒格首度现身一个播客中,节目上线没多久,国内各大新闻电报写下的“查理·芒格最新观点:未来20年中国比任何经济体前景都好”粗体标题就火速传遍了投资圈。

想到这应该是芒格在100岁生日之前,最后一次公开唱多中国,美国最新就业率数据就来了一个“勿谓言之不预”的放缓,美债稍有松动,A股就乘兴表演了一个反弹。

不过,前段时间牢牢占据华尔街舆论中心的,倒不是芒格的播客首秀,而是另一位在中国投资者之间享誉盛名的对冲基金大佬、桥水创始人达里奥。

此前,纽约时报金融记者罗布·科普兰(Rob Copeland)发表了一篇长文,试图揭露桥水基金的投资策略和企业文化,当然,文章还有一个更容易猜到的目的——为自己11月7日正式发售的新书《基金:瑞·达利欧、桥水基金,拆解一个华尔街传奇》(以下简称The Fund)预热。

尽管达里奥和桥水曾试图使用“律师函”和数十亿美元的诉讼来应对科普兰阁下的大爆料,但目前此书已经在Amazon上架(笔者亲测也可以在某公益网站下载到此书电子版),介绍页一句“雷·达里奥不希望你读这本书”,勾起了人类最原始的八卦欲。

只不过,比起许多从业者期待从中一窥这家千亿美元的对冲基金如何打造一台投资机器的始末,作者把更多的篇幅聚焦在了达里奥是一个多么糟糕的老板上。当然,在投资上,作者倒也有一个伤害不大但侮辱性极强的结论——比起言必谈的宏观系统,桥水其实主要靠达里奥的直觉进行交易。而达里奥的正确率和抛硬币差不多,对错各一半。

一、猎巫达里奥

事实上,对于期待通过此书能够搞清楚,这个世界上目前最大的对冲基金究竟是怎么做1000多亿美金投资的人来说,The Fund 大概率会让你失望。

关于桥水那台庞大的宏观研究和投资系统究竟如何运转的,此书并没有给出特别多的增量信息,也没有完整地拆解出桥水那台精密的宏观机器。The Fund 与其说是试图从金融角度还原桥水的赚钱之道,不如说是试图在人文层面把畅销书《原则》拉下神坛。

比如,《原则》里,达里奥明确写出自己的投资圣杯就是资产配置:就像爱因斯坦在发现E = mc²时的感觉一样,我发现如果我拥有15~20个良好的、互不相关的回报流,我就能大大降低我的风险,同时又不减少我的预期收益。知道如何结合不同的回报流,要比能够选出好的回报流更有效果(不过显然你必须二者都做)。

但,The Fund 觉得:不是。

作者把桥水赚钱的秘密引向了另一个充满戏剧张力的路径。“桥水基金的目标是有关整个国家的信息……达里奥大力讨好那些人脉广泛的政府官员,他可以从这些官员那里推测出他们计划如何干预经济——而桥水基金利用这些洞察力在其基金中赚钱。”

一言以蔽之:达里奥把资管做成了一个To G的生意。

对于熟悉《原则》这本书的人来说,并不是一个什么惊天的爆料。毕竟2008年金融危机一战成名之后,除了桥水的AUM迅速攀升,达里奥本人也是声名鹊起,成为了世界货币组织、各国央行行长/财政部长的座上宾,当华尔街其他对冲基金还在请库克到家里吃苹果派的时候,达里奥家宴的宾客就已经是新加坡的缔造者李光耀了。

再比如,《原则》里,极致透明的企业文化、对MBTI和棒球卡等人才管理工具的率先运用、利用错误完成“痛苦+反思=进步”的成长等,都是达里奥眼中桥水得以取得成功的原因。

但,The Fund 觉得:不是。

不论是对在职员工的错误进行录音录像,然后在面试时播放给应聘员工,观察他们的反应和性格;还是把一个人所有的弱点写在棒球卡上,作为送给他们的离职礼物也罢,这种企业文化在作者眼里是达里奥的操纵工具,滋生了偏执狂,鼓励了暗箭伤人的有毒文化。

The Fund 的主题,很大程度上并不是作为世界上最大的对冲基金,桥水究竟怎么赚钱;而是作为这个对冲基金的创始人,达里奥究竟是多么糟糕的老板。

更准确的说法是,前老板。

自从去年10月桥水高调宣布完成权力交接之后,2名联合CEO+3名联合CIO组成了新一届的领导班子。已经交出所有投票权的达里奥,依然保持着退休前的习惯——每天在领英上发一条“每日原则”。

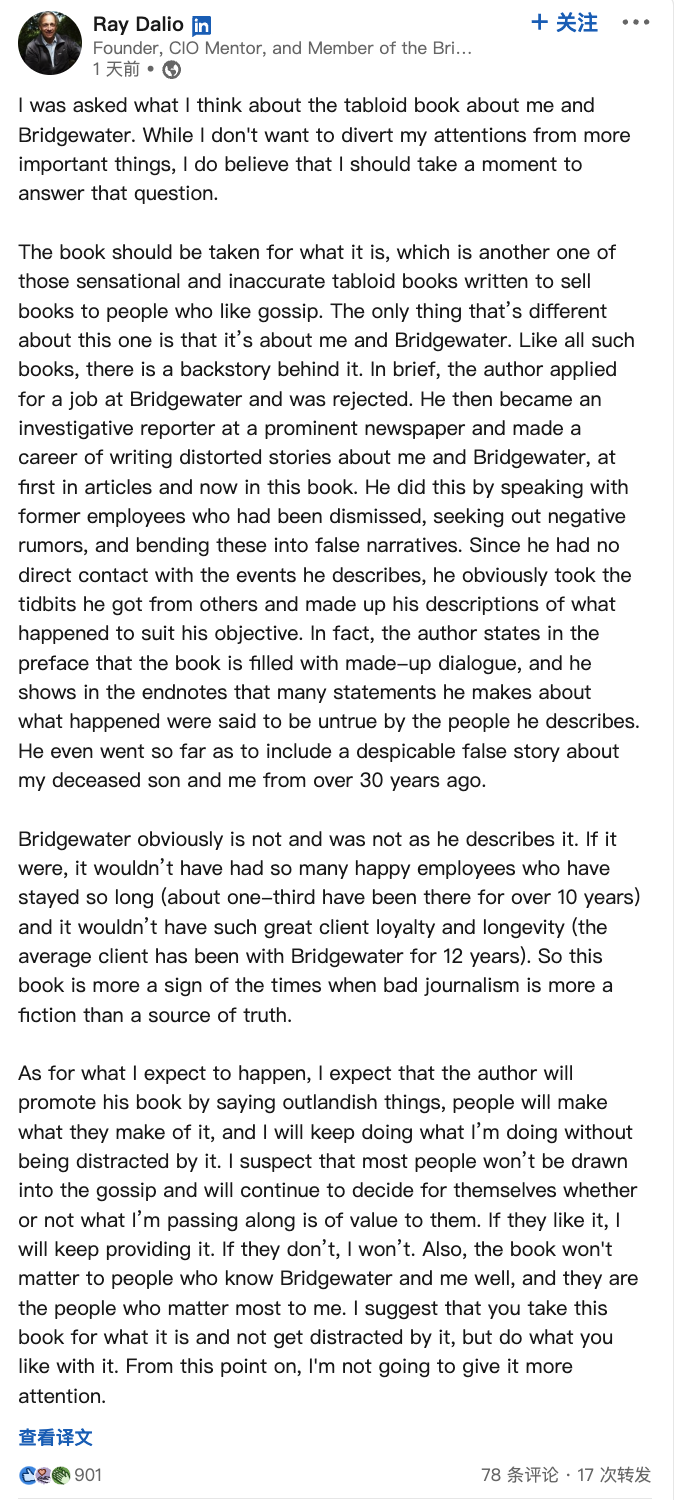

11月5日开始,他停更了两天,然后以一篇小作文来回应 The Fund,颇有些杀人诛心地写道,“作者之前来应聘桥水但我们没看上”,并定性“这本书更像是这种时代的标志——坏新闻与其说是一种真相来源,不如说是一部虚构小说”。随后附赠了一则新的“每日原则”:不要把听到的一切都当真。

从表态来看,这应该也是达里奥对此书投入的最后一点精力——“我会继续做我正在做的事情,不会被这本书所干扰。”

事实上,表面上退休的达里奥也并没有闲下来,因为他正在做的事情,比做投资难多了。

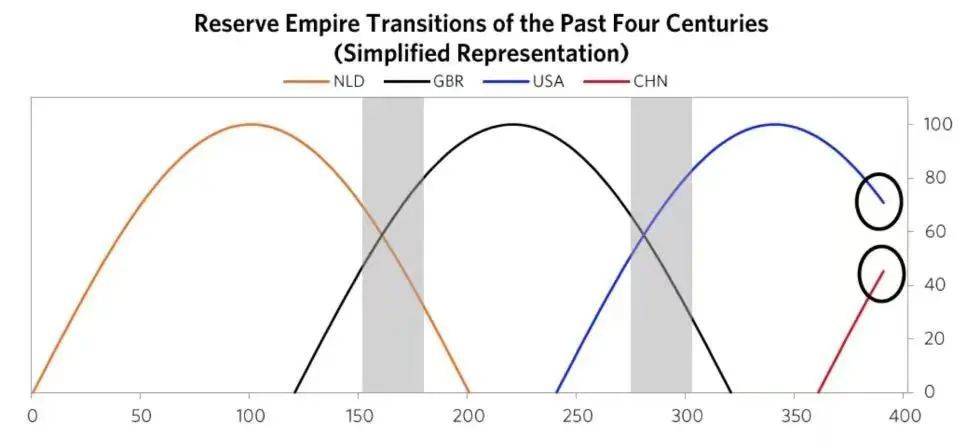

继2022年5月发布《不断变化的世界秩序之过去500年历史大周期》,预示美元逐渐衰落、人民币强势崛起之后,整个2023年,他又发布了多篇分析中美关系的文章,并试图在两个大国之间建立缓冲地带,促成更多的友好对话,期待中美共同领导一个和平的世界。

相比达里奥的奔波游走,芒格看多中国的理由就纯粹了很多:好企业和好便宜。

二、芒格头更铁

一个有意思的现象是,在电动车行业的投资选择上,“王传福和比亚迪”vs“马斯克和特斯拉”出现了一个奇妙的分野。

就在不少人民币私募基金寻求用收益互换的方式买上特斯拉的同时,美国人查理·芒格却依然持有着将近80亿美元的比亚迪[1]。

不过,芒格也在播客中坦然承认,持有比亚迪是一件让他感到紧张的事情,因为“公司显得太富有进取心”,如果它能以低于自身能力的速度发展,反而会让他感到更安全。

能在这笔投资上赚到大钱,其实,也得益于芒格在紧张中保持着头铁。

事实上,早在买入比亚迪之后,芒格曾试图说服他们不要进入汽车行业,王传福没有理会,仍然一意孤行。在早期经销商体系出现巨大问题时,比亚迪一度濒临破产。芒格是一个很固执的人,即便亏钱,他通常也会熬到接近成本价时才卖出(比如在现代汽车上的操作)。

另一方面,对自己欣赏的企业,芒格也总是选择“buy-and-hold”。他不喜欢直接把企业扔给下一个出价更高的人,除非公司存在一些一直无法解决的问题,否则即便短期表现得不尽如人意,芒格也希望和公司保持“共进退”的关系,而这最终在比亚迪的投资上转化成了巨大的账面回报。

这种头铁,来自于芒格对王传福的欣赏。他对王传福从来不吝溢美之词,“天才工程师”“爱迪生和韦尔奇的结合”“各种天赋的集合体”等等标签不胜枚举。此外,当更多的人把马斯克看作是整个汽车领域“颠覆式创新”的领导人时,芒格的观点也显得相当特别:王传福更接近原点,他比伊隆更擅长实际制造东西。

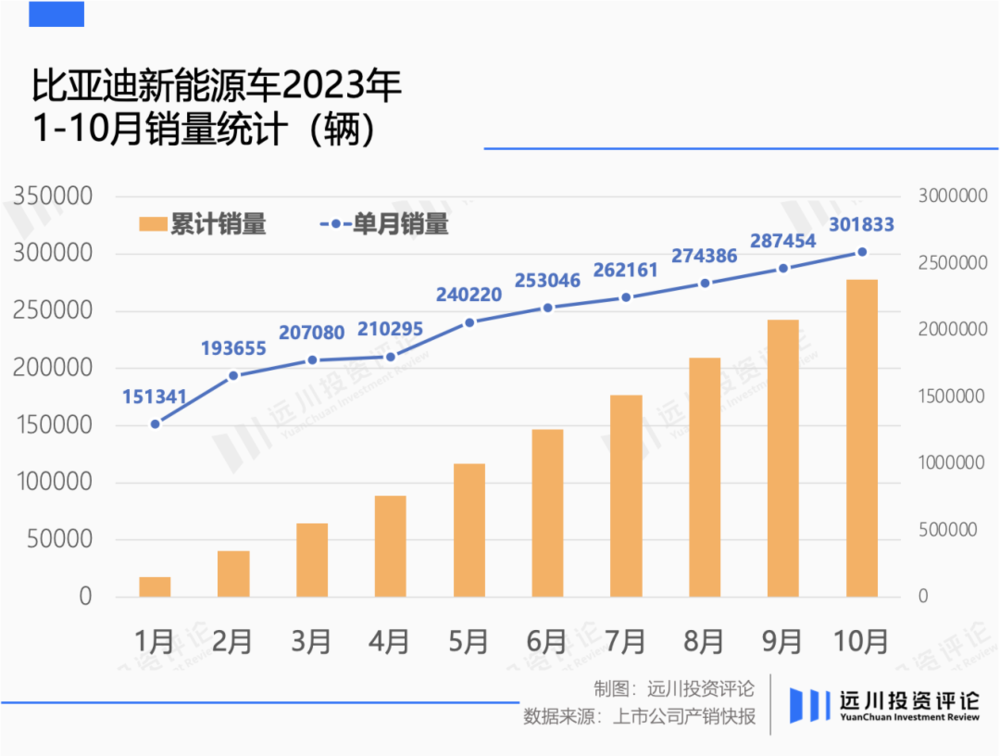

销量数字,正在成为芒格强有力的论据。

几个月前,比亚迪2023年上半年125万辆的销量刚刚让它成为历史上首个跻身全球前十大车企的中国企业,而随后7月(26.2万辆)、8月(27.4万辆)、9月(28.7万辆)、10月(30.1万辆)节节攀升的月度数据,更是让今年的累计销量已经飙升到了237万辆,距离芒格给出“今年将至少销售250万辆汽车”的预测,只差一步之遥。

当然,A股的多头们显然更期待芒格的另一个预言也可以实现。

整个2023年,芒格出席的几乎每个公开场合,都会被提问“还会继续投资中国吗?”

2023年2月16日,Daily Journal2022年召开股东大会,当时上证指数3212点,恒生指数20988点,人们问芒格这个问题。

芒格的回答:我们之所以拿出一部分资金去中国投资,是因为与美国的投资机会相比,中国的投资机会更好,我们能以更便宜的价格买入,获得更高的公司价值。去中国投资的,不只是我们。2023年5月6日,伯克希尔哈撒韦召开股东大会,当时上证指数3350点、恒生指数20049点,人们又问芒格这个问题。

芒格继续头铁:在中国做投资的确要比美国本土更难一些,但继续在中国投资的原因是,能够在中国以更低的价格买到比美国同行更好的公司。

2023年10月29日,芒格现身在Acquired的播客节目,当时上证指数3017点、恒生指数17406点,人们继续问芒格这个问题。

芒格更加头铁:我对中国的立场是:(1)中国经济在未来20年的前景几乎比其他任何大经济体都要好。这是第一点;(2)中国的龙头企业比其他任何地方的龙头企业都更强更优秀,而且价格更便宜。因此,我自然愿意在芒格家族的投资组合中买入一些中国公司。

比起多情的达里奥,一边看着桥水不断加仓iShares China Large-Cap ETF(安硕中国大型股ETF),一边逐渐把目光扩散到印度,在前段时间声称“印度将类似于80年代的中国,未来10年的预计增长率约为7%,”,芒格对中国资产的看好,倒是专一很多,不为A、H股的下跌所动,也不为地缘政治的波动所扰。

策略的不同造成了视角的差异,视角的不同则形成了观点的差异。

做宏观策略的达里奥,对“投资机会”的理解和阐释通常都充满了一种顶层设计的色彩,从多边地缘政治到一国施政纲领,从500年的兴衰周期到每一轮的债务周期,他所涉足的话题多是这般宏大叙事,并不断给这种自上而下的视角填充更多的细节。

而芒格则是典型的价值投资者,他很少对宏观局势展开长篇大论,他有着一种更加微观的视角:喜欢谈企业,一遍又一遍地讲述Costco为什么那么好;喜欢谈企业家,一次又一次地赞赏王传福的工程能力和生产管理能力;偶尔还会谈生活,告诉年轻的朋友该如何过好自己的一生。而所有让他更富有、更睿智、更快乐的机遇,也统统来自这种自下而上的思考。

如今,这两种迥然不同又各自极致的视角,都在“选择继续投资中国资产”上交汇时,又有什么理由不相信,中国市场的明天终究会好起来呢?

参考资料

[1] Acquired 访谈:查理·芒格,Yestoday

本文来自微信公众号:远川投资评论 (ID:caituandzd),作者:张婕妤,编辑:沈晖,制图:张婕妤