扫码打开虎嗅APP

本文来自:华尔街见闻,作者:李丹,原文标题:《鲍威尔放鹰、美债标售惨淡,美债盘中跳水,标普纳指终结两年最长连涨》,题图来源:视觉中国

美联储主席鲍威尔放鹰,长期美债标售结果惨淡,美国股债市场遭遇双重打击,美债价格跳水、收益率重回升势,两大美股指连日上涨的势头画上休止符。

周四美股盘前美国劳工部公布,上上周持续申请救济人数连升七周,创4月中以来新高,增加劳动力市场降温的迹象。评论称,持续申请就业人数反映了失业者找工作的难度加大,暗示失业率可能持续上升,势将超过美联储预计的四季度水平3.8%,联储今年内可能谨慎对待加息,有望继续保持利率不变。

失业数据公布后,美股期货上涨,美股指高开;美元指数加速回落,盘中转跌;基准十年期美国国债收益率升幅略有收窄。

美股午盘鲍威尔表示,美联储并没有信心认为已采取足够行动降低通胀,如有必要,联储会毫不犹豫地进一步加息。他并未直接提出要进一步加息,但表示现在宣布加息告终为时过早。他还说,联储官员将密切监测经济状况,避免加息过高的风险以及“被几个月的良好数据误导”的风险。有“新美联储通讯社”之称的记者Nick Timiraos评论称,鲍威尔概括了对待加息或宣告加息结束的谨慎态度。

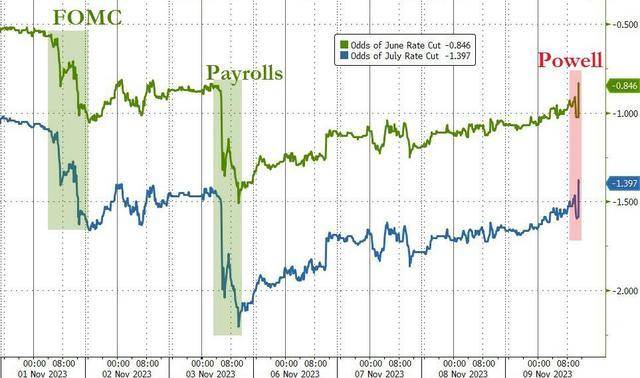

鲍威尔的言论打击了市场对美联储明年降息的预期,周四盘中,市场预计美联储明年首次降息的时间从6月推迟到7月。

市场预计美联储明年首次降息的时间更有可能是7月,而不是6月

鲍威尔讲话后,三大美股指盘中彻底摆脱涨势,日内跌幅持续扩大,标普和纳指终结了连日所创的两年来最长连涨日;美元指数跳涨;美债收益率加速上行,十年期美债收益率和对利率更敏感的两年期美债收益率日内均升超10个基点,远离上周五各自所创的一个月和两个月来低位,两年期收益率重上5.0%。周四的30年期美债标售创有纪录以来最大尾部、凸显需求疲软,也助长了美债收益率的升势。

30年期美债标售完成后、鲍威尔讲话后,美股美债盘中两波下跌

汇市方面,美国失业数据公布后,随着美元转跌,日元盘中曾转涨,但未能收复150.00关口,还徘徊151.00一线,鲍威尔讲话后跌幅扩大,仍有跌向上周所创两年低位的危险;鲍威尔讲话后,离岸人民币加速跌离周三涨破7.27所创的9月中以来高位,盘中曾失守7.30。

两大加密货币齐创新高:投资者预计下周美国监管方可能批准一批比特币现货ETF;而且继申请比特币现货ETF上市后,资管巨头贝莱德又疑似有申请以太坊现货ETF上市的迹象,比特币(BTC)一年半来首次涨破3.7万美元,盘中一度拉升近3000美元、逼近3.8万美元,以太坊(ETH)4月以来首次突破2000美元关口。

大宗商品中,美元盘中转跌助推多种商品反弹,黄金期货告别连跌三日所创的三周来低位,国际原油在鲍威尔讲话后回吐日内多数涨幅,但保住涨势,暂别7月中以来低位;而用于限制汽车碳排放的钯金盘中跌超6%,五年来首次跌破1000美元,受累于汽车销售放缓、电动车崛起,以及用户改用成本更低的铂金。

标普纳指分别止步八日和九日连涨:特斯拉领跌蓝筹科技股,财报后迪士尼大涨、Arm大跌

三大美国股指早盘总体高开低走,盘初刷新日高时,纳斯达克综合指数涨超0.3%,标普500指数涨超0.2%,道琼斯工业平均指数涨超55点。道指此后很快转跌,开盘半个多小时后,纳指和标普均转跌,早盘尾声时都曾转涨,午盘又转跌,美债标售结果出炉和鲍威尔讲话后,跌幅持续扩大,再未能转涨,纳指跌超1%,标普跌超0.8%,道指跌超200点,跌近0.7%。

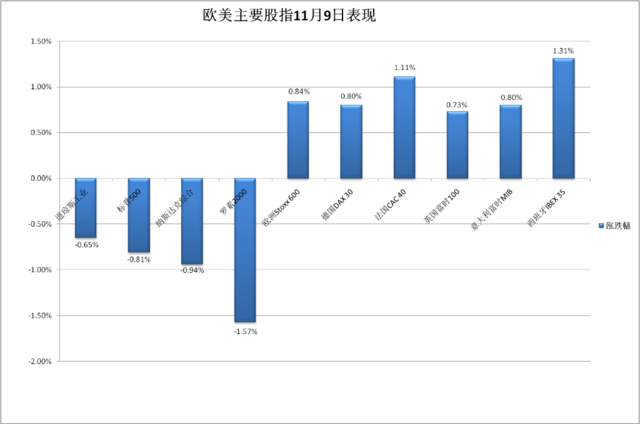

最终,三大指数集体收跌。标普止步八日连涨,在两日刷新9月20日以来高位后,收跌0.81%,报4347.35点。连涨九日、和标普同创2011年11月以来最长连涨日的纳指收跌0.94%,报13521.45点,跌落两日刷新的10月11日以来高位。道指收跌220.33点,跌幅0.65%,报33891.94点,在连涨七日后连跌两日,继续跌离9月20日以来高位。

价值股为主的小盘股指罗素2000收跌1.57%,跑输大盘,连跌四日,两日刷新11月1日以来低位。科技股为重的纳斯达克100指数收跌0.82%,跌落连涨九日刷新的9月14日以来高位。

主要美股指午盘跳水

标普500各大板块周四全军覆没,跌超2%的医疗领跌,特斯拉所在的非必需消费品跌1.8%,对利率敏感的房产跌1.5%,公用事业跌近1.4%,材料跌近0.9%,其他板块跌不足0.5%。

龙头科技股多数下跌,其中表现最差的特斯拉低开低走,午盘拜登称,支持美国汽车业最大工会UAW在特斯拉和丰田组建工会的尝试,特斯拉跌幅一度接近7%,最终收跌约5.5%,创10月19日以来最大日跌幅。

FAANMG六大科技股中,连涨九日、连续两日收创历史新高的微软收跌0.7%,在OpenAI发布GPT新品后首次收跌;亚马逊收跌约1%,继续跌离截至周二连涨八日所创的9月14日以来收盘高位;连涨六日、持续刷新10月24日以来高位的谷歌母公司Alphabet收跌1.2%;连涨三日至9月6日以来高位的苹果收跌近0.3%;周三反弹至9月11日以来高位的奈飞收跌0.3%;而Facebook母公司Meta收涨0.2%,连涨五日、三日刷新10月17日以来收盘高位。

芯片股总体盘中转跌,费城半导体指数和半导体行业ETF SOXX早盘涨超1%,分别收跌近0.6%和0.5%,告别连涨两日刷新的10月17日以来高位 。收盘时,周三盘后公布四季度营收和盈利指引均超预期环比放缓的Arm跌超5%,德州仪器跌超1%,英特尔跌0.3%,AMD跌不足0.1%,而美光科技涨超1%,英伟达涨0.8%,连涨七日,高通微涨。

AI概念股总体盘中转跌,总体连跌两日。到收盘,盘初曾涨超2%的C3.ai(AI)跌超3%,SoundHound.ai(SOUN)跌超2%,Palantir(PLTR)、Adobe(ADBE)跌超1%,而BigBear.ai(BBAI)涨超3%。

热门中概股多数继续下挫,纳斯达克金龙中国指数(HXC)收跌2%,在上周五收创近三周新高后连跌四日。中概ETF KWEB和CQQQ跌2%左右。个股中,收盘时蔚来汽车跌超5%,盘前公布三季度营收超预期劲增271%、同比扭亏为盈的理想汽车跌超4%,阿里巴巴、百度、京东、B站跌超2%,腾讯粉单、拼多多、小鹏汽车跌超1%,而网易涨近0.8%。

部分公布财报的个股波动较大,其中,周三盘后公布三季度盈利高于预期、将降低成本的目标规模提高20亿美元至75亿美元后,迪士尼(DIS)高开高走,收涨近7%;三季度营收超预期增近12%、亏损收窄的“美国花呗”Affirm(AFRM)收涨14.3%;三季度净亏损远低于预期、营收远超预期、并计划削减成本的维珍银行(SPCE)收涨19.2%;而公布三季度营收高于预期、亏损低于预期、但平台用车订单增长不及劲敌Uber后,网约车龙头Lyft(LYFT)盘初曾跌超7%,早盘曾转涨,最终收跌约6%;2024财年指引逊于预期的医疗设备生产商 Becton Dickinson(BDX)收跌9.3%。

其他波动较大的个股中,公布将申请增发股票募资最多3.5亿美元的AMC院线(AMC)盘初曾跌超20%,收跌13.7%;周三在GLP-1减肥神药替尔泊肽获批美国上市后涨超3%的礼来(LLY)收跌4.5%,跌落周三所创的收盘历史高位。

欧股方面,部分企业业绩向好,支持泛欧股指连涨两日。欧洲斯托克600指数刷新三周来收盘高位。主要欧洲国家股指全线上涨,领涨的法股和西股涨超1%,法意西股连涨两日,周二独涨的德股连涨三日,两连跌的英股反弹。

个股中,三季度销售业绩优于预期、给出更务实的中期目标后,数字支付处理公司Adyen收涨4%;三季度利润和收入高于预期且上调全年盈利指引的英国药企阿斯利康收涨2.6%;公布中长期指引的施耐德电气涨8.3%;小幅上调全年指引的德国消费品巨头汉高涨4.5%;而礼来减肥药在美获批后,推出竞品减肥药的诺和诺德跌2.8%;最新全年盈利预期位于此前指引低端的线上博彩巨头Flutter跌10.1%,拖累旅游与休闲板块收跌2.1%。

鲍威尔讲话后,美债收益率盘中升超10个基点,两年期收益率重上5.0%

美国10年期基准国债收益率在亚市早盘曾下测4.47%刷新日低,继续逼近上周五盘中下破4.50%后所创的9月末以来盘中低位,后持续回升,美股盘前曾接近4.59%,失业数据公布后,升幅略有收窄,曾短线下测4.53%,美股早盘徘徊4.57%上下,午盘鲍威尔讲话后升幅明显扩大,一度逼近4.65%,远离上周五所创的低位,日内升近16个基点,到债市尾盘时约为4.62%,日内升近13个基点,在连降两日后反弹。

周三盘中转升后,对利率前景更敏感的2年期美债收益率在周四亚市早盘曾下破4.92%刷新日低,后持续回升,美股盘前曾上测4.97%,失业数据公布后总体保持升势,鲍威尔讲话后升幅迅速扩大,升破5.0%后曾接近5.04%,本周首度盘中重上5.0%,日内升幅略超过10个基点,继续远离上周五下测4.80%刷新的9月1日以来盘中低位,到债市尾盘时约为5.02%,日内升近9个基点,连升两日。

各期限美债收益率全线盘中拉升

失业数据后美元指数转跌、鲍威尔讲话后跳涨,比特币盘中逼近3.8万美元创一年半新高

追踪美元兑欧元等六种主要货币一篮子汇价的ICE美元指数(DXY)在周四欧股盘前曾几度转涨,欧股早盘曾涨破105.70,此后持续回落,美国失业数据公布后加速下行,未到美股开盘已转跌,美股早盘跌破105.40刷新日低,日内跌0.2%,和周一跌破104.90刷新的9月20日以来盘中低位仍有距离,午盘鲍威尔讲话后迅速摆脱跌势,一度逼近106.00刷新本周四日高位,日内涨近0.4%。

到周四美股收盘时,美元指数处于105.90上方,日内涨约0.3%;追踪美元兑其他十种货币汇率的彭博美元现货指数涨近0.5%,处于11月1日以来同时段高位,和美元指数都连涨四日。

彭博美元现货指数周四盘中回到上周五非农就业报告公布前水平,但还低于11月1日美联储FOMC会议公布决议前水平

非美货币盘中普跌,日元盘中转跌,仍面临跌向两年低谷的危险,美元兑日元在美股盘前美国失业数据公布后加速回落并转跌,美股早盘曾跌破151.09,此后反弹,美股午盘转涨后曾接近151.40,靠近上周二涨破151.70所创的去年10月以来高位;欧元兑美元在美国失业数据公布后加速反弹,美股早盘曾涨破1.0720,继续靠近周一涨破1.0750刷新的将近两个月高位,后持续回落,午盘曾下测1.0660,日内跌约0.4%;英镑兑美元在美国失业数据公布后跳涨,美股早盘曾逼近1.2300,午盘转跌后曾接近1.2210,日内跌近0.6%,未能靠近周一接近1.2430刷新的9月15日以来高位。

离岸人民币(CNH)兑美元在亚市早盘曾涨至7.2806刷新日高,后持续回落,美股盘前曾接近7.30,美国失业数据公布后收窄跌幅,美股早盘曾短线收复7.29,午盘鲍威尔讲话后跌幅扩大,曾跌破7.30刷新日低至7.3022,日内跌151点,跌离周三涨破7.27至7.2666刷新的9月15日涨至7.2596以来盘中高位。

比特币(BTC)在美股盘前涨破3.7万美元,去年5月以来首次突破这一关口,美股早盘又曾逼近3.8万美元,继续创去年5月以来新高,较亚市盘中的日内低位涨超2700美元、涨近8%,午盘回吐部分涨幅,美股收盘时处于3.65万美元上方,最近24小时涨超2%。

比特币盘中曾逼近3.8万美元,创一年半新高

市值仅次于比特币的以太坊(ETH)在美股早盘涨破2000美元,自4月末以来首次盘中突破2000美元关口,并曾涨至2050美元上方,创4月中以来新高,较亚市早盘的日低涨约9%,美股收盘时仍处于2000美元上方,最近24小时涨超7%。

原油止住两连跌,脱离近四个月低位

国际原油期货周四总体保持反弹势头,美股早盘刷新日高时,美国WTI原油涨至77.16美元, 布伦特原油涨至81.48美元,日内均涨超2.4%,午盘回吐多数涨幅,鲍威尔讲话后加速回落。

最终,连续两日收跌的原油反弹。WTI 12月原油期货收涨0.54%,报75.74美元/桶;布伦特1月原油期货收涨0.47美元,涨幅0.59%,报80.01美元/桶,和美油均暂别周三各自分别刷新的7月19日和7月17日以来收盘低位。

美国WTI原油美股早盘刷新日高,鲍威尔讲话后回吐多数涨幅

黄金扭转三连跌,告别三周低位,钯金盘中跌超6%,创五年新低

伦敦基本金属期货周四多数下跌。周三反弹的伦镍、伦锌和伦锡回落,伦镍跌近1.6%领跌,刷新周二所创的2021年6月以来低位,伦锌跌落9月末以来高位,伦锡未能继续伦锡开始靠近周一所创的一周来高位;伦铝连跌三日,继续跌离周一所创的10月初以来高位。而连涨五日的伦铅收平,企稳四日连创的9月末以来高位,伦铜小幅反弹,暂别连跌两日所创的一周来低位。

连跌三日的纽约黄金期货周四成功反弹,COMEX 12月黄金期货收涨0.61%,报1969.80美元/盎司,脱离周三刷新的10月17日以来低位。

纽约期银连涨两日,COMEX 12月白银期货收涨0.78%,报22.905美元/盎司,继续脱离周二刷新的10月12日以来低位。

钯金连跌四日,NYMEX 12月钯金期货盘中跌至993.5美元,2008年来首次盘中跌破1000美元,日内跌超6%,收跌4.8%,报1009.1美元,刷新2008年8月来收盘低位,本周持续创2008年来新低。

黄金期货保住反弹势头,在1950美元左右找到支撑

本文来自:华尔街见闻,作者:李丹