扫码打开虎嗅APP

作者|Eastland

头图|视觉中国

2023年11月21日,携程集团(NASDAQ: TCOM;HK: 09961)披露了2023年Q3业绩——营收134.7亿、同比增长99.4%;净利润46.4亿、同比增长1793%;2023年前三季净利润86.6亿、同比增长3539%,相当于疫情前2019年Q3净利润的174%。

不料,在披露靓丽财报当天,携程美股、港股分别下跌10.61%和4.06%。随后两个交易日放量上涨,收复了失地。

迟到的复苏

1)复苏轨迹与Booking相似

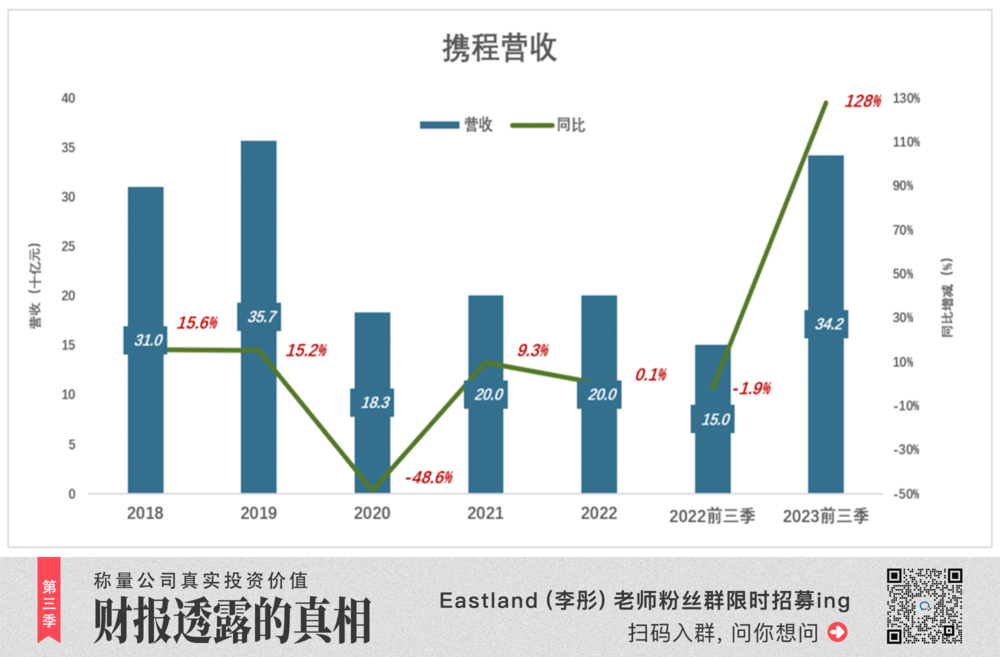

2019年,携程净营收356.7亿、同比增长15.2%;

2020年,受疫情影响,营收仅183.2亿、同比下降48.6%;

2021年、2022年营收徘徊在200亿,不到2019年的60%,期待中的复苏迟迟没有出现。

2023年前三季,携程营收341.9亿、同比增长128%。前三个季度的营收已接近2019年全年,2023年刷新历史纪录没有悬念。

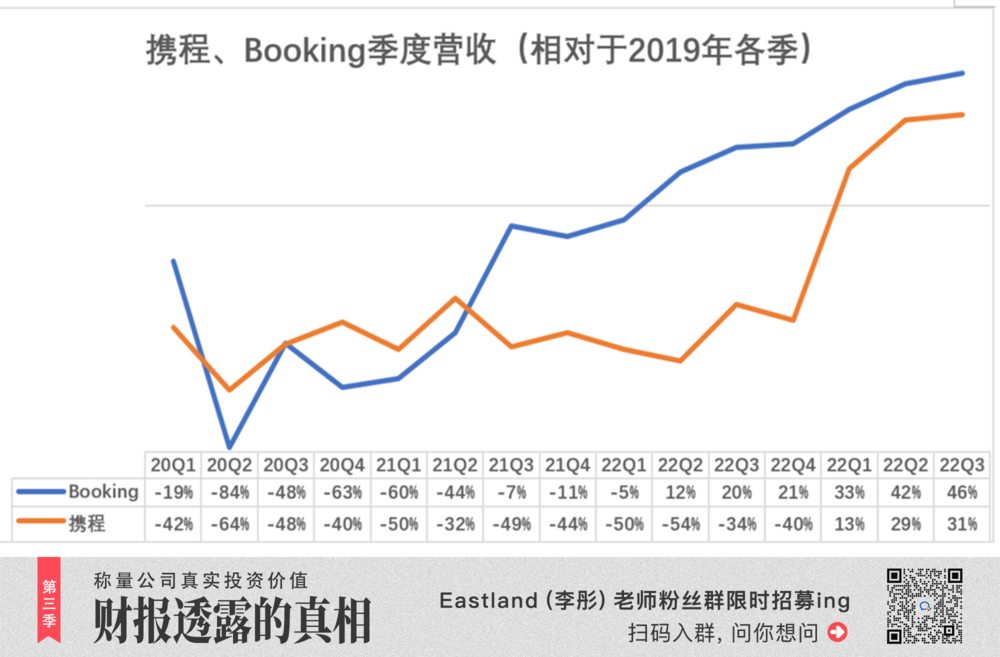

携程复苏的轨迹与国际酒店预订巨头Booking如出一辙,但是有“相位差”:

2020年各季度,Booking营收也出现暴跌,跌幅大于携程;

2021年H2出现复苏迹象——Q3营收恢复到2019年Q3的93%;Q4营收恢复到2019年Q4的89%;2021年营收较2020年增长61.2%,相当于2019年的72.7%;

2022年Q2,Booking开始超越2019年对应季度,全年营收相当于2019年的113%。

2023年前三季,Booking营收同比增长27%,其中Q3营收较2019年Q3增长46%。

携程的复苏比Booking晚:

2022年Q3,营收较2019年Q3的降幅开始收窄;

2023年Q1营收超过2019年Q1;

2023年Q3营收较2019年Q3高31%。

(图中百分数为2020~2023年各季度收入相对于2019年对应季度的增减幅度)

Booking、携程的复苏之旅分别始于2022年6月末、2023年3月末,刚好相差三个季度。

2)两大主业强劲

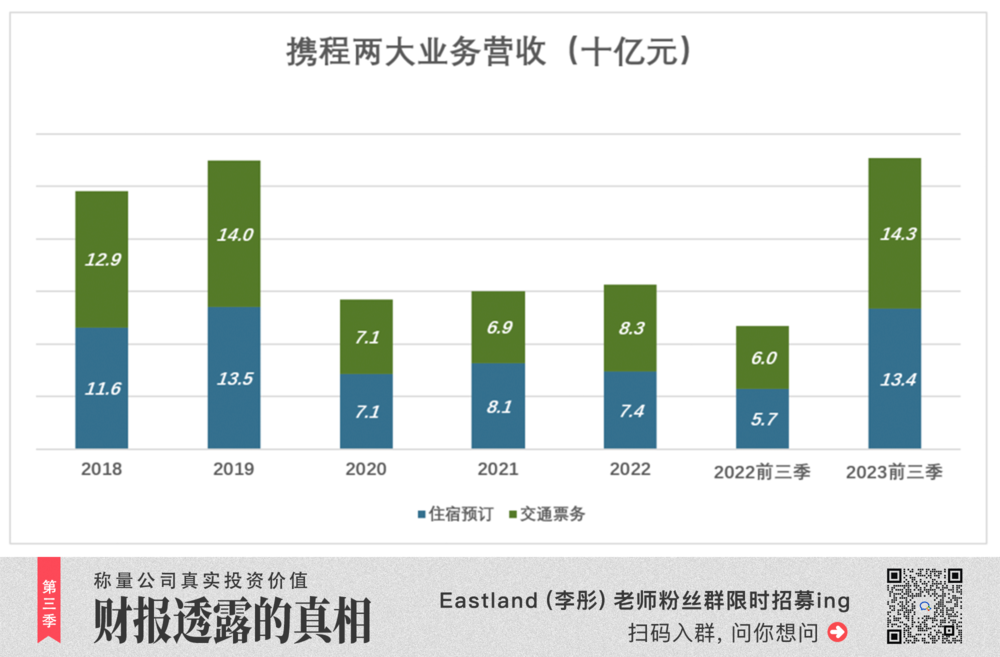

住宿预订和交通票务是携程最重要的业务,约占总收入的80%。

疫情前的2019年,住宿预订收入140亿、交通票务收入135亿,合计占总营收的77%。

2023年前三季度,住宿预订、交通票务收入分别为143亿、134亿,超过或接近2019年全年的水平。

季度数据更好地反映了出行行业在疫情前后的荣枯:

2020年Q1,住宿预订收入同比下降62%,交通票收入只下降29%。因为疫情到来时正值春运,“回家过年”和“年后去上班”都是刚需。

2020年Q2,住宿、交通票收入同比降幅都超过60%。回过头来看这是携程的至暗时刻。

令人感慨的是,期待中的复苏一再爽约。2020年Q4、2021年Q2、2022年Q3降幅曾一度收窄;2021年Q1、2021年Q3和2022年H1的现实情况,一次次浇灭了复苏的“小火苗”。

进入2023年,携程两大主业收入连续三个季度高于2019年对应季度。Q3住宿预订收入55.9亿、较2019年Q3高35.8%;交通票务收入53.7亿、较2019年Q3高44.2%。

“盈利基因”从未改变

1)年度营业利润

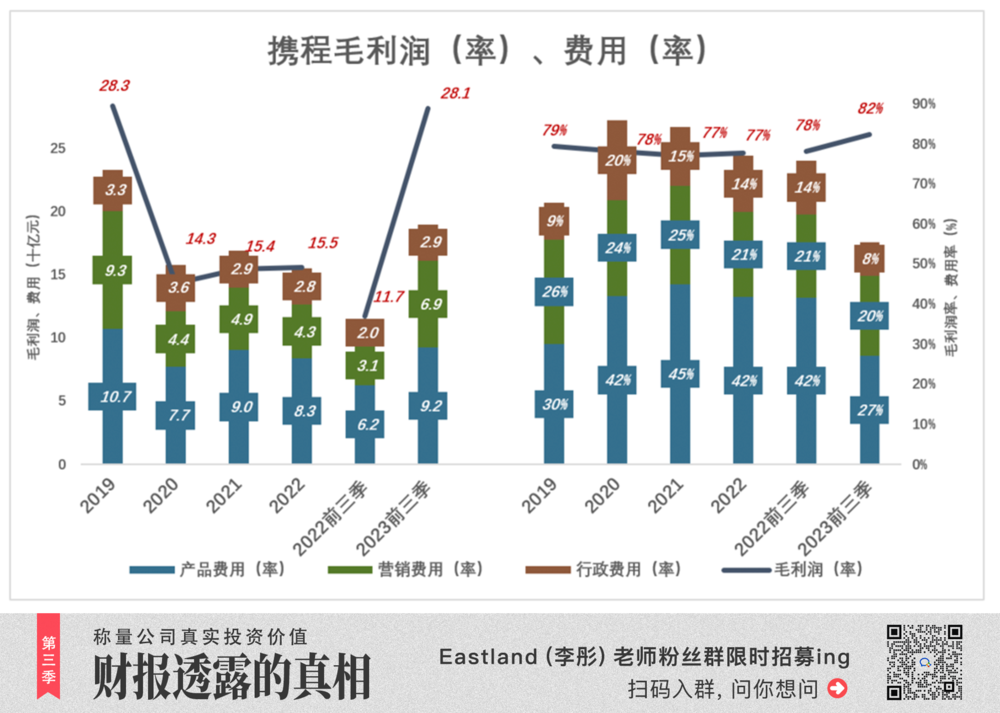

下图用蓝色折线代表毛利润(率)、蓝色堆叠柱代表各项费用(率),蓝色淹没彩色方可录得营业利润。

2019年,携程毛利润283亿、毛利润率79.3%,产品、营销、行政三项费用合计233亿,总费用率65.2%。蓝色比彩色高50亿及14个百分点。

2020年、2021年疫情影响下,毛利润率仅向下波动了1、2个百分点。但因做分母的营收几近腰斩,总费用率上升了20多个百分点。

2022年,出行市场并未复苏,营收仍在低位(较2019年低43.8%)。但与2019年相比,2022年产品费用下降23亿、营销费用下降50亿、行政费用下降4.4亿,统共省下78.2亿,营业利润奇迹般回正。

2023年前三季,毛利润率提高到82%(比2019年高2.8个百分点),总费用率55.4%(比2019年低9.8个百分点)。

携程在寒冬中习得压降费用“法门”!

2)季度营业利润

2020年Q1,营收同比下跌42.1%,营业亏损15.1亿、亏损率31.9%;

2020年Q2,营收同比、环比分别下降63.7%、33.3%,但营业亏损收窄至6.9亿、亏损率21.8%;

2020年H2营收同比降幅44.6%,营业利润却奇迹般回正至7.7亿。

2021年、2022年疫情多次反复,携程有6个季度出现亏损,但亏损率均未超过20%。

2023年,携程业绩稳步回升,Q3营业利润39亿、利润率28.5%。2023年前三季度,营业利润合计91.3亿。

梁建章曾说“携程的血液里流淌着盈利的基因”,这种基因从未改变。

国内外资本市场对AI、自动驾驶给予较多关注。蓦然回首,发现携程早已“静悄悄”地赚钱了。

估值与预期的关系

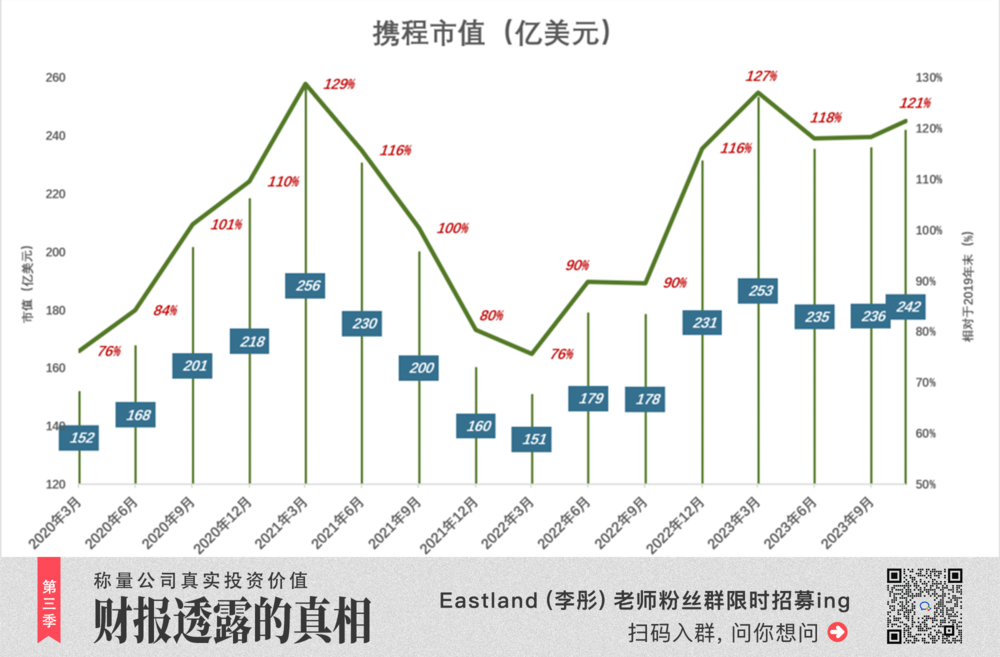

2020年一季度末,携程市值约152亿美元,较2019年末下降34%。

在“逆境反转”预期下,携程股价逐步走高。2021年Q1,携程营收仅为2019年Q1的50%,营业亏损7.9亿、亏损率19.2%。业绩这么惨,季末市值却来到256亿美元,比2019年末高29%。

复苏希望落空后,携程连跌四个季度。2022年Q1,携程营收还是只有2019年Q1的50%,营业亏损收窄至3.6亿、亏损率8.8%。此时投资人情绪跌至冰点,2022年3月末市值较2019年末跌幅又达到34%。

随着疫情远去,携程业绩以肉眼可见的速度恢复,市值再度攀升,2023年3月末达到253亿美元,相当于2019年末的127%。

2023年Q3业绩完全在预期之内,并已反映到股价当中。

旧预期兑现,新预期产生,主要有两点:

第一,与Booking相比,携程的复苏行情还有一大截。

2023年Q3,国际航空客运量仅为2019年的50%。中外人员交流方面的需求被压抑得更久。随着疫情影响彻底消退和国际关系的缓和,2024年出入境业务大概率出现“报复性”增长。

11月9日,中美直飞航班增至每周70班。11月21日,ACP(中美航空合作项目)宣布将推动中美大幅增加航班。

11月24日,外交部发言人宣布对法国、德国、意大利、荷兰、西班牙、马来西亚6个国家试行免签。

第二,出行市场的增长空间。

“十一黄金周”到处人山人海,商家却抱怨游客“只逛不买”。过去讲“有钱没钱,回家过年”,如今是“有钱没钱,出去转转”。买东西谨慎,交通、住宿上的支出却省不下来。“中国有十亿人没坐过飞机”,此说未必准确,但国人出行需求无疑有巨大增长空间。

兑现了旧预期的资金离场,抱有新预期的资金入场,“有人辞官归故里,有人星夜赶考场”,这是资本市场的日常。

*以上分析仅供参考,不构成任何投资建议!