扫码打开虎嗅APP

本文来自微信公众号:财经五月花 (ID:Caijing-MayFlower),作者:康恺,编辑:袁满,题图来自:视觉中国

悄然之间,外资已连续第四个月增持中国境内债券。反弹幅度之大,弥补了2023年前期的流出态势。

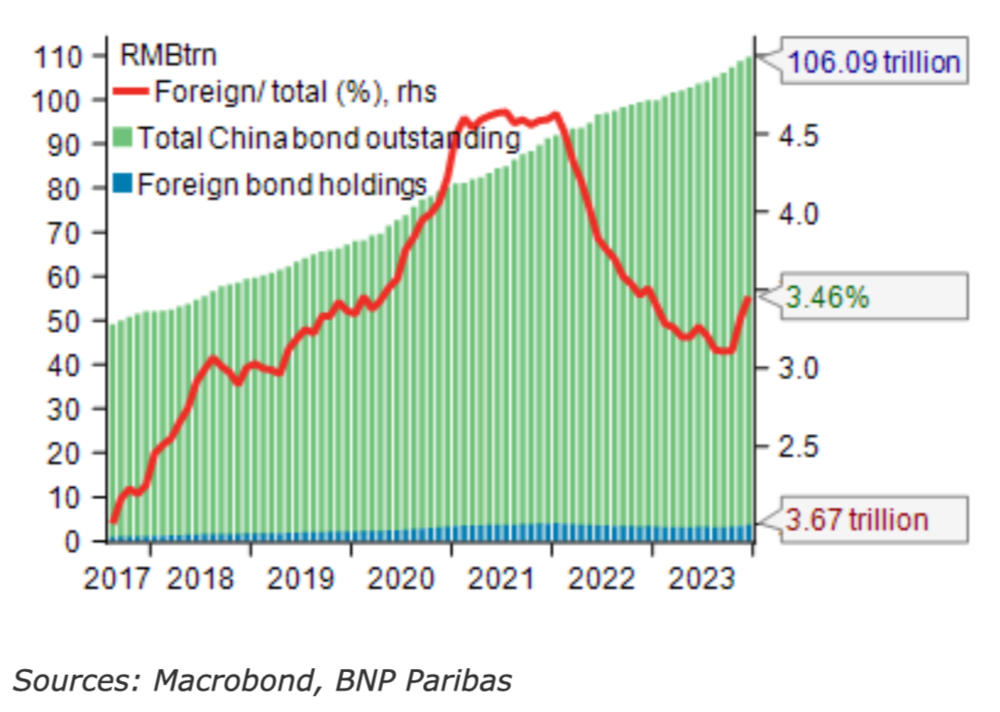

1月15日,中国人民银行(下称“中国央行”)上海总部发布的数据显示,2023年12月末,境外机构在银行间债券市场的托管余额为3.67万亿元人民币,约占银行间债券市场总托管量的2.7%,较2023年11月末增加约1800亿元,继续处于近两年高位。

将时钟拨至更早,2023年11月,外资向中国境内债券市场净投入2500亿元,增持规模创历史次高。从2023年9月开始,外资每月均增持中国境内债券,总增持额达4900亿元。

这扭转了外资流出中国债市的势头。纵观2023年,一季度,外资从中国债券市场撤资1800亿元;三季度又撤资900亿元。但到四季度,外资增持中国境内债券4800亿元,带动外资2023年全年增持中国债券2800亿元。相较而言,2022年,外资减持约6100亿元中国境内债券,系2013年公布外资持有中国债券数据以来唯一的年度净减持。

澳新银行资深中国策略师邢兆鹏认为,降息预期推动全球国债上涨,及中美利差倒挂程度收窄,是外资重返中国债市的主因。2024年,美联储料将开启降息进程,这将推动外资进一步增持中国境内债券。

华侨银行大中华地区研究主管谢栋铭表示,虽然外资增持中国境内债券,但北向资金、外商直接投资回流尚需时日。因为除息差外,后两者更关注经济基本面等因素。

1月15日,国家外汇管理局副局长、新闻发言人王春英表示,从主要渠道看,货物贸易保持较高规模资金净流入,近期外资来华投资呈现积极向好态势。外资投资中国市场和配置人民币资产意愿稳步提升,近几个月外资持续净增持境内债券。

外资的债券持有量开始反弹 数据来源:法国巴黎银行

一、外资重返中国债市

从债种来看,法国巴黎银行大中华外汇和利率策略主管王菊在最新报告中称,鉴于中国境内短期投资工具(国债、政策性金融债以及非可转公司债)的收益率相对于境内外汇掉期大幅上升,大多数外资流入可能来自国债资产掉期(ASW)。

中国央行上海总部的数据显示,截至2023年12月末, 境外机构的主要托管券种是国债,托管量为2.29万亿元,占比62.4%,较2023年11月末增持900亿元。2023年11月,外资增持国债约1200亿元。

谢栋铭认为,外资增持中国国债,一大推手是“套息交易”。“目前,中国央行维持较为宽松的货币政策,中国国内的借贷成本较低。虽然中国债券收益率不高,但相对低廉的融资成本,息差非常有吸引力。不仅如此,市场正押注中国央行将降息,投资中国债券的回报也提高了。在此背后,无论是被动资金的配置盘,还是主动资金的交易盘,都在增持中国国债。”他说。

截至2023年12月,1年期人民币融资的综合成本相当于掉期点隐含在约1.5%的水平。相较而言,在触及2007年高点后,美债收益率虽一路走低,但仍处于高位。目前,10年期美债收益率仍在4%上方,1年期美债收益率更达4.715%。

在邢兆鹏看来,被动性资金是推动外资增持中国国债的一大动力。被动性资金背后主要是各国央行,配置债券标的时需遵循一些特定指数原则。2023年11月以来,美债上涨推动美债总市值上升,债券基金需要相应增加中国债券配置,以此保持配置美国和中国债券的固定比例,使得与指数权重一致。

2019年以来,中国债券先后被纳入彭博巴克莱、摩根大通、富时罗素三大国际债券指数。目前,全球约有3万亿~5万亿美元资产追踪这三大指数,需按指数比例配置中国内地债券。根据有关指数公司最新估算,在完成纳入过程后,中国内地债券占彭博巴克莱全球综合指数约6%、摩根大通的全球政府债券指数约10%。

除国债外,政策性金融债亦受外资青睐。中国央行上海总部的数据显示,截至2023年12月末,境外机构托管政策性金融债0.80万亿元,较上月增加300亿元。2023年11月,外资增持政策性金融债约500亿元。

邢兆鹏认为,这背后的原因还在于中美利差。“目前,市场对2024年美联储降息预期较浓,美债收益率下行比中国国债收益率下行更快,中美利差倒挂幅度延续10月中旬以来的趋势持续缩窄。加之在岸人民币升势稳定,这有助于鼓励外资对中国债券市场的增持态势。”他说。

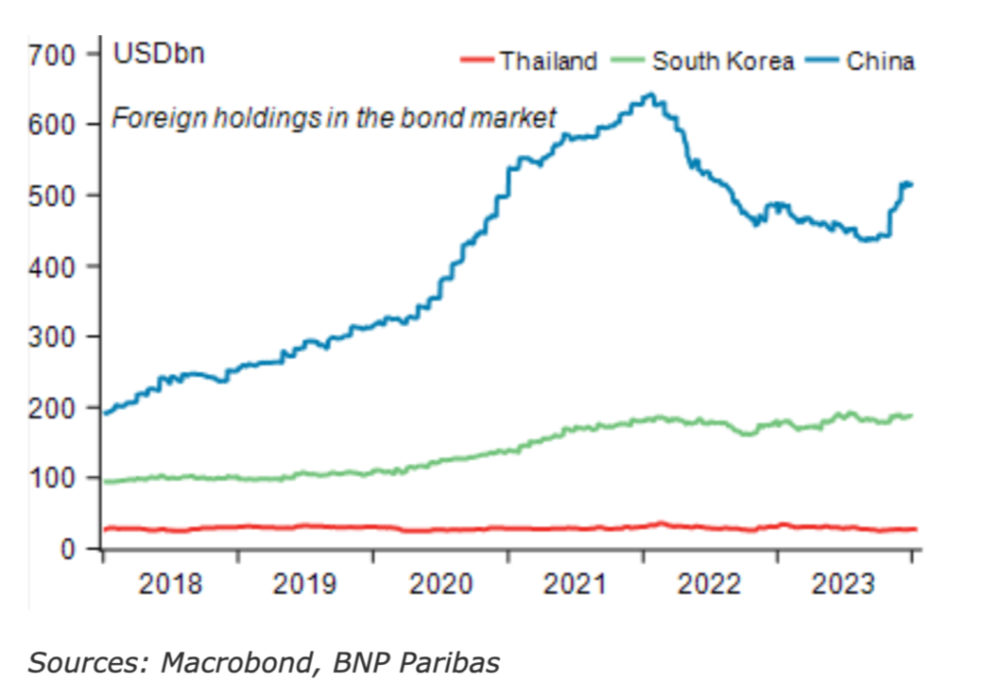

在亚洲市场,外国投资者在中国债券市场的头寸最大 数据来源:法国巴黎银行

二、外资会否回流中国市场?

2024年,外资会否持续回流中国债市,邢兆鹏认为,在美联储降息预期下,美债价格将大幅反弹,中美利差将继续收窄,这将推动外资继续增持中国国债及政策性金融债。

法国巴黎银行也在前述报告中表示,境内国债、政策性金融债以及非可转公司债的收益率相对于境内外汇掉期大幅上升,这个机会的窗口期仍未过去。中国央行致力于维持人民币汇率稳定,叠加美国利率见顶,预计2024年外资将持续流入中国债券市场。

汇丰银行环球研究预测,2024年,美联储首次降息或将在6月开启,预计2024年的政策利率将累计下调75个基点,2025年再下调75个基点。彭博行业研究分析师Stephen Chiu和Jason Lee预计,2024年,10年期中美利差的倒挂幅度有望收窄至100个基点以下。

不过,在多位市场人士看来,外资重返中国债市后,北向资金、外商直接投资能否回流中国,尚需时日。

谢栋铭认为,中美市场之间的息差,是影响外资回流中国债市的主要原因。虽然这会在一定程度上影响北向资金、外商直接投资的流向,但后两者更关注中国经济本身的基本面。在中国市场,目前广义货币(M2)和狭义货币(M1)增速的剪刀差依然超过8%,说明居民更倾向于将钱存起来,或将影响国内需求。

2023年12月末,M2余额292.27万亿元,同比增长9.7%。M1余额68.05万亿元,同比增长1.3%。至此,M2和M1增速“剪刀差”升至8.4个百分点,为当年高位。

“北向资金和对外直接投资都是主动性资金,能否回流还要看地缘政治、全球供应链调整情况而定。”邢兆鹏也说道。

此外,市场也关心,外资重返中国债市,会否支撑人民币汇率走势。对此,法国巴黎银行认为,虽然通过国债资产掉期的资金流入对人民币实时汇率没有直接的影响,但它为中国在岸市场提供了美元流动性,并支持在岸外汇掉期价格,这有助于稳定人民币。同时,1月15日,中国央行没有降低MLF(中期借贷便利)利率的决定,也表明了希望稳定人民币汇率的态度。

“2024年下半年,美联储料将正式开启降息进程,这可能才是资本回流中国市场的起点。届时人民币汇率将有可能大幅调整,有望调整在7.0~7.2区间以内。”邢兆鹏说道。

本文来自微信公众号:财经五月花 (ID:Caijing-MayFlower),作者:康恺,编辑:袁满