扫码打开虎嗅APP

本文来自微信公众号:券业星球(ID:stockplanet),作者:莽叔,头图来自:视觉中国

大约一年前,我读到一个系列研报,探讨不同国家、地区的财富管理市场在“低利率环境”下的演变,内容不长,但印象很深。

一个国家或地区的“消费观”和“理财观”,总体可以看作当地经济发展阶段和社会状况的外在表征,不过,放在不同的历史、文化中间,可以说样貌繁多,各有千秋。

这篇文章选取了亚洲比较大的几个经济体作为样本,观察当地家庭投资理财的方式和演变。

日本:高现金社会

关键词:现金,跨境投资,彩票

日本是个高现金社会,现金和存款占家庭资产比重过半。

很多人觉得是经济泡沫破灭和老龄化所致。事实上,把存款和现金分开看,答案会更清晰。平成年代之前,政策利率还存在优势,日本人持有的定期存款占比一直维持在高水平。从更早的经济扩张期以来,金融诈骗屡见不鲜也是家庭理财偏好存款的重要原因。

1990年代起,利率进入长期下降通道,步入零利率、负利率区间,存钱在银行,扣除保管费之后甚至会导致本金损失。通缩环境下,现金的购买力不降反增,驱动存款下降、现金持有比例上升。

值得一说的是,90年代上半段,日本政府尝试采用很多手段来刺激经济,效果一次不如一次,1997年之后叠加亚洲金融危机,大量银行、证券公司破产。从这个时候开始,寒意才真正传导到多数普通家庭。

所以更准确地说,经济泥潭和老龄化阻止了日本家庭从避险资产向风险资产的转移。日本政府和金融机构一直试图引导普通家庭资产进入股市,但是收效甚微,这几年才略有好转。

国信证券的一份策略报告,引述了日本银行所做的一项研究,90年代日本股市中损失最为惨重的是30~40岁年龄段的中青年群体,这些人享受过日股长期繁荣的红利,出于观念上的惯性,依然对经济和股市改善有所憧憬。今天再看,日本经济走出了长期的低迷,但那一代人已经步入老年。

汇率走低和本土资产表现不佳,对日本的资管行业影响深刻。一个也许大部分人都不知道的事情:日本投资者向海外投资的意愿越来越强烈,如今美股和美债已经是日本普通家庭的主要选项。

根据晨星(日本)统计数据,剔除ETF以后,当前日本前十大公募基金(投信),全部投向海外,主要投资方向为美股,和以美股为主要持仓的全球股票。即便在日股投资斐然成风的当下,海外被动型产品持续加注日本,依然没有改变本土投资者在实际行动上更加偏好美股资产的事实。

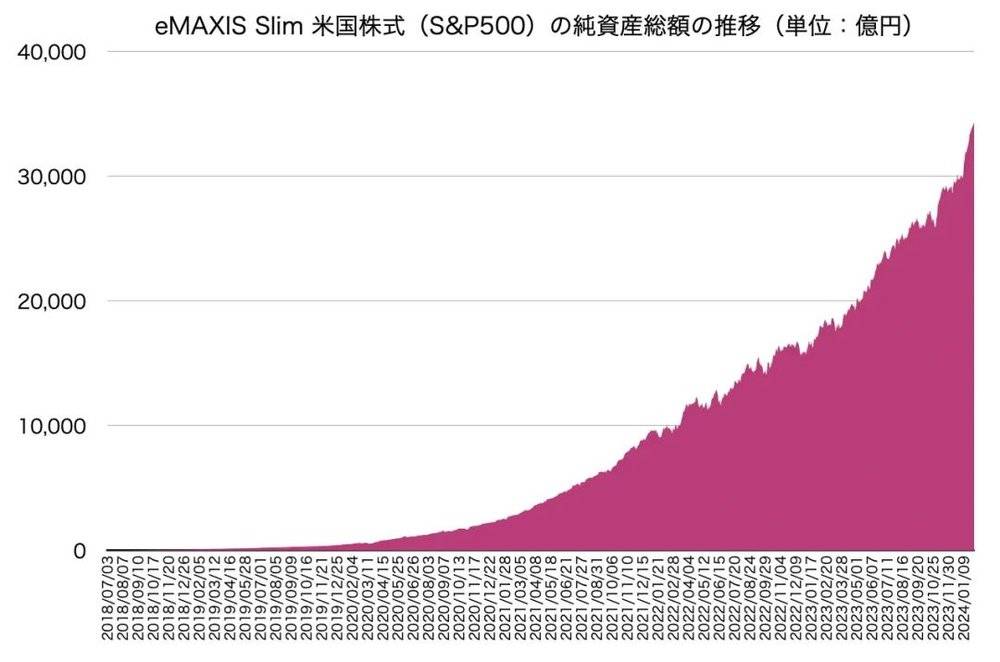

其中最大的一只是“三菱UFJ eMAXIS Slim 美国标普500投资信托”,2020年以来,它的管理规模变化是一个极度丝滑的增长曲线。

eMAXIS Slim 美国标普500股票投资信托AUM变化(三菱UFJ资产管理)

在经济走向长期“卸鼎”的过程中间,还有一类产品备受欢迎,就是“月度分红型产品”(毎月決算型投資信託)。

之前单独写过文章介绍(详见:《月度分红型产品爆红背后——老龄社会的深刻领悟》),这类产品最早出现在1997年,日本走向零利率的前夕,基金的分红款在很大程度上扮演了现金的角色。本质上,它是一种利用行为偏差而设计的金融产品——和相信长期、押注未来相比,大部分人对于获得短期现金回馈更感兴趣。在行为金融学里,它符合“近因效应”,即,人更容易受到最近发生的事情的影响。

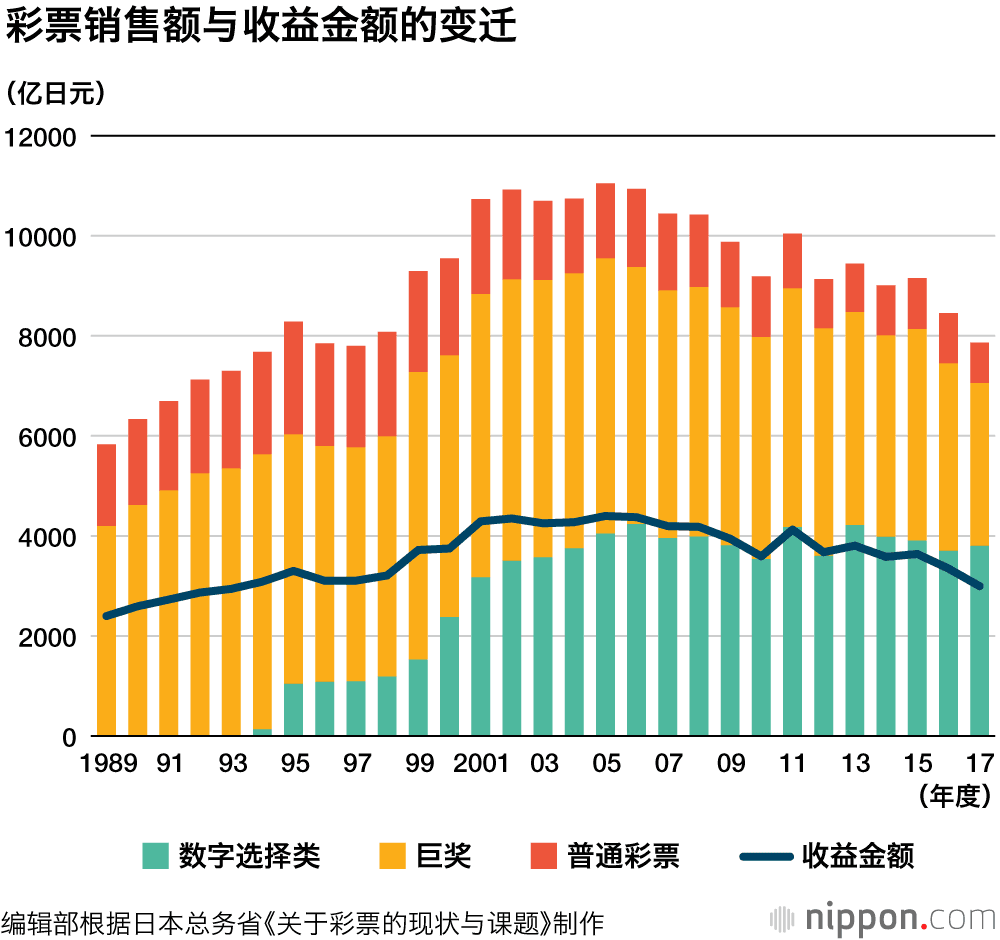

最后还有一个普通家庭覆盖率比较高的理财品种,彩票。2000年代,日本的彩票销售达到了顶峰,而这正是日本近几十年经济最差的阶段。一些最新的数字:根据日本彩票协会2022年的一项大样本调查,10%的人每个月至少买一次彩票,近一半的人在最近一年买过彩票。

日本的彩票销售额(日本总务省)

韩国:要么躺,要么炒

关键词:房产,存款,衍生品,另类理财

韩国有部知名度很高的奥斯卡获奖电影《寄生虫》,讲贫富人群之间的矛盾,里面对“阶层固化”有很立体的描绘。

在撕裂的社会中,普通人有关为人和入世的抉择有两种基本模式。一种是热衷投机,想尽办法搏一把,努力实现所谓的阶层跃升;另一种则是完全躺平,不结婚、不生育,减少人生最大的一笔开销。

韩国家庭资产结构中间,非金融资产的比例非常高,主要是房地产。和中国一样,韩国处于债务驱动的“扩张→收缩”的中后段。韩国居民部门杠杆率(Household Debt to GDP)超过100%,远高于全球平均水平,这也是加剧普通人生存焦虑的主要原因之一。

金融资产方面,存款占四成,股票、基金等占比不到三成。

值得一说的是,在偏低回报的本土投资环境中,韩国人对高风险的衍生品和虚拟货币情有独钟。韩国衍生品市场发达,对普通投资者开放程度比较高。多年以来,坊间一直流传着韩国大妈炒期权堪比买菜的段子。今年初香港持续下跌,也让韩国人在港股衍生品上亏钱的事情上了新闻。

还有一个冷门知识:韩国是亚洲最早推出杠杆ETF的市场(2010),早于日本(2012)、中国台湾(2014)和中国香港(2016)。

除了以上种种,韩国人还有很多另类的理财方式,其中一种常见的叫“转售理财”,具体包括收集限量版运动鞋、限量版玩具、名牌包,甚至星巴克纪念品,转售后赚取收益。也有人自己制作字体、表情包等虚拟商品,以及香氛、微型玩偶等实物去获取收入。

印度:巨变社会下的财富观

关键词:房产,黄金,存款

一个比较另类的观察:在高速增长、巨变的社会里,股票市场通常不是普通人获取财富的主要手段。在现代公司有能力整体实现超额回报的阶段,发财机会往往在一级市场,而这又是普通人接触不到的。

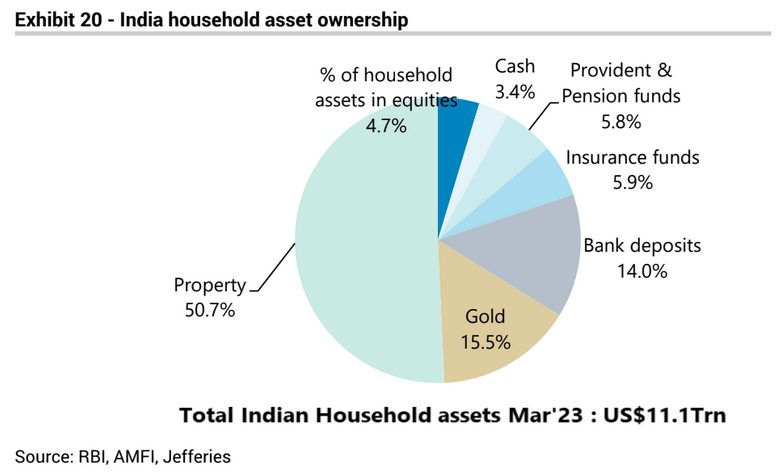

尽管印度有着令全球其他国家艳羡的长达40年的牛市,但是普通家庭中间,股票的持有比例很低,只占5%,散户数量比中国内地略低。印度股票市场波动率较大、国民金融素养整体欠缺都是可能的理由,不过更重要的是,印度的通胀和利率水平都很高,高回报且易得的投资方向并不少。

一直到今天,印度的政策利率还在6.5%,存钱就能获得比较可观的回报。不过印度对流通货币的管理一直有问题,两次“废钞令”,导致民众对银行系统和电子支付不够信任,大部分家庭会留出为数不少的现金在手里。

根据印度官方的调查,房地产在印度家庭的资产结构中占比很高,超过一半。不过这里的房地产并不是我们通常所理解的商品房,更多是私有土地和自建房,和汽车一样归入实物资产或者耐用品的范畴。

基于信仰上的偏好,印度人酷爱黄金,持有实物黄金象征着财富和社会地位。印度是全球第二大黄金消费国,仅次于中国。源于各种根深蒂固的观念,每年有一半的黄金需求,来自于筹办婚礼。

一句话,房子、黄金、存款,加总起来,占印度家庭资产配置的80%。

印度家庭资产配置比例,2023年3月(杰富瑞)

印度并未经历过长周期的衰退,社会也是一直处在巨变之中。耐用品、黄金这些兼具使用价值和资产配置属性的东西,充分反映了普通家庭的偏好。

中国台湾:酷爱“配息”,热衷“存股”

关键词:高息股,跨境投资

我在《台湾ETF二十年简史:另一种狂飙突进》这篇文章中间写到了当地的经济面貌和理财环境。台湾的产业经济以电子产业为特色,外向度比较高。如今,当地人偏好两个投向:本土高息股和海外投资。

当时文章发在雪球上,一位大V朋友 @闲大 在评论时做了很有意思的小结,这里做个引用,有删改:

台湾本土投资理财存在几个流派:

① 正二派。即“台湾50正二倍ETF”,台湾股市维持了十多年的长牛,风险偏好高的投资者利用杠杆ETF放大收益。

② 神山派。台积电被看作台股的“神山”,基本面过硬,坚定持有即可稳定获利。

③ 绿角派。台湾有个头部博客“绿角财经笔记”,常年写文章、做线下宣讲,引导粉丝用ETF做全球资产配置,积累不少拥趸。

④ 存股派。分到手的股息才是真钱,有闲钱就买高分红公司的股票。

⑤ 美国派。无需多言,炒股的尽头是炒美股。

仔细想想,门派也好,信仰也罢,以上任意一种投资方式其实都合情合理。它们的共性是足够简单,没有特别高的门槛,普通人容易上手。最为合理的地方在于,它们在资产回报上都能站得住脚,放在十年的跨度去看,逻辑依然过硬,自然而然沉淀出与本土的投资环境相宜的、各式各样的门派和信仰。

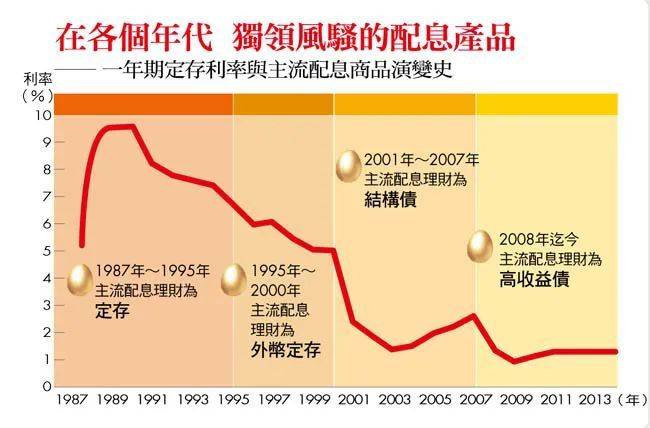

另外,台湾投资者特别喜欢“配息”,即从所持有的金融资产上面吃利息。90年代上半段偏好本土高息存款,下半段转向外币定存,2000年以后青睐结构型债券、境外高收益债,现在演变成本土高息股的分红收益,“月度配息型”基金畅销。

各个年代独领风骚的配息产品(今周刊)

之前的文章里面也提到过,台湾“存股族”非常活跃,ETF在普通民众中间普及率很高。在当地,围绕“如何通过ETF来存股”“自主养老”这类话题写理财畅销书、做财商课程是一个小产业,养活了不少人。

写在最后

这篇文章刚开始写的时候还比较轻松,到了收尾的部分,多少有些感慨。除了印度以外,其他几个经济体都经历了长周期的经济下行、利率走低,对应着居民收入增速放缓、消费和投资支出减少的局面。

文中提到的国家/地区的投资环境和居民理财行为,有两个共性特征:

第一,房地产和现金、存款,是普通人避不开的理财方式。在资产价格急速膨胀的时期,房地产是最好的财富存储工具。而当电梯降速、收入预期下降,现金和储蓄再次成为主流的资产保有方式。

亚洲的特点,借贷文化强于股权文化,银行在家庭资产配置中间起到了中枢的作用,几乎无一例外。亚洲人的理财观念整体还是偏保守一些,回看当年鼓吹中国家庭资产配置结构向美国看齐的(现金占比不到15%),多少有些失之偏颇。

第二,亚洲人搞股市,各有各的不易。这里有全球顶尖的企业家、生意人,但是在如何组织起一个有效的市场这件事情上,并没有特别出众的样本。

即便股票市场表现不错,资金流向股票和基金的进程也非常缓慢。不少几个市场有长达十年以上的牛市,但当地人对于本土权益资产普遍没有那么高的接受度,在外汇管制宽松的地方,大多数普通人最后都会选择将一部分财富投向全球最成熟的资本市场。

趋利避害是人的本性,所有理财行为,都是宏观周期和大类资产价格在人心上的映射。没有人不渴望财富,但时代的长鞭挥向个体的时候,每个人都无力招架,有人选择躺平,有人不停折腾,不同的路径,对应着各种各样的认知和信仰。

在花样繁多的消费观和理财观的交织下,每个个体看似鲜活、独特、充满韧性,但大部分人又好像被写好了结局,在给定的贝塔里,努力实现哪怕一点点的超越。

本文来自微信公众号:券业星球(ID:stockplanet),作者:莽叔