扫码打开虎嗅APP

本文来自微信公众号:海外掘金(ID:gold1849),作者:震谷子,题图来自视觉中国

2020年的中国和世界,发生了太多意外。

如果要你来定义2020,你会想到什么呢?

我们在2018年说,这是三十年来最大变局,过去十年的大放水时代宣告终结。

然而,2019年,全球新一轮的宽松周期就又开始了,甚至还出现了负利率、“左手发债,右手印钞”的现代货币理论(Modern Monetary Theory)等一系列令人匪夷所思的现象。

来到2020年,新冠疫情这只黑天鹅令所有事情都发生了变化。一连串意外背后,你需要更新你的投资认知。

一

还有40多天,魔幻的2020就要结束了。

这一年你的资产,跑赢通胀了吗?

这一年你的投资,是有惊无险,还是难上加难呢?

你有没有想明白,我们究竟正在经历什么?

如果你留意了国内外的楼市,就不难发现,世界主要国家和城市的房价都在涨。

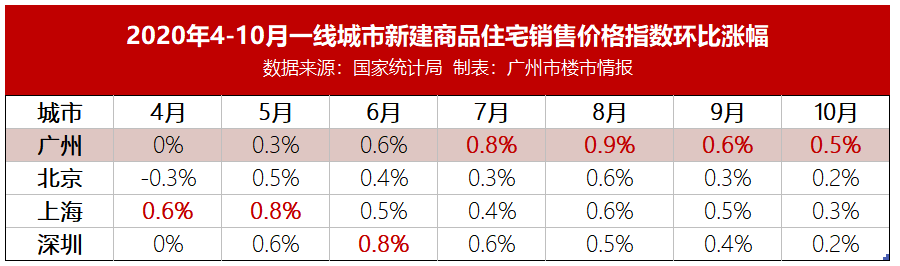

比如北上广深,从今年5月到10月,新房价格环比上个月全是正增长。其中广州更是从7月开始一路领涨。

再比如美国、英国、日本这些成熟市场,无论是房价还是成交量,都从下半年开始急剧反弹。

美国房屋销售量继续逆季节周期跳涨15%,创历史新高

就算东南亚这些发展尚未成熟的市场,二季度的房价仍然是正增长的。

加拿大、澳大利亚这些受华人影响很大的市场,房价也触底反弹了。

这些国家和城市的房子,本来就是这个世界上相对确定、保值或者有潜力的资产了,但现在仍然能给人惊喜,有些地方甚至创下了史上最高的交易价格。

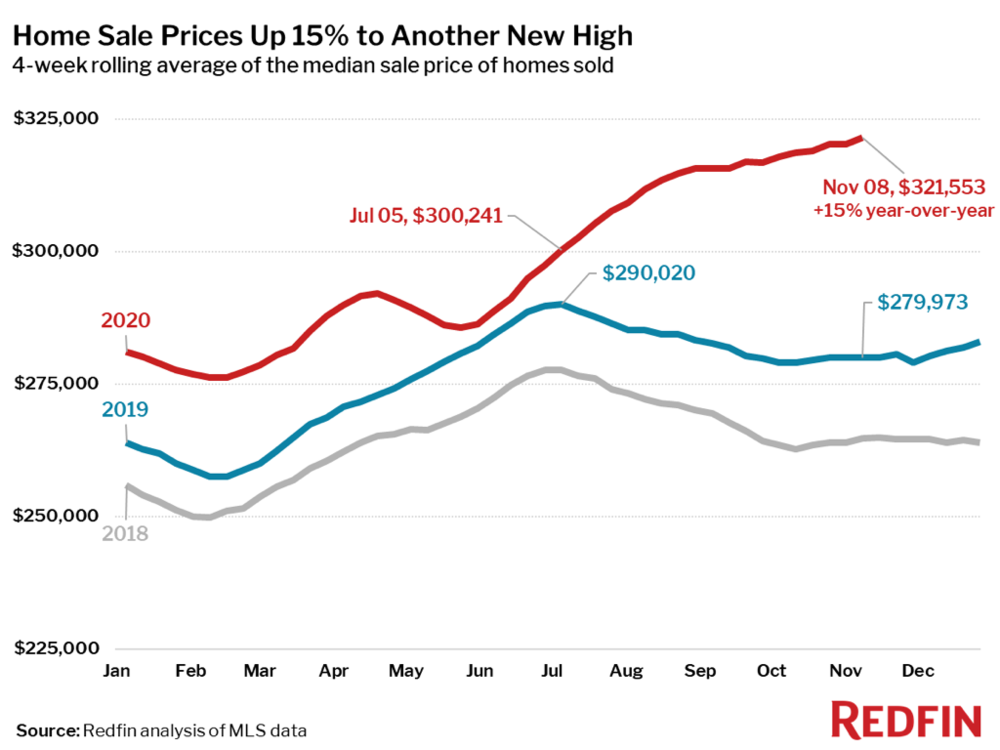

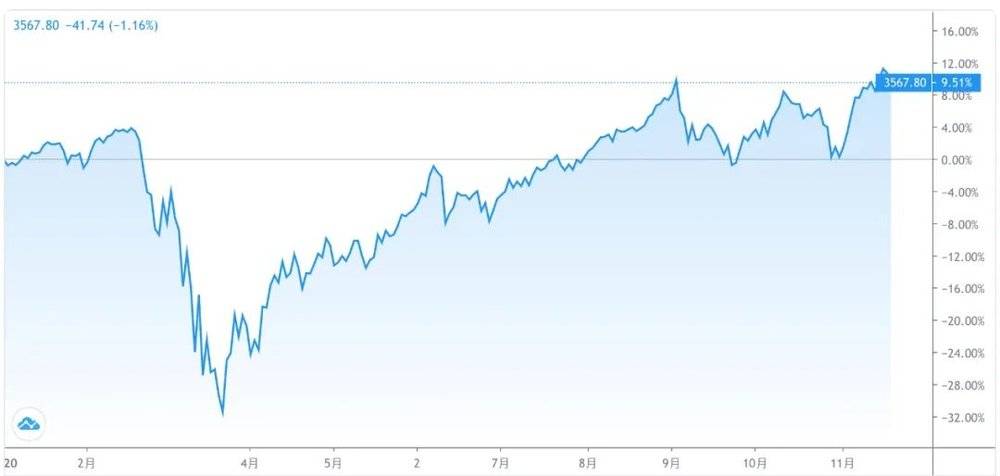

全球的股市讲述的也是同一个故事。

标普500指数在2020年的表现

上证指数在2020年的表现

经济增长和通胀也在跳出低谷。这样的反弹,是壮观的景象,也是狂欢的盛宴。仿佛新冠疫情只是发生在另一个平行世界里。

这就是我们常常提到的,全球大放水的后果。

全球信用宽松推高资产价格上涨,这样的事情从08年金融危机后就开始成为世界运行的主逻辑之一。本来以为信用扩张会在全球紧缩的2017年宣告终结,没想到一年时间没到,中美就打起了贸易战,带着世界继续俯冲。

2019在某种意义上更是可以被称为“低利率之年”,超过30个国家的央行下调了利率,把前所未有的流动性抛向了市场。

2020年就更夸张了,各国都是拿出了战时水平来应对,美国直接发钱,欧洲就是给那些要在家办公的工人报销工资。

钱从哪里来?发债印钞呗!不管赤字也不管债务,稳住当下的社会信心,才是要紧事。

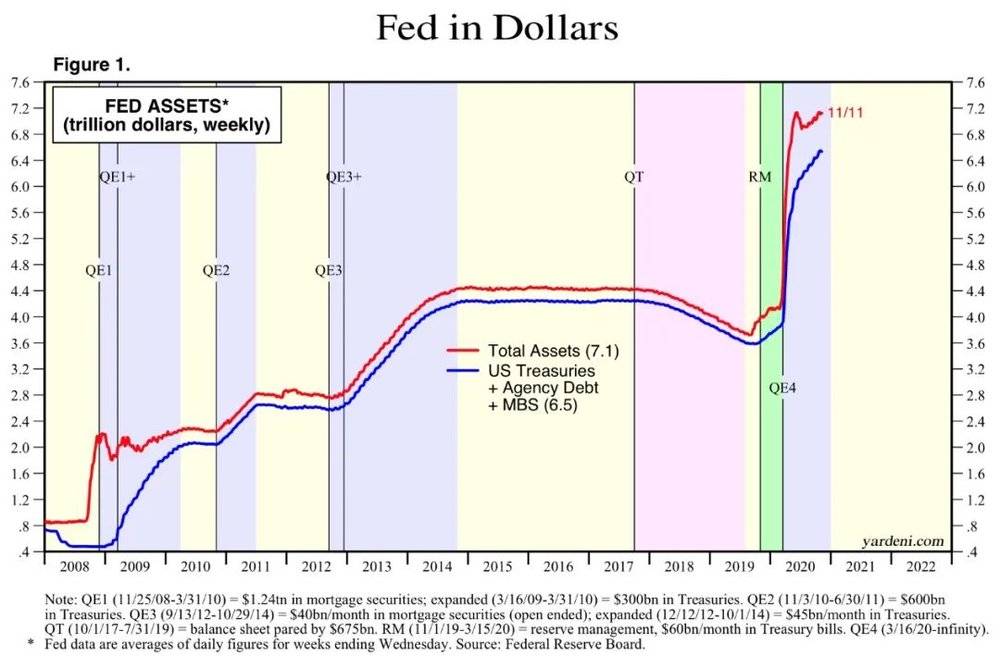

以美元计价的美联储资产负债表

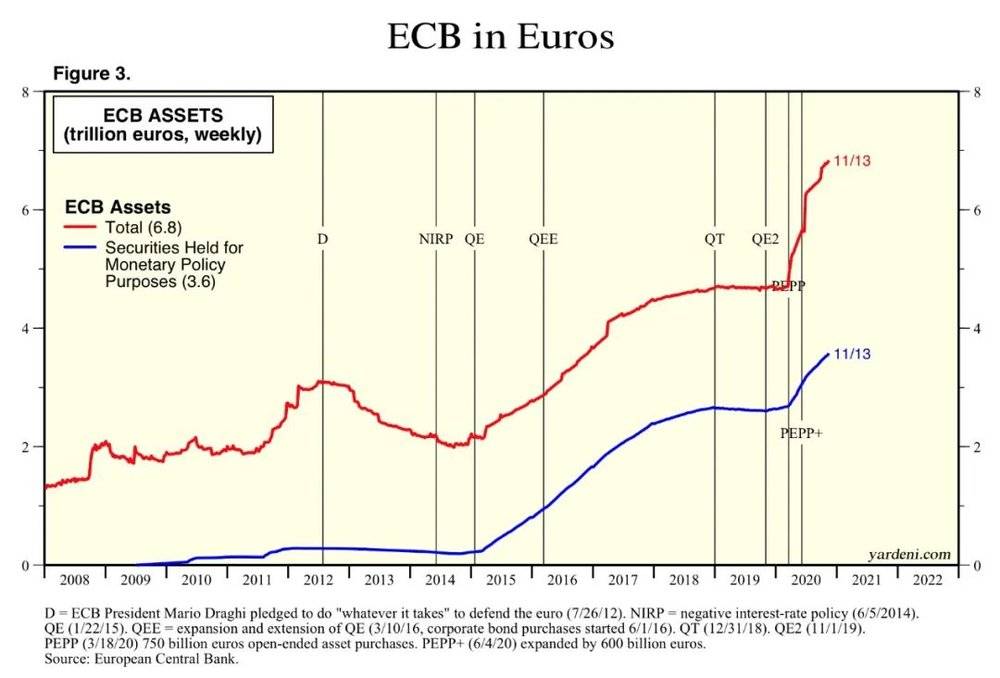

以欧元计价的欧央行资产负债表

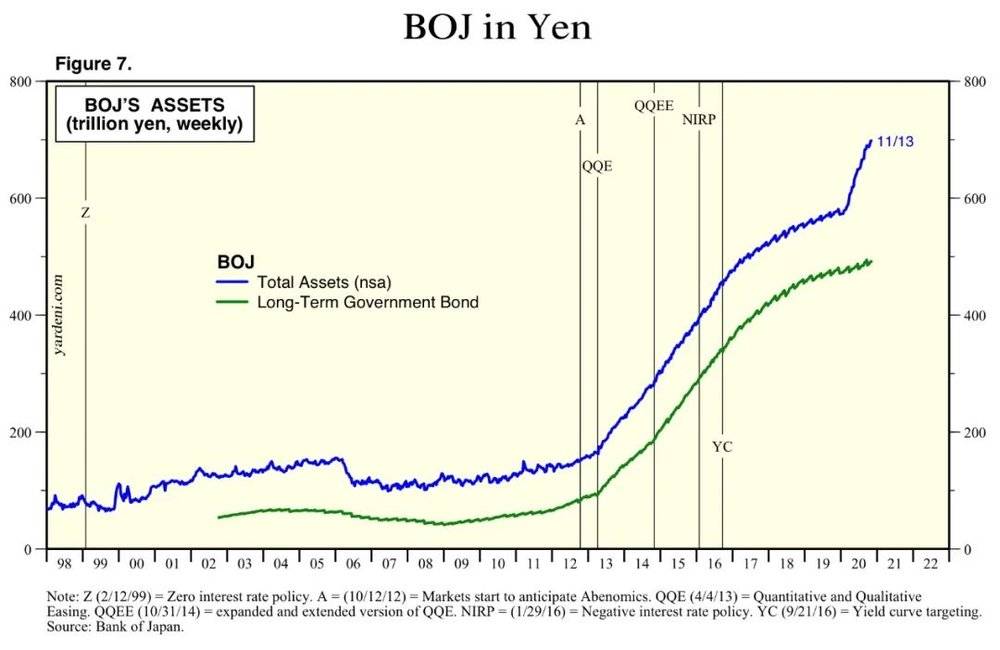

以日元计价的日本央行资产负债表

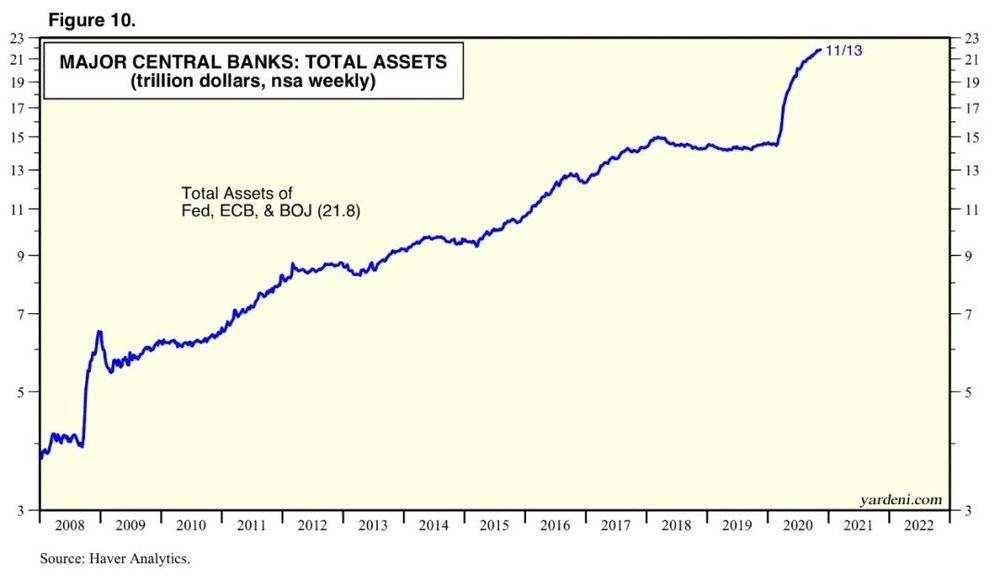

以美元计价的世界三大央行——美联储、欧洲央行和日本央行的总资产

如果你有实质交易,就能看到账面上实实在在多出来的钱。如果你在欧美,也能收到政府寄过来的支票。

可能不少人会选择把这些钱存下来。但不可否认的是,只要想消费,这些多出来的钱就是你的购买力,能买来商品。

二

然而,我今天要讲的故事,才刚刚开始。

进一步去搜集信息,你就会发现,在全球楼市和股市的盛宴背后,是一个严重分化的世界。

从地域上看,国际一线城市的郊区涨的比市中心好;从类型上看,豪宅成交情况比普通住宅好。

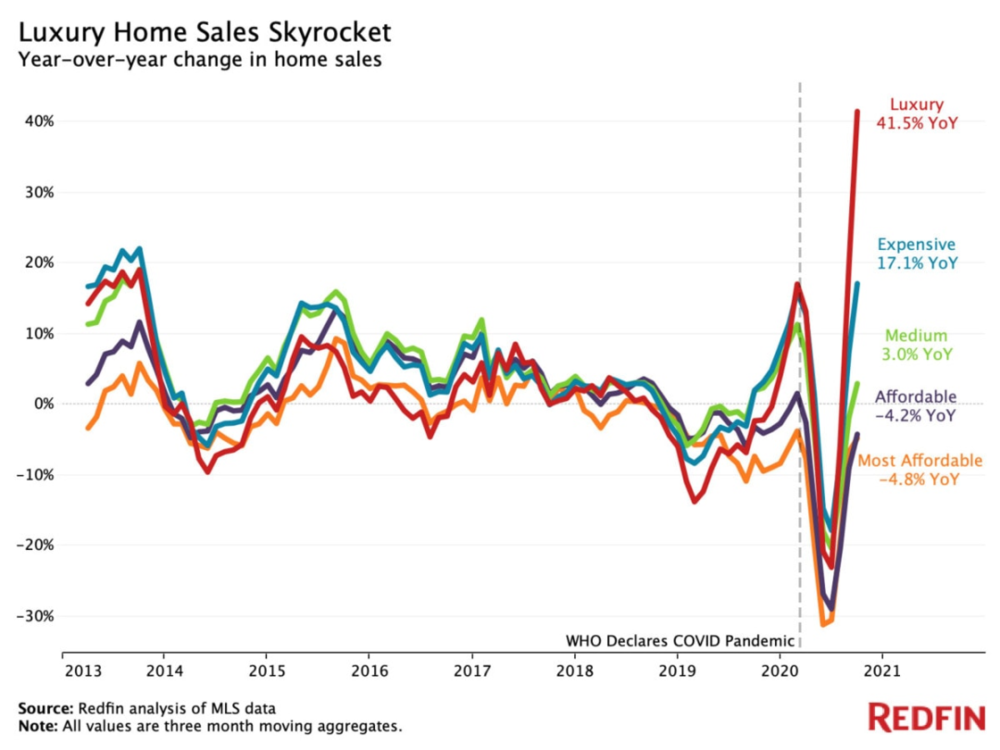

美国各类房屋销售量同比变化,豪宅涨幅达到了41.5%

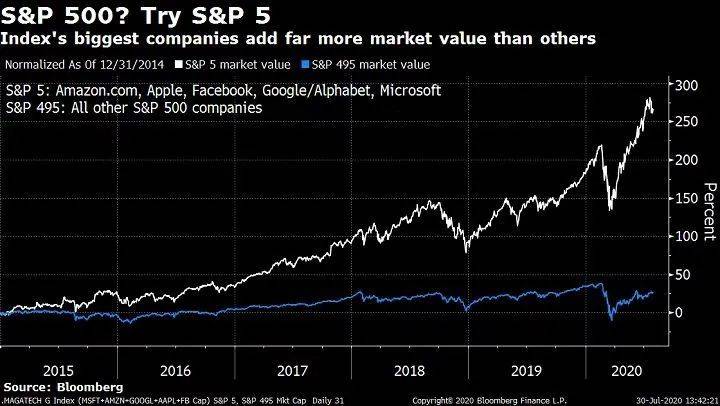

我们看美股的话,以FAANG为代表的互联网新经济,与整个股市之间的差距越来越大。

标普排名前五企业市值与标普前495名企业市值的历史走势比较

简而言之,全球的富人们,今年仍然在买买买,甚至越买越多,资产的雪球越滚越大!

美联储10月发布的数据显示,疫情加大了美国的贫富差距!

全美前1%的富人净资产总额达到了34.2万亿美元,而1.65亿财富水平在后50%的人,总共只有2.08万亿美元资产。

我们正生活在一个荒诞的平行世界。

2020年,世界银行警告称,我们将自1998年以后第一次看见赤贫率的上升。

2020年,疫情爆发的4月到7月,全球亿万富豪的总财富增长了27.5%。

仅仅是这两个冷冰冰的数据,就已经展现出巨大的分裂。再认真感受一下你的生活吧。疫情冲击经济,政府央行放水救市,亿万富豪们越来越富,没资格进场的人却只能看着银行账户的数字瑟瑟发抖。

这种分裂下,往头部和尾部逆向流动的不仅只有资产,还有购买力。

疫情之下,奢侈品消费在升温,但日用品消费仍然低迷。上海的LV旗舰店,今年8月狂赚2200万美元,销售额刷新了历史记录。

奢侈品远不能代表全部商品,还有大量的生产剩余没有办法被大众消费掉,造成了过剩。

前几年也有过剩,但那时候钱是稀缺的,流动性紧张,价格在跌。但今年铺天盖地的钱凭空出现,钱和商品一起过剩。想要买到更多的商品,就得花更多的钱,从数据上看反而是价格更贵了。不是消费需求没了,而是购买力没有以前那么强了。

到这里你也发现了,这种有效购买力不足的情况,不是发钱撒钱就能解决的,甚至钱越多,问题越严重。

你可以想一下,当你双十一看见一件超级喜欢的衣服,但是买不起的时候,会怎么办呢?你可能会用信用卡,也可能是花呗和借呗。

花未来的钱,既满足了当前消费,又不怕留着钱贬值,听起来真的太棒了。但利息和消费收入又再一次输送给马爸爸,进一步加剧了贫富分化。

一百年前农民哭着倒牛奶,一百年后资本家笑着让你用未来的牛奶换走了今天同样过剩的牛奶。

以上,就是平台垄断和正向增益的贫富分化现实。

所以,我们自然可以理解,互联网加速了垄断和贫富分化。我们常常说1%的人掌握99%的财富,但按知乎用户许哲的说法,在财富更集中的互联网时代,最顶尖0.01%的人,也已经把剩余顶尖1%的人远远甩在身后了。

三

故事还没有结束。

今年下半年,“双循环”正式上升为国家战略之后,所有的事情又多了一层解释的背景。可以说,2021年不仅是“十四五”元年,也是“双循环”战略开始深刻改变中国人生活的元年。

中国前40年能够赢得发展奇迹,就是因为顺利融入了资本和商品的全球大循环,享受到了全球化的红利。

转向内循环为主的新时代,就意味着中国经济模式要重构:刺激内需是核心。

新的消费动能要出现,新的创新技术要冒头。

你有没有关注今年双十一的数据?

去年,双十一当天的成交额就已经是2684亿;而今年的购物狂欢从10月底便开始预热,各种活动和养猫叠楼,结果从11月1日到11日零点30分才达到3723亿。

网上不少声音质疑,今年双十一平淡、成交额数据虚高……甚至还传出新闻:直播刷单,有著名主持人直播坑位费10万,退款率达76.4%。

市场和老百姓都明显感受到,今年的消费相比去年弱了很多。

我刚也讲了,现在的问题不是缺钱,而是缺乏有效购买力。唯一的办法,是打破垄断,把头部聚集的资源和生产资料释放出来。这五年来的房地产是这样干的,现在轮到互联网和金融了。

因此我认为,蚂蚁被锤叠加平台反垄断,可以视为互联网领域的“房住不炒”,其严厉程度不亚于五年前的“330新政”。

而消费不足只是表面,背后的创新不足更值得深思。

一个明显的道理就是,平台应用的发达,并不意味底层技术的发达。而发达的平台应用,又往往不会倒逼底层技术的革新。

故事说到这里,无论是贫富分化撕裂社会,还是内循环为主重构中国经济,都殊途同归,打响了对抗资本寡头化的战役。

四

但故事还是没有结束。

除了中国内部正在发生的变局,外部也在发生的幺蛾子,也增添了变数。

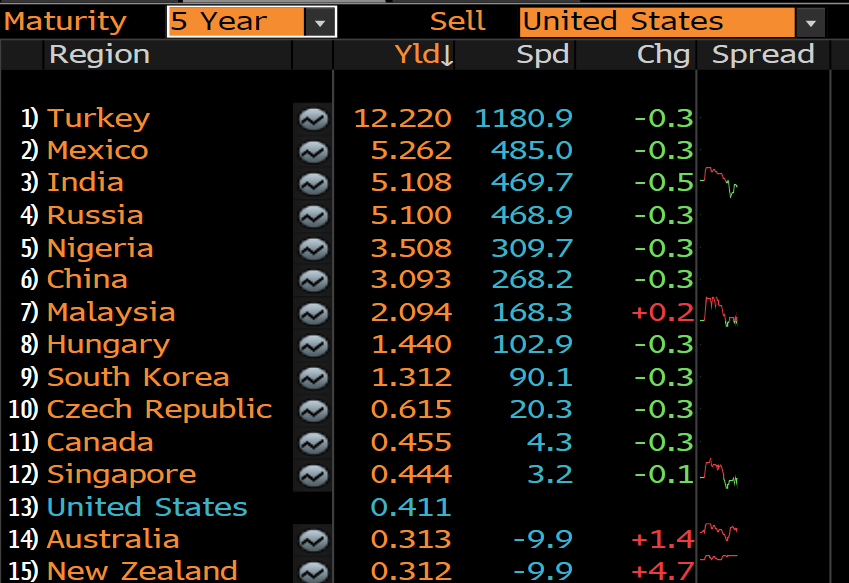

无论2021年最终入主白宫的人是谁,通货膨胀都将不可避免地在美国出现。今年的大宗商品价格,比如黄金、白银和木材等都发出了警告。同时,由于名义利率被美联储直接怼到了0,实际利率是负值,美联储没能采取有效的货币刺激措施,5年期国债利率也跌到了0.411%这样的低值。

现在美元是真便宜。

这是已有的趋势。拜登可能会通过进一步封锁防疫,而绿色能源政策和公共福利还会要求更高的财政支出,在已经疲软的经济环境下,财政赤字压力空前加大,债务泡沫更是越积越多,继续印钞放水可以说是没有悬念的。

这意味着,美元还会更便宜。

其他经济体也是一样的,比如英国为了抗疫,补贴那些失业工人,财政预算达到了近300年来的新高。

全球疫情都还没有完全得到控制,全球都还在继续突破财政赤字和债务的限制,印钞放水,加杠杆解决燃眉之急,把危机一再往后推。

赤字压力、债务压力、通胀压力的“三座大山”终将被清算。高赤字还不上债,高通胀要求加息就更还不上债。高通胀还可能溢出,对中国等国家造成输入型通胀。

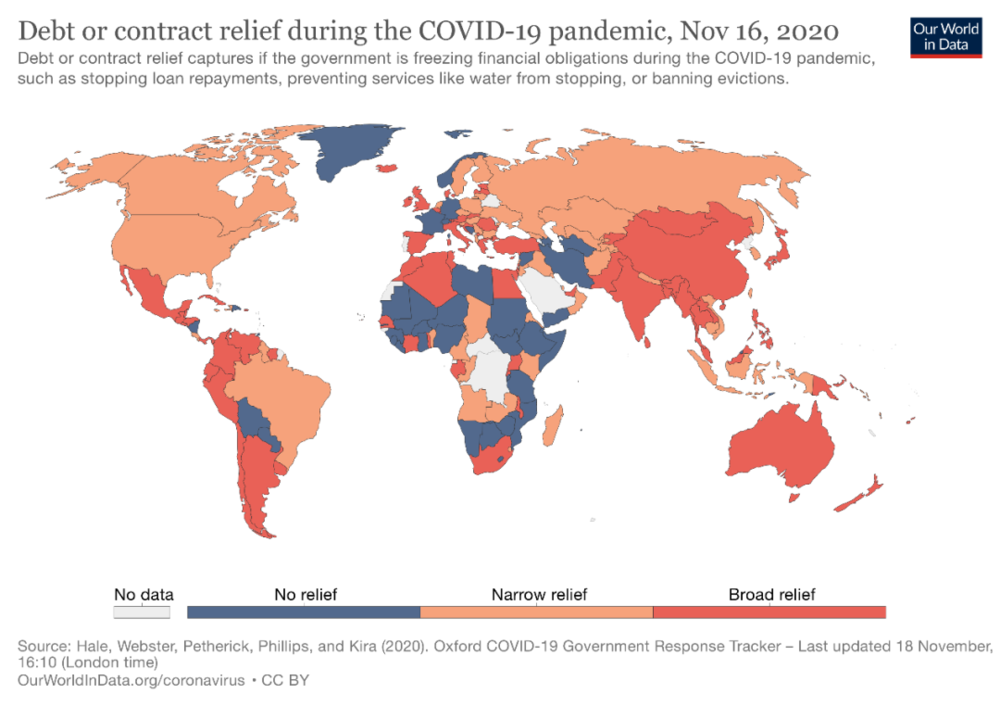

各国政府对债务和合同减免的政策,深红色代表大量减免,橙色代表小幅减免,蓝色代表没有减免

中国看到了这一切,未雨绸缪停了下来,开始了新一轮的控杠杆。

中国的动作是:

第一,结束阶段性的货币宽松政策,降低降息的预期;

第二,监管层频频警告影子银行,防“死灰复燃”;

第三,给民间借贷设红线,防范系统性债务风险;

第四,央行、住建部召集大房企面谈。

这一连串事件表现出,中国降息空间受到掣肘,未来债务压力加大,现阶段必须主动降杠杆、防债务风险。

尤其是最近一个月,蚂蚁的盈利模式揭示了次级贷款的风险,永煤等一众AAA评级的企业债务违约也诉说着大而不倒的风险,而这两个都是十二年前在大洋彼岸掀起腥风血雨的信号。

中国的新一轮控杠杆,已经开始了。

五

面对正在发生的巨大变化,我觉得接下来要注意的几个事情是:

第一,中国会继续加强监管,甚至逐步收紧信用。

海外加杠杆的复杂影响,中国高层已经看见了。未雨绸缪,是中国人的智慧。

再加上资本寡头化的影响越来越大,社会化去杠杆轮到土豪承压。

接下来,对富人开刀,加强资金监管、税务监管迫在眉睫。

央行数字人民币就是加强资金监管的动作之一。

央行掌握了交易数据,自然就能加强其在洗钱、恐怖活动融资这方面的监管。

税务监管方面,今年11月13日,国家税务总局公布了金税四期决策指挥采购意向公告。金税工程是中国税收信息化的总体目标,也就是要更细致、更全面地了解中国企业和税收居民的信息。

资产全透明时代到了。

第二,投资者要保持配置意识和分散意识,不要all in。

放眼全球,在绝大多数发达国家和新兴市场的首都城市,你可以买带有土地的房屋和公寓。带有土地的房屋包括独栋和联排别墅,在日本叫一户建。公寓包括共管公寓(condo)和服务式公寓。

在美国,你甚至还可以交易土地,成本比不动产低得多。在澳洲,你直接囤下一个农场都是小case。

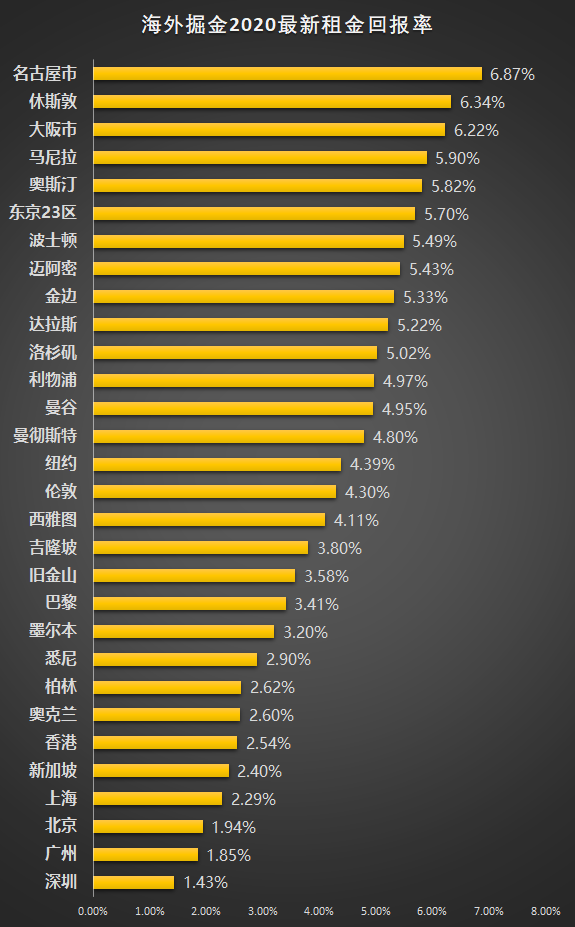

东京、伦敦、纽约、新加坡……一大批全球一线城市任你挑选。同样的付出,每年收到的租金却能够吊打中国城市。

除了房地产,你还可以投资股市,比如美国的FAANG,比如天弘基金管理的天弘越南QDII,感兴趣的朋友可以去看看,A类代码008763。

你甚至还可以投资矿山,输送给一带一路沿线的工程,或者到世界各地去开珍珠奶茶店。

当然,配置了手里的钱,还要有身份配置的意识,才能如虎添翼。

第三,既然我们都只能赚到认知以内的钱,那么更新认知就很重要。

比如,中国楼市大分化。

一线城市房价上涨,三、四线乃至强二线城市房价下跌。如今就算在大城市,也不是普涨了,隔条街房价可能就是上万块的差距。手里的钱找不到好的去处,闭着眼选房的时代也已经远去了。

比如,一定要买资产,拿着现金很危险。

我们常常说,乱世囤黄金,换现金。但是我在前面也说了,贫富大分化之下,没有资产的人就只能成为弱者。全球大放水,推高资产价格,你只有躬身入场,才能分得红利。

中国人最容易接触到的资产,除了房子就是股票。但对于普通人来说,用闲钱、借基入市、看大趋势才比较稳妥。实在不行,先精进一下理财知识也可以。

第四,押注永恒不变的东西。

海外掘金反复强调,越是在不确定性的时代,越是要拥抱确定性的资产。用找寻价值股的方式来看,就是寻找到拥有明确上涨逻辑的资产。

比如买房,最本质的指标就是人口的流向。在美国,越来越多人,乃至明星都纷纷选择搬离加州去德州,如果你刚好想开始美国房地产投资,加州虽然是传统热地,但德州明显增长空间更大。

六

最后,我想再多说几句。

全球的价值体系都在重构,新的机会在各个角落孕育。进行全球化布局,选择能够获得稳定回报的地方,才是审时度势之举。

真正有野心布局的人早已行动。有志者事竟成,每一个勇于布局海外的你,都值得被尊敬。

……

万万没想到,经济负增长,全球主要城市房价却普遍上升。

12万亿美元大放水,为何最终还是流向了楼市?

在大多数人观望的2020年,富人却忙着全球捡漏。

世界已来到百年大变局的十字路口,全球财富将流向何处?普通人的命运又将被怎样改写?

本文来自微信公众号:海外掘金(ID:gold1849),作者:震谷子,11月28日晚(周六)7:30,智谷全球投资线上峰会,点击原文查看